こんにちは、おーです!

まだまだ投資家として初心者な私ですが、これから新たに始めるかもしれない友人や家族と共有したい「お金の話シリーズ」として、私なりに感じていることなどを記事にしています。

今回は資産運用を始めていくなかで、慣れるまでよく混乱しがちな「投資信託」と「ETF」の違いについても記事に纏めておこうと考えましたので、比較と自分なりの感想を含めご紹介させていただきます。

私なりの結論

初心者は投資信託が管理の手間が少なくはじめやすい

慣れてきたらETFも楽しいので取り組んでみる価値アリ

いずれにしてもまずは少額で始めてみればいい

両方やってみたいなら、両方小さくスタートしてみるのもアリ

投資信託とETFの比較

ETFとは「Exchange Traded Fund 」の略で、「上場投資信託」になります。

違いは以下それぞれの表である程度イメージできるのではないでしょうか。

ちなみに投資信託とETFともに「それぞれの商品が得たいリターンを求めるという目的にあわせて組み合わされた銘柄群(さまざまな企業など)の詰め合わせパッケージ商品」であることは同じです。

投資信託とETFの違い(売買方法などの特長)

ETFは売買に関しては、企業の個別株式を売買する場合と同じと考えればイメージしやすいです。

| 投資信託 | ETF | |

| 証券取引所 | 上場していない(非上場) | 上場している |

| 価格 | 1日1回算出(基準価格) | リアルタイムに変動(市場価格) |

| 購入できる価格 | 100円~ | ETF1株あたりの価格により異なる |

| 購入できる場所 | 証券会社や銀行など (取り扱い商品が異なる) |

証券会社のみ (取り扱うETFは証券会社で異なる) |

| 注文方法 | 基準価額をもとに、購入価額を算出して購入 | 市場でリアルタイムに指値、成り行注文などで購入 |

| 売買時の注意 | 売買指示から完了まで数日のタイムラグあり | 売買指示を出した時、買いたい(売りたい)人がいればすぐ売買成立 |

| 取引通貨 | 日本円での取引 | 円以外にも証券会社を通じドルなどで取引可能 |

| 積立の設定 | 積立設定可能(毎週、毎月など) | ETF積立設定はSBI証券でのみ可能 |

投資信託とETFの違い(コストなど)

ETFも投資信託も個別企業の株式を購入した際と大きく異なるのは各段階で手数料(詰め合わせ商品を運用してもらっていることに対する各種の手数料というイメージ)が発生します。

| 投資信託 | ETF | |

| 関連先 | ①販売会社 →投資信託を販売する証券会社や銀行など ②信託会社 →私たちの投資した資産を保全・管理する会社 ③運用会社 →投資信託を運用する会社=ファンドともいう →関連先が多く手数料も割高傾向 |

①証券会社 →ETFを販売する証券会社 ②ETF運用会社 →日本や米国などのETFを組成、管理運用する会社 →関連先少なくその分手数料も割安 |

| 取得時の手数料 | ファンドによって異なる (購入時手数料無料=ノーロードなファンドも増えてきている) |

証券会社で設定された手数料が必要 |

| 運用(保有)期間中の手数料 | 各商品に応じた運用手数料がかかる (関連先が多いこともありETFより割高な傾向) |

各商品に応じた運用手数料がかかる (投資信託より割安な商品が多い) |

| 売却・解約時の手数料 | 信託財産留保額などの手数料がかかる場合がある | 証券会社で設定された手数料が必要 |

| コスト全体 | 手数料体系がETFより複雑で高め(少しずつ安価になり、ETFに近づきつつある傾向も。逆にずっと割高なファンドもあるため注意) | 投資信託より安め (米国の超優良ETFは100万円保有でも年300円程度など激安な手数料体系のファンドもある) |

ETFはどちらかというと手数料が低めな商品が多いですし、ETFを使う人はそういった手数料なども把握して購入・運用されています。

特に初心者のかたが購入しやすい投資信託では、手数料が1%など(もしくはそれ以上)にかかるような商品は、将来受け取れる資産を「大きく減らしかねない元凶」です。

個人的には「全ての手数料を含めて0.5%以下程度の商品」を選ばれたほうがいいのではないかと思います。

現在はそのような優良商品が多いので、商品選択に困ることはないと思います。

投資信託とETFの違い(その他特徴)

その他にも特徴に差があります、ここでは運用中の分配金に着目しています。

(注:投資信託でも商品によって分配金をもらう選択もできると思いますが、投資信託最大のメリットである分配金に課税されず複利の力を最大限に活用し、将来の資産を最大化させるため「分配金は再投資ありき」で話をしています)

| 投資信託 | ETF | |

| 年数回受け取れる「分配金」の対応 | 設定しておけば自動で再投資され、複利効果を活用できる (税金課税を商品の売却=受取時まで繰延して複利を最大限活用できる) |

証券口座に受け取り後「自分で再投資するか」「好きに使うか」を選択できる (受け取るたびに税金が控除され、再投資する場合は売買手数料がかかるので投資効率は下がる) |

| 確定申告の対応 | 一般口座や特定口座の源泉徴収なしでなければ特に考慮は不要 | 米国ETFの場合、分配金に日本での税以外に米国課税+10%がかかるため、実質受け取れる分配金は約72%まで減ってしまう。 →手間はかかるが、外国税額控除の手続きをすれば所得に応じて米国課税+10%の一部を返金してもらえる可能性はある(確定申告が必須) 注;NISA口座で受け取った分配金は外国税額控除の対象外 |

| 保有中のリスク | 人気のない商品を選ぶと途中でファンドの運用が終了(償還という)してしまうことがある | 同左 |

ETF(投資信託も)は詰め合わせパッケージ商品ですので、企業単体での倒産リスクに対しては分散されているので問題となる可能性は低いです。

しかしETF(投資信託も)は不人気商品を選ぶと長期投資をしたかったのに、途中で泣く泣くファンドの運用終了(償還)となる場合もあるので「できるだけ人気の高い商品」かつ「手数料の安い商品」を選択したほうが無難です。

向き不向きのざっくりとしたイメージ

| 投資信託に向いている人 | ETFに向いている人 |

| 初心者の人や少額から投資を始めたい人 | 自分でリアルタイムに市場で売買したい人(色々と試行錯誤したい人) |

| つみたてNISAや確定拠出年金(iDeCo)を優先して活用した資産形成を希望する人 (一般NISAでも投資信託の利用は可能だが、20年程度の長期投資は不可) |

一般NISAの非課税口座を利用したい人や特定口座でも運用したい人 (つみたてNISAでETF購入は不可) |

| 積立設定だけをして、ほったらかしで長期投資をしたい人 | 世界超一流の優良ETFなどを使い、投資先や配分などを自由にカスタマイズして長期投資と向き合いたい人 |

| ドルなどの両替などは手間だから、日本円だけで取引したい人 | 海外ETFの購入に換金(ドルに両替)することなどを煩わしく感じない人 |

| とにかく分配金も含めて再投資して、効率的に将来の資産を最大化させたい人 | 分配金などを受け取る選択肢を得て、再投資するか使うか自分で自由に決めたい人 |

| 確定申告を手間に感じる人など | 確定申告で外国税額控除の申請などを手間と思わない人 |

| 手数料などのコストを極限まで下げることにこだわりたい人 | |

| リスクをとってレバレッジも効かせた短期のうねり取りなどもしたい人 | |

| 分配金を受け取ることが長期投資のモチベーションにつながると考える人 |

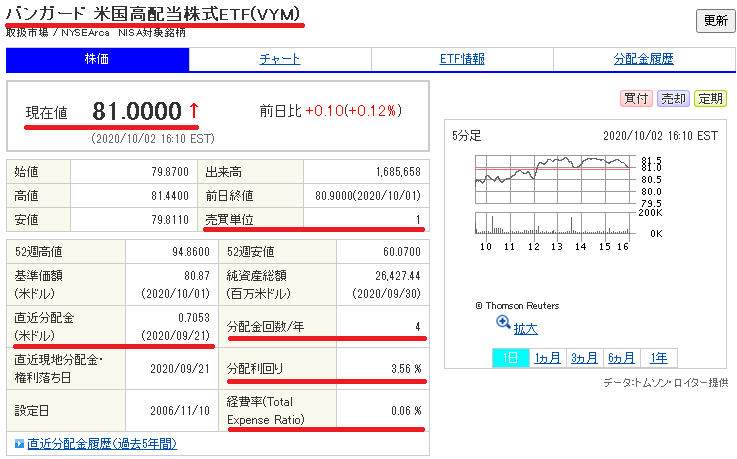

(参考)海外の優良ETFでもらえる分配金の例(VYM)

投資信託とETFの違いを上記の表などで整理してきましたが最後に一つ、分配金を受け取ることができる米国の超優良ETFから「ティッカーシンボル:VYM」を簡単ではありますが、参考にご紹介させていただきます。

VYMとは

ETF運用管理会社の世界NO.1を争う米国の「バンガード社」が作っているETFで「米国高配当株式ETF(Vanguard High Dividend Yield ETF)」の略称です。

「FTSE ハイディビデンド・イールド・インデックス」のパフォーマンスへの連動を目指して運用されている

高い配当利回りの銘柄約420銘柄で構成(=広く分散)されている

主要構成銘柄の筆頭は世界有数のJohnson & Johnson(保有3.9%)やP&G(保有3.0%)などの超大型優良企業で構成されている(2020年10月現在)

3/6/9/12月の年4回分配金の払い出しがある(最近の分配金推移は後述)

経費率は0.06%と激安(100万円運用で手数料は600円/年)

バンガード社がVYMの設計思想に基づき、銘柄を年1回自動で組み替えしてくれる

下は記事作成時(2020年10月3日現在)にSBI証券から引用させていただきました。

記事作成時の株価81ドル程度で1株(円換算レート105円とすると約8,600円/株)から購入可能で、株価に対する配当利回りは税引前約3.5%程度です。

(引用元:SBI証券)

ちなみに、米国の証券市場では「ティッカーシンボル」と呼ばれる3~4文字程度の略称「VYM」などと称され証券市場で売買(ETFなのでリアルタイムで取引)可能です。

日本では4桁の証券コード「例:1111」などで表されますが、分かりにくく覚えにくいので米国式が私は好きです。

インデックスとは

インデックスとはざっくり言うと、

「ETFや投資信託の運用目的に沿って”基準にするもの”で、各ETFや投資信託はそのインデックス(という基準となるもの)に連動した運用を行うことを前提に設計、管理、運用されている」

といった程度のざっくりとした理解でいいと思います。

【2020年10月13日追記】

投資信託にはこのような「インデックスファンド(インデックスに連動した投資信託)」のほか、「アクティブファンド(インデックスファンドを超える運用成績を目指しプロのファンドマネジャーが運用するファンド)」もあります。

ただ、手数料も割高でインデックスファンドに勝てないファンドも多い傾向にあり、初心者の選択肢としてオススメはしないので詳細は割愛しております。

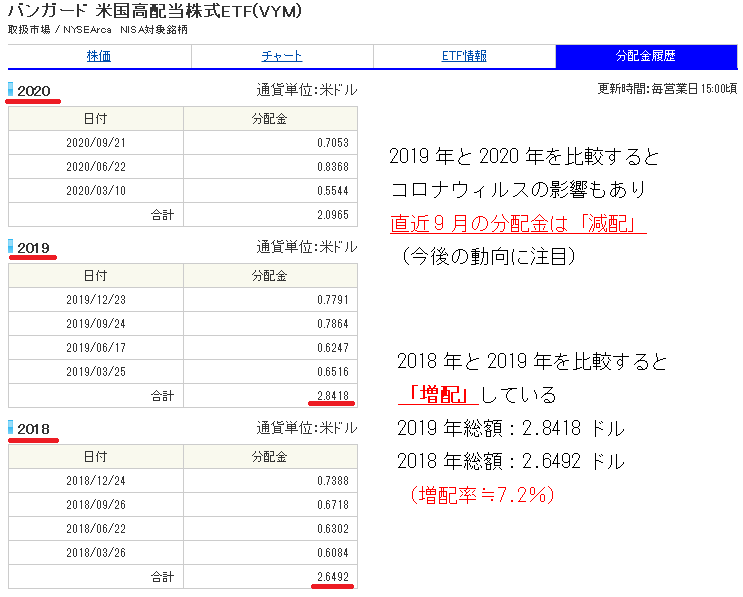

VYMの分配金推移や分配金の注意点

最近のVYM分配金推移

下は記事作成時(2020年10月3日現在)にSBI証券から引用させていただきました。

参考に2018年以降の分配金を掲載しています。

(引用元:SBI証券)

増配や減配について

上の図を見ていただくと分かるように、2018年~2019年にかけては年間の合計分配金が増えています(=増配している、増配率は約7.2%)。

このように、世界経済が好調で企業が利益を稼いでいる時などは株主である投資家へ利益の一部を配当金(ETFは分配金という)などの形で還元するため、ETFも「増配」することがあります。

逆に2020年のようにコロナウィルスの蔓延による世界経済への大打撃があった場合などにおいては配当金や分配金が減る(=減配)することもあります(このまま2020年の合計分配金が減るかどうかは12月の分配金の額によります)。

つまり世界経済の情勢によっては分配金は増える「増配していく」こともあれば、減る「減配する」こともありますので、この点については肝に命じておく必要があります。

分配金受取時の課税について

ちなみに上記の分配金は全てを受け取ることはできませんので注意が必要です。

米国ETFの場合、特定口座で分配金を受け取る際は、米国で10%課税された後、日本で約20%課税(=2重課税)されます。

その後、私たち投資家の証券口座などで受け取ることができます。

そのため、受け取れる分配金の正味の金額は分配金としての公表金額から約72%まで下がります。

仮にVYMの2020年9月分配金を特定口座で受け取りした例とします。

VYMは10株保有していたと仮定。

分配金受取総額(課税前) 10株✕0.7053ドル=7.053ドル

米国課税10% 7.053✕90%=6.3477ドル(控除0.7053ドル)

日本課税20.315% 6.3477ドル✕79.685%=5.0581ドル(控除1.2896ドル)→一般NISAなら控除なし

→課税控除額の合計金額=1.9949ドル(米国0.7053+日本1.2896)

→課税控除額の割合=1.9949ドル÷7.053ドル≒28%→100%-28%≒72%

証券口座で受け取れる正味の分配金(課税控除後) 5.058ドル

(1ドル105円換算の場合、日本円だと5.058ドル✕105円≒531円)

特定口座については、確定申告で外国税額控除の申請をすることで米国課税10%のうち一部を取り戻すこともできますが、所得に応じて還付額が変わります(所得が低い人は還付額が少ないもしくはないケースもあり得る)。

また、NISA口座は2重課税ではないので外国税額控除の対象外になるはずです。

金の卵を産んでくれるニワトリを育てるように

上記のようにVYM10株程度の保有であれば3ヶ月で500円程度ですので、受け取れる分配金は少額すぎて「たったこれだけ?」と思ったり落胆するかもしれません。

ですが、上記のように「長い目で見れば増配する可能性」、「追加資金の投入で受け取れる分配金も徐々に増やすことができる可能性」もあります。

(逆に減配懸念も含まれますが、そこは理解して投資をしているという前提です)

「投資は規模の世界」と言われますので、どうしても資産が少ないうちの分配金は少額でしか受け取ることができません。

ですが、このような分配金を運んでくれる「金の卵を産んでくれるニワトリ」を少しずつ大きく育てていくのも投資の醍醐味と言えるのではないでしょうか。

分配金を使いたい場合の注意について

米ドルで購入している米国ETFは基本、自身の証券口座に米ドルで受け取りますので、使いたい場合は円に両替が必要(円転とも言う)ですが、為替の影響を受けることとなりますので注意が必要です。

私は米国ETFからの分配金はまだまだ少額ですので、金の卵を産んでくれる可愛いニワトリを育てるべく、受け取った分配金は自分で全て再投資にまわしていますが、日本円に両替して使いたい場合には円転することになります。

その場合、為替の影響により利益が出ていれば為替差益なども考慮した確定申告が必要になる懸念がありますので、米国ETFを運用したいのであれば、この点にも注意が必要です。

(逆に為替の影響で損失を受けることもありえます=為替差損)

(参考)二重課税を克服した商品について【2020年10月5日内容修正】

2020年に入りこのような2重化税問題を克服したETF商品を日本の証券取引所で購入できるようです(一部の上場ETF・REITに限定されています)。

日本円での取引が可能で、日本課税分の約20%のみが課税控除されることになるとのことです。

注:NISA口座はそもそも日本課税分は非課税となるので2重化税にはならず、対象外となります。

分配金に興味はあるけど、外国税額控除はめんどくさいとお考えのかたは検討の余地があるのではないでしょうか。

本記事での詳細な紹介は割愛させていただきますが、日本取引所グループのリンクを貼っておきますので、気になるかたは参照されてはいかがでしょうか。

リンク先に「東証上場ETF・REITの二重課税調整(外国税額控除)について」という項目があり、詳細が記載されています。

また、PDFも開くことができ「投資信託等の二重課税調整制度の対象となる可能性の高いETF・REIT」として具体的な銘柄が記載されています。

(外部リンク)証券税制について(日本取引所グループ)

結局、投資信託とETFはどちらも素晴らしい商品

このように比較してみると、両者の違いがわかりやすいですね。

投資信託もETFも、それぞれ金融業界の優良商品ということに変わりはありません。

どちらを選んでも問題ないのでしょうが、個人的に考える一番悩ましい問題点は「分配金の受取」と「投資に関する手間暇をかけるか」について、どう考えるかではないでしょうか。

将来の資産形成に向けてという意味では、

「”自動で投資できる環境を構築”し、分配金を受け取らずに再投資をしたほうが複利の効果を最大限に活用した資産運用ができ、将来の受取金額を最大化できる」という理由で投資信託を選択する。

(注:投資信託でも商品によって分配金をもらう選択もできると思いますが、投資信託最大のメリットである分配金に課税されず複利の力を最大限に活用し、将来の資産を最大化させるため「分配金は再投資ありき」で話をしています)

と考えるのか、

「長期に渡り投資を続けていくためには、分配金というありがたい”不労所得”を少しでも得て生活の足しにしたり、もしくは手間(自身の時間)と手数料という追加コストをかけて、再投資したり、確定申告の手間も惜しまず長く投資を続ける(=選ぶ選択肢があることを好む)」という理由でETFを選択する。

どちらも間違いではないと思いますし、もしくは

「両方小さく始めてハイブリッドで自分なりに長期投資を継続する仕組みを作る」

というのもありだと思います。

ご自分なりに答えを探しながらはじめて見られてはいかがでしょうか。

この記事が何かのご参考になれば幸いです。

それではまたっ!!

関連記事です。

国に税制を優遇してもらえる制度は積極的に活用したいものです。

資本家は資本主義社会の仕組みを理解し、利用することで富を最大化することができています。このような知識を知って行動することの大切さを今更ながらに痛感しています。

投資信託は複利の力を最大限に発揮させるために非常に良い商品だと思います。

私は分配金などの受取や資産管理にiPhoneのアプリを利用しています。

家計管理は資産運用と両輪で、これからの私たちに必須なスキルだと思います。