こんにちは、おーです!

遅くなりましたが、7月も試行中のバリュー平均法の評価・売買を月初に行っていましたので、その状況をご紹介します。

つみたてNISAで取り組んでいる「ドルコスト平均法」とは異なる積立投資として試行している「バリュー平均法」、少額かつ簡単なご紹介ですが、2022年7月分としての実績です。

バリュー平均法について、自分なりの認識などをまとめた過去ご紹介記事は①を、先月の実績は②をご覧ください。

【2022年7月時点】バリュー平均法の実践 毎月ver(SBI-VTI:7ヶ月目)

バリュー平均法とは

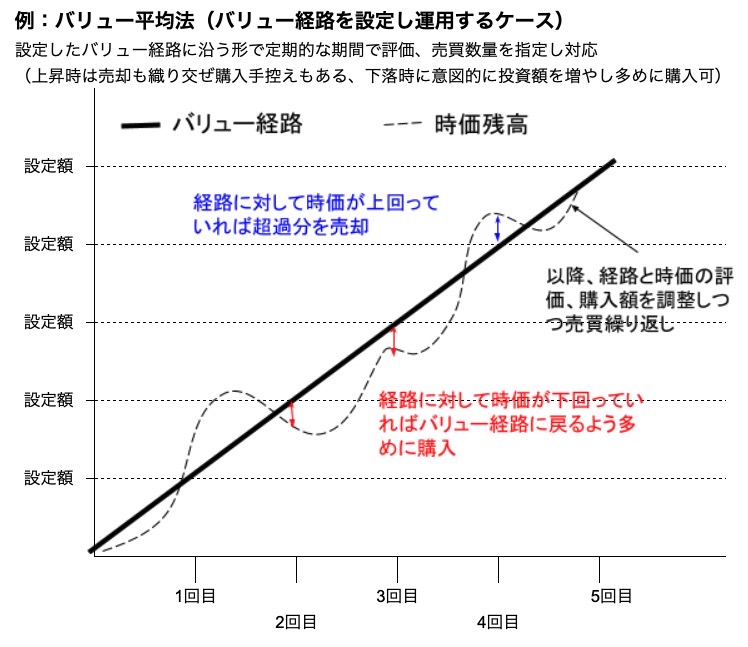

毎回繰り返しになりますが、バリュー平均法のざっくりとしたイメージや流れは以下の通りです。

バリュー平均法のイメージ図

バリュー平均法の運用

- バリュー経路を設定する(積立額や見込み成長率、積立頻度など)

- 一定の評価期間(例:毎月、四半期、半年、年など)経過時に、バリュー経路と資産時価残高の差を評価・計算する

- バリュー経路との差に対する『売買』を行う

- 以降、①で定めた頻度で定期的に②と③を繰り返す(必要に応じて①も適宜、調整可)

バリュー平均法は、何を差し置いてもまず「バリュー経路」と呼ばれる、自身で定めた積立の道筋を決める必要があります。

その後はバリュー経路にあわせるよう淡々と作業を繰り返すだけです。

- 自身で定めた一定の評価期間で

- 資産の時価評価額とバリュー経路の差を評価、計算して

- 結果を踏まえ、差分を含めた売買を行い

- バリュー経路へ資産残高を随時調整していく手法

投資していることを忘れるのが一番パフォーマンスが高いのかもしれませんが、長期投資の一部にこのような売買を含めながら取引を体験できる仕組みを導入するのも、一案かもしれません。

バリュー平均法のパフォーマンスの高さは確認されているとはいえ、資金やかける時間などとの兼ね合いから一長一短ではありますが、考え方次第といったところでしょうか。

バリュー経路という目標額があらかじめ決まっているので、目的をあらかじめ設定した将来の利用用途に向けて積立投資してみるのも一案かもしれません。

ニーズによって使い方や期限は限られないでしょう。

いつまで続けるのか、いくらまで続けるのかなど、個人で色々と自分のニーズに応じて決定できるのが個人投資家のいいところです。

当面のMyルール

わたしが決めたこの投資対象に対する現時点のルールは以下のとおりです。

バリュー平均法(SBI-VTI)のMyルール

- 積立額:1.5万円/月(先月から現金+Vポイントも活用)

- 積立頻度:毎月の初め頃(資産評価、売買金額など決定・発注)

- 運用期間:未定

- 定率設定:1%/月

- 売却ルール:検討中(1,000円以上の利益なら売るなど)

予算の都合上、途中変更or中断はありえる

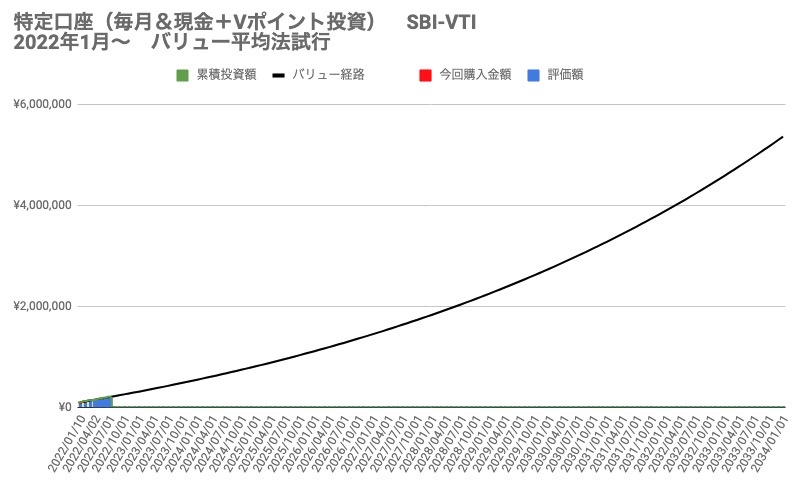

バリュー平均法 SBI-VTIの運用資産の推移グラフ(理想イメージ)

このようなグラフに沿って進められると理想的ではあります。

(グラフのカーブが徐々に右肩上がりになっているのは、定額ではなく、定率で設定しているから。わたしの現設定では1%/月を踏まえたカーブ)

特定口座のバリュー平均法試行をいつまで運用するか具体的には決めていません。

特定口座での試運用はもうヨシとしてiDeCoに限って取り組むタイミングで中断、もしくは途中で資金が追いつかずに見直しを考えるなどもありえるかもしれません。

わたしの場合、つみたてNISAとiDeCoがコアとなり、長期で老後資金をためていくことを考えれば、この枠はある程度、柔軟にプライベートの充実に利用することも可としていきます。

バリュー平均法の評価状況(運用7ヶ月目:2022年7月1日時点)

評価自体は月初の7月1日時点で対応していました。

今回、ご紹介まで時間が空いてしまいましたが、その時点での状況を記載しています。

1月時点で10万円になるよう購入、その後2〜6月も評価額がバリュー経路を下回っていたので追加購入をしていました。

7月に突入し、バリュー経路に対する時価評価を確認した結果は以下のとおりです。

| a.先月時点のバリュー経路 | 184,000円 |

|---|---|

| b.評価時点のバリュー経路 | 201,000円 |

| c.バリュー経路に対する定期増額分 | 17,000円(=b-a) |

| d.評価時点の時価 | 180,233円 |

| e.評価結果からの実質購入額 | 20,767円(=b-d) |

| f.追加購入額 | 3,767円(=e-c) |

| g.今回売却額(税引前) | 0円 |

| h.累計投資額(過去分) | 186,568円 |

| i.累計投資額(通算) | 207,335円(=e+h-g) |

注:端数計算で1円の齟齬があることもありますが、大勢に影響ありませんし、簡易計算なので気にしません

7月の評価においても”不足額を追加して投資せよ”という評価となりました。

今回はバリュー経路に合わせるよう「f.追加購入額+3,767円」を当初の予定額「c.17,000円」に追加し「e.20,767円」の購入を実施しました。

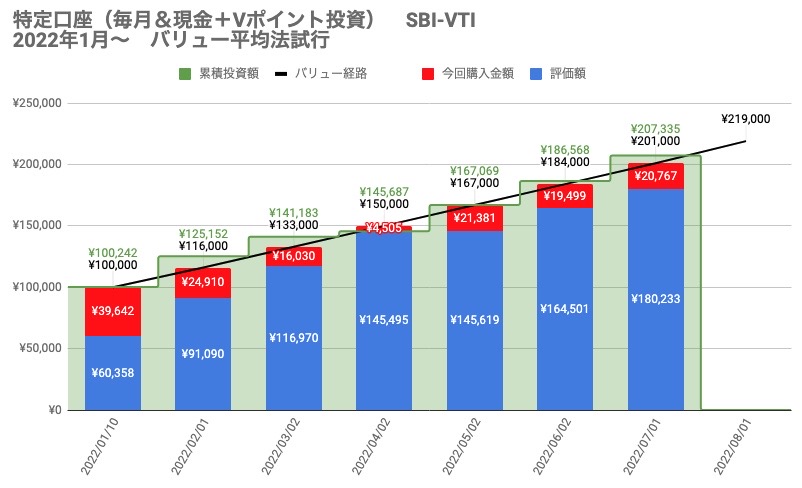

バリュー平均法 SBI-VTIの運用資産の推移グラフ(運用7ヶ月目経過時点)

直近運用部分のグラフ拡大結果は、以下の通りです。

今月のバリュー経路増加分「17,000円」も、先月と積立ベース金額としては同額でした。

ですが、評価時の時価が毎月異なるので、毎回同じ金額を投資しているものではありません。

バリュー平均法は評価の都度、時価に応じて投資する金額を可変させていることが、グラフ赤色部分(毎月購入額)となり、毎月違っていることでもおわかりいただけるのではないかと思います。

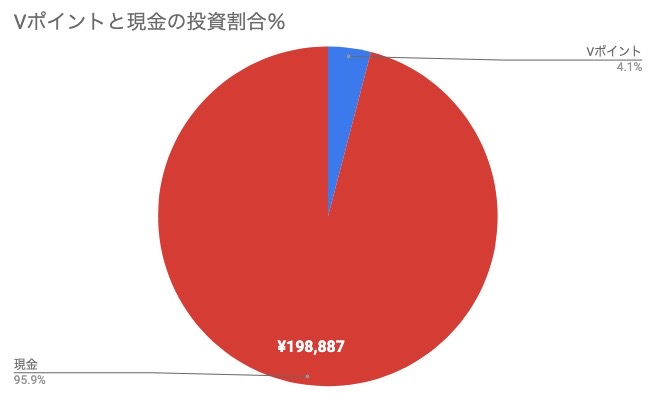

投資額(現金とVポイント)の投資割合

先月からSBI証券でもポイント投資(Vポイント投資)がはじまり、少しだけ貯まっていたポイントを利用させていただきました。

今月も少額ですが、利用した結果、累積投資額「207,335円」のうち、現金とVポイントの投資割合は以下となりました。

今月は「現金:19,732円」、「Vポイント:1,035P」の投資でした。

これにより投資総額のうち、Vポイントが4.1%貢献していることになりました。

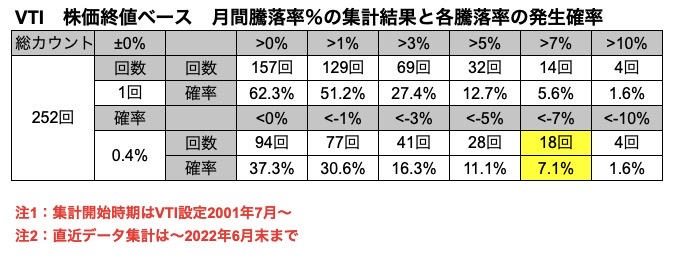

【参考】VTI設定来の月間騰落率推移

こちらはついでに集計し、毎月ご紹介しているVTIのデータです。

VTIの運用開始以降、2022年6月末時点までの月間でどの程度上下に変動しているのか、個人的に参考集計してみた結果は以下のとおりでした。

(株価終値ベースで前月最終日の終値と、当月最終日の終値の差から算出)

2022年6月終了時点、月間で-8.6%下落していました。

(集計表では-7%を超える黄色着色部分が該当)

- 2022年1月:-6.06%

- 2022年2月:-2.49%

- 2022年3月:+2.94%

- 2022年4月:-9.13%

- 2022年5月:-0.25%

- 2022年6月:-8.60%(今回集計部分)

これにより2022年以降、月間での騰落率はマイナス推移が5回目となりました。

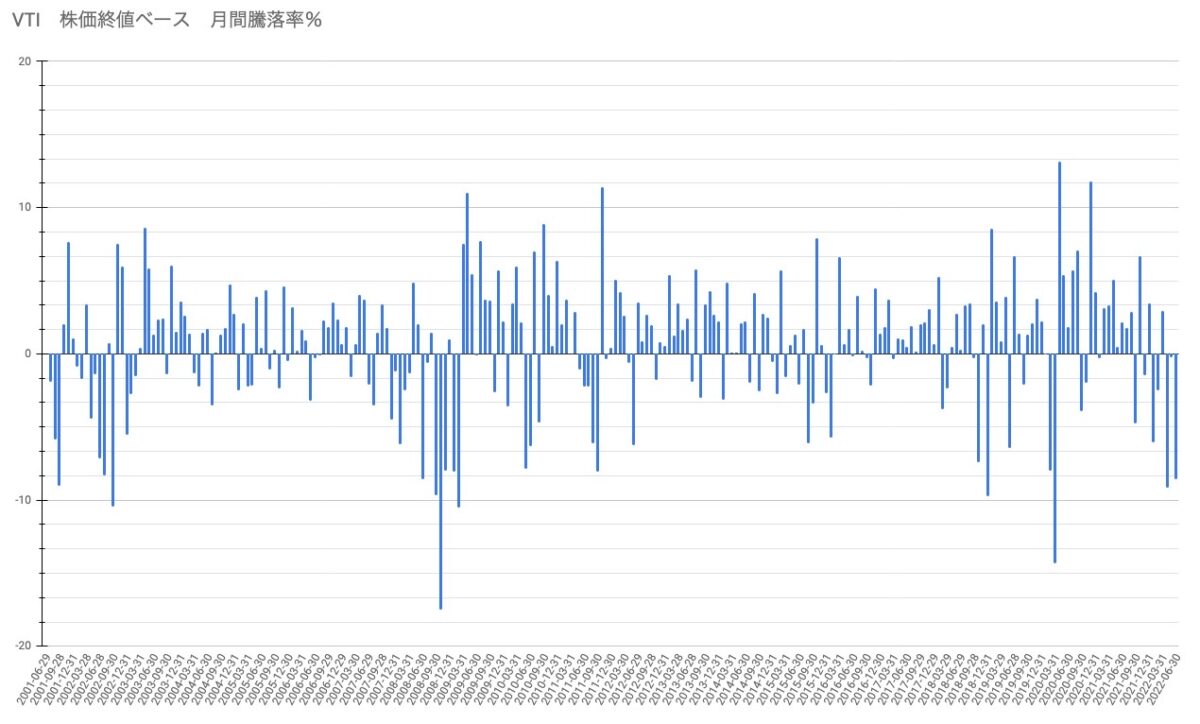

月間騰落率の推移グラフは以下のとおりです。

2022年6月の-8.60%(一番右端)は、過去を俯瞰してみても、それなりに大きな騰落率だったことが確認できます。

(弊ブログ集計結果では、発生回数は18/252回、発生確率は7.1%)

6月単月でみると、2002年-7.15%や2008年-8.55%を超えましたので、6月過去最大の下落を更新したことになります。

2021年までの上昇相場は過ぎ去った過去となり、今後もまだまだ先行きは不透明ですが、当面は愚直に続けていきます。

バリュー平均法の試行をはじめた2022年以降、3月から為替が円安に大きくふれたことにより、米国市場の調整相場中ではありますが、投資額があまり増えていません。

これにより追加投資額があまり増えずに済んでいるとみることもできますが、バリュー平均法の特徴や優位性を確認するには、いまは為替の影響が邪魔をしているとも捉えられます。

投資額が一時的にかなり必要となる懸念がある点、自分で毎回評価・売買指示を行う点などが、バリュー平均法の特徴です(視点によっては難点でも優位点でもありえる)。

iDeCo口座でもバリュー平均法の試行には取り組んでいますので、特定口座の試行はいつ中断してもいいのですが、使いたい用途などが見つかるまではもう少し様子を見ながらこちらの特定口座でも続けてみたいと思います。

(iDeCo口座での運用中は売却しても課税されないという、非常にありがたい制度ですので、まさにバリュー平均法の試行にもってこいです)

それではまたっ!!