こんにちは、おーです!

本日は米国ETFのバンガード米国増配株式ETF【VIG】について、ざっくりご紹介させていただきます。

関連記事のご紹介【2022年1月23日更新】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年1月 | 【更新】VIG(バンガード・米国増配株式ETF)2021年実績など |

| 関連情報/2021年10月 | バンガードETF【VIG】と【VIGI】の連動指数が変更になっていました |

| 比較/2021年7月 | 【比較】SCHD vs VIG(2021年6月) |

| 比較/2021年4月 | 【比較】クオリティETF DGRW/SCHD/DGRO vs VIG(2021年3月) |

| 比較/2021年3月 | 【比較】連続増配ETF VIG/SDY/NOBL(2021年3月) |

| 紹介/2021年2月 | 【VIG】バンガード・米国増配株式ETFのご紹介!(本記事) |

【VIG】バンガード米国増配株式ETFのご紹介!

【VIG】バンガード・米国増配株式ETFとは

VIGは2006年に設定、アメリカに上場された、運用開始から約15年が経過しようとしているETFで、売買ランキング第22位に位置する人気のETFです。

(ランキングは2020年12月現在)

| ティッカーシンボル | VIG |

| 名称 | Vanguard Dividend Appreciation ETF (バンガード・米国増配株式ETF) |

| ベンチマーク ※1 | S&P U.S. Dividend Growers Index (S&P 米国配当成長株指数) |

| 設定日 | 2006/04/21 |

| ETF純資産総額 | $ 53.53B(≒5.3兆円 注1) |

| 取引所 | NYSE Arca |

| 投資地域 | 米国 |

| 投資銘柄数 | 212 注2 |

| 経費率(年率) | 0.06% |

| ETF売買ランキング | 第22位 注2 |

| 算出方法 | 修正時価総額荷重方式 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

注1:総資産額日本円は1$=100円のざっくり換算

注2:データは2020年12月末時点

※1:連動指数変更の情報は別記事「バンガードETF【VIG】と【VIGI】の連動指数が変更になっていました」をご覧ください。

引用元:バンガードファクトシート(概況報告書)より

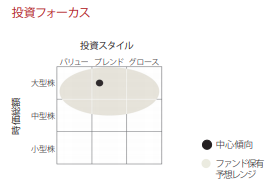

投資の中心傾向は、大型株よりです。

連動指数S&P 米国配当成長株指数とは

VIGの連動指数は2021年途中で以下のように変更となりました。

【変更前】NASDAQ US Dividend Achievers Select Index(NASDAQ USディビデンド・アチーバーズ・セレクト・インデックス)

【変更後】S&P U.S. Dividend Growers Index(S&P 米国配当成長株指数)

連動指数変更の情報は別記事「バンガードETF【VIG】と【VIGI】の連動指数が変更になっていました」をご覧ください。

チャート

VIGの日足チャートです、記事作成時(2021年1月下旬)の株価は約137$程度で推移しています。

トータル・リターン

連動する指数(ベンチマーク)との乖離も少なく、安定した運用ができています。

トータル・リターン 要約(単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額(NAV) | 15.46 | 13.63 | 14.93 | 12.71 | 9.56 |

| 市場価格 | 15.49 | 13.63 | 14.94 | 12.71 | 9.56 |

| ベンチマーク | 15.62 | 13.72 | 15.02 | 12.79 | — |

設定以降、ならして年平均9.56%の成長です(データは2020/12/31現在)。

(参考)S&P500ETF(IVV)との参考比較

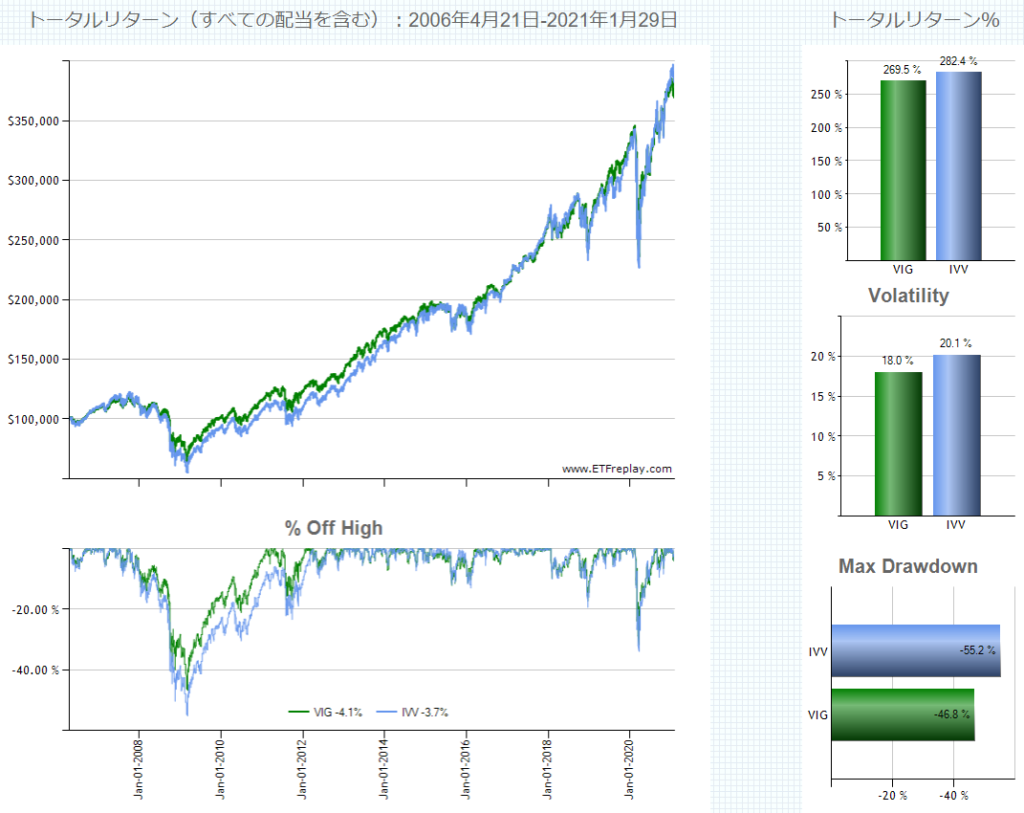

類似ETFのDGRWも含めて長期での比較をしたかったのですが、DGRWの設定が2013年とかなり新しいため、ブラックロックのS&P500に連動するETFであるIVV(設定日2000年5月15日)と参考に比較してみました。

VIGの設定日を起点に2006年4月21日~2021年1月29日の期間に対し、VIGとIVVを比較してみた結果になります。

ETFreplay.comより引用

ETFreplay.comより引用

天下のS&P500とならんでも優越つけがたいパフォーマンス結果は、さすが人気のあるETFである理由が伺えます。

また、ドローダウン(下落率)についてはVIGにかなりの軍配があがっています。

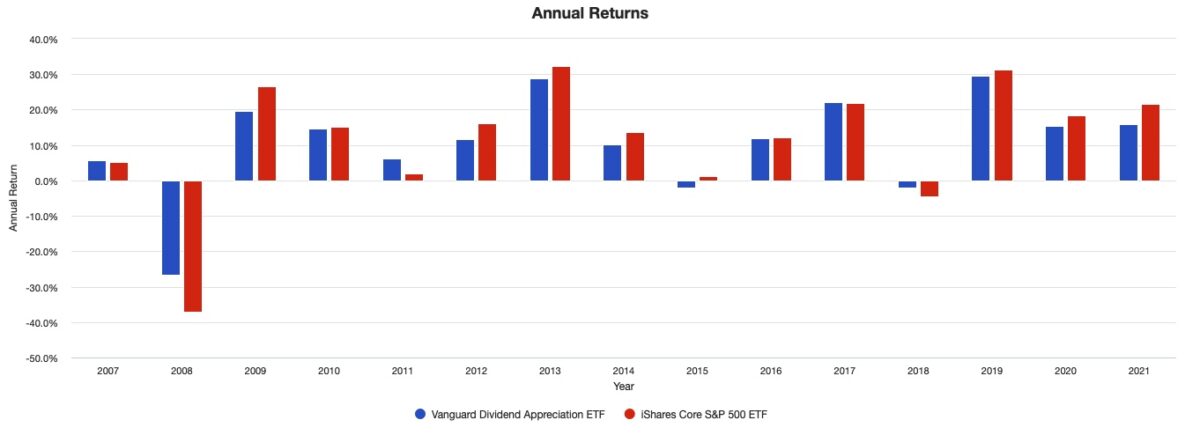

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

VIG,IVV年間トータルリターン 2007-2020年

遜色ないリターンもさることながら、リーマン・ショック時など、下げ相場での下落耐性の高さも特徴的です。

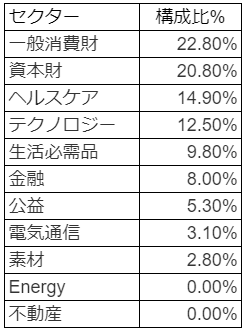

保有銘柄、セクター構成

いずれもデータは2020/12/31現在となります。

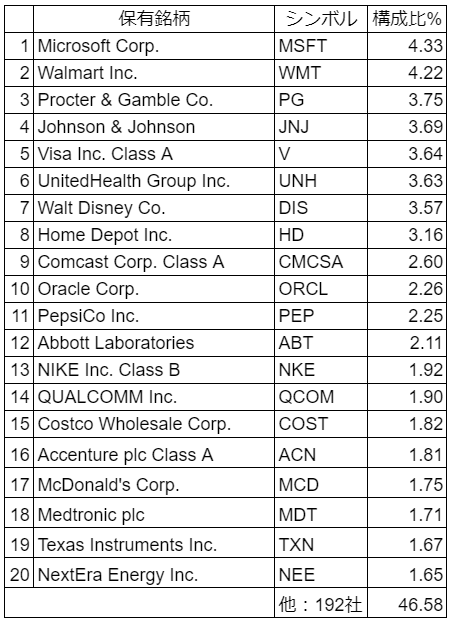

VIGの保有銘柄 上位20社

上位20銘柄が占める割合は約53.4%(上位10位≒34.8%、11位~20位≒18.5%)です。

これらの優良企業が連続増配10年以上のVIG銘柄選定眼にかなった企業たちということですね。

GAFAM(グーグル、Amazon、フェイスブック、アップル、Microsoft)からはマイクロソフトのみがランクインしています。

アップルは近年、連続増配10年達成が目前で、達成すればVIGに加えられるでのは?と話題ですが、逆にいうと現状でもGAFAM銘柄がマイクロソフト以外は入っていないのに、パフォーマンスがS&P500と遜色ないということは、VIGのよさが際立つ結果とも言えますね。

このような現在は採用されていない優良企業でも、10年以上連続増配などVIGの選定基準にかなった銘柄たちが、今後も随時採用されていくとなればどのように成長していくのか楽しみです。

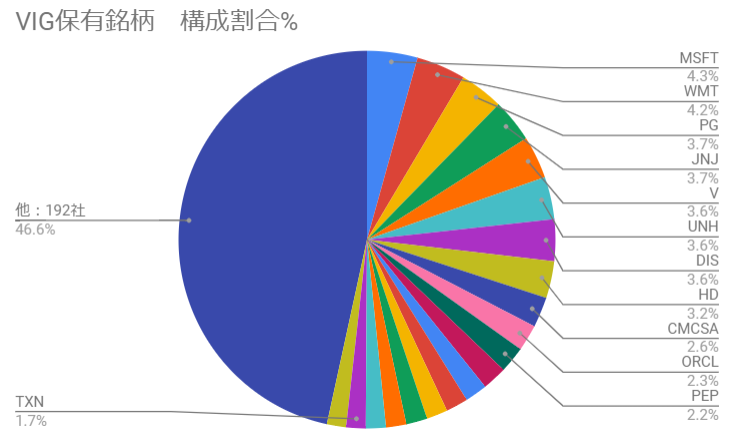

VIGの銘柄保有割合(円グラフ:%)

VIGの保有銘柄割合を円グラフで表示してみました。

212銘柄(2020/12/31現在)に対し、思った以上に上位20位の占める割合が多く感じる気もしますが、パフォーマンスが示すとおり良好な構成割合であるということでしょう。

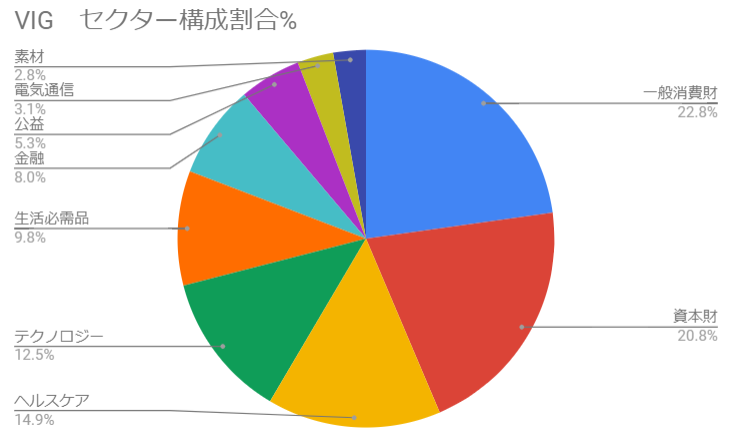

VIGのセクター構成割合(円グラフ:%)

バンガードホームページから確認すると、各セクターともにベンチマークとの乖離もほぼないようですし、非常に安定して指数に連動しています。

生活に密着した「一般消費財」や、「ヘルスケア」といったセクターの割合が多いのが特徴的に感じます。

選定条件どおり不動産は除外されていますし、エネルギーも含まれていないことがわかります。

需要が落ちにくいセクターとして、安定した収益からの安定した配当の維持(ひいては増配)といった流れが構築しやすいのでしょうか。

長期でウォッチしていきたいと思います。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

VIG運用開始以降の分配金推移(一覧表)

VIGは3/6/9/12月に分配金を受け取ることができます。

VIG設定以降の定例(四半期)の分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外しています。

弊ブログ独自の集計であることをご了承お願いします。

2020年3月と2019年3月の分配金1回比較では一時的に減配していますが、それ以降は持ち直し、最終的に2020年トータルとしては「増配して着地」しています。

あれた相場の2020年において(VTIなどでも減配しているのに)、VIGは非常に優秀な結果だったと言えるのではないかと思います。

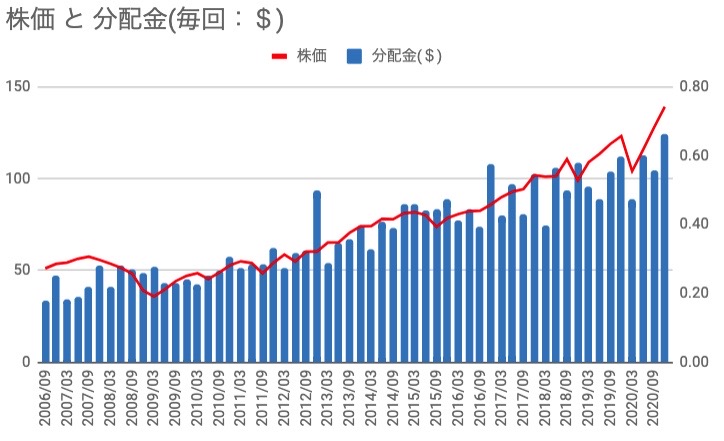

VIG運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

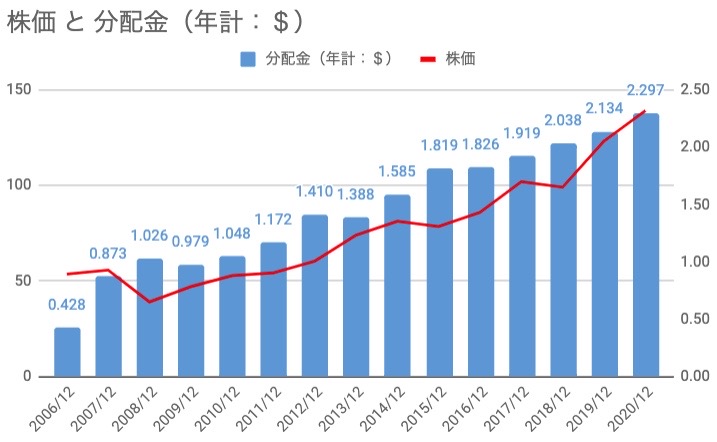

VIG運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

グラフで見ると推移がよりわかりやすいです。

別記事でご紹介したVTIやDGRWなどは2020年は残念ながら前年に比べ減配という結果でしたが、VIGは増配することができています。

連続増配というかたちでの安定感、力強さをこのような点でも感じることができます。

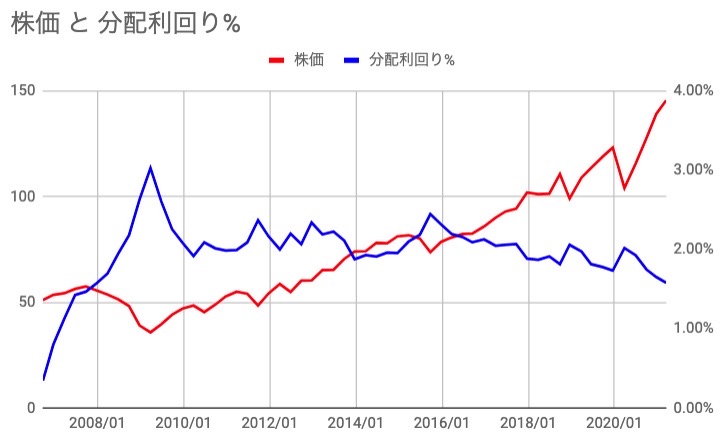

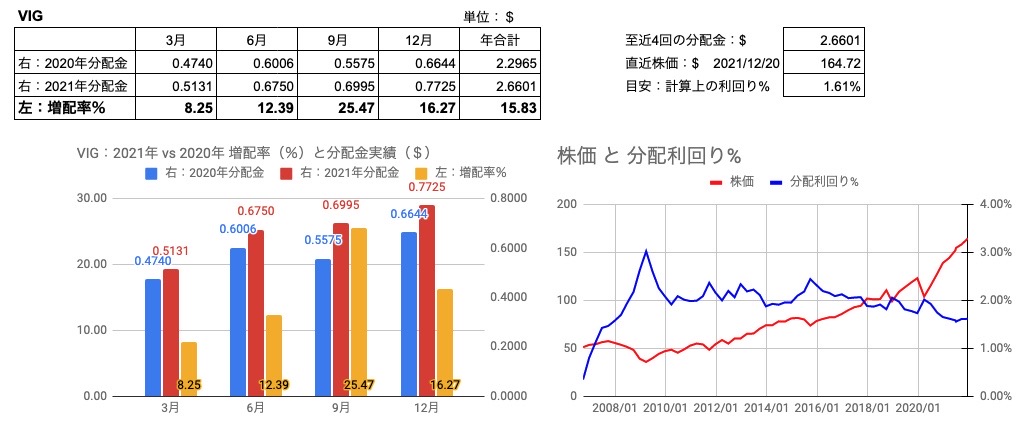

VIG運用開始以降の株価と分配利回りの推移

2021/3/16日現在(2021/3/15終値$145.48)と直近4回の分配実績から算出した結果は1.58%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

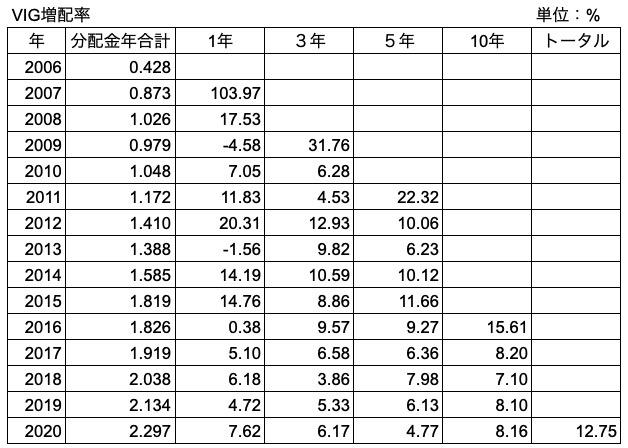

VIG運用開始以降の増配率推移(1年、3年、5年、10年、トータル)

VIGの増配率を計算した結果、以下のようになりました。

注:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

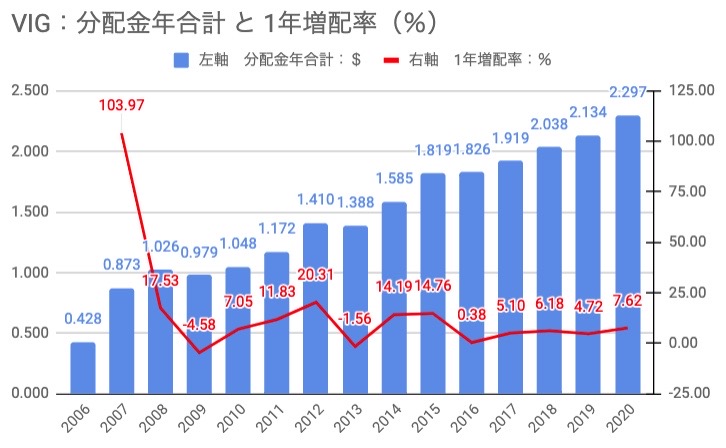

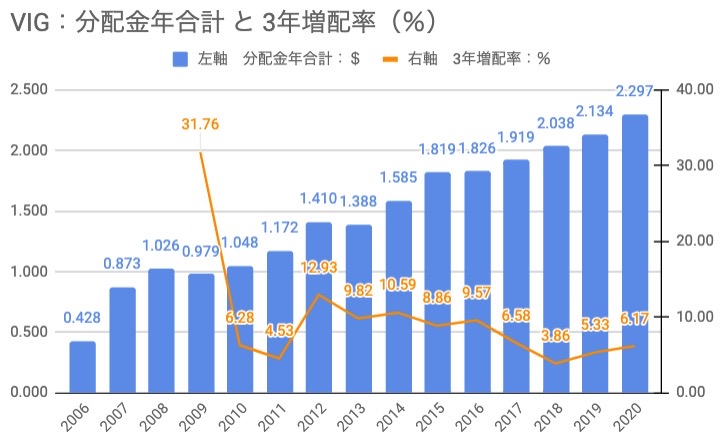

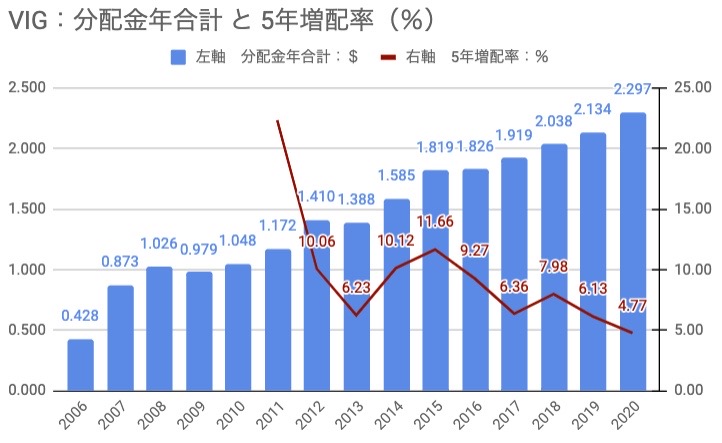

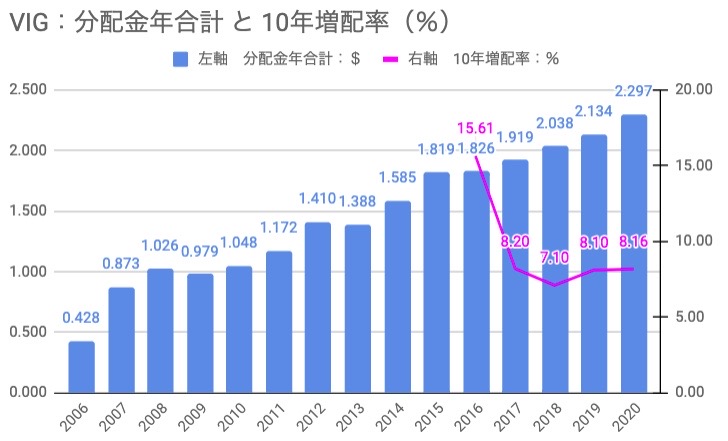

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

分配金年合計($)と1年増配率(%)

分配金年合計($)と3年増配率(%)

分配金年合計($)と5年増配率(%)

分配金年合計($)と10年増配率(%)

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

VIGは日本でも人気の高いETFだと思いますが、米国でも22位とかなり人気のあるETFであることが伺えます。

2006年設定と歴史もながく実績があり、リーマンショックを乗り越え、年を追うごとに力強く成長を続けているETFです。

バンガードが取り扱う商品らしく経費率も低コストでコンセプトもわかりやすく、かつ安定感もありパフォーマンスも高いという人気化の要素満載です。

連続増配銘柄のなかでも、なんでもかんでも加えているわけでもなさそうですし、これからも株主に連続増配というかたちで利益の一部を還元してくれる優良企業が選定されて追加されていくことも期待できそうです。

また、下落耐性もS&P500より高く、底堅さも際立つものがあります。

連続増配という観点からキャピタルゲイン(=値上がり益)、インカムゲイン(=増配による配当益)の両取りができる、将来に備え着々と積み上げられる優良資産だと思います。

たしかに今の利回りなどから高配当ということはありませんし、増配率が際立って群を抜いているとは言えないかもしれませんが、長期的に時間をかけて投資すれば、資産増大にかなり期待できるETFではないかと思いました。

わたしは今まで視点が高配当株投資よりでしたので配当利回りなどの低いVIGは、積極的に購入を考えることはありませんでした。

ですが、今回このように記事化してみて、あらためてVIGの優良さに気づけたこともありますし、これから購入を検討しようかとも考えています。

今後も随時情報を更新していきたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!