こんにちは、おーです!

2021年まで毎月ご報告していました楽天ポイント投資ですが、2022年に入ったこともあり心機一転、方針を転換し、バリュー平均法を取り入れて試行してみることにしました。

楽天ポイント投資の概要は記事①、直近(2021年12月末時点)の運用実績は記事②、新たに試行するバリュー平均法の概要については記事③をご覧いただければと思います。

上記の運用変更を踏まえ、楽天ポイントを利用しての投資は2022年から四半期/回に切替ましたので、久しぶりの投稿となります。

資産の推移とともに、今回の投資実績を簡単にご紹介させていただきます。

【2022年4月時点】楽天ポイント投資&バリュー平均法の実践(楽天VTI:20ヶ月目)

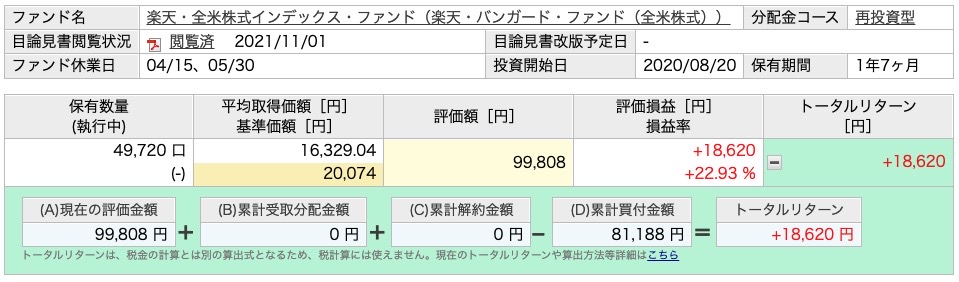

2022年3月終了時点の時価残高と損益率

3ヶ月放置していた残高を2022年4月3日に確認した結果、以下のとおりでした。

| 累積投資額 | 81,188円 |

|---|---|

| 3月末残高 | 99,808円[楽天P3,500+現金¥5,888] |

| 損益額 | +18,620円(+18,812円) |

| 損益率 | +22.93%(+26.20%) |

( )内は2021年12月末時点損益額、損益率を、[ ]は2022年1月利用ポイント数と現金投資額を示す

楽天証券の画面から、運用開始後の資産推移を表示したチャートです。

こちらの推移を見ると、過去最高値圏まで復活しているように見えます。

ちなみに2022年の年初来でみると、(本家)VTIの株価はまだマイナス圏です。

(オレンジラインがVTI、青ラインは全世界へ投資できるVT)

マイナス圏なのに、現在の評価額が2021年12月末時点と大差ないのは、2022年に入り、為替が大きく円安方向に動いているからです。

(上に行くほうが円安ドル高)

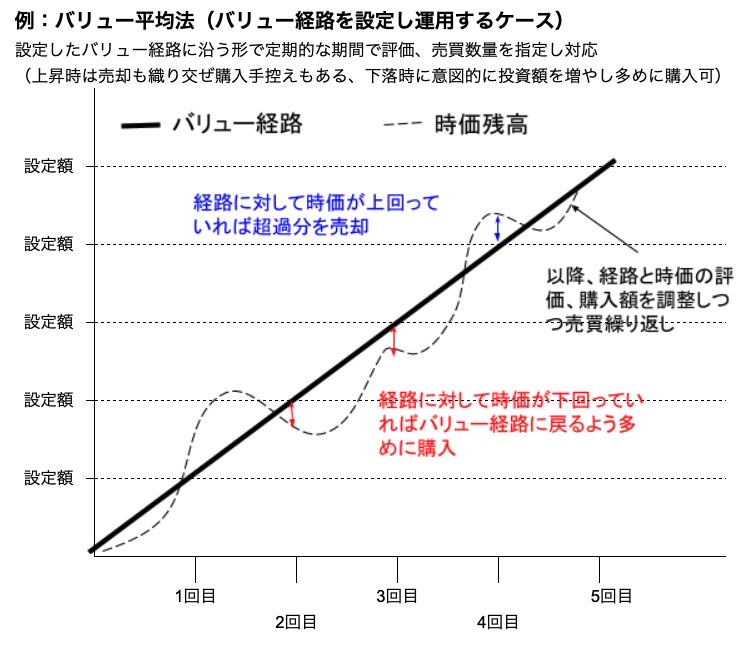

バリュー平均法とは

ということで、現状整理もできましたので、今回から時価評価額と自身のMyルールに基づくバリュー経路に沿って、楽天ポイントを活用しながら評価&投資を行います。

ざっくりとしたバリュー平均法のイメージ、流れは以下の通りです。

バリュー平均法のイメージ図

バリュー平均法の運用

- バリュー経路を設定する(積立額や見込み成長率、積立頻度など)

- 一定の評価期間(例:毎月、四半期、半年、年など)経過時に、バリュー経路と資産時価残高の差を評価・計算する

- バリュー経路との差に対する『売買』を行う

- 以降、①で定めた頻度で定期的に②と③を繰り返す(必要に応じて①も適宜、調整可)

バリュー平均法は、何を差し置いてもまず「バリュー経路」と呼ばれる、自身で定めた積立の道筋を決める必要があります。

その後はバリュー経路にあわせるよう淡々と作業を繰り返すだけです。

- 自身で定めた一定の評価期間で

- 資産の時価評価額とバリュー経路の差を評価、計算して

- 結果を踏まえ、差分を含めた売買を行い

- バリュー経路へ資産残高を随時調整していく手法

当面のMyルール

わたしが決めたこの投資対象に対するルールは以下のとおりです。

バリュー平均法(楽天VTI)のMyルール

- 積立額:3万円/四半期(楽天ポイントも利用)

- 積立頻度:四半期単位(4/7/10/1月初め頃に、3/6/9/12月末の時価を評価し、売買金額などを決定・発注)

- 運用期間:未定

- 定率設定:3%/四半期

- 売却ルール:検討中(1,000円以上の利益なら売るなど)

3ヶ月貯めておいた楽天ポイントを活用する

予算の都合上、途中変更or中断はありえる

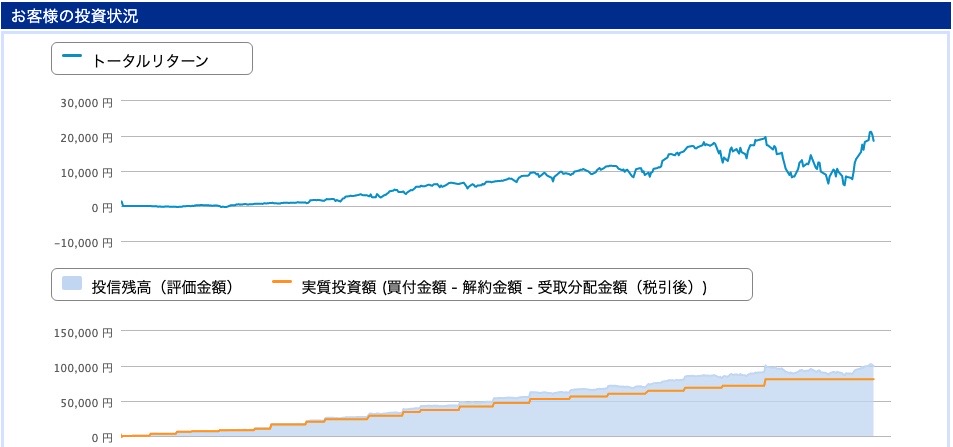

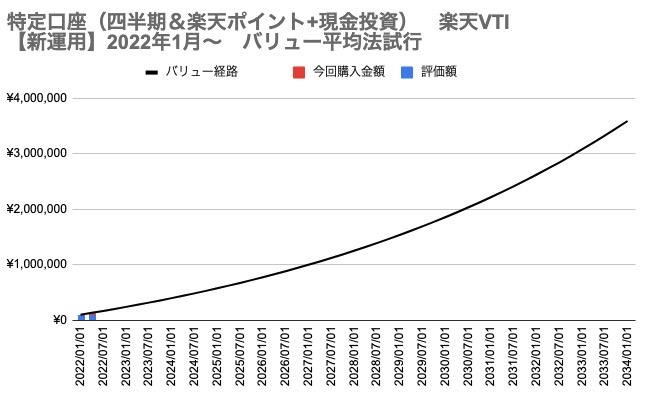

資産の推移グラフ(理想イメージ)

資金が続くのであれば、長期ではこのような資産推移にしていきたいところです。

潤沢な資金もないため、途中で断念する可能性も多分にありえます(笑)。

ただ、資金については、バリュー平均法独特の売買を行うことで、その売却資金をストックしておけば、それなりに対応できるかもしれません。

そのような懸念点に対する対応も含め、できるかぎり長期で試行してみたいものです。

なお、バリュー経路が緩やかにカーブしているのは「定率」で設定しているためです。

バリュー平均法の実践 楽天VTI

ということで、4月3日に楽天VTIに対する評価、売買の発注を行いました。

(2022年に入ってすぐ運用方法仕切り直しのため、投資総額が100,000円になるよう調整していましたので、今回はその額からの増減を確認しています)

2022年4月3日時価評価時点での状況

| a.前回時点のバリュー経路 | 100,000円 |

|---|---|

| b.評価時点のバリュー経路 | 133,000円 |

| c.バリュー経路に対する定期増額分 | 33,000円(=b-a) |

| d.評価時点の時価 | 99,808円 |

| e.評価結果からの実質購入額 | 33,192円(=b-d) |

| f.追加購入額 | 192円(=e-c) |

| g.今回売却額(税引前) | 0円 |

| h.累計投資額(過去分) | 81,188円 |

| i.累計投資額(通算) | 114,380円(=e+h-g) |

わたしは、上記のように自分なりの簡単な計算式を用いて時価評価したあと、バリュー経路に沿うよう購入もしくは売却を行っています。

(実際にはスプレッドシートで時価評価額を入力すれば、今回の売買額などが表示されるようにしていますので、上記はその中から抜粋してのご紹介です)

今回も評価結果では、バリュー経路に沿うよう”不足部分の購入”をする必要があるということになりましたので、今回は「33,192円」の購入を行いました。

(定期増額必要額33,000円に加え、時価評価で不足した192円を追加して購入)

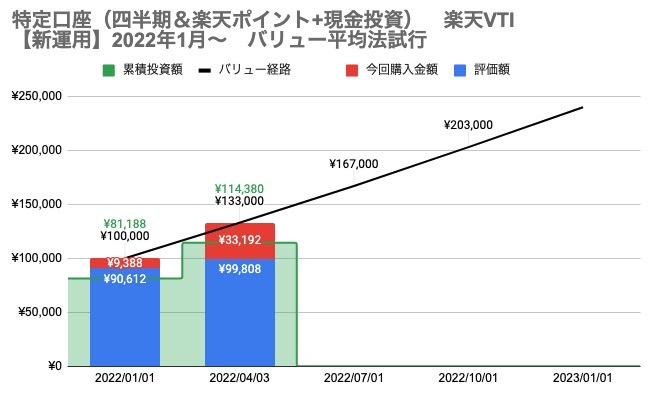

グラフの運用期間(直近投資部分)の拡大結果は、以下の通りです。

今回の例では、

- バリュー経路133,000円に対し、

- 過去の投資総額(81,188円)+時価評価時点の含み益(+18,620円)を加味しつつ、

- 差額(133,000円-99,808円)から投資額を決定(=33,192円)

しています。

階段部分が過去からの累積投資額ですが、含み益を加味しているので、過去からの累積総投資額は114,380円で済んでいることになります(経路133,000円-含み益18,620円=114,380円)。

2021年11月までは楽天ポイントのみで投資してきましたが、バリュー平均法へ切り替えるにあたり、前回から現金を追加投資しはじめました。

今回の発注は、ストックしていた楽天ポイント17.820Pと、不足部分にあたる15,372円に現金を追加し、33,192円を投入しました。

(発注日が4月4日になってしまっているのは、このスクショを取り忘れて、改めて再注文をしたためです)

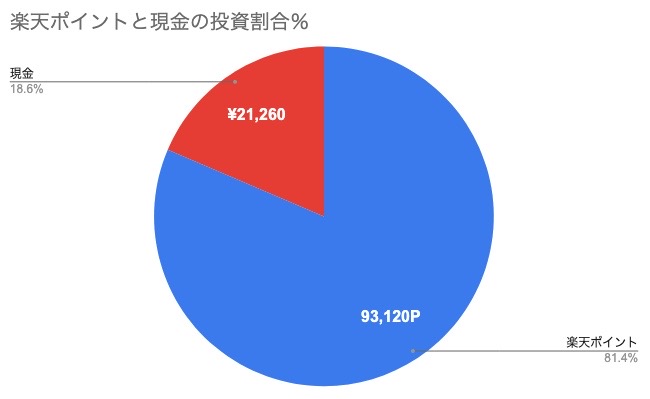

現時点での楽天ポイントと現金の投資割合を参考にまとめています。

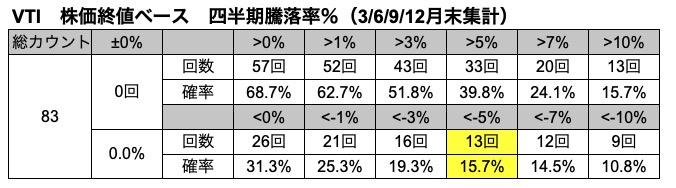

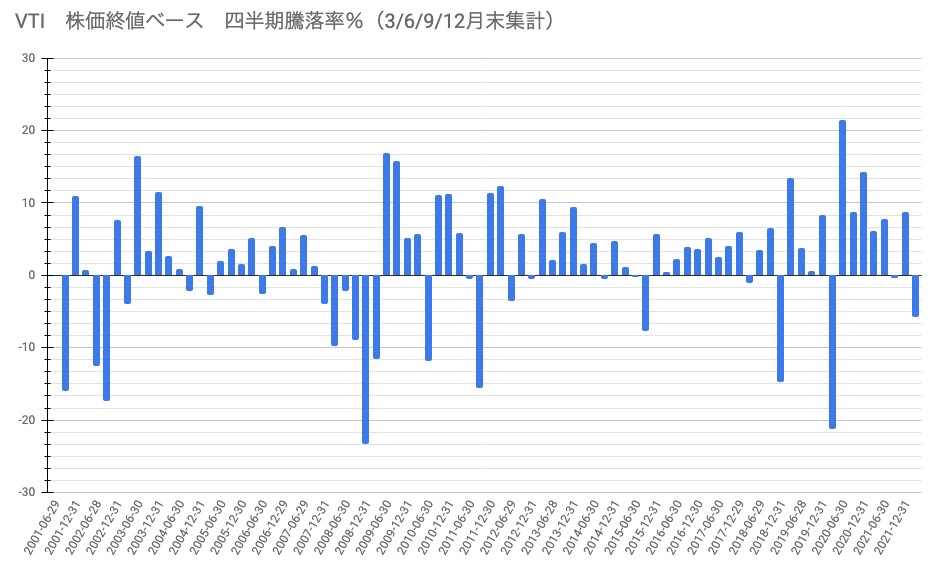

【参考】VTIの過去、四半期騰落率推移(株価終値ベース)

VTIの運用開始以降、四半期単位(3/6/9/12月末)でどの程度上下に変動しているのか、個人的に参考集計してみた結果は以下のとおりでした。

(株価終値ベースで3/6/9/12月最終日の終値の差から算出)

直近2022年3月末時点(2021年12月末時点との比較)では、四半期騰落率は-5.7%でした。

VTI設定以降の四半期に対する集計回数83回のうち、発生確率で15.7%、発生頻度は13回(黄色■着色部)になります。

四半期騰落率の推移グラフは以下のとおりです。

直近四半期の下げ(-5.7%)は、過去の四半期をみても、顕著に大きくはないですが、そこそこの値であることもわかります。

このように上下に大きく変動する環境をうまく利用できれば、バリュー平均法の売買を織り交ぜる運用で、株式資産に加え、待機資金なども適宜補充しながら、相場と向き合えるかもしれません。

(場合によっては大きな下落で待機資金を超える資金が必要になることもありえるでしょう)

バリュー平均法は、適宜売却を織り交ぜる(=リバランスをしていると同義とも捉えられる)運用です。

考え方によっては、常に全力投資のドルコスト平均法とはまた違って、歳をとってもずっと運用できるともいえそうです。

(定率を低めに設定したり、現金保有割合を増やしたりすれば、年齢に応じた色々なニーズにも対応できそうです)

個人的な感想

今は為替が近年では稀に見る円安となっています。

そのおかげで今回はさほど多額の購入にはなりませんでした(逆に円高に振れていれば、それなりに投下する資金が必要だったと思われます)。

日常を見回してみると、円安にふれている&物価がインフレしている現状があります。

このような状況を踏まえると、日本円だけを保有していると資産は目減りすることになります。

円安=日本円の価値が安くなっている、インフレ=モノの値段があがり(相対的に保有するお金の価値が下がり)持っているお金で購入できる量が減る、ということになります。

そのような現状を踏まえると、投資をしている人と、現金だけを銀行口座などで手堅く保有している人では、いま見えている景色も、これから見えてくる景色も違うでしょう。

(為替の状況やインフレなどを考えると、お金を銀行などに寝かせているのはむしろ手堅くすらなくなっている、逆に資産を減らすリスクに直面しているともいえそうです)

このような海外資産を持っていると、円安で資産の評価額は増える方向に働くことにもなります。

銀行に預けているだけでは実現できない資産の分散も図れることになります。

投資は危険といった半分正しくも、半分間違っているような偏った偏見、認識を持ち続けると、機会損失の結果、将来とんでもないツケを払うことになるかもしれません。

円安&インフレで日本円の価値が目減りしている現状をどう捉えるのか、人によって自分なりに正しいと思える選択肢を探していく必要に迫られていると思います。

近い将来(何らかの形で)、投資の必要性は日本人に必須で迫られる可能性があることを考えると、今からこのような少額で体験できるポイント投資を活用し、足慣らしをしておくことも必要かもしれません。

相場も為替も読めませんので食らいつくしかありませんが、我が家はこれからも愚直に投資と向き合い続けていくつもりです。

楽天ポイント投資については、また次の四半期終了時点ということで、7月初旬に時価評価&売買を行う予定です。

またしばらくは次回の評価時期を楽しみに待ちつつ、放置することとします。

この記事がなにかの参考になれば幸いです。

それではまたっ!!