こんにちは、おーです!

(本記事は初心者向けにざっくりと概要をご紹介させていただいております)

【2023/1/2追記】2024年から「つみたてNISA」は「新NISA(仮称)」に制度が包含されますので、知識のアップデートが必要です。こちらも、あわせてご覧ください。

注:2023年までは「つみたてNISA」制度で投資は可能です。

弊ブログでは、これから資産形成をはじめるにあたり、比較的とっつきやすいと考えている「つみたてNISA」をおすすめしています。

つみたてNISAは有効に活用できれば将来に対する備えとして非常に有効なツールだと考えています。

ただ、つみたてNISAの「非課税で運用できる期間」と「非課税口座が付与される期間」などに対して人によっては混乱することもあると思います。

今回はそのあたりについて、イメージが広がればと思い、ざっくり概要をご紹介させていただきます。

その他、初心者のかたのイメージアップに繋がればと思い、以下のような記事を作成していますので、気になるかたは以下のリンク先からご覧ください。

【初心者向け】つみたてNISAの非課税運用期間と、非課税口座付与期間の違いと概要

つみたてNISAにおける非課税口座での運用イメージ

まずはつみたてNISAにおける非課税口座での運用イメージをざっくり整理します。

注:本記事内では例として「2021年に投資したら〜」といったイメージで掲載しています。2022年以降になれば読み替えていただく(投資可能期間は1年減らす)などで対応をお願いします)

つみたてNISAにおける非課税口座のざっくりとした特徴は以下のとおりです。

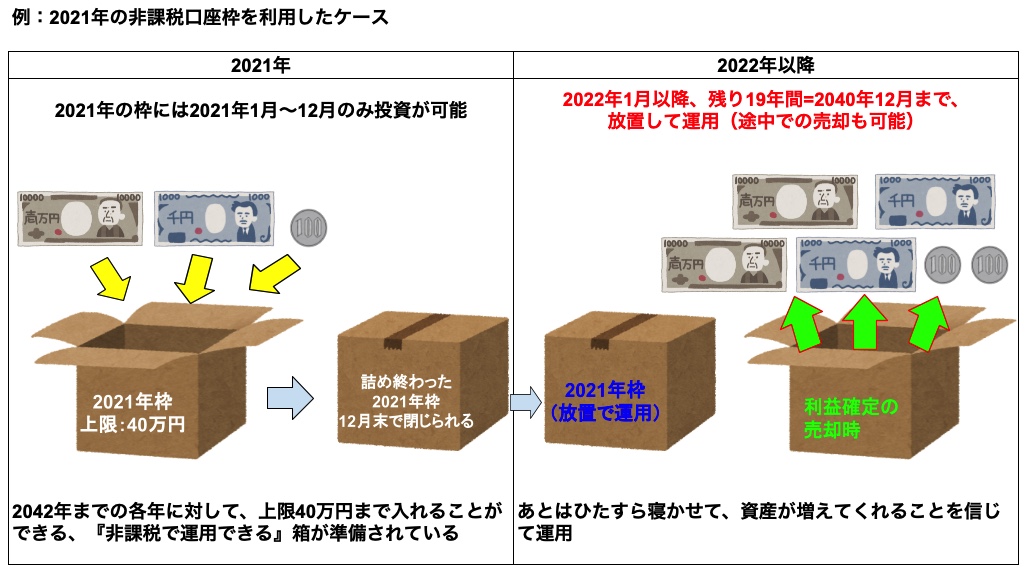

- 各年に「非課税で投資できる枠」が設定されており、その年しか投資はできない(年の考え方は1月〜12月、年間40万円が上限)

- 各年の非課税口座枠は上限まで使わなくても、まったく使わなくてもその年のみしか投資できない

- 非課税で運用可能な期間は最長20年(投資した年を含む)

- 各個人に非課税口座が付与される期間は、2021年7月現在の現行制度では2042年まで

- 非課税口座満了時、売却しなければ課税口座に移管して継続運用は可能(注:課税口座へ移管後は課税対象となる)

各年に設定された非課税投資枠は、その年しか投資できない

言葉そのままですが、各年に設定された「非課税で投資できる枠」については、その年でしか投資することができません。

仮にその期間を「箱詰め期間」とイメージしてもいいと思います。

たとえば2021年の非課税投資枠であれば、2021年しか箱詰めはできません。

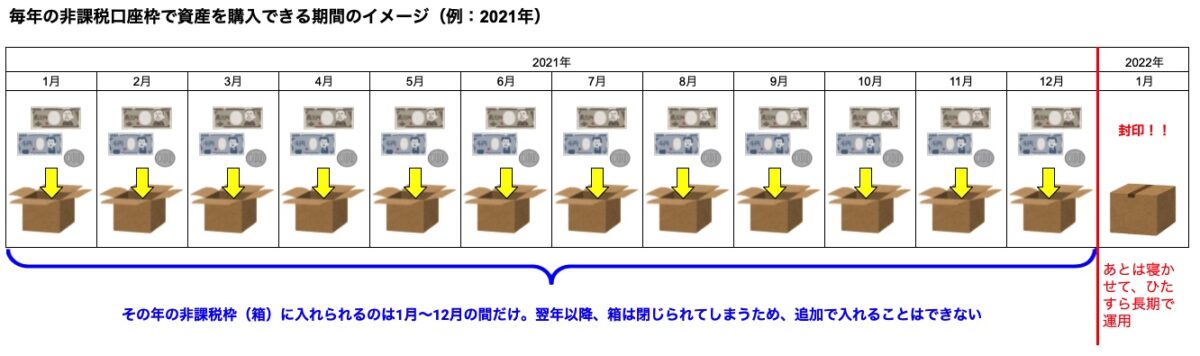

2021年という非課税投資枠をさらに細かくみると、2021年は”1月〜12月の間しか”投資できません。

わたしたちはせっかく2021年に付与されたこのありがたい非課税投資枠を有効に活用し、せっせと将来に向けた資産の種を(できる範囲で)箱詰めしなければいけません。

例:2021年の非課税で利用可能な箱は、

- 2021年1月〜12月までの間に、上限40万円までの範囲内でせっせと箱詰め

- 2021年12月末になると、2021年の箱は閉じられる

- 2022年以降は寝かせて運用し資産が増えることを期待する

各年の非課税口座枠は上限まで使わなくても、まったく使わなくてもその年のみしか投資できない

各年一人あたり40万円まで非課税投資枠があります。

そのうち、40万円満額を箱詰めできれば理想的ですが、仮に1万円や10万円でも利用した場合、その金額のみで箱は閉じられます。

また、当然ですが全く利用しなくても箱は閉じられます。

「満額入れていないから」、「全く使っていないから」などの理由でも、翌年以降にその箱を改めて開けて入れることはできませんので注意したいものです。

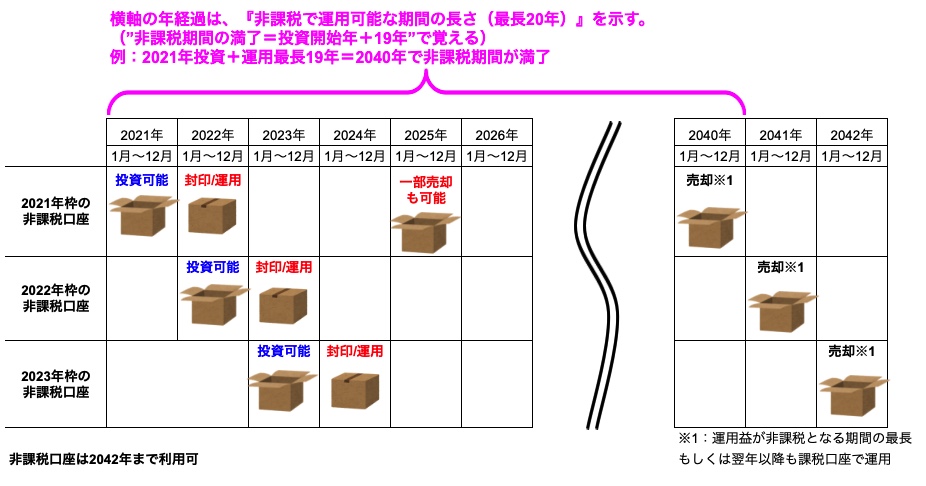

非課税で運用可能な期間は最長20年(投資した年を含む)

ここから人によっては混乱しやすいと思いますが、つみたてNISAの理解には、以下の2つを分けて整理したほうがわかりやすいと思います。

よく混乱しがちなポイント

- 非課税で運用可能な期間(=最長20年)

- 非課税で投資可能な期間(=2021年からであれば最長22年)

まず整理したいのは「非課税で運用可能な期間」です。

これはつみたてNISAの制度上『最長でも20年』となります。

この最長20年は投資した年を含めてのカウントですので、整理するなら「投資した年+19年」と整理したほうがわかりやすい気がします。

例:2021年に投資したのであれば2040年までが非課税で運用可能な期間となります。

「2021年+19年=2040年」

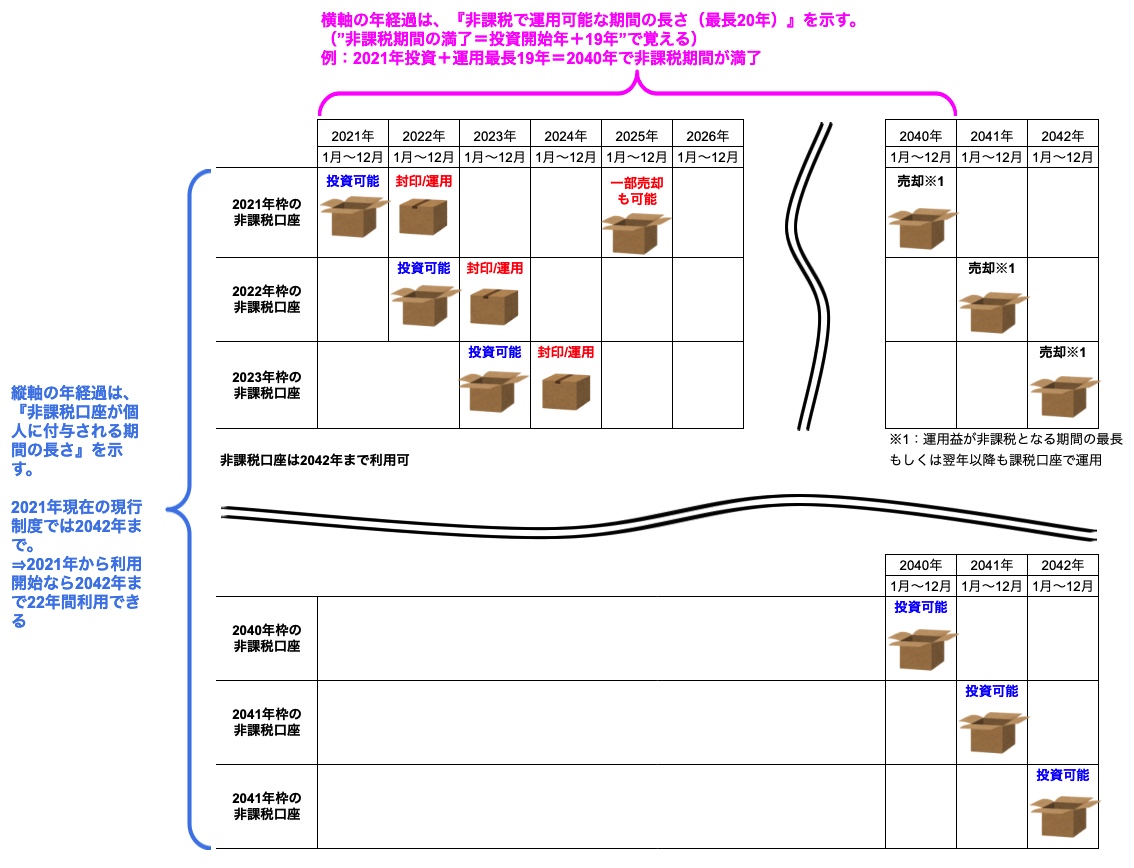

図にすれば以下のようなイメージですが、投資する年は毎年ずれていきますので、非課税で運用可能な期間である最長20年はいつ、どの段階を切り取っても変わりません。

(現行制度では2042年までの投資可能枠に対してのお話)

非課税で運用できる期間のイメージ

ということですので、以下のように整理できます。

「非課税で運用可能な最長期間をもとにした非課税口座での保有可能な最大の総額=40万円/年×20年分=800万円」

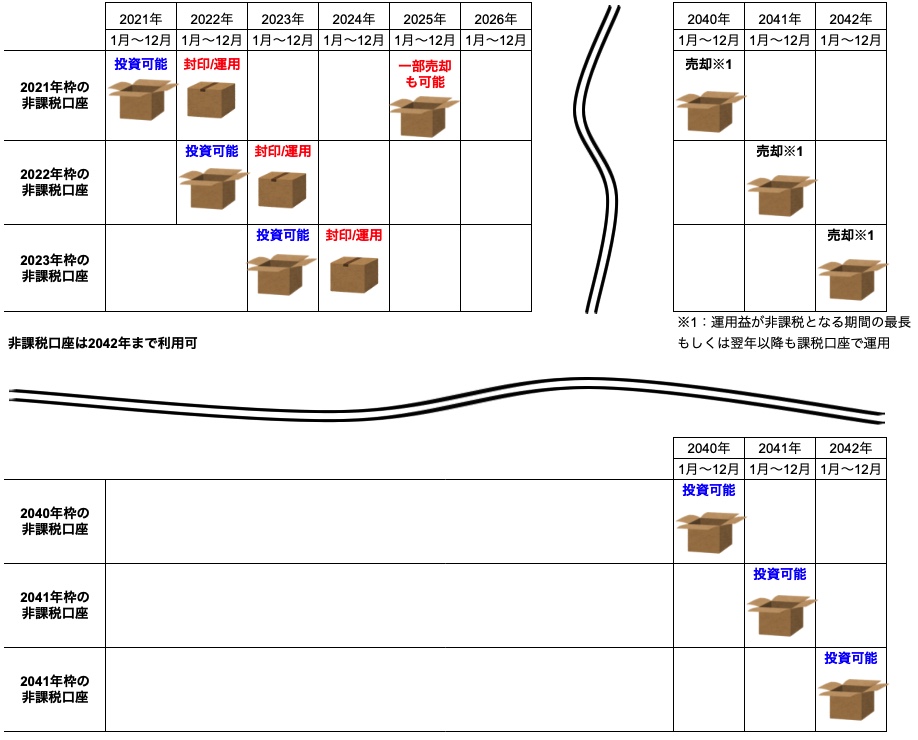

各個人に非課税口座が付与される期間は2042年まで(2021年7月現在の現行制度)

2021年7月時点の現行制度では、つみたてNISAで投資できるのは2042年までが最終となります。

イメージにするなら以下の縦軸です。

非課税で運用できる期間(横軸)と、非課税口座の付与される期間(縦軸)のイメージ

このことから、2021年を起点に考えるなら2042年までは非課税で投資可能な箱は確保されていることになります。

ということですので、混乱しがちなもう一つのポイントについては以下のように整理できます。

「非課税口座枠が利用可能な期間をもとにした非課税口座を用いた最大の運用総額=40万円/年×22年分=880万円」

注:現行制度をもとに2021年から投資を開始した場合

非課税で運用できる期間を経過した後、課税口座で運用継続する際の投資元本に対する考え方のイメージ

上記の混乱しやすいポイント2つをまとめつつ、図にすると以下のような認識です。

横軸:非課税口座での保有可能な最大の総額=40年/年×20年分=800万円

縦軸:非課税口座を用いた最大の運用総額=40万円/年×22年分=880万円(2021年から開始の場合)

非課税口座満了時、売却しなければ課税口座に移管して継続運用は可能(注:課税口座へ移管後は課税対象となる)

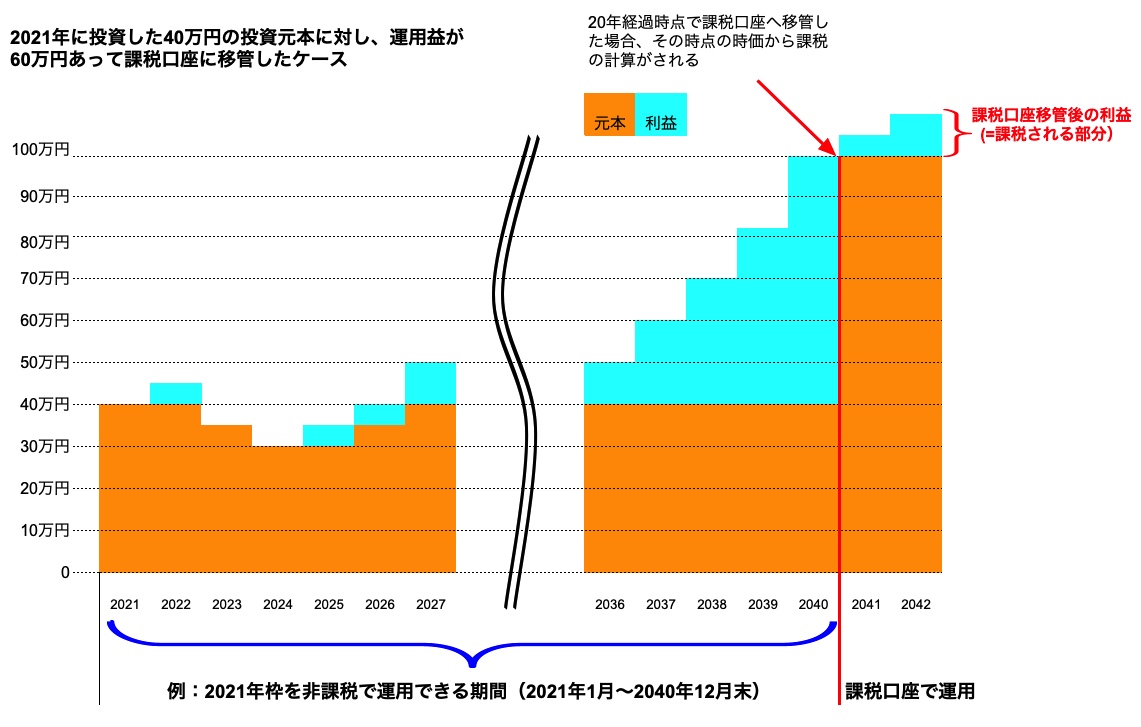

つみたてNISAで長期で保有し続けた場合、非課税口座での運用期間20年経過時点で売却or運用継続を判断することになります。

上記のように非課税口座内で資産を売却し、各年の運用を終了することはもちろんアリです。

ですが、仮に資産運用期間をさらに長く伸ばせるのであれば、売却せずにその後も課税口座で運用を継続するのも一案です。

つみたてNISAは、非課税口座⇒課税口座への移管時に、元本に対する考え方が以下のイメージのように変更されるようです。

(例は2021年の非課税投資枠が20年経過時点で運用益60万円があると仮定してのお話)

例:当初40万円だった元本に加え、非課税期間満了時点で運用益60万円を含め100万円に成長していたケース

⇒その後も課税口座で運用継続する場合、課税口座への移管時に、元本に対する考え方が「当初の元本+非課税期間における運用益=100万円」になる

⇒⇒課税口座での運用益に対しての課税対象が小さくなる(100万円からスタートする)ことから、支払う必要のある税金を少なくすることができる

以上、ざっくりかんたんではありますが、つみたてNISAの非課税運用期間と、非課税口座付与期間の違いと概要をまとめてみました。

投資という将来の不確実性にベットするのは変わりませんので、このようなイメージどおり資産が増えるかは確実ではありません。

もちろん、元本すら毀損する可能性も否定はできませんが、とはいえ現在の銀行金利には未来がありませんので、資産を増やすならわたしたちはリスクを取らざるをえません。

何度も繰り返しになりますが、つみたてNISAは、わたしたちの将来に向けた資産形成のツールとして、税制優遇を受けられる少ない選択肢の一つです。

有効に活用して将来に備えていくことができればと思いますので、これからも積極的に活用していきたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!

関連記事です。

つみたてNISAについては少しずつ記事を充実させているところで、初心者のかたにわかりにくそうだなと(わたしが)感じている部分を以下、少しずつ記事にしています。