こんにちは、おーです!

(本記事は初心者向けにざっくりと概要をご紹介させていただいております)

【2023/1/2追記】2024年から「つみたてNISA」は「新NISA(仮称)」に制度が包含されますので、知識のアップデートが必要です。こちらも、あわせてご覧ください。

注:2023年までは「つみたてNISA」制度で投資は可能です。

弊ブログでは、これから資産形成をはじめるにあたり、比較的とっつきやすいと考えている「つみたてNISA」をおすすめしています。

つみたてNISAはやったほうがいい、などとよく言われますが、あまりに細かい内容を文字で書かれていても結局よくわからず、いざはじめよう!という気力も萎えてしまいかねないと考えます。

そういったこともあり、つみたてNISAのメリットを簡単に少しずつでも細分化して整理してみようかと思いました。

今回は、つみたてNISAのメリットの1つである『非課税口座で運用できる』という点について、よく言われる「課税口座と非課税口座の違い」を交えつつ、ざっくりおおまかに概要を紹介させていただきます。

つみたてNISAの全体概要については(文字多数で恐縮ですが・・・)、過去に別記事でご紹介しています。

細かい内容が気になれば、そちらを参照していただければと思いますので、本記事での詳細は割愛します。

(気になるかたは以下のリンク先からご覧ください)

つみたてNISA制度についてのご紹介記事

また、夫婦揃って40代の我が家は、夫婦でつみたてNISAに取り組み始めており、運用実績を公開しはじめました。

(興味のあるかたは以下のリンク先からご覧ください)

つみたてNISA、夫婦の運用実績公開を始めた記事(資産の購入理由を含む)

【初心者向け】非課税口座(つみたてNISA)と課税口座の違いと概要

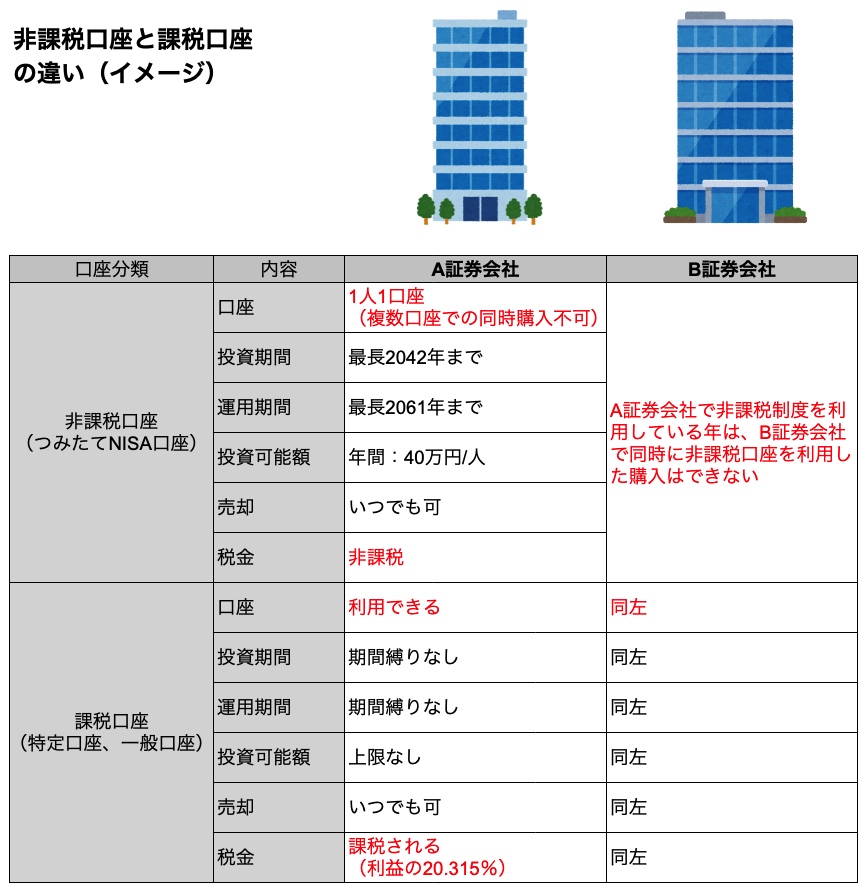

まずはじめに、この記事で紹介している非課税口座と課税口座について、違いをイメージしやすいよう(ざっくり捉えるため)、以下のように内容を限定、もしくは広義の意味で捉えて記載していますのでご注意ください。

注1:非課税口座は他に「一般NISA口座」「ジュニアNISA口座」がありますが、混乱をきたしかねないため、シンプルにつみたてNISAに内容を限定して記載しています。

注2:課税口座は「特定口座(源泉徴収ありorなし)」と「一般口座」がありますが、広義の意味で課税される口座と捉え、個々の違いは省略しています。

非課税口座(つみたてNISA)と課税口座の違いイメージ図

イメージアップに繋がればと思い、非課税口座と課税口座の大まかな違いについて、簡単な一覧表を作成してみました。

注:つみたてNISAは2021年7月現在の現行制度での運用可能期間などを掲載。

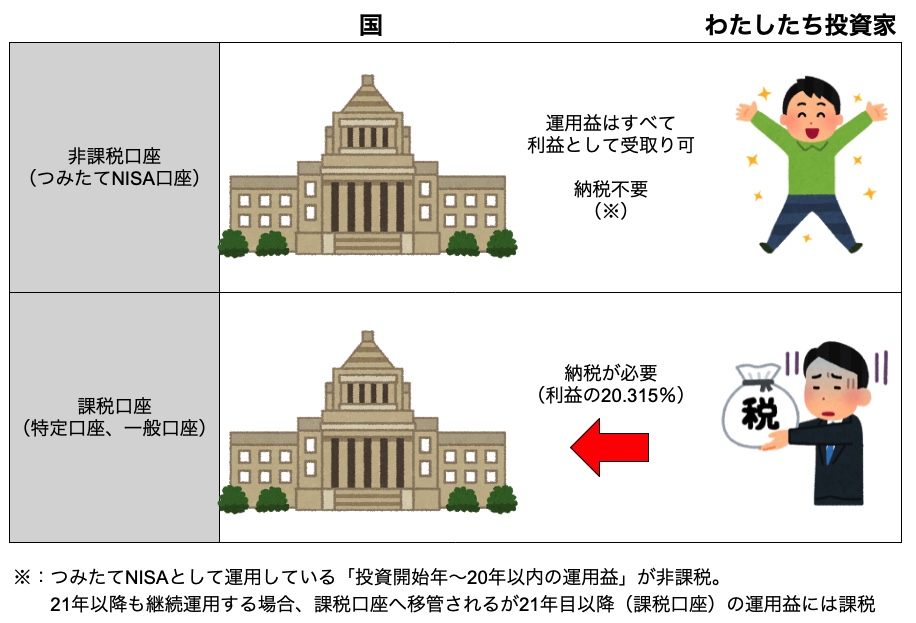

利益に対する税金の支払い有無が違う

通常、投資で得られる利益は『利益部分に対し20.315%が課税』されます。

(以降、便宜上20%として計算などを行います)

この前提のもと、”課税”口座で運用した商品の売却益には税金として利益の一部を国に納税する必要があります。

ですが、”非課税”口座で運用し、得られた利益については利益の一部を納税する必要がありません(注)。

注:非課税期間内での運用益に対してという意味。

非課税で運用できる年数には限りがある

それでは『非課税期間内での運用益」とはどういう意味でしょうか。

つみたてNISAは非課税で運用できる期間が「投資開始年〜20年以内」と限定された制度です。

この限られた期間内での運用益に対しては非課税というメリットを享受できます。

一方、課税口座はいつから、どれだけ長い期間投資していようが、運用益に対して決められた税率を納税する必要があります。

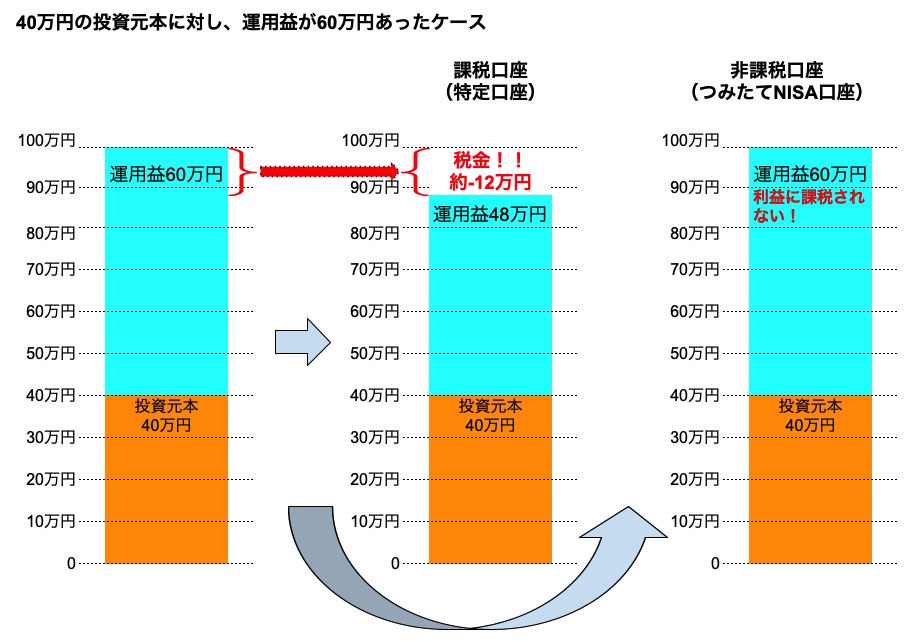

仮に以下の図のように、運用益が60万円あった場合、課税口座であれば、税金として約12万円も納税する必要があります。

これが非課税であれば無税(まるまる利益としてもらえる)ことになるのですから、いかに非課税口座がわたしたちにありがたい口座であるかがわかるのではないでしょうか。

非課税口座は年単位で証券会社など1社でしか購入できない

証券会社を複数保有していることなどザラにあります(わたしも複数保有しています)。

課税口座(特定口座など)は国内大手の証券会社であれば、どこでも開設できますし、いつでも売買が可能です。

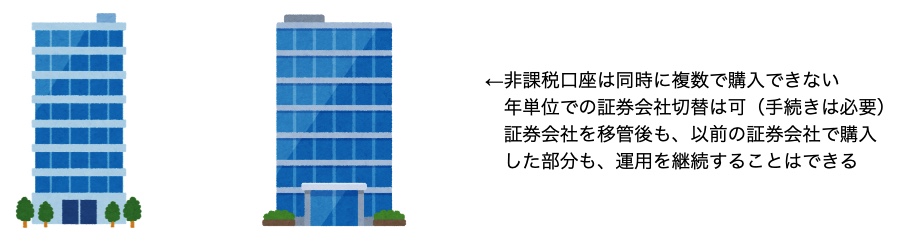

ですが、つみたてNISAは『1人に対し1口座』しか開設できません。

そのため、複数保有している証券会社の中から、どこか1社でしか開設ができません。

ここで注意したい(ややこしい)のはこの意味合いは、「同じ年に、複数の証券会社で非課税口座を使って購入はできない、1年単位で1社で利用できる」ということです。

例えば、2021年はA証券会社で非課税口座を利用して購入した場合、その年はA証券会社でしか非課税口座を利用しての購入はできません。

ですが、翌2022年はB証券会社に非課税口座を移管して、B証券会社の非課税口座内で購入したいと思えば、非課税口座の移管手続きをすれば可能です。

その場合、2021年のA証券会社で購入した非課税口座の資産は、売却しない限り運用を継続していくことは可能ですので、あわてて売却を考えるなどの対応は不要ですので、特に気にする必要はありません。

(しいていえば複数の証券会社で管理したくない人にはデメリットかもしれませんが)

投資可能額、売却後の扱いが違う

課税口座での投資可能額に上限はありませんが、つみたてNISAに対する非課税口座での投資可能額は1人あたり40万円/年という限定があります。

また、課税口座は売却後、あらためて課税口座内で何度でも購入や売却が可能(その都度、利益には課税されますが)です。

これに対して、つみたてNISAに対する非課税口座では、1人あたり40万円/年という決められた枠を一度使ってしまうと、一部資産を売却しても、利用可能枠は復活しません。

例:40万円投資後、10万円分売却しても後日、あらためて10万円分購入することはできない

(この部分については、後日別記事でご紹介することを予定しています)

課税口座は種別に応じて確定申告が必要

ここまで大きく「課税口座」としてご紹介してきましたが、証券会社開設時に自身で決めた分類に沿って

- 特定口座(源泉徴収あり)・・・基本的に確定申告不要

- 特定口座(源泉徴収なし)・・・確定申告必要

- 一般口座・・・確定申告必要

というように課税口座も細かく細分化されますので、口座に応じた対応が必要です。

これに対し、非課税口座であれば課税されませんので、確定申告は特に必要ありません。

非課税口座は自分で申請が必要

証券会社の開設時に非課税口座の同時申し込みをしていれば開設済みでしょうが、1人1社しか口座開設できない非課税口座は、すべての証券会社で同時に開設できませんので、後回しにしているかたもいるのではないでしょうか。

こういった場合、すぐに利用することはできませんので、まだ開設していないかたは非課税口座を利用したい証券会社などを決めて、申込みを自分で行なう必要があります。

以上、ざっくりかんたんに非課税口座と課税口座の違いをまとめてみました。

つみたてNISAは非課税期間を終了しても運用を継続した場合、21年目の運用開始時点〜売却時までの運用益に対しては課税されることになりますが、この点もある意味では優遇されていると捉えることもできます。

つみたてNISAは、わたしたちの将来に向けた資産形成のツールとして、税制優遇を受けられる少ない選択肢の一つです。

有効に活用して将来に備えていくことができればと思いますので、これからも積極的に活用していきたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!

関連記事です。

つみたてNISAについては少しずつ記事を充実させているところで、初心者のかたにわかりにくそうだなと(わたしが)感じている部分を以下、少しずつ記事にしています。