こんにちは、おーです!

ETFの第7弾は、過去2021年2月にSPYDをご紹介させていただきました。

初期の記事は「【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFのご紹介!」をご覧ください。

ファンド概要や変更のなさそうな部分などの細かな点は割愛しますが、2021年実績を踏まえ、一部データを簡単に更新しておきます。

SPYDは過去に高配当ETF(VYMやHDVなど)と比較記事も作成していますので、できるだけ前回(直近比較時のデータ)と比較する形で変遷がわかるように、併記する形式で更新しておきます。

関連記事のご紹介【2022年2月18日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 比較/2021年4月 | 【比較】高配当ETF VYM/HDV/SPYD(2021年4月) |

【2022年3月3日追記】分配金年合計と増配率推移グラフに、比較単位スパンでの差額推移を追記してみました

【更新】SPYD(SPDR ポートフォリオS&P 500 高配当株式ETF)2021年実績など

SPYDとは

ステート・ストリート(SSGA)が2015年に設定した、7年目を迎える運用開始から日が浅い、比較的新しい部類のETFです。

S&P500”高配当”指数に連動するよう運用されています。

文字通り「S&P500指数に採用された銘柄」のなかから、配当利回り上位80銘柄のパフォーマンスを計測する指標です。

(S&P500から除外された銘柄などは選定対象外となります)

各銘柄への配分は均等加重で調整されており、通常のインデックスファンドとは異なる運用をしている点も特徴です。

(1月と7月に定期リバランスもあり、適宜加重を調整されます)

配当利回りの高さ、比較的低価格で購入ができる、かつ経費率が0.07%と安い、といった理由などから、代表的な高配当ETFの一角として、日本では人気が高いETFという認識です。

チャート

ご紹介記事作成(2021年2月上旬頃の時点)株価は約$36程度でした。

その後、2021年は値上がりを続けました。

2022年に突入後の軟調相場でも、市場平均などと比較すると底堅く推移している傾向にあります。

本記事作成時点(2022年2月18日)は、直近高値約$44からほぼ下げておらず、約$42.9程度と下落幅は小さめ、現状においては底堅い動きをしている印象です。

パフォーマンス

ステート・ストリートの当該ETF概要ページから抜粋しました(2022年1月31日現在)

ファンド・パフォーマンス (単位%) 税引前

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額 | 32.54 | 10.28 | 9.09 | – | 10.85 |

| 市場価格 | 32.55 | 10.27 | 9.08 | – | 10.85 |

| ベンチマーク | 32.66 | 10.32 | 9.16 | – | 10.95 |

昨年同時期のご紹介時点では、1年-6.6%、3年+0.8%、5年約+8.2%、設定来約+7.2%程度でしたので、いかに2021年の運用実績が高かったことがわかります。

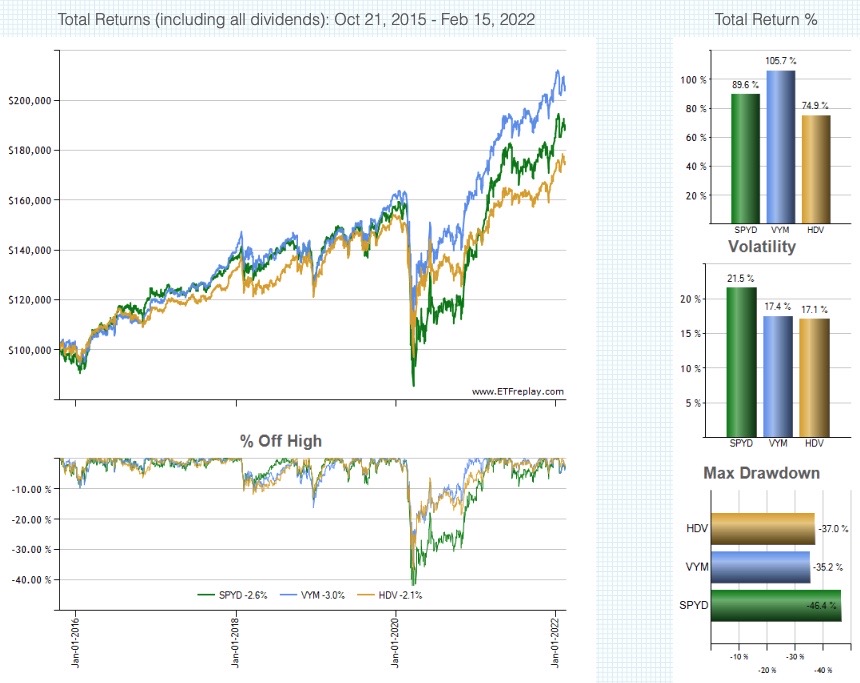

(参考)類似高配当ETF(VYM、HDV)との参考比較①-1 SPYD設定来

SPYDの運用開始が一番遅いこともあり、短期間での比較ではありますが2015年以降の比較を、前回ご紹介時点からの追跡調査としてご紹介です。

(ETFreplayから引用)

(SPYD設定日起点2015年10月21日〜2022年2月15日)

| トータルリターン | VYM(105.7%) > SPYD(89.6%) > HDV(74.9%) |

|---|---|

| ボラティリティ | SPYD(21.5%) > VYM(17.4%) > HDV(17.1%) |

| ドローダウン | SPYD(-46.4%) > HDV(-37.0%) > VYM(-35.2%) |

前回(昨年)ご紹介時点のトータルリターンはそれぞれ、SPYD+48.7%、VYM+69.2%、HDV+46.6%でした。

今回の値との差は、SPYD+40.9%、VYM+36.5%、HDV+28.3%です。

SPYDが最終的な2021年リターンが一番高かったことになります。

ただし、設定以降のボラティリティ、ドローダウンが群を抜いている点も踏まえておく必要があると思います。

相場の状況によって、価格変動幅の大きさなどにびっくりしてしまわないよう、あらかじめアップダウンの激しい特徴を兼ね備えたETFと認識しておいたほうがよさそうです。

配当利回りなどだけに目を奪われないよう、注意が必要だと考えます。

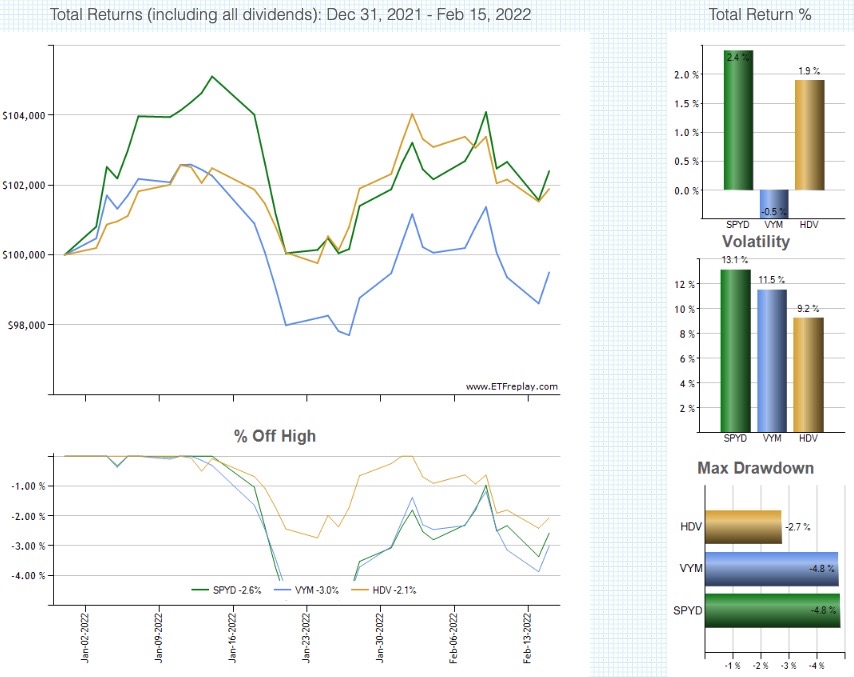

(参考)類似高配当ETF(VYM、HDV)との参考比較①-2 2022年の年初来

3ETFの2022年、年初来(〜2022年2月15日)の推移です。

2022年の直近、現状はVYMがかなりアンダーパフォームし、SPYDやHDVのほうがパフォーマンスが高いことが一目瞭然に確認できます。

2022年以降、今までのアンダーパフォームを挽回する結果になるかもしれませんし、注目に値するパフォーマンスが期待できるかもしれません。

期待させてくれそうな年初来推移です(2022年2月時点)。

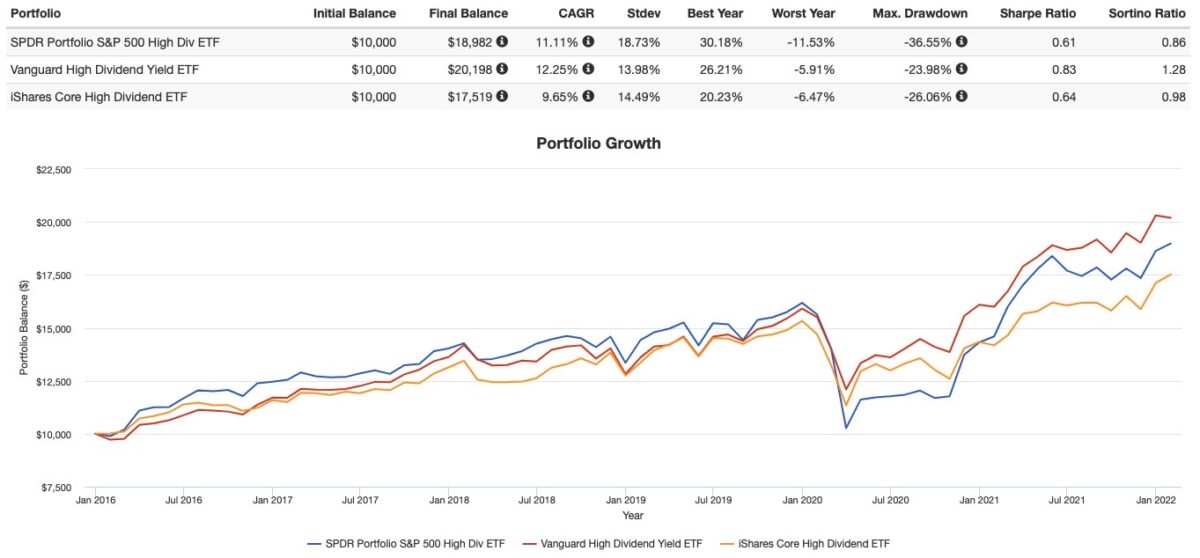

(参考)類似高配当ETF(VYM、HDV)との参考比較②-1 SPYD設定来

下のグラフは上記で長期比較しているETF同士を別のサイトで改めて比較してみた推移グラフです。

(PORTFOLIO VISUALIZERから引用)

着色:SPYD、VYM、HDV 2016年〜2022年1月の比較

SPYD設定後の2016年以降の期間、年平均SPYD約11.1%、VYM約12.2%、HDV約9.6%でした。

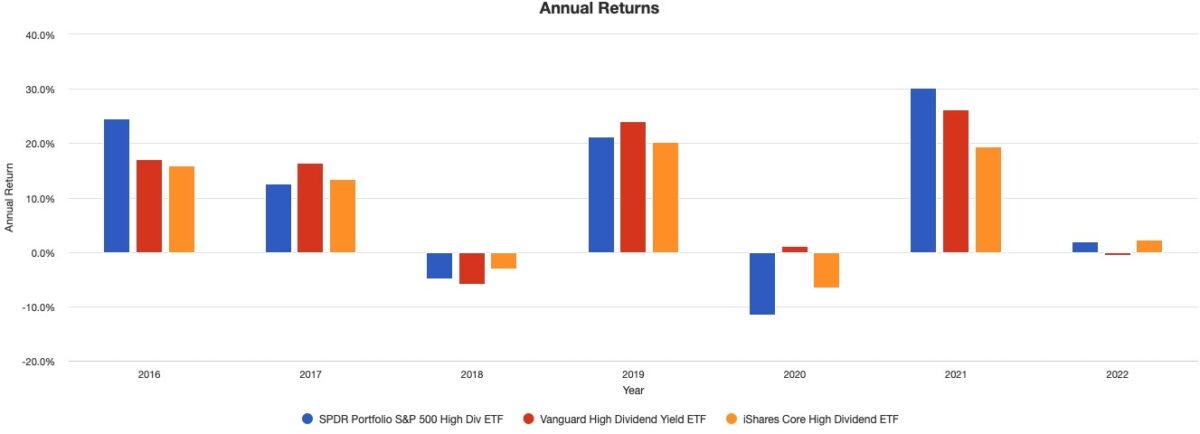

(参考)類似高配当ETF(VYM、HDV)との参考比較③ SPYD設定来 年間リターン

SPYD設定後の2016年以降を対象とした比較です。

(PORTFOLIO VISUALIZERから引用)

着色:SPYD、VYM、HDV 2016年〜2022年1月の比較

年単位でみると、パフォーマンス好調時、不調時のアップダウンが3ETFで一番激しいです。

ボラティリティの激しさは(ある意味では)別格かもしれませんので、認識しておかないと恐怖で売却、ということになってしまいかねません。

特性を理解しつつ握力強くホールドできる方は別として、よくよく理解したうえで、投資をする必要のあるETFだというのが個人的な感想です。

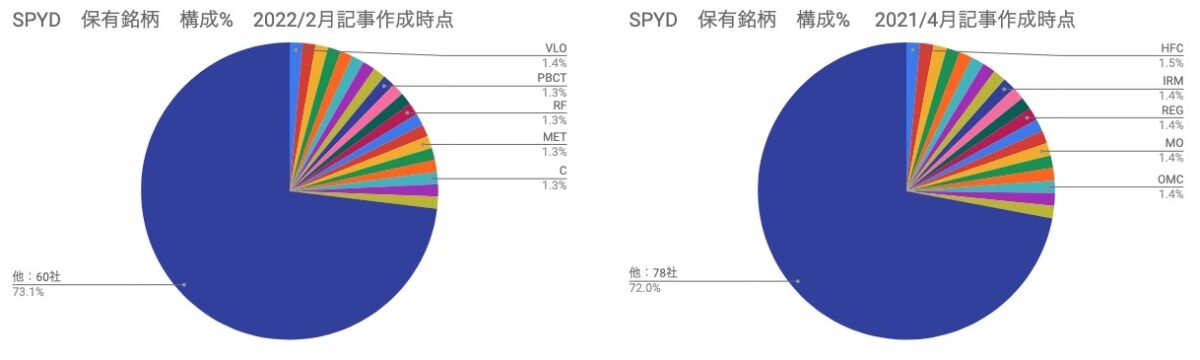

保有銘柄、セクター構成

基本的には過去ご紹介記事との比較形式で掲載しています。

SPYDは直近、国内大手証券会社で手軽に購入できる類似ETF(VYM、HDV)との比較を通じてご紹介した2021年4月が最新でした。

今回はその時期と比較させていただきました。

左(2022年2月時点)、右(2021年4月時点)を併記する形式としています。

注1:2022年2月時点データは2022年2月10日時点のSSGA HP情報より

注2:2021年4月時点データは2021年4月6日時点のSSGA HP情報より

SPYDの保有銘柄 上位20銘柄

上位20銘柄が占める割合は以下のとおりです。

2022年2月時点:約26.9%(上位10位≒13.7%、11位~20位≒13.2%)

2021年4月時点:約27.9%(上位10位≒14.2%、11位~20位≒13.7%)

ランクとしては上位20銘柄としてご紹介していますが、SPYDは均等加重ETFですので、基本的には何位であろうと、構成割合に極端な影響を及ぼすものではありません。

それでも運用期間を通じて、若干の優劣が生じることから、上位銘柄群としてご紹介だけはさせていただきます。

上位構成銘柄に限って変動を確認したところ、以下のような状況でした。

| 前回比較からの新規追加銘柄 | ORG、EOG、C |

|---|---|

| 前回比較からの除外銘柄 | HFC、STX、COP、HBI、LNC、FITB、IVZ |

| ランクアップ銘柄 | PRU、SMA、MTB、LYB、PFG、RF、PSX、AVVB、CFG、DOW |

| ランクダウン銘柄 | IRM、REG、VNO、MO、UBS、KHC |

保有割合の微妙な変動でランクアップ/ダウンがありえますので、銘柄数は多いですね。

通常であれば、この時点で上位20銘柄の構成割合を弊ブログなりにセクター別にまとめてみるのですが、(均等加重のため)SPYDはSSGAの本来のセクター構成のみをご紹介させていただく形式とします。

SPYDの銘柄保有割合(円グラフ:%)

SSGAのセクター構成をもとにして比較形式でご紹介したものです。

【再掲】上位20銘柄が占める割合

2022年2月時点:約26.9%(上位10位≒13.7%、11位~20位≒13.2%)

2021年4月時点:約27.9%(上位10位≒14.2%、11位~20位≒13.7%)

均等加重ですので、こちらでも上位20銘柄とその他という風に見比べても、偏りなどがないことが確認できます。

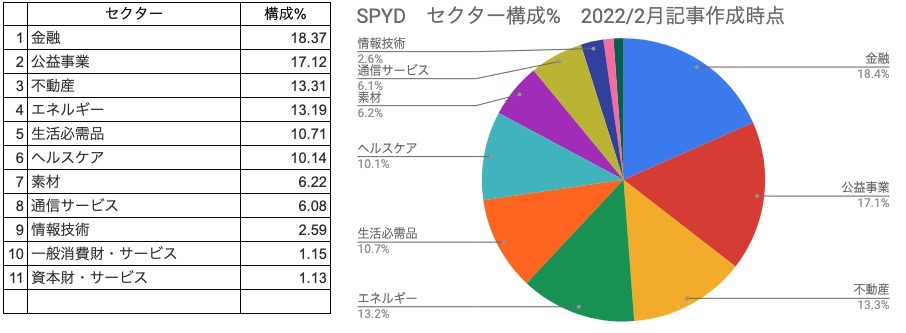

SPYDのセクター構成割合(円グラフ:%)

こちらは2022年2月時点(=2022年2月10日時点からの引用)、SSGAのセクター構成割合に基づいた表示です。

全体の構成銘柄に対してみると、以下のような割合となっています。

1位金融約18.4%、2位公益事業約17.1%で、上位2セクターで35.5%です。

3位の不動産まで含めると、約48.8%となり、全体の約1/2を占めるほどの割合となっていますし、上位セクターの構成も独特です。

4位のエネルギーも約13.2%と保有割合が多く、上位4セクターで約62.0%となります。

注目されるエネルギーセクターなどの保有割合が多いことなどからも、今後のパフォーマンスに期待できそうです。

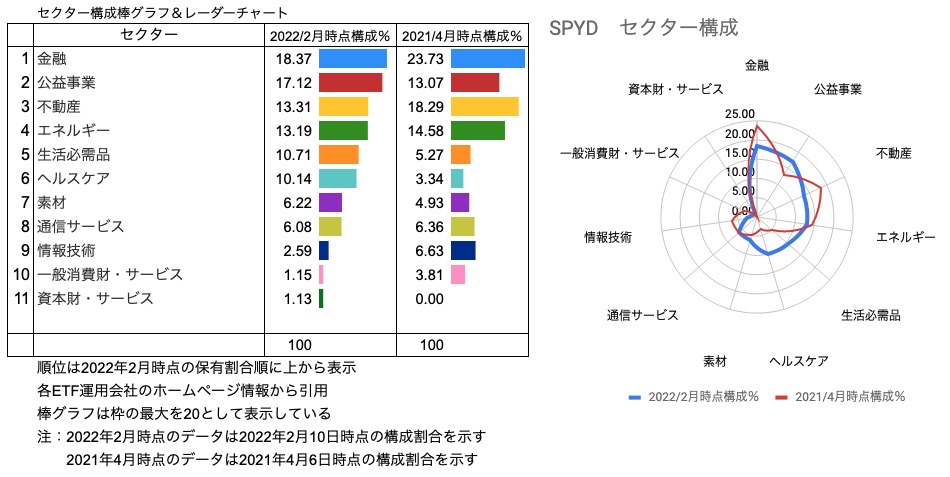

SPYDのセクター構成割合(棒グラフ、レーダーチャート:%)

過去との比較形式で、保有銘柄の全体に対するセクター構成割合を表示したものです。

全体的には上位構成セクターの変動が大きいことが確認できます。

金融と不動産が各約5%減少、ヘルスケアが約7%、生活必需品が約5%、公益事業が約4%の増加といったところが変動の大きなセクターになります。

情報技術も約4%減少と、特徴的なセクター構成で形成されていることが確認できます。

SPYDはS&P500からの銘柄縛りがあるため、S&P500から除外された銘柄などの組替もされていることでしょうし、構成できる銘柄での高配当を抽出した結果、このような構成になったといったように認識しています。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

ETF設定以降の定例分配金を一覧表などにまとめていますが、定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外して集計している点にご注意ください。

(弊ブログ独自の集計である点を予めご了承お願いします)

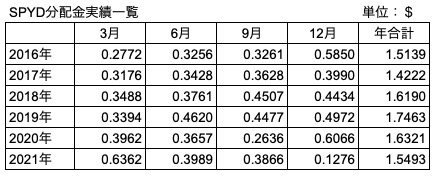

SPYD運用開始以降の分配金推移(一覧表)

SPYDは3/6/9/12月に分配金を受け取ることができます。

2021年の実績を反映した過去の分配金一覧表は以下のとおりです。

残念ながら2021年は前年比で減配でした。

コロナショック時の2020年に続き、2021年のリベンジを期待していたなか、2021年も減配着地でがっかりされた方も多そうです。

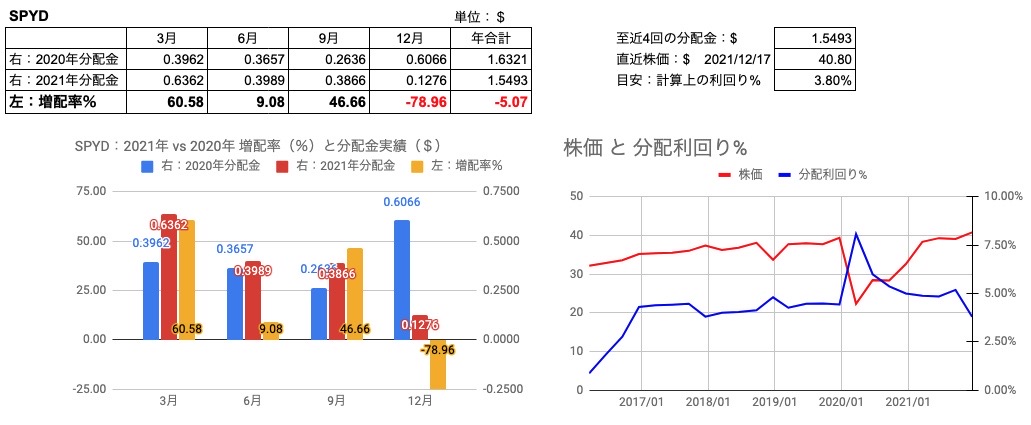

【参考】2021年vs2020年 分配金推移の比較

直近1年(2021年)の四半期分配金を、その前年(2020年)と比較してみた結果です。

(オレンジが増配率)

第3四半期までそれなりに堅調でしたが、第4四半期に大きなブレーキがかかり、結果的に2021年を通してみれば約-5.1%近くの減配となりました。

第4四半期での減配が大きくて、ショックを受けられた方もいるかも知れませんが、年間を通してみれば、そこまでの大きな減配ではないかと思います。

ただ、2年連続減配については、さすがにショックは隠せない面もありますかね。

余計に2022年、今年の動向が注目されます。

個人的には「現時点の」高配当ETFが随時、必ずしも増配を繰り返すとは思わないほうがいいように感じます。

あくまで個人的な感想ですが、VYMやSCHDなどは話が別で、増配も期待できるETFだと認識しています。

ETFのタイプによるとは思いますが、少なくともわたしはSPYDにはこのような(毎年のように増配を繰り返すとは考えないほうがいいのでは?)という印象を受けています。

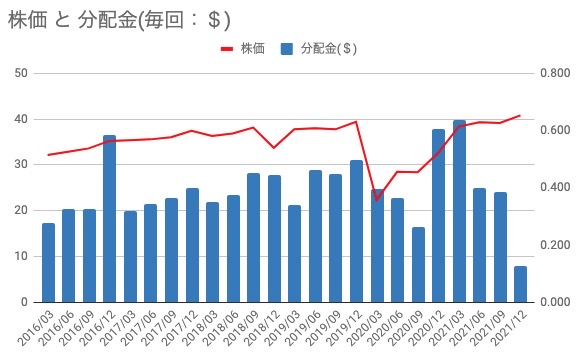

SPYD運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

毎回の分配金推移で見てしまうと、直近の右肩下がりが顕著ですので不安に感じるかもしれません。

このようなときは年単位で確認してみたほうが良さそうです。

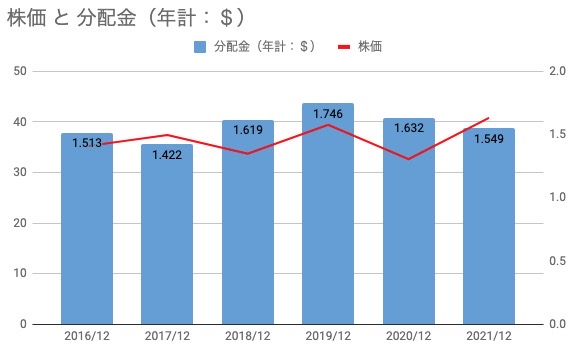

SPYD運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

毎回分配金ほどの顕著な右肩下がりではありませんので、2022年の推移によって復調も十分にありえると思います。

現時点でそこまで(顕著な右肩下がり継続といった)大騒ぎするような推移をしていないというのが個人的な感想です。

それでも、やはり2年連続の減配ということでは気になってしまうかもしれません。

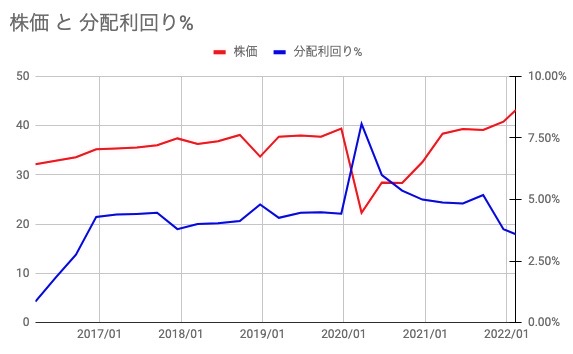

SPYD運用開始以降の株価と分配利回りの推移

2022/2/17日時点(2022/2/16終値$43.29)と直近4回の分配実績から算出した結果は3.58%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは今回の記事更新(2021年データ更新時)の内容です。2022年以降、最新の参考目安や分配金実績については、毎回の分配金が出た後に別途記事を作成していこうと考えます。

コロナショック時に果敢に買い向かった方は高利回り時に購入できていたでしょうが、現時点では株価の値上がりと、減配傾向も重なり、配当利回りはそこまで高くない印象で、ほぼHDVと同程度まで低下しています。

高配当ETFのなかの”THE高配当”といった一時期の印象はないように、個人的には感じます。

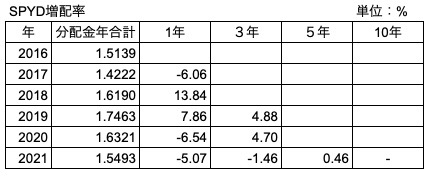

SPYD運用開始以降の増配率推移(1年、3年、5年、10年)

SPYDの2021年分配金実績反映後の増配率を計算した結果、以下のようになりました。

注:弊ブログ独自の分配金実績集計に基づいて、私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

今回から5年増配率が加わりましたが、直近減配の影響もあり、ほぼ設定当初の分配金と差がないので、増配率がトントンになっています。

2016年($1.5139)と、2021年($1.5493)を比較した分配金の差は、$0.0354です。

ほぼ差がない現状ですので、5年スパン増配率は約0.46%です。

当面、SPYDの分配金推移がどうなるか?

ただでさえ分配金に注目が集まるETFだけに、余計に注目されそうです。

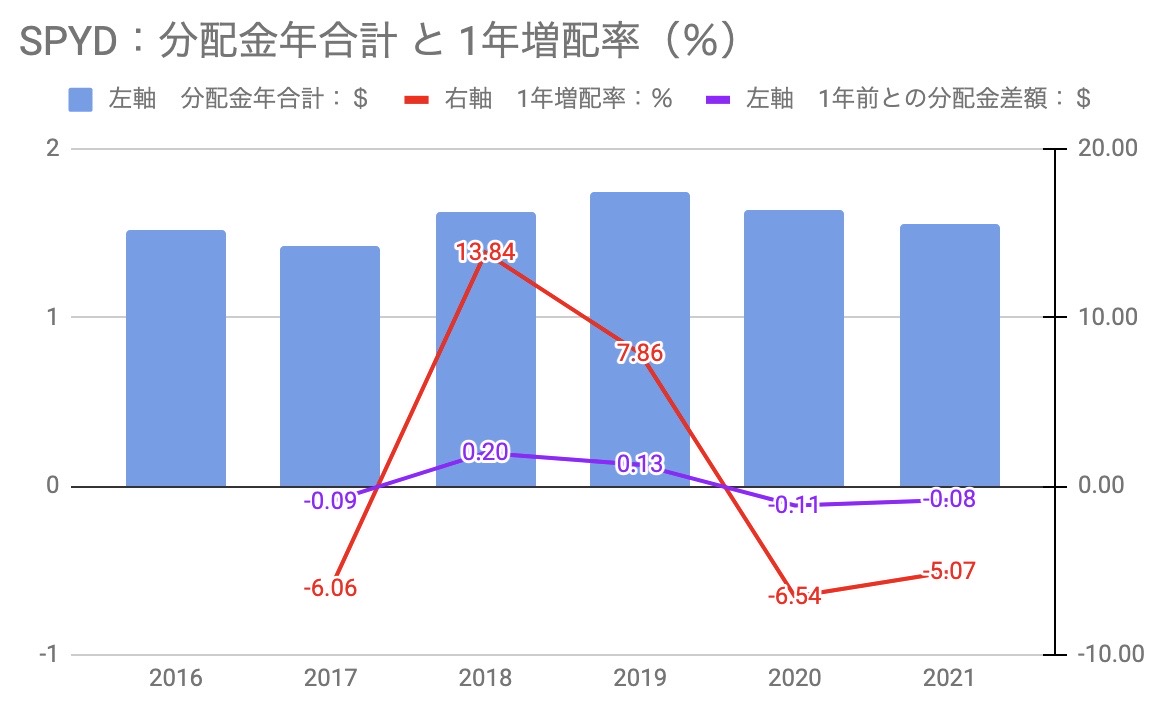

分配金年合計($)と1年増配率(%)

2021年分配金実績を踏まえ、参考に年合計の分配金と増配率の推移グラフ(更新版)を下に掲載しておきます。

【2022年3月3日追記】分配金年合計と増配率推移グラフに、比較単位スパンでの差額推移を追記してみました(以下、3年と5年にも反映)

1年増配率でみると2年マイナスが継続しています。

運用開始後、期間が短いのでまだなんともですが、今後の推移がどうなるでしょう。

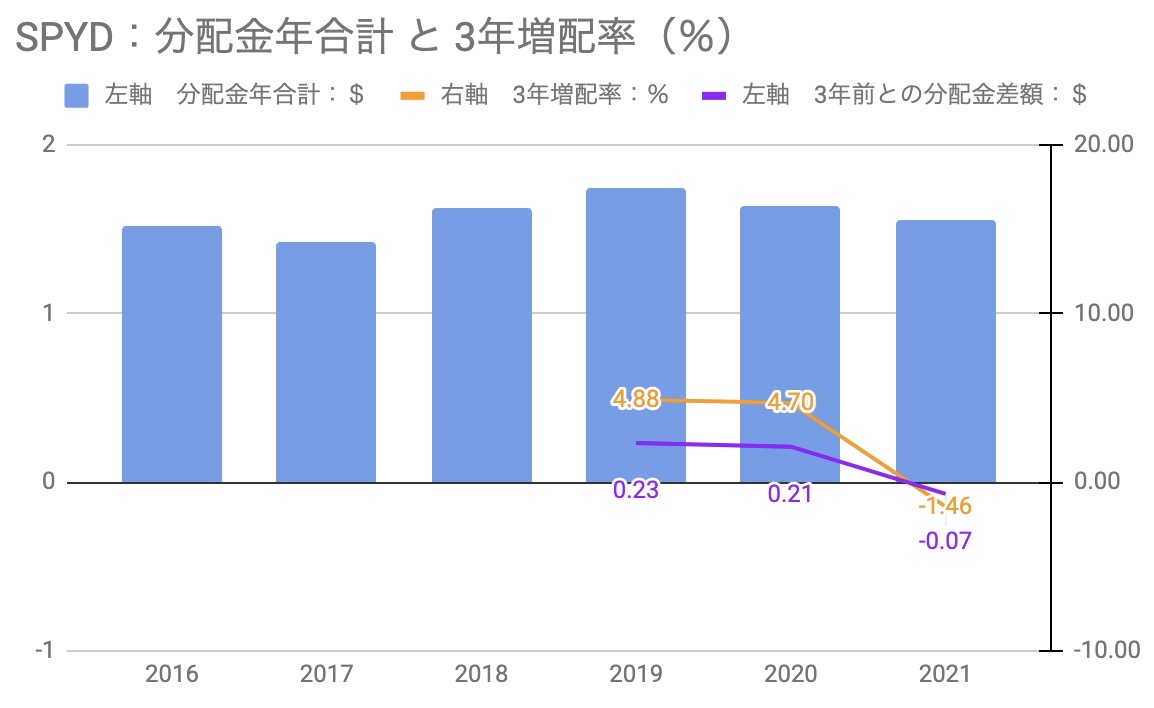

分配金年合計($)と3年増配率(%)

3年スパンでもマイナスに転じたように見受けられます。

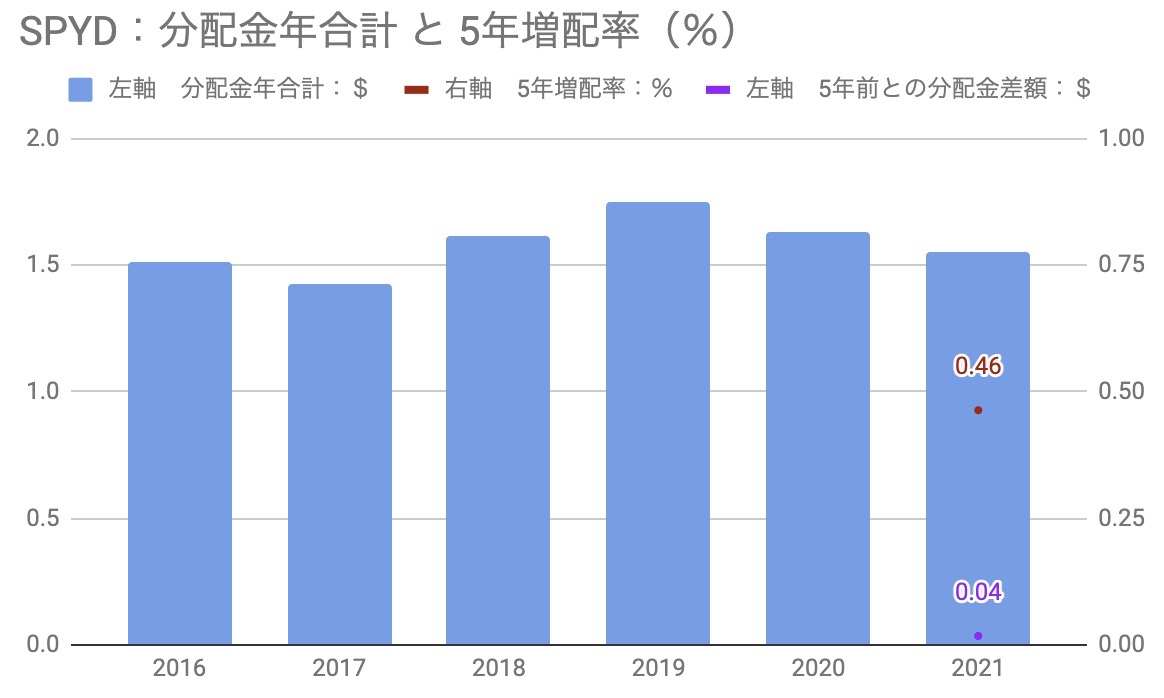

分配金年合計($)と5年増配率(%)

今回から5年スパンを表示できます。

かろうじて現時点ではプラス推移ですが、設定来で「増配著しく」といったような分配金推移の傾向には見受けられませんので、しょうがないところかと思います。

【参考】株価終値ベースでの過去推移

この内容は、株価の終値を用いて、前日/前月/前年末日など、さまざまなスパンの株価差をもとに、弊ブログで独自に参考集計したものとなります。

株価終値ベースですので、分配落ちなどの影響が含まれることにはなりますが、目に見える実績としての推移をまとめたものです。

あくまで過去の実績(過去はこうだった)というものですが、少しでもなにかの参考になれば幸いです。

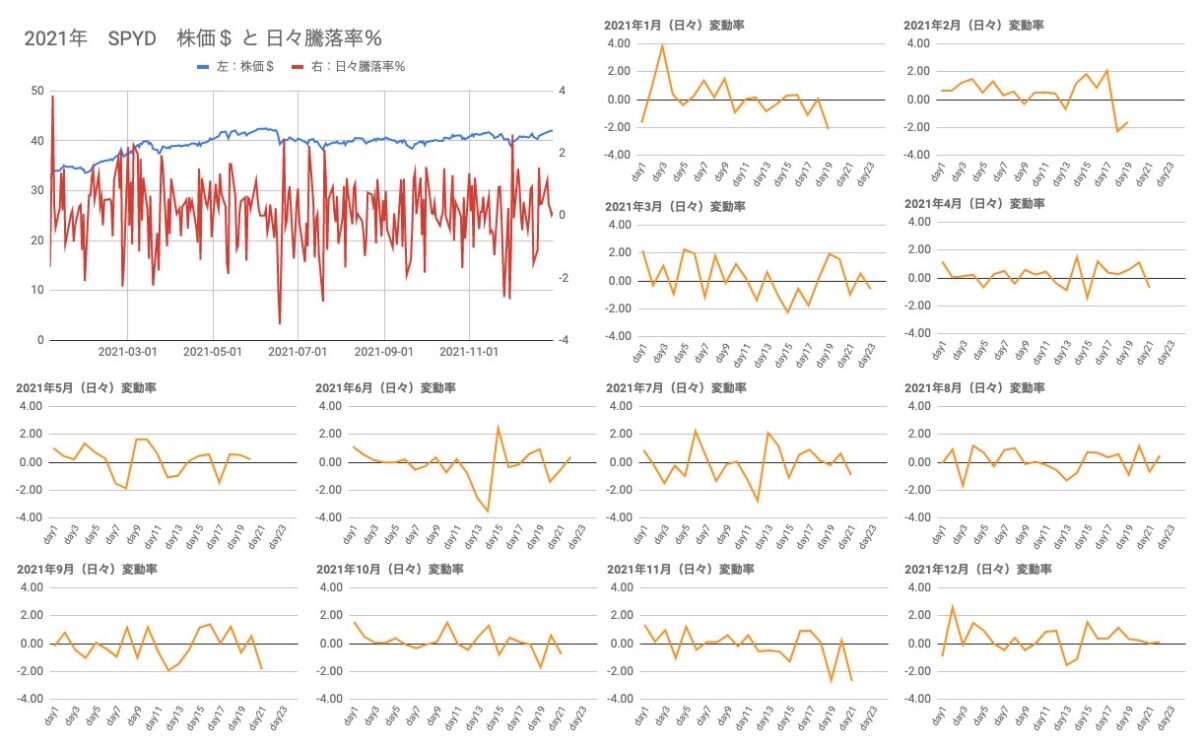

2021年 日々騰落率の推移

2021年に限定した「日々騰落率」(前日終値と当日終値の差から算出)を月別に表示した参考グラフです。

SPYDの2021年は最大上昇約+3.8%/日、最大下落約-3.5%がありましたが、1年を通してみれば比較的、変動幅は小さく安定しており、かつ株価も上昇しているように見受けられます。

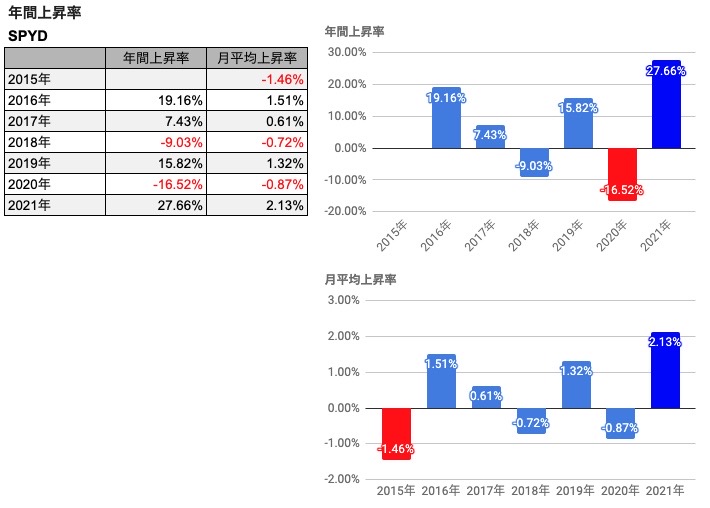

年別上昇率の推移(2021年終了時点)

前年最終日の終値と当年最終日の終値の差から算出した「年別上昇率」です。

また、年上昇率をもとにカウント月の回数からならした月平均上昇率を参考に掲載しています。

株価終値ベースでみた2021年の年間上昇率は約+27.7%程度です。

(分配金リターンは除く)

2021年の年間上昇が設定以来で最大だったことも確認できました。

月あたりのならした上昇率でみれば2021年は約2.1%という結果でした。

まだ運用年数の短いETFですが、上下に大きくリターンが変動していることも確認できます。

コロナショックのあった2020年は、他のETFがある程度株価を戻して終了したのに比べると、SPYDはよりゆるやかに回復している点なども特徴的です。

SPYD設定以降の株価と日々騰落率の推移(2021年終了時点)

こちらは設定来株価推移に、日々の騰落率(前日終値と当日終値の差から算出)を追加したグラフです。

コロナショック時のVYMやHDVの最大下落は、大きくても約-10%/日程度でしたが、SPYDはそれよりもガツンと大きく下げた実績が確認できます。

まだ一度の下落しか経験していませんが、市場の動揺を結構受けやすそうな印象を持ったのも事実です。

経済情勢にもよるのでしょうが(現時点の調整では底堅いため)、類似高配当ETFより下げるときは、ガツンと下げる懸念が十分にありえることは認識しておいたほうがよさそうです。

株価でみても2015年約$30、2021年末約$42ですので、株価上昇を大いに期待して投資するETFではないでしょう。

様々見比べて納得したうえでの投資ですので、好みの範疇というところではありますが、理解したうえで投資することが求められるETFだと考えます。

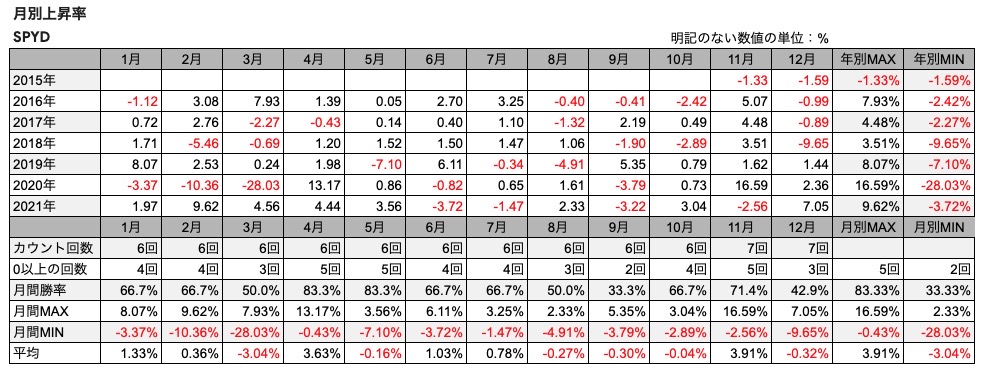

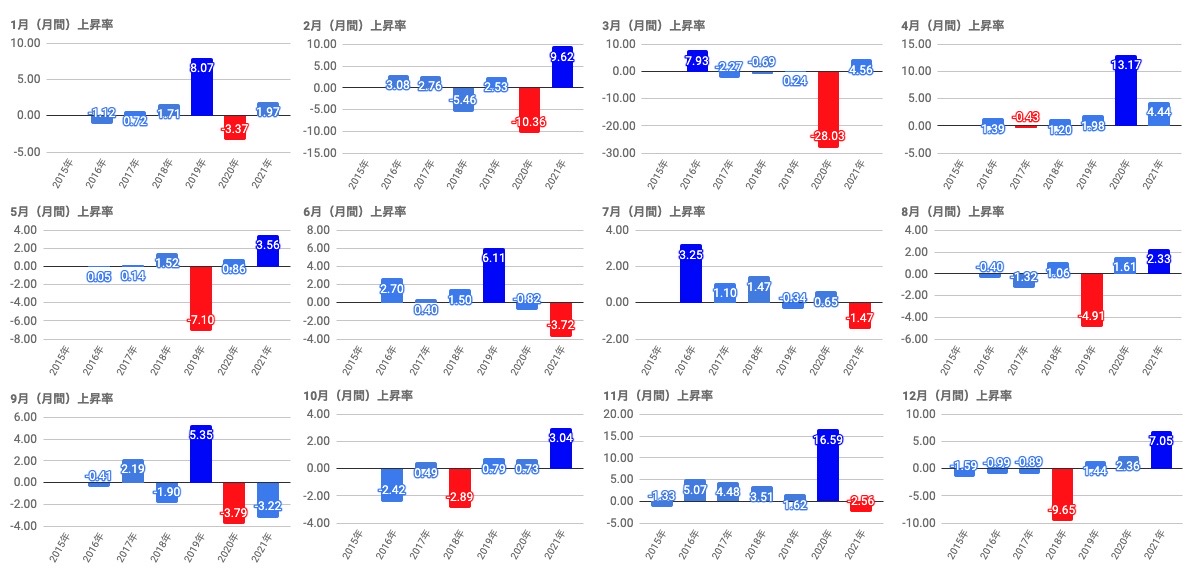

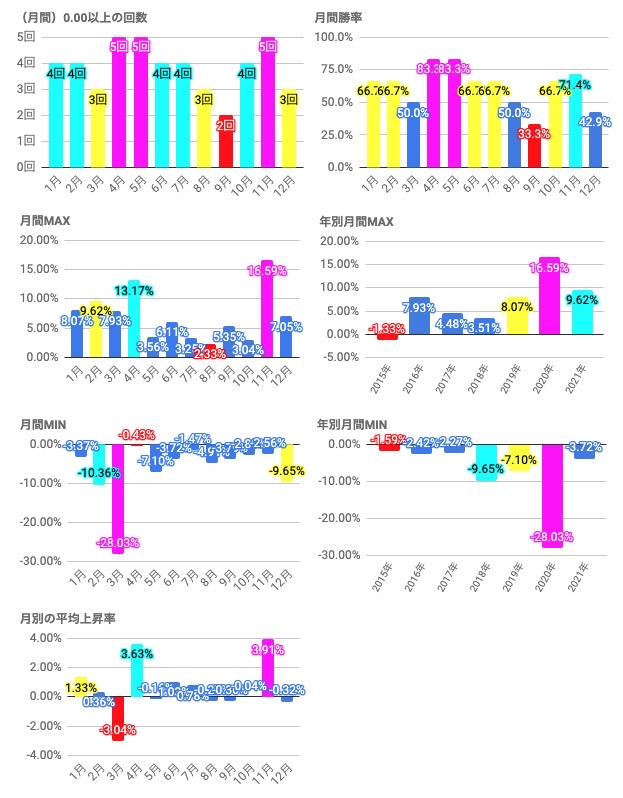

月間上昇率の推移(2021年終了時点)

前月最終日の終値と当月最終日の終値の差から算出した「月別上昇率」と、「月別の勝率」などをまとめて一覧表にしたものです。

上記一覧表の推移を、各年の月別上昇率としてまとめたグラフは以下のとおりです。

注:各月の最大上昇率を青色で、最大下落率を赤色で表示

上記一覧表の推移を、「プラス終了月回数」、「プラス終了勝率」、「月&年別最大上昇率」、「月&年別最大下落率」でグラフ化したものは以下のとおりです。

注1:それぞれ1位をピンク色、2位を水色、3位を黄色、ワースト1位を赤色で表示

注2:設定来集計のためカウント回数の都合上、1月〜10月は総カウント6回、11月〜12月は総カウント7回と差があります

- 2021年は過去最高上昇率を記録した年なだけに、月上昇率でみても2月、5月、8月、10月、12月は過去最高を更新

- 逆に2021年の最低を更新したのは6月、7月、11月

- 過去勝率が高い月は4月、5月、ついで11月

- 5月は勝率が高いが、上昇力は強くないため、平均すると上昇率はマイナス

- 平均上昇率でみると4月、11月は突出している(1月、6月も悪くない)

- 1番勝率が低いのは9月の約33%、次いで12月約43%

さて、2022年は記録をどう更新するのでしょうか?

個人的な感想

近年にない世界経済の動向、それに伴って右往左往する相場環境を見ると、2022年のSPYDは注目度が高そうです。

HDVとは違った意味で尖った高配当ETFです。

SPYDへの投資も十分に特徴を掴み、理解したうえで投資をすることが求めらます、それだけクセは強いETFだというのが個人的な感想です。

直近、株価上昇により分配金利回りが低下してきています(分配金も直近では減っているので余計に)。

個人的には近年にない相場環境を受け、2022年SPYDがどのように他をアウトパフォームできるのか(もしくはできないのか)などに興味があります。

よく比較される高配当ETF御三家ですが、実は全く趣が異なるETFですので、何に特化したETFを選ぶのか(もしくはすべて購入するのか)など、悩みどころでもあります。

過去を見れば、株価はそれなりに値上がりしているとはいえ、その他ETF(例としてVYMやSCHDなど)に比べると、緩やかに見えてしまいます。

このような点は、現時点の分配金が高配当だし、売るつもりはないから気にしない、とするのか、やはり株価上昇にも期待したいので別のETFを選考するのか、トータルで何を求める?という点で、投資家の好みが分かれるところだと思います。

得るものの対価として犠牲にしているものがある点も十分に認識しておく必要があるでしょう。

なにはともあれ、近年経験のない相場環境が来ている点を踏まえると、評価が大きく覆る年になるかもしれません。

2022年はどのような推移を示すでしょうか、注目していきたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!