こんにちは、おーです!

DGRWは2年程度前に紹介後、昨年も「その後@2021年実績」として紹介してきました。

弱小弊ブログにおいて、いつも検索されているETFがDGRWです。

わたしは現時点ではすでに売却してしまっていますが、将来どこかで改めて再購入することもあるかもしれません。

引き続き優秀なETFなのか経過を見守るという観点からも「その後パート2@2022年実績」として、今回も簡単ではありますが紹介させていただきます。

何かの参考になれば幸いです。

関連記事のご紹介【2023年1月11日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年1月 | 【更新】DGRW(ウィズダムツリー米国株クオリティ配当成長ファンド)2021年実績など |

| 関連情報/2021年11月 | 【参考】DGRW(ウィズダムツリー米国株クオリティ配当成長ファンド)の月間上昇率などを調べてみた |

| 紹介/2021年1月 | 【DGRW】ウィズダムツリー米国株クオリティ配当成長ETFのご紹介! |

【更新】DGRW(ウィズダムツリー米国株クオリティ配当成長ファンド)2022年実績など

DGRWとは

米国ウィズダムツリー社が組成したファンドで、2013年から運用されています。

設定日は2013年5月22日です。

2022年終了時点で9年が経過したETFとなり、少しずつ実績も積み上がっていますね。

ウィズダムツリー社の設計思想(独自の加重方法、組成ルール)などに基づき、かつファンダメンタルズなどを重視する、特徴的なETFの一つがDGRWです。

- 成長性のある、配当を支払う企業によって構成されるファンダメンタル加重指数

- 「成長性」と「質」の要素を合わせた順位が最も高い300銘柄で構成

- 米国市場にて「配当成長」と「クオリティ」の両方を満たす大型企業の株式に投資

- 利益成長期待のグロースファクター、ROAおよびROEを基にしたクオリティファクターに注目

- 毎月分配も特徴的

- 経費率は0.28%

ROA:Return On Assets:総資産利益率

会社が持っている資産を利用し、どの程度の利益を上げているかを示す指標

ROE:Return On Equity:自己資本利益率

株主が拠出した資本を利用し、どの程度の利益を上げているかを示す指標

利益の質に着目し、将来にわたり優秀な業績を上げ続けてくれそうな企業をファンダメンタルズ分析の観点から選定、ピックアップしてくれる貴重なETFです。

また人によっては毎月分配にも魅力を感じるかたが多いかもしれません。

チャート

DGRWの日足チャートです、記事作成2023年1月11日時点の終値は$61.35でした。

2022年のS&P500が約-20%、NASDAQが約-30%などと言われていた環境において、チャートを見ると、DGRWは思った以上に下げていない、底堅いとも取れる印象です。

トータルリターン

2023年1月11日時点、ウィズダムツリーHPから引用のパフォーマンス数値です。

2022年11月30日時点のパフォーマンス(単位:%)

| 1ヶ月 | 3ヶ月 | YTD | 創業来 | |

| 市場価格 | 5.85 | 8.22 | -2.32 | 210.30 |

| 基準価額(NAV) | 5.95 | 8.36 | -2.17 | 210.87 |

| インデックス | 5.98 | 8.44 | -1.96 | 219.53 |

トータルリターン 年平均(単位:%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 市場価格 | 4.42 | 12.24 | 11.49 | – | 12.62 |

| 基準価額(NAV) | 4.56 | 12.31 | 11.54 | – | 12.64 |

| インデックス | 4.82 | 12.59 | 11.86 | – | 12.96 |

現状ウィズダムツリーHPで確認できる数値としては、2022年は(11月末時点ではあるが)年初来で約-2.3%のパフォーマンス数値が確認できます。

年平均での成長は、設定来で約12.6%、2022年の市場平均インデックスなどが崩れている相場において、相対的に堅調な推移と言えるのではないでしょうか

【参考】S&P500(VOO)、類似属性ETFとのパフォーマンス比較(追跡調査)

初期からずっと同じETFで追いかけています。

今回もS&P500(VOO)、連続増配ETF(VIG,SDY)に対して、その後を追跡調査します。

(ETFreplayから引用)

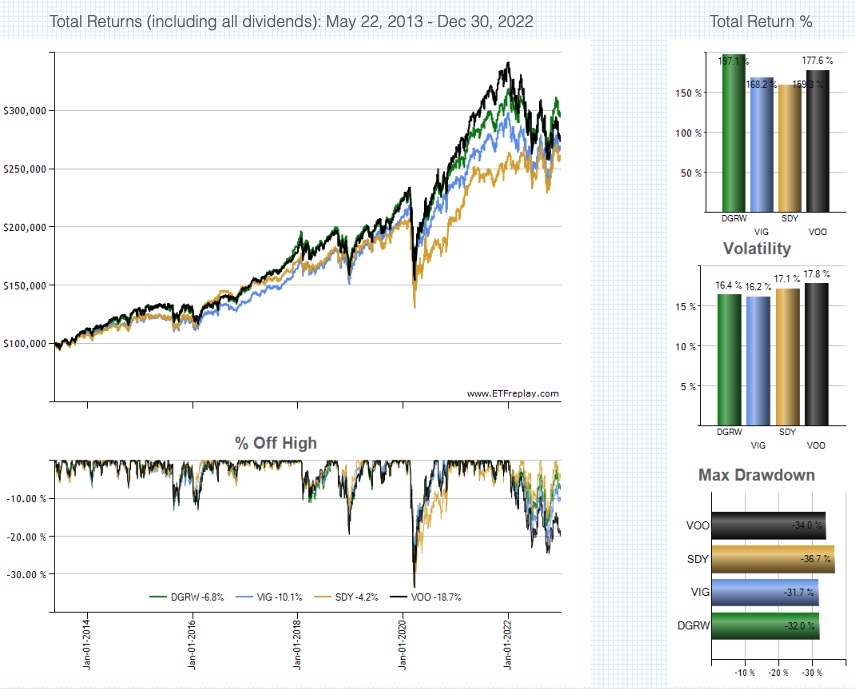

今回の期間は「DGRW設定日起点2013年5月22日〜2022年12月30日」です。

| トータルリターン | DGRW(197.1%) > VOO(177.6%) > VIG(168.2%) > SDY(159.3%) |

|---|---|

| ボラティリティ | VOO(17.8%) > SDY(17.1%) > DGRW(16.4%) > VIG(16.2%) |

| ドローダウン | SDY(-36.7%) > VOO(-34.0%) > DGRW(-32.0%) > VIG(-31.7%) |

| トータルリターン@前回差 | VOO(-55.5%) > VIG(-24.5%) > DGRW(-17.4%) > SDY(-4.6%) |

| ボラティリティ@前回差 | VOO(0,9%) > DGRW(0.4%) > VIG(0.6%) > SDY(0.2%) |

| ドローダウン@前回差 | 各ETFで最大ドローダウンの更新はなし |

注:前回との差は「前回追跡調査時点の終了日2022年1月7日-今回追跡調査の終了日2022年12月30日」に対するパフォーマンス数値の差から算出(ボラティリティ部分のさはプラスなら増加したという意味)

前回調査時点までVOOがトータルリターンで1位でしたが、2022年の相場でDGRWが1位に順位が逆転しました。

そして思った以上にDGRWとVIGのパフォーマンスに差があるのも目をひきます。

(前回時点のトータルリターン差は、DGRW-VIG=21.8%でしたが、今回は差が28.9%と広がっていました)

ボラティリティの低さ、ドローダウンの底堅さもDGRWはVIGなみであることも確認できます。

設計思想が違うからといえばそうでしょうが、ちまたで優秀と称されるVIGとの相違点を含め、いろいろな観点からDGRWは注目できそうです。

ちなみに、今回は参考数値として前回との差も併記してみました。

ボラティリティは各ETFともに2022年の相場環境を受け、若干上昇傾向であることも確認できました。

また、VOOのトータルリターン下落幅をみれば、その他ETFが逆にかなり底堅く、市場で支持されたのではないかとも捉えられます。

DGRW,VIG,VOOトータルリターン推移 2014-2022年

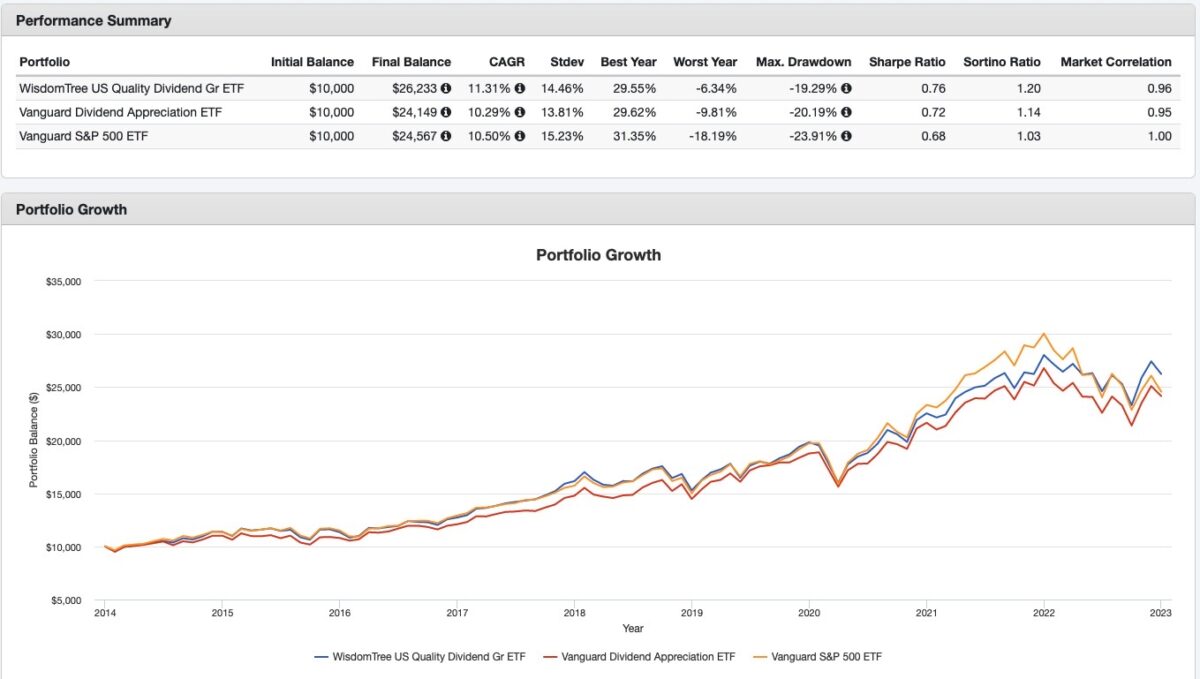

PORTFOLIO VISUALIZERでもパフォーマンスを比較しました。

(この機能は3種類比較までなのでSDYを除きVOO、DGRW、VIGで比較)

年間成績のため、DGRW設定2013年を含めない「2014年〜2022年」の期間集計です。

年平均成長(CAGR)は2022年の相場を踏まえ、以下の通りでした。

- DGRW:11.31%(前回時点13.74% 差@-2.43)

- VIG:10.29%(前回時点13.10% 差@-2.81)

- VOO:10.50%(前回時点14.73% 差@-4.23)

上記期間では、2020年のコロナショック頃までVOOとDGRWがパフォーマンスでほぼ拮抗、その後はVOOが差をつけ大きく上昇しました。

ですが、直近の調整を受け、現在はDGRWのパフォーマンス高で着地しています。

DGRWとVIGで若干差が開きつつあるようにも見受けられますので、各ETFとも今後の推移はさらに注目かもしれませんね。

DGRW,VIG,VOO年間リターン推移 2014-2022年

年間リターンの数値については紹介を省略しますが、各年の棒グラフ推移でもDGRWのパフォーマンスは堅調に見受けられますし、2022年の年間リターンはVIGよりも底堅かったことがこちらでも確認できます。

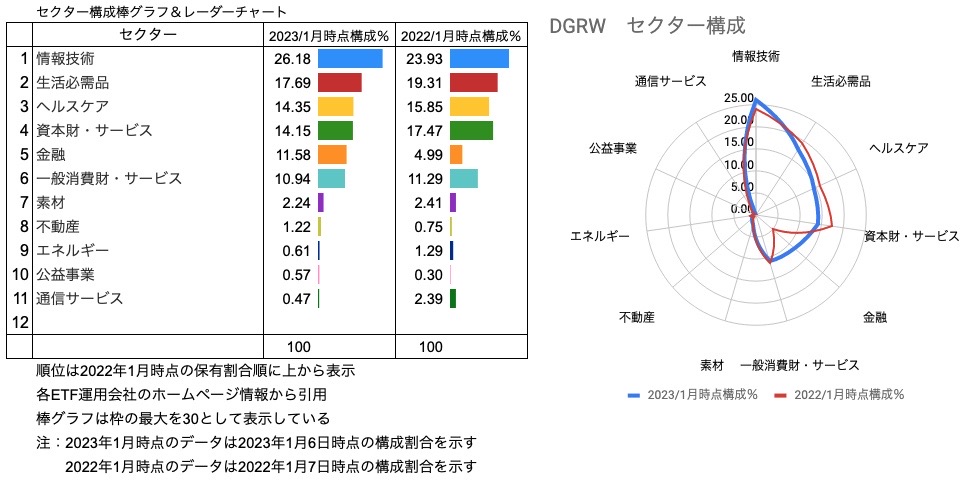

保有銘柄、セクター構成

前回同様、基本的に直近の過去記事と比較形式で掲載します。

左(2023年1月時点)、右(2022年1月時点)を併記する形式としています。

注1:2023年1月時点データは2023年1月6日時点のウィズダムツリーHP情報より

注2:2022年1月時点データは2022年1月7日時点のウィズダムツリーHP情報より

DGRWの保有銘柄 上位20銘柄

上位20銘柄が占める割合は以下のとおりです。

2023年1月時点:約50.0%(上位10位≒33.3%、11位~20位≒16.7%)

2022年1月時点:約52.1%(上位10位≒35.5%、11位~20位≒16.6%)

20位までの保有割合としては上位10銘柄の保有割合が約-2.2%、11位以下は約+0.1%です。

(21位以降に約+2.1%程度振り向けられた)

また、上位20銘柄に限っての比較ですが、順位については以下のような変動がありました。

| 前回比較からの新規追加銘柄 | AVGO / WMT / MS / WFC |

|---|---|

| 前回比較からの除外銘柄 | CMCSA / RTX |

| ランクアップ銘柄(※) | UPS |

| ランクダウン銘柄(※) | ORCL(21) / LLY(22) / MMM(23) |

※:21位以下からのランクアップ、20位以上からのランクダウンを示す。ランクダウン銘柄名横の( )は今回時点のランク順位を示す

上記以外にも細かな順位の変動もありますし、上位構成銘柄の保有割合も増減が確認できます。

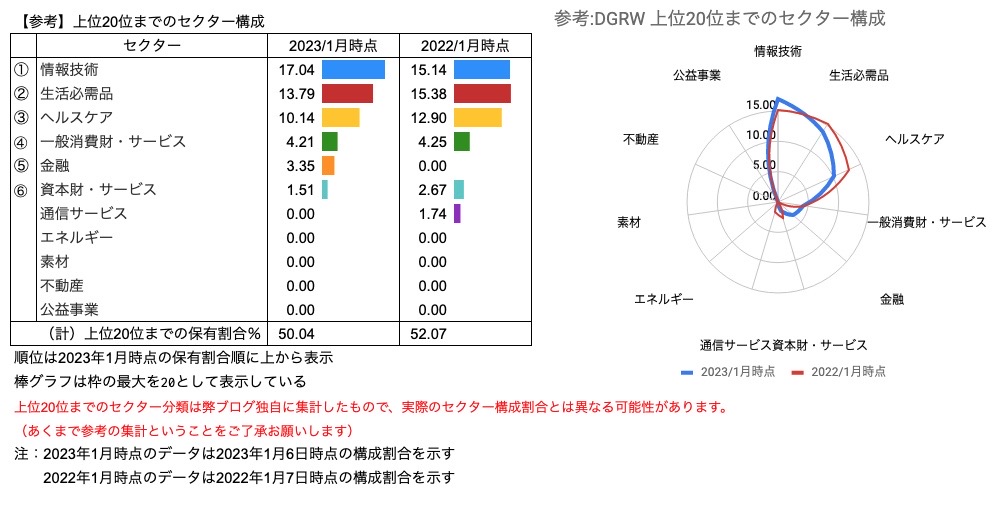

【参考】DGRWの保有銘柄 上位20銘柄が占めるセクター割合

こちらは弊ブログ独自集計で、上位20銘柄がどのようなセクターに属するか、参考に集計してみたものです。

注:のちほどご紹介するセクター分類や保有割合とは異なる可能性がありますので、あくまで弊ブログ独自の参考集計である点にご理解ください。

上位20銘柄のセクター構成に限って確認した結果、

- 増加:情報技術+1.9%、金融+3.3%

- 減少:生活必需品-1.6%、ヘルスケア-2.7%、資本財-0.9%、通信サービス-1.7%

などが確認できます。

相場が変動している最中、情報技術や金融系を多めにするなど、個人的には割と攻めている印象を受けましたが、ファンダメンタルズなども考慮した優良銘柄群の選定結果ということです。

結果的に2022年パフォーマンスも市場インデックスなどと比較して堅調でしたので、DGRWの選定が功を奏したと見ることもできますし、安心して保有できるのではないでしょうか。

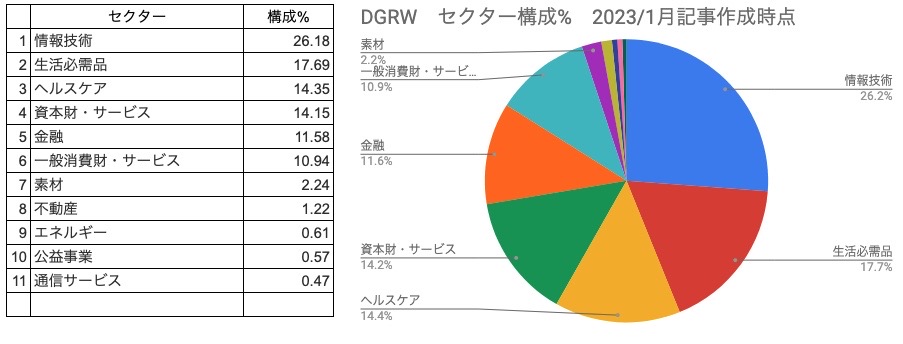

DGRWのセクター構成割合(円グラフ:%)

こちらは2023年1月時点(=2023年1月6日時点からの引用)セクター割合を表示しています。

(こちらはウィズダムツリーHPから引用したセクター分類による集計結果を示します)

- 上位2セクター(情報技術+生活必需品)保有割合:約43.9%

- 上位3セクター(上記+ヘルスケア)保有割合:約58.2%

2022年下落基調のセクター保有が多い気がしますが、変動状況などは次の比較形式で前回との相違点を確認します。

DGRWのセクター構成割合(棒グラフ、レーダーチャート:%)

過去との比較形式で、保有銘柄の全体に対するセクター構成割合を表示したものです。

上位構成20銘柄の変遷でも確認できましたが、ETF全体でみても情報技術、金融などが増加し、その他は概ね減少していることが確認できます。

全体でみると金融は約6.6%の増加となっているのも目を引きます。

逆に通信サービス、エネルギーなどは、ほぼ保有していない状況にシフトしています。

2022年のセクターパフォーマンスとしては、エネルギーの一人勝ちでした。

逆に情報技術や金融など、セクターとしてみれば下落が大きい方に属する分類でした。

- VDE(エネルギーセクター)約+51%

- VPU(公益事業セクター)約-1.0%

- VFH(金融セクター)約-15%

- VGT(情報技術セクター)約-31% など

その割にはETF全体でのパフォーマンスが安定しているという結果です。

繰り返しになりますが、保有銘柄のファンダメンタルズなどに注目している観点から、各セクター内でも厳選した優良銘柄で構成されていることの裏返しと捉えることができます。

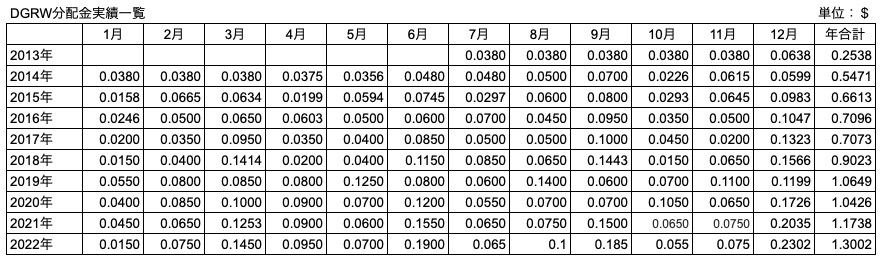

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

ETF設定以降の定例分配金を一覧表などにまとめていますが、定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外して集計している点にご注意ください。

(弊ブログ独自の集計である点を予めご了承お願いします)

DGRW運用開始以降の分配金推移(一覧)

2022年の実績を反映した一覧表は以下のとおりです。

2022年もしっかり毎月分配が出されていたようです。

次の棒グラフ付き表示で2021年と比較しつつ、直近の状況を確認したいと思います。

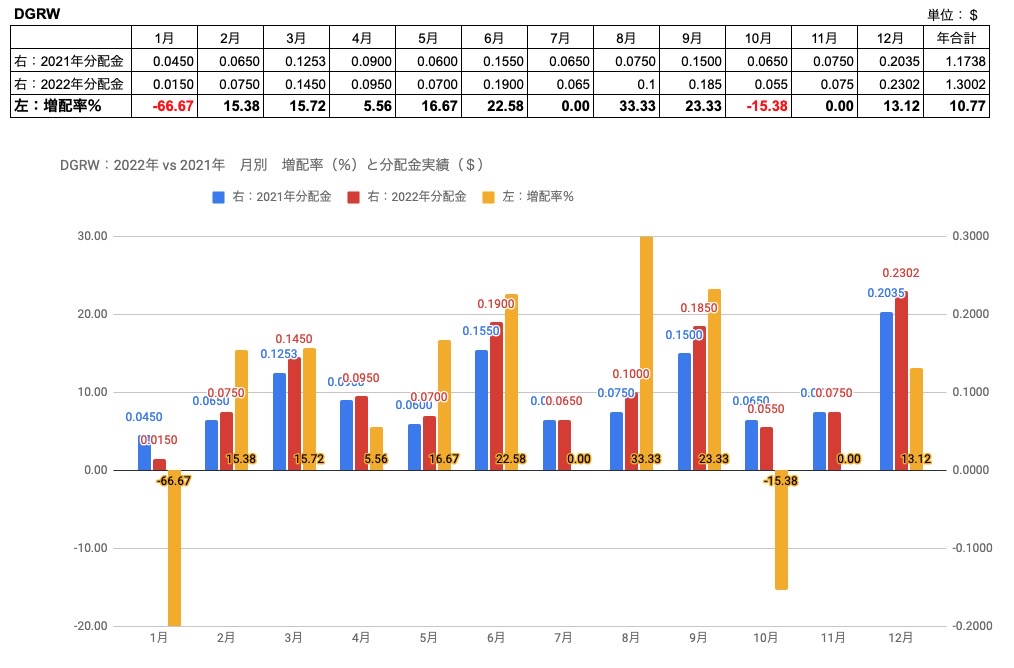

【参考】2022年 vs 2021年 分配金推移の比較

毎月分配金を2021年と比較してみた結果です(オレンジ■が増配率)

2022年、市場の乱高下はさておき、分配金は着実に、しっかり毎月出されていたことが確認できます。

月別でみてもプラス着地の月が多く、分配金推移も安定的だったことが確認できます。

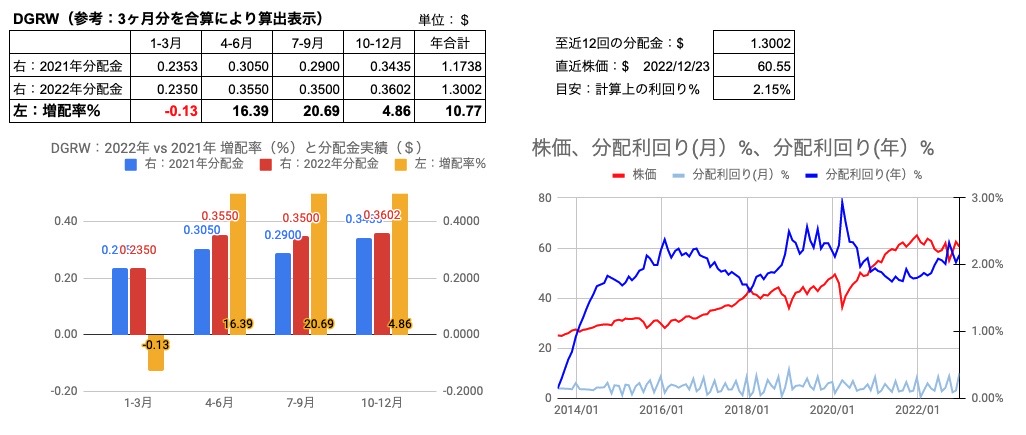

他のETFと同様、3ヶ月スパンで参考に集計してみた結果は以下のとおりです。

四半期単位では3月末として合計した部分を除き、それ以降の各四半期合計部分は堅調な推移が確認できます。

全く他のETFに見劣りもしない安定感ではないでしょうか。

そして、2022年の最終的な増配率は前年比約+10.77%の二桁増配で着地しました。

2021年も二桁増配でしたし、堅調な増配率の維持・成長はホルダーのかたには嬉しい悲鳴でしょう。

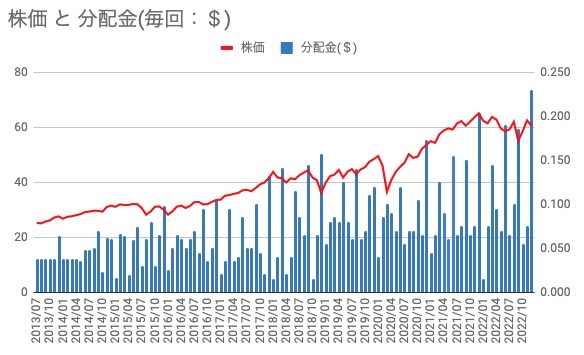

DGRW運用開始以降の分配金推移(毎回受け取り分配金の推移)

毎回受取時の株価と分配金(毎回)の推移は以下のとおりです。

(株価は受取時の値を参考にプロット)

四半期単位で突出してはいますが、全体を俯瞰してみても右肩上がりが継続しているように見受けられます。

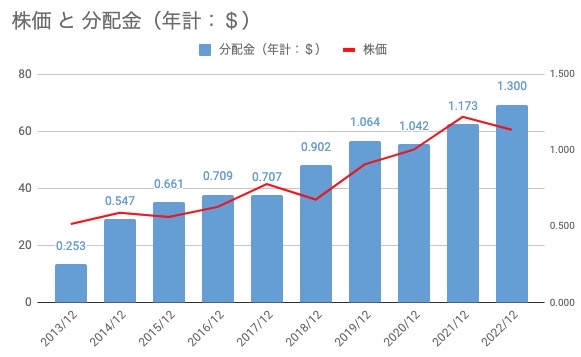

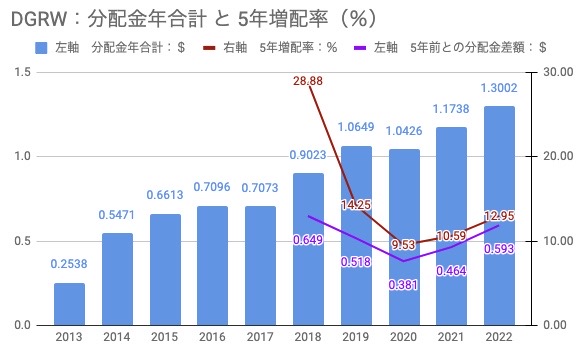

DGRW運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を参考にプロットしています。

2020年の減配約-2.1%から、2021年の二桁増配約+12.6%、2022年も二桁増配約+10.8%となっており、近年の着実で力強い分配金成長がこちらからも確認できます。

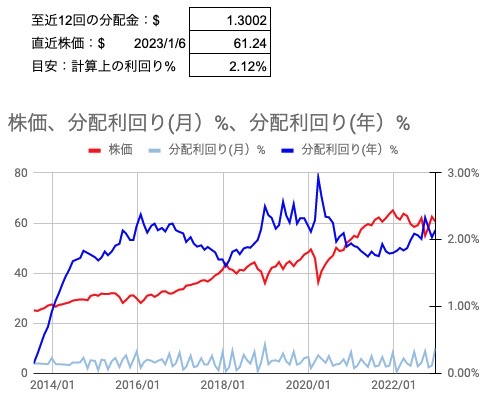

DGRW運用開始以降の株価と分配利回りの推移

2023/1/6終値$61.24と直近12回の分配実績から算出した結果、現在の分配利回りは2.1%程度です。

注1:目安程度にお考えください

2021年の株価上昇で2%以下に利回りが低下後、2022年は相場の調整を受け、2%以上になったりと変動はありますが、おおむね2%前後で推移しているイメージです。

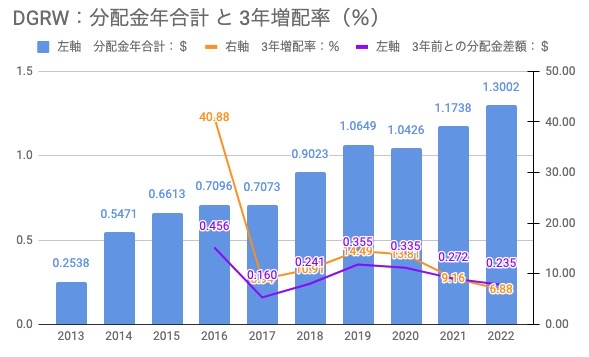

DGRW運用開始以降の増配率推移(1年、3年、5年)

2022年の分配金実績反映後、増配率を計算した結果は以下のようになりました。

注:弊ブログ独自の分配金実績集計に基づいて、私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

来年には10年も追加しますが、現在は5年増配率までを掲載しています。

1年増配率にマイナス時の数値がありますが、小幅なマイナス程度であり、それ以外では着実な成長が見て取れます。

年間で二桁成長の回数も多く、今後も楽しみです。

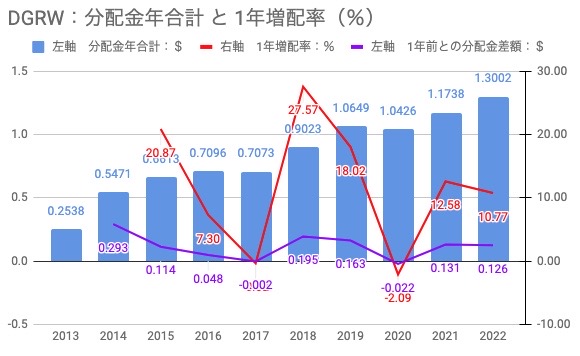

分配金年合計($)、前年増減($)、1年増配率(%)

2022年分配金実績を踏まえ、参考に年合計の分配金と増配率の推移に加え、比較単位スパン(1年や3年、5年などのスパン)での差額推移も併記しています。

(視認性をあげるため、分配金初期の桁外れな値は除外していることもあります、ご了承ください)

設定以降、1年単位で大きくずっこけるほどの減配は確認できていません。

最大でも減配は2020年の約-2.1%程度と優秀です。

それ以外は2桁増配することも多いことが確認できます。

分配金年合計($)、前年増減($)、3年増配率(%)

分配金年合計($)、前年増減($)、5年増配率(%)

長期でみても分配金の力強い成長が確認できると思います。

長い目でみてより成長が楽しみなETFではないかと思います。

【参考】株価終値ベースでの過去推移

株価終値を用い「前月末日」、「前日末日」、「前年末日」などさまざまなスパンの株価差をもとに、弊ブログで独自に参考集計したものとなります。

あくまで過去の実績(過去はこうだった)というものです。

長期投資の備忘録、経過観察維持程度に作成しているものです。

少しでもなにかの参考になれば幸いです。

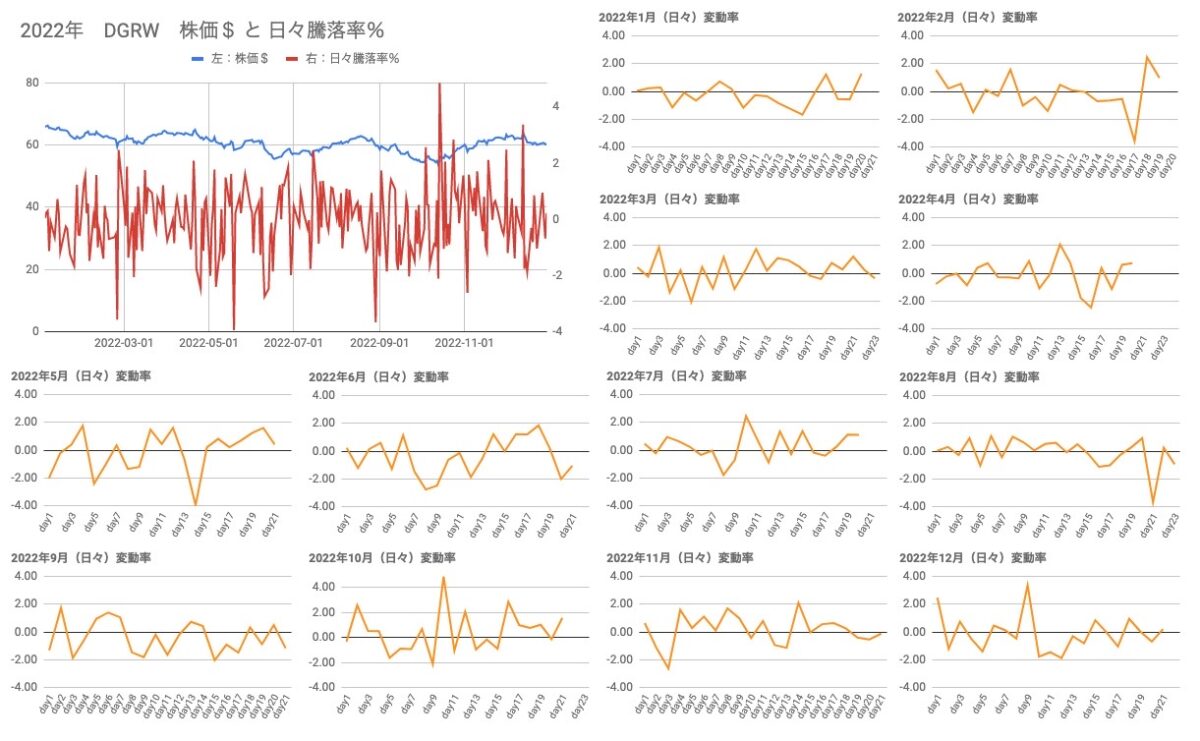

2022年 日々騰落率の推移

2022年に限定した「日々騰落率」(前日終値と当日終値の差から算出)を月別に表示した参考グラフです。

昨年の2021年版を見ていただくと違いがよくわかりますが、2022年は上下に大きく日々変動していたことが確認できます。

2022年の市場が大きく揺れ動いていたことが確認できる振幅です。

日々の最大騰落率は

- 上昇:2022/10/14 +4.86%

- 下落:2022/5/19 -3.95%

株価(左上、大きなグラフの青線)もヨコヨコに推移しており、1年を通じて相場の高ボラティリティに株価が抑えられ、安定感のない1年だったように見受けられます。

年別上昇率の推移(2022年終了時点)

前年最終日の終値と当年最終日の終値の差から算出した「年別上昇率」です。

注:期間を通じての最大上昇率の年を青色で、最大下落率の年を赤色で表示

2022年は株価終値ベースで計算すると-8.35%の下落でした。

DGRW設定以降の年間推移で最低を更新しました。

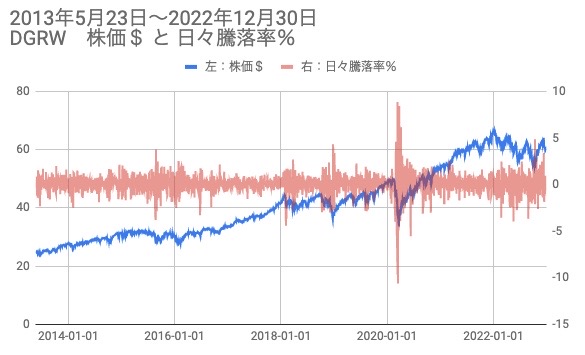

DGRW設定以降の株価と日々騰落率の推移(2022年終了時点)

こちらはDGRWの設定来株価推移に、日々の騰落率(前日終値と当日終値の差から算出)を追加したグラフです。

ETF設定からの歴史はまだ10年に満たないですが、株価は2022年のボックス相場はやむなしとしても、全体でみれば着実に上昇しています。

コロナショック時の顕著な振幅は目を引きます、その当時の変動が日々の最大を記録しています。

2022年のような相場では株価はヨコヨコのボックス推移でしたが、グロースETFなどのように売り込まれることもなく、相対的に堅調推移していたのではないでしょうか。

このような1年を通じて不安定だった相場環境においてもファンダメンタルズ、クオリティに特化したETFとして新たな一面を見せてくれているのかなと考えます。

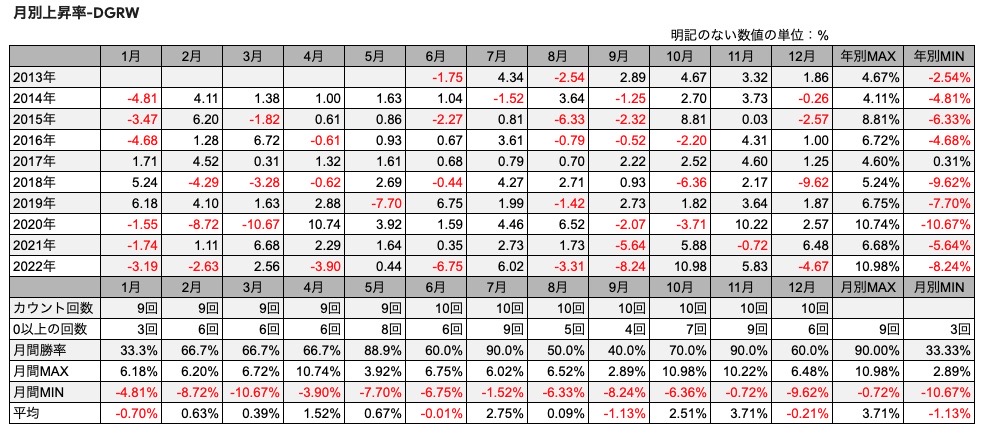

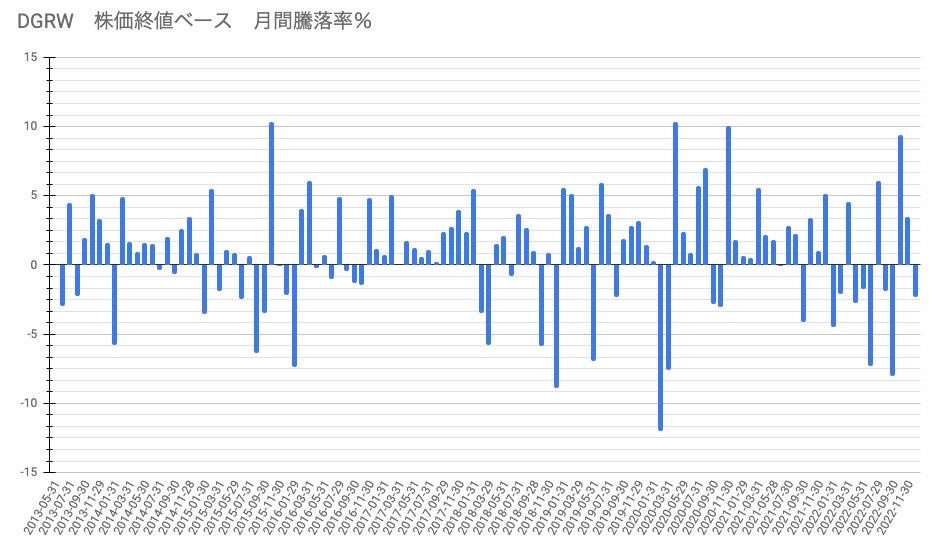

月間上昇率の推移(2022年終了時点)

前月最終日の終値と当月最終日の終値の差から算出した「月別上昇率」と、「月別の勝率」などをまとめて一覧表にしたものです。

2022年は月単位での変化が例年になく、全体的に大きかった1年でした。

9月は-8.2%程度の下落、その後10月は+11%程度の大幅上昇など、上にも下にも大きな変化が確認できます。

上記一覧表の推移を、各年の月別上昇率としてまとめたグラフは以下のとおりです。

注:各月の最大上昇率を青色で、最大下落率を赤色で表示

2022年を追加し設定来で確認したところ

- 4月 月間最大下落を更新 -3.90%

- 6月 月間最大下落を更新 -6.75%

- 7月 月間最大上昇を更新 +6.02%

- 9月 月間最大下落を更新 -8.24%

- 10月 月間最大上昇を更新 +10.98%

下げては上げての激しいアップダウンでした。

その他としては、

- 1月は非常に弱い傾向

- セルインメイと言われる5月ですが勝率は高い

- 6月は上昇しいくい

- 7月、11月は強い

- 9月、12月は弱い

というようにも見受けられました、ただの個人的な感想です。

ただ、全体として大きく下げたら買い直しで大きく上昇していますので、下がったときに売ることだけは考えものという印象です。

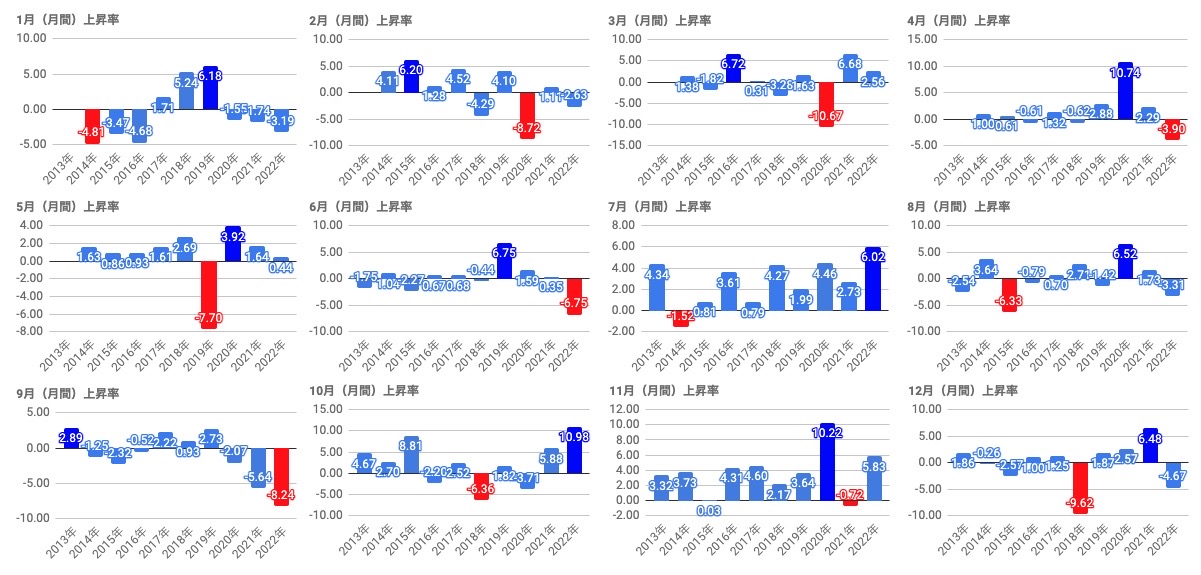

上記一覧表の推移を、「プラス終了月回数」、「プラス終了勝率」、「月&年別最大上昇率」、「月&年別最大下落率」でグラフ化したものは以下のとおりです。

注1:それぞれ1位をピンク色、2位を水色、3位を黄色、ワースト1位を赤色で表示

注2:設定来集計のためカウント回数の都合上、1月〜5月は総カウント9回、6月〜12月は総カウント10回と差があります

細かなご紹介は割愛しますが、

- 7月や11月は平均上昇率も高く、月間MINも小さい(下げにくい)

- 1月、9月は逆に平均上昇率はマイナス圏、プラスで終了する回数も少ない(=勝率も低い)

- 5月、10月も良好な傾向にあると考える など

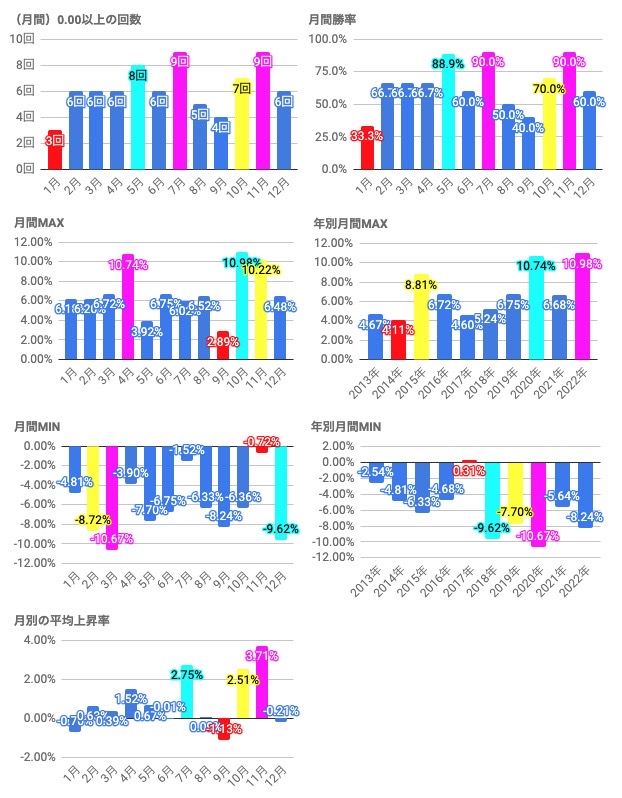

月間株価騰落率 集計表

月間でどの程度上下したのかをある程度のスパンで区切って回数と確率で集計してみたものです。

注:仮に>1%だった場合、>0%もカウントされていますのでご注意ください

DGRWの設定来、プラス(0を超える >0%)以上の確率は66%程度です。

2/3はプラスで月間を終了しているということが確認できます。

-10%を超える下落はたった1回であることもわかります(コロナショックの2020年3月)。

下落回数が少なめという点からも安定感のあるETFと見ることはできそうです。

どのように評価されるでしょうか。

月間株価騰落率 推移グラフ

DGRW設定来の2013年以降について、月間騰落率推移をグラフ化したものです。

上記の集計表でも確認しましたが、グラフで視覚化するとよりわかりやすいのではないでしょうか。

下落より上昇で終了している回数が多いことが確認できます。

将来はどうなるかなどわかりませんが、過去を見てみると、総合して安定感ある堅調な推移をしてきていると捉えていいのではないかと考えます。

2023年はどのような状況が確認できるでしょうか?

個人的な感想

2022年の振り返りをしてみましたが、難しい相場もDGRWは下落小さく、安定的に乗り切った印象です。

以前から注目してきましたが、相場の変動はコロナショック程度しか経験していないので、市場が乱高下するなかでどのような推移を示すか興味がありました。

結果として、現在のパフォーマンス推移からも引き続き注目に値するETFではないかと考えます。

来年は10年を超えることから、一つの節目を迎えるといっていいかもしれません。

経費率は相変わらず0.28%と、他ETFと見比べると相対的に割高と感じることもあるかもしれません。

でも、このようにファンダメンタルズなどに特化して銘柄を保有したいと考えると、個人で取り組めばどれだけの時間がかかることでしょう。

しかも選択した銘柄のパフォーマンスが優れなければ目も当てられません。

優秀と評価の高いVIGなどと比べても、良好なパフォーマンスは目をひきますし、DGRWもしっかりした優良銘柄で構成されている裏付けがあり、配当成長も期待できます。

以前にも書きましたが、企業の長期的な成長をファンダメンタルズも含めたクオリティ面から選定しキャピタルゲイン(値上がり益)もインカムゲイン(配当収益)も増え続けることに期待できそうです。

そういうことを考えると、DGRWは優れた選択肢として一考の価値ありと言えるのではないでしょうか。

次の興味は2023年相場の荒波でどのような推移を示すのか、今年のパフォーマンスにも注目です。

現在、頻繁に警鐘されているリセッションなどが起こるのであれば次の鬼門でしょうが、そのような状況をDGRWはどのように乗り切るのでしょうか。

次の楽しみにしたいと思います。

ただの余談ですが、個人的にDGRW以外に好きで注目している代表格のETFは以下のとおりです(市場平均のVTIは除く)。

- SCHD ※(配当利回りVYMなみ、増配率二桁成長、キャピタルも成長、とにかく優秀、ダントツおすすめETF)

- VYM(SCHDには見劣りするが、国内で購入可能なETFでは優秀と評価)

- QQQ(加速する世界のテクノロジーに対し、これからの時代ずっと注目)

- MTUM ※(モメンタムが市場をアウトパフォームするかに興味あり)

※:国内で容易に購入不可なのが残念なETFでもある

それではまたっ!!