こんにちは、おーです!

本日は米国ETFのSPDR ポートフォリオS&P 500 高配当株式ETF【SPYD】について、ざっくりご紹介させていただきます。

関連記事のご紹介【2022年2月18日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年2月 | 【更新】SPYD(SPDR ポートフォリオS&P 500 高配当株式ETF)2021年実績など |

| 比較/2021年4月 | 【比較】高配当ETF VYM/HDV/SPYD(2021年4月) |

| 紹介/2021年2月 | 【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFのご紹介!(本記事) |

【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFのご紹介!

【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFとは

SPYDは2015年に設定、アメリカに上場された、運用開始からまだ丸5年しか経過していない新しいETFです。

| ティッカーシンボル | SPYD |

| 名称 | SPDR Portfolio S&P 500 High Dividend ETF (SPDR ポートフォリオS&P 500 高配当株式ETF) |

| ベンチマーク | S&P 500 High Dividend Index (S&P500 高配当指数) |

| 設定日 | 2015/10/21 |

| ETF純資産総額 | 約2560億円 |

| 取引所 | NYSE Arca |

| 投資地域 | 米国 |

| 投資銘柄数 | 80 注1 |

| 経費率(年率) | 0.07% |

| ETF売買ランキング | 第156位 注2 |

| 算出方法 | 均等加重 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

| 運用会社 | ステート・ストリート・グローバル・アドバイザーズ(SSGA) |

注1:銘柄数は2020年2月11日時点のSSGAホームページ組入銘柄数から引用

注1:ランキングは2020年12月末時点

連動指数S&P500 高配当指数とは

S&P500高配当指数は、S&P500指数に採用された銘柄のうち、配当利回り上位80銘柄のパフォーマンスを計測する指標です。

・構成される各銘柄の構成比率を均等ウェイトとなるよう調整されている

・高水準の配当収入が期待できる

・1月と7月のリバランス時に各銘柄の構成比率を均等ウェイトとなるよう調整されている

・SPDRのコアポートフォリオETFシリーズの一つとして低コストで運用できる

などの特徴があります。

チャート

SPYDの日足チャートです、記事作成時の株価は$35.99(2021年2月12日終値)

パフォーマンス

ステート・ストリートの当該ETF概要ページから抜粋しました(2021年1月31日現在)

ファンド・パフォーマンス (単位%) 税引前

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額 | -6.60 | 0.80 | 8.17 | – | 7.17 |

| 市場価格 | -6.62 | 0.78 | 8.18 | – | 7.16 |

| ベンチマーク | -6.66 | 0.82 | 8.25 | – | 7.25 |

ファンド・パフォーマンス (単位%) 米国税引後

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 米国分配金課税後 | -8.07 | -0.60 | 6.62 | – | 5.62 |

| 米国分配金、売買益課税後 | -3.49 | 0.32 | 5.99 | – | 5.16 |

| ベンチマーク | -6.66 | 0.82 | 8.25 | – | 7.25 |

コロナショックの下落を受けて1年の短期パフォーマンスはマイナスとなっています。

(参考)他ETFとのパフォーマンス比較

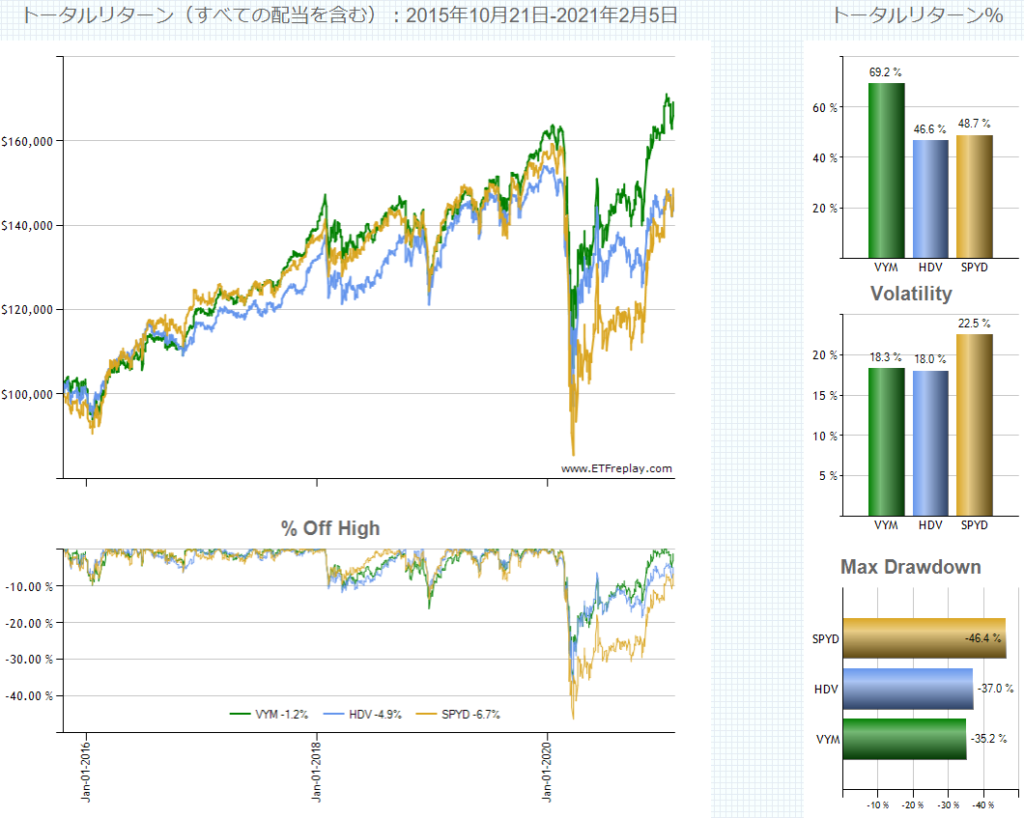

SPYDの設定日(2015年10月21日)を起点として、高配当ETFとして代表されるSPYD、VYM、HDVのパフォーマンスを比較した結果です。

ETFreplay.comより引用

ETFreplay.comより引用

SPYD設定以降のリターンはVYM>SPYD>HDVといった結果になっています。

SPYDは設定から日が浅く、いままで暴落などの大きな下落を経験していませんでしたが、2020年3月頃のコロナショック時には最大下落率(ドローダウン)が、他のETF以上に大きく下落しています。

その結果、下落幅はSPYD>HDV>VYMという結果になっています。

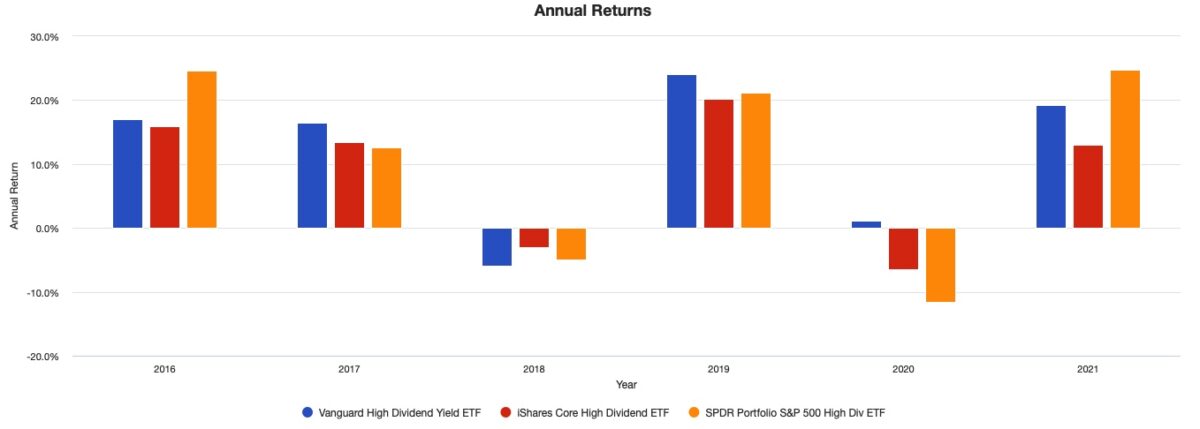

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

VYM,HDV,SPYD年間トータルリターン 2016-2020年

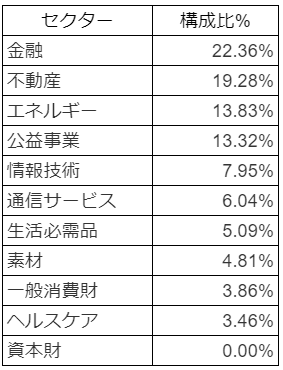

保有銘柄、セクター構成

保有銘柄とセクター構成のいずれもデータは2021年2月11日時点の情報を掲載しております。

SPYDの保有銘柄 上位20社

2021年2月11日時点のSPYD構成トップ20銘柄です。

S&P500指数に採用された銘柄のうち、配当利回り上位80銘柄のなかのトップ20ですが、わたしはほぼ知らない銘柄が多数です。

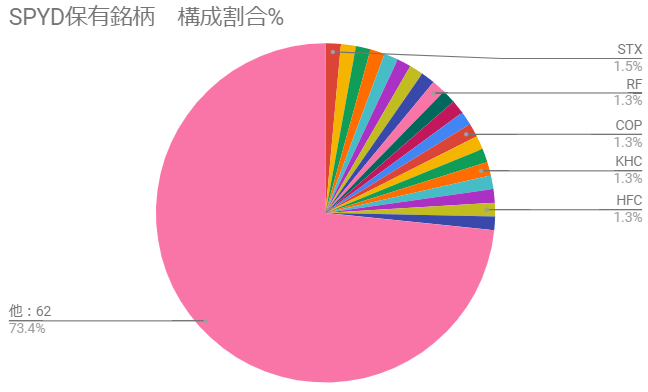

SPYDの銘柄保有割合(円グラフ:%)

SPYDの保有銘柄割合を円グラフで表示していますが、ここも特徴的です。

SPYDは均等加重ですので上位と下位に大きな差が生じておらず、2021年2月11日時点の上位20銘柄が占める割合は約26.6%(上位10位≒13.6%、11位~20位≒13.0%)となっています。

注:現金などの保有も数に含めています(他のなかに含めて表示)ので、保有銘柄数80とは表示上の合計数があいませんがご了承をお願いします。

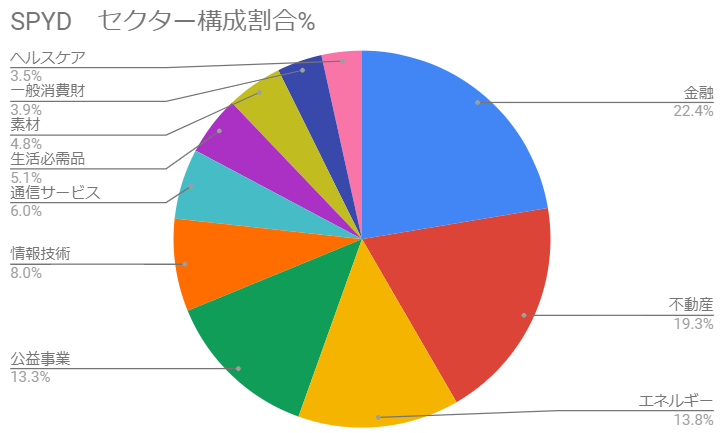

SPYDのセクター構成割合(円グラフ:%)

SPYDのセクター分類は、上位3セクターで約55.5%(4位の公益事業まで入れると約68.8%)のシェアとなっています。

トップは金融、不動産、エネルギーと続きます、この構成と偏り具合も他のETFでなかなか見られない構成となっています。

資本財セクターはまったく入っていません。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

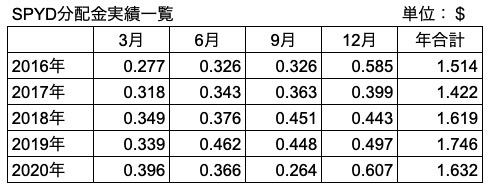

SPYD運用開始以降の分配金推移(一覧表)

SPYDは3/6/9/12月に分配金を受け取ることができます。

SPYD設定以降(2015年以降)の定例(四半期)の分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外しています。

弊ブログ独自の集計であることをご了承お願いします。

まだ設定から日が浅いので、凸凹した実績です。

SPYD運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

2020年のコロナショックでの減配が見た目にも大きく見えます。

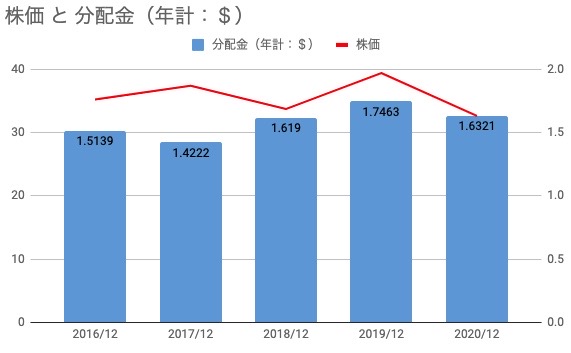

SPYD運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

キレイな右肩あがりとはいきませんが、2021年以降の復活に期待というところでしょうか。

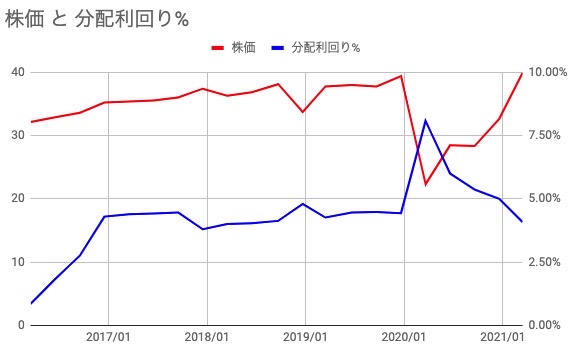

SPYD運用開始以降の株価と分配利回りの推移

2021/3/16日現在(2021/3/15終値$39.92)と直近4回の分配実績から算出した結果は4.09%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

SPYDはこの分配利回り推移から、だいたい4~4.5%程度で推移していることがわかります。

高配当ETFとして人気のある3銘柄でいえば、配当利回りはSPYD>HDV>VYMというイメージです。

SPYD運用開始以降の増配率推移(1年、3年、トータル)

SPYDの増配率を計算した結果、以下のようになりました。

注:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

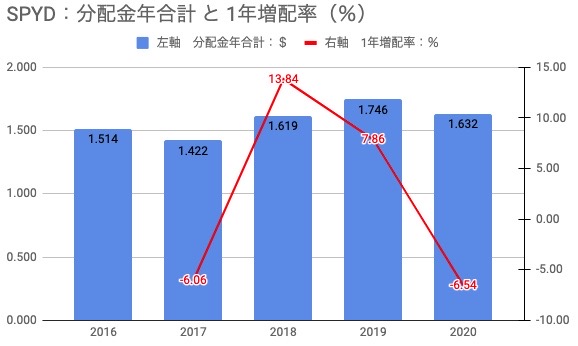

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(視認性をあげるため、分配金初期の桁外れな値は除外していることもあります、ご了承ください)

分配金年合計($)と1年増配率(%)

分配金年合計($)と3年増配率(%)

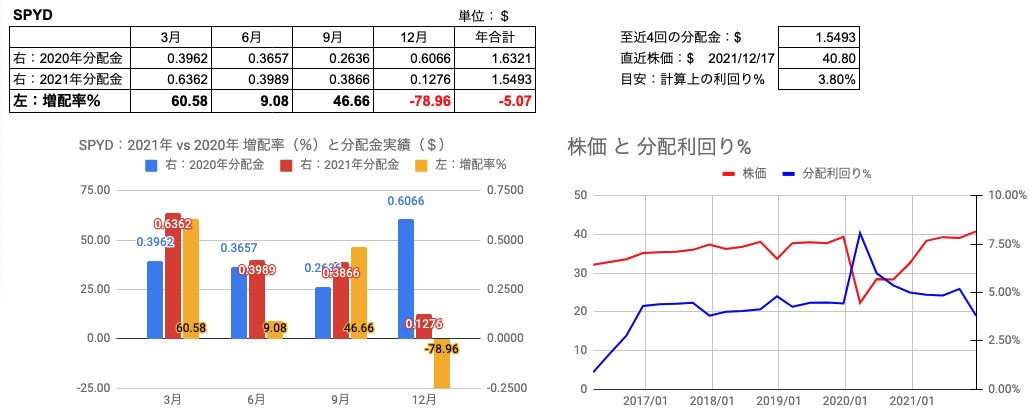

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

運用開始から間がないETFではありますが、高配当かつ買いやすい価格帯であったり、他の高配当ETF(HDV)などと適度にセクターが分散しており、合わせて保有することで銘柄が分散できることなども含め、人気の高いETFだと思います。

SPYDは2020年のコロナショック時の株価下落状況、その後の減配、コロナショックからの回復(株価の戻りが遅い)などを考えると、よほどの上級者などでない限り、あまりに偏って投資しすぎるのも怖いと感じています。

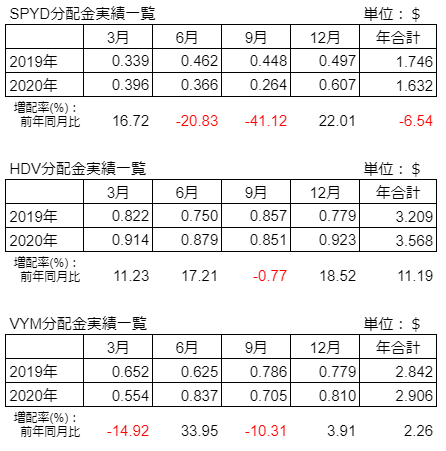

参考ですが、下の表は2020年の高配当ETF3銘柄(SPYD、VYM、HDV)が、コロナショックの影響により前年同月比でどの程度減配したかを一覧にした表です。

2020年を通じて最終的に減配で着地したのは、SPYDのみです。

だからSPYDが劣っているなどということではなく、SPYDに投資するならこのような下落耐性が低いこと、他のETFに比べ減配リスクも高かったこと、なども認識しつつ、強い心持ちで長期的な視点にたって投資する必要があるのではないかということがお伝えしたかっただけです。

色々とデメリットのような点ばかり書いてしまいましたが、SPYDのような特化した面白いETFは、投資信託にはない楽しみ方ができるETFの筆頭でもあると思っています。

まだまだ設定から日が浅いETFですし、これから長期でどのように推移するのか、非常に楽しみなETFであることも事実ですので、高配当御三家としてVYM、HDVとあわせてウォッチしていきたいと思います。

直近半年程度は他の高配当ETFより株価上昇が大きいようです。

先のことはわかりませんが、2021年に期待しているかたも数多いと思いますので、わたしも楽しみに見守りたいと思います。

以上、ざっくりと簡単ではありますが、この記事がなにかの参考になれば幸いです。

それではまたっ!!