こんにちは、おーです!

ETFの第4弾として、過去2021年2月にSDYのご紹介記事を作成しました。

初期の記事は「【SDY】SPDR S&P 米国高配当株式ETFのご紹介!」をご覧ください。

ファンド概要や変更のなさそうな部分などの細かな点は割愛しますが、2021年実績を踏まえ、一部データを簡単に更新しておきます。

SDYは過去に類似ETFとの比較記事なども作成しています。

前回(直近比較時のデータ)と比較する形で変遷がわかるように、併記する形式で更新しておきます。

関連記事のご紹介【2022年1月29日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 比較/2021年3月 | 【比較】連続増配ETF VIG/SDY/NOBL(2021年3月) |

【2022年3月2日追記】分配金年合計と増配率推移グラフに、比較単位スパンでの差額推移を追記してみました

【更新】SDY(SPDR S&P 米国高配当株式ETF)2021年実績など

SDYとは

ステート・ストリートが2005年に設定した、運用開始から約16年が経過した歴史のあるETFです。

S&P高配当貴族指数(S&Pコンポジット1500指数の構成銘柄)のうち、過去20年以上連続して増配を続けている銘柄で構成されています。

(別でご紹介したバンガードのVIGは10年以上の連続増配で構成された銘柄でしたので、それよりもさらに連続増配の年数に対する敷居が高いとも言えます)

チャート

ご紹介記事作成(2021年2月上旬頃の時点)株価は約$107程度で推移していました。

2021年は順調に値上がりを続けていました。

ただし2022年に突入後、相場がギクシャクしはじめていますが、2022年1月時点の状況を年初来で見ると、S&P500などの市場平均よりは現状、底堅い印象です。

本記事作成時点(2022年1月29日)は、直近高値約$132からは下げつつあります(約$125程度)。

パフォーマンス

ステート・ストリートの当該ETF概要ページから抜粋しました(2021年12月31日現在)

ファンド・パフォーマンス (単位%) 税引前

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額 | 25.37 | 16.34 | 12.16 | 13.31 | 9.73 |

| 市場価格 | 25.41 | 16.33 | 12.15 | 13.31 | 9.73 |

| ベンチマーク | 25.85 | 16.74 | 12.55 | 13.75 | 10.05 |

昨年ご紹介時点では直近1年パフォーマンスは約1.8%でした(2020年12月31日時点)。

2021年のリターン増加を受け、1年パフォーマンスなども大きく改善され、設定来でも約9.7%/年の成長を確認できます。

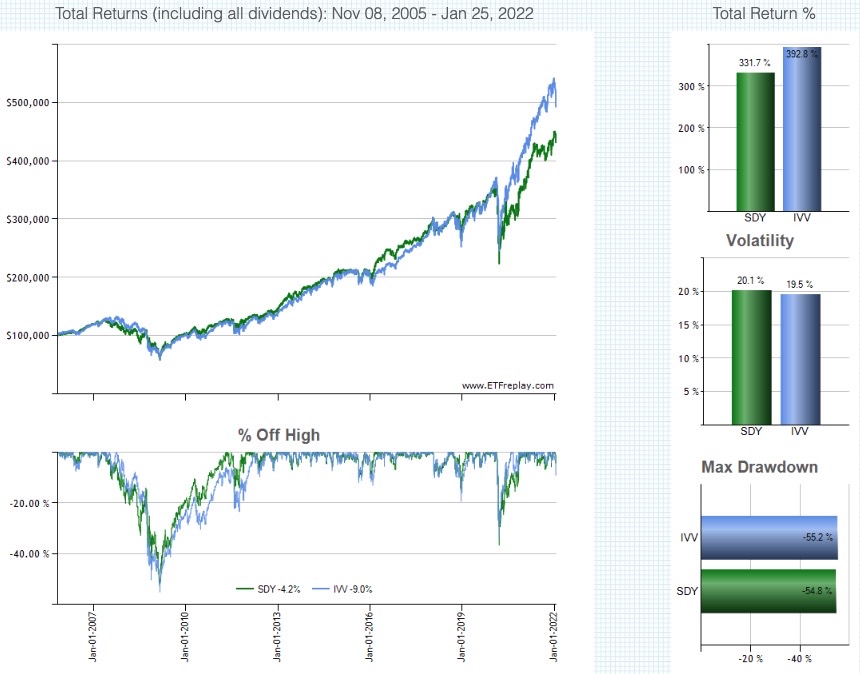

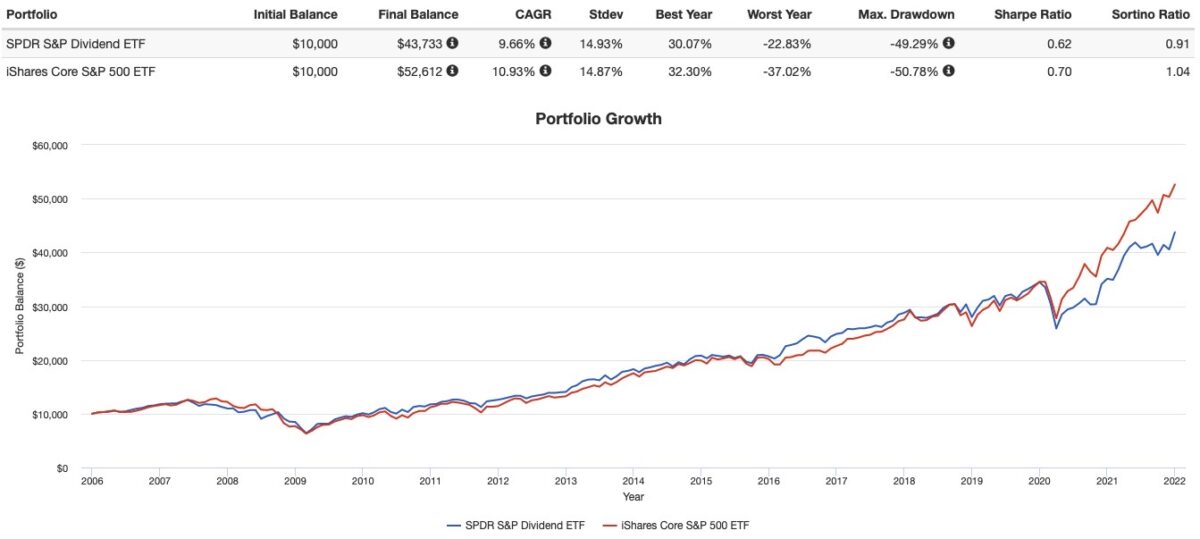

(参考)S&P500ETF(IVV)との参考比較①-1 SDY設定来

初期ご紹介記事を作成した時点で、ブラックロックのS&P500に連動するETF(IVV)と参考に長期比較をしていました。

(ETFreplayから引用)

追跡調査ということで、こちらもIVVと比較します(SDY設定日起点2005年11月8日〜2022年1月25日)。

| トータルリターン | IVV(392.8%) > SDY(331.7%) |

|---|---|

| ボラティリティ | SDY(20.1%) > IVV(19.5%) |

| ドローダウン | IVV(-55.2%) > SDY(-54.8%) |

昨年紹介時点でトータルリターン推移が、IVVは+314%、SDY+252.7%でした。

今回の値との差はIVV+78.8%、SDY+79%とIVVを若干上回る推移を2021年以降、示していることも確認できます。

ボラティリティはIVVより高め、ドローダウンなどは同程度というところも認識は必要ですが、直近パフォーマンスは注目に値するのではないかと思います。

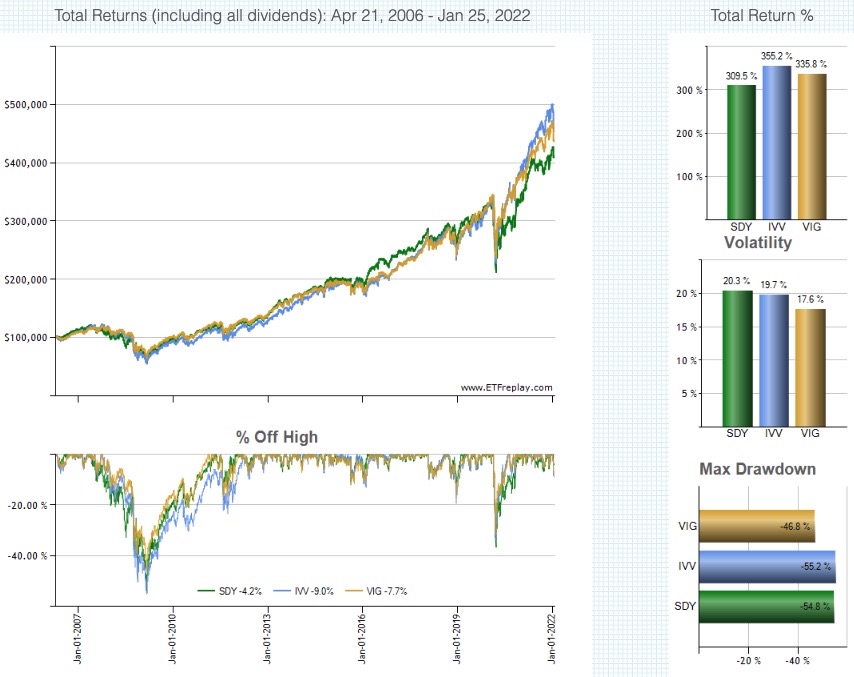

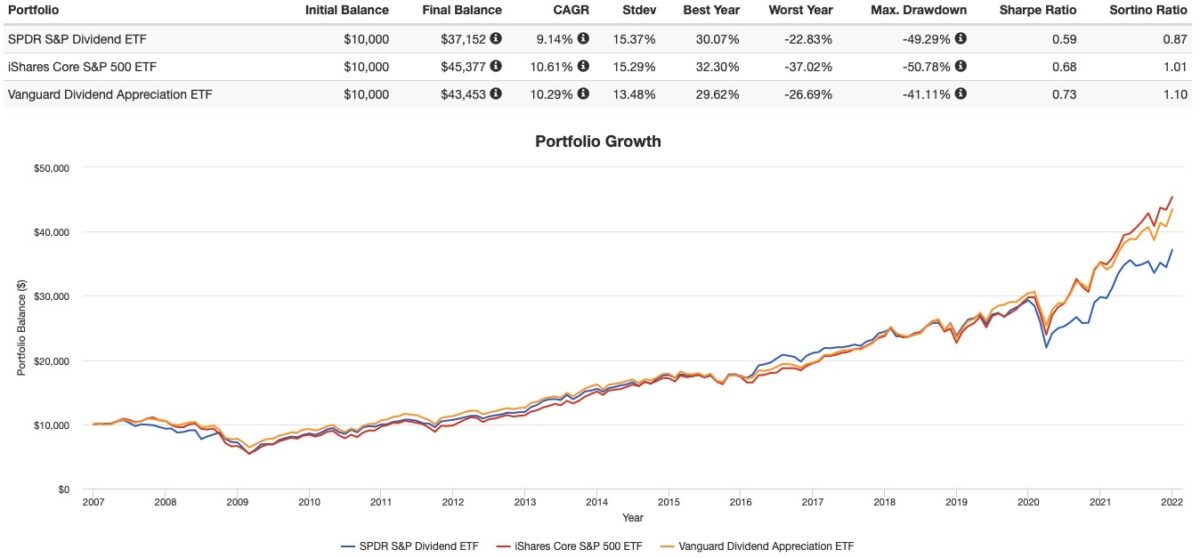

(参考)S&P500ETF(IVV)+連続増配ETF(VIG)との参考比較①-2 VIG設定来

続いてVIGも含めたご紹介の追跡調査です(VIG設定日起点2006年4月21日〜2022年1月25日)。

(ETFreplayから引用)

| トータルリターン | IVV(355.2%) > VIG(335.8%) > SDY(309.5%) |

|---|---|

| ボラティリティ | SDY(20.3%) > IVV(19.7%) > VIG(17.6%) |

| ドローダウン | IVV(-55.2%) > SDY(-54.8%) > VIG(-46.8%) |

昨年紹介時点でトータルリターン推移が、IVVは+282.4%、SDY+234.6%、VIG+269.5%でした。

今回の値との差はIVV+72.8%、SDY+74.9%、VIG+66.3%とIVVとVIGを上回る推移を2021年以降、示していることがこちらでも確認できます。

ボラティリティ、ドローダウンはVIGの特筆する耐性が目を引く点は否めませんが、トータルリターンの推移は注目です。

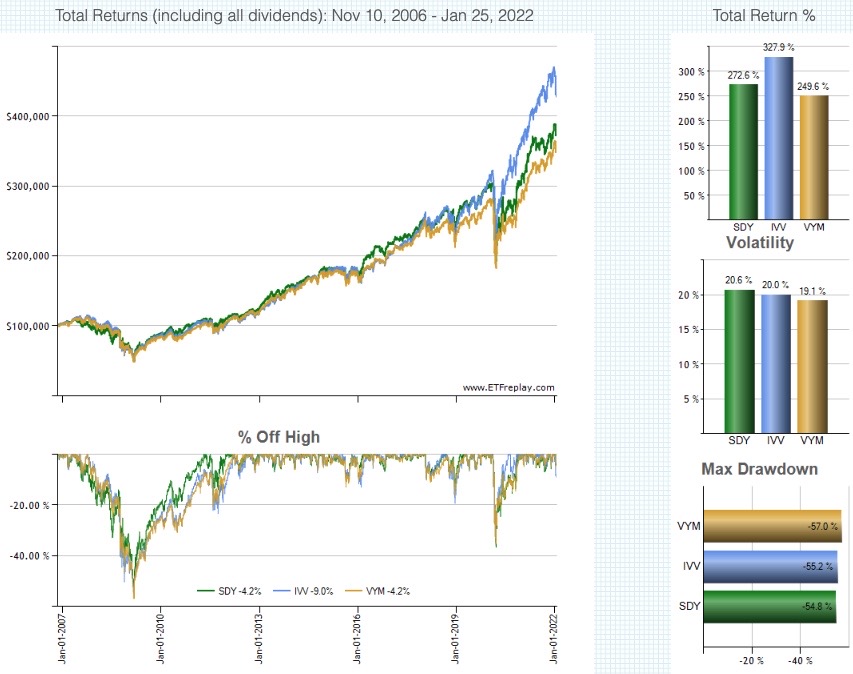

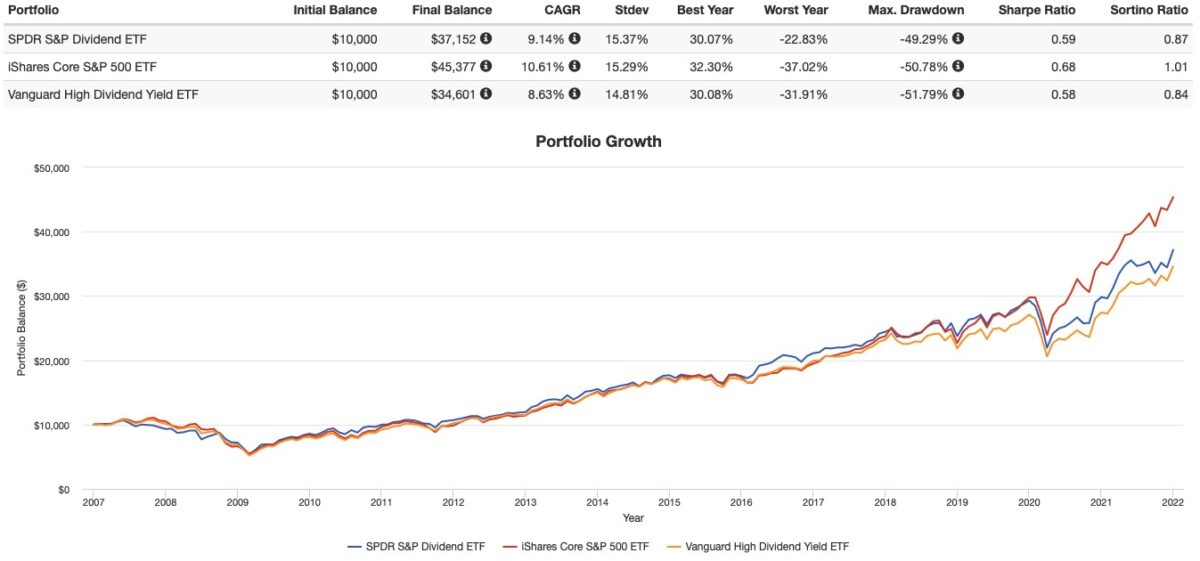

(参考)S&P500ETF(IVV)+高配当ETF(VYM)との参考比較①-3 VYM設定来

続いて高配当の雄、VYMを含めたご紹介の追跡調査です(VYM設定日起点2006年11月10日〜2022年1月25日)。

(ETFreplayから引用)

| トータルリターン | IVV(327.9%) > SDY(309.5%) > VYM(249.6%) |

|---|---|

| ボラティリティ | SDY(20.6%) > IVV(20.0%) > VYM(19.1%) |

| ドローダウン | VYM(-57.6%) > IVV(-55.2%) > SDY(-54.8%) |

昨年紹介時点でトータルリターン推移が、IVVは+259.5%、SDY+204.4%、VYM+180.3%でした。

今回の値との差はIVV+68.4%、SDY+105.1%、VYM+69.3%とIVVとVYMを上回っています。

単純に比較できるものでもありませんが、高配当とは違う連続増配の成長率などが魅力的に見えるパフォーマンス推移とも言えそうです。

SDYは直近、2020年の冴えないパフォーマンスなどもありましたが、時代や経済情勢のローテーションを受け、直近非常に注目を集めるパフォーマンスを示しているように感じます。

(参考)S&P500ETF(IVV)との参考比較②-1 SDY設定来

下のグラフは上記で長期比較しているETF同士を別のサイトで改めて比較してみた推移グラフです。

(PORTFOLIO VISUALIZERから引用)

着色:SDY、IVV 2006年〜2021年の比較

SDY設定後の2006年以降〜2021年までの期間(初期に$10,000一括投資&配当再投資)の結果ですが、年平均SDY約9.7%、IVV約10.9%の成長実績といったことも確認できます。

(参考)S&P500ETF(IVV)+連続増配ETF(VIG)との参考比較②-2 VIG設定来

同じくVIG設定以降で比較してみます。

(PORTFOLIO VISUALIZERから引用)

着色:SDY、IVV、VIG 2007年〜2021年の比較

VIG設定後の2007年以降〜2021年までの期間ですが、年平均SDY約9.1%、IVV約10.6%、VIG約10.3%でした。

ならしてみると、VIGのパフォーマンスに劣後する結果とはなってしまいますが、保有銘柄の相違などもありますので、目的に応じた選択が可能ということで注目のETFである点は変わりないと思います。

(参考)S&P500ETF(IVV)+高配当ETF(VYM)との参考比較②-3 VYM設定来

続いてVYM設定以降での比較です。

(PORTFOLIO VISUALIZERから引用)

着色:SDY、IVV、VYM 2007年〜2021年の比較

VYM設定後の2007年以降〜2021年までの期間ですが、年平均SDY約9.1%、IVV約10.6%、VYM約8.5%でした。

高配当系ETFと比較すればSDYの連続増配銘柄に対する成長性などが勝っている点も評価できそうです。

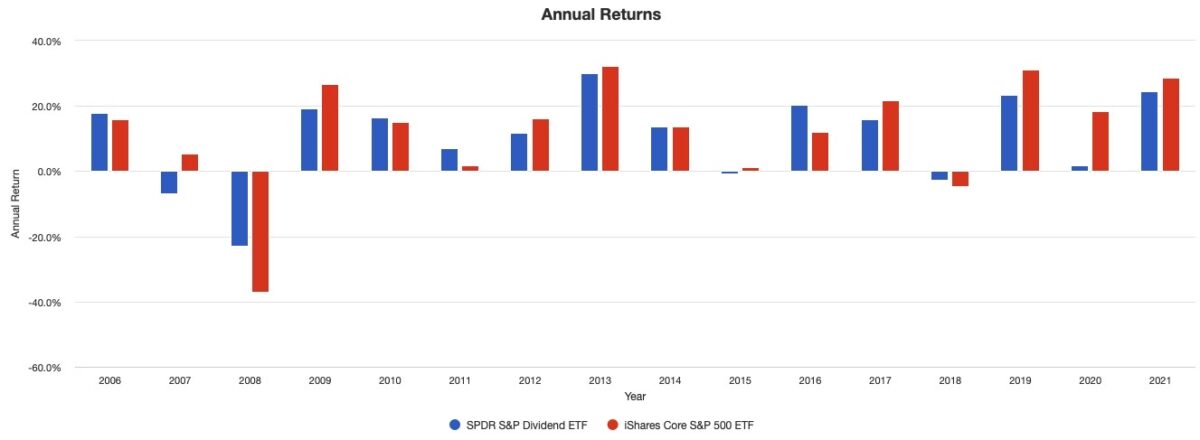

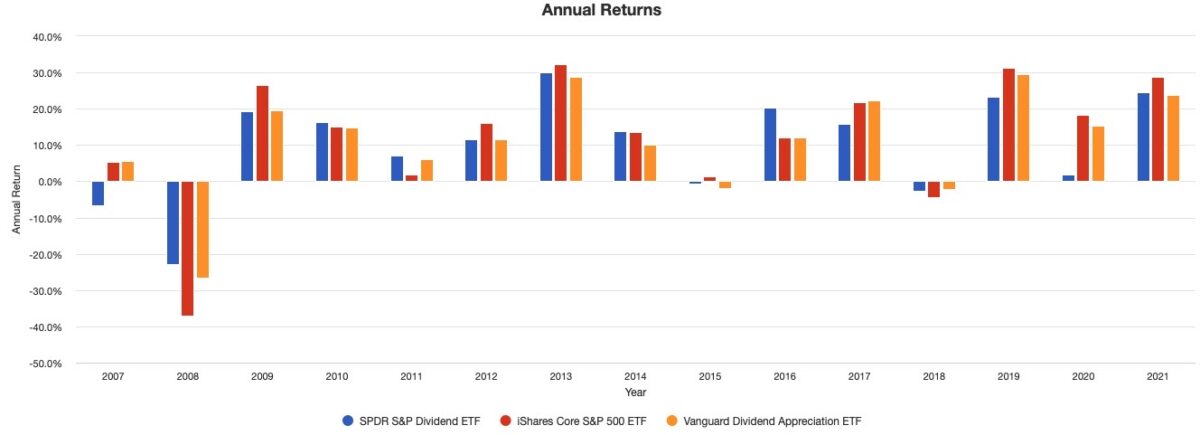

(参考)S&P500ETF(IVV)との参考比較③-1 SDY設定来 年間リターン

(PORTFOLIO VISUALIZERから引用)

着色:SDY、IVV 2006年〜2021年の比較

IVVとの比較では大きな差がある点は否めませんが、2020年の低パフォーマンスから、2021年の復活は目を引くものがありますし、2022年の勢いを考えると、今年は逆転もあり得るかもしれません。

(参考)S&P500ETF(IVV)+連続増配ETF(VIG)との参考比較③-2 VIG設定来 年間リターン

(PORTFOLIO VISUALIZERから引用)

着色:SDY、IVV、VIG 2007年〜2021年の比較

2021年はVIGを超える年間リターンを出していることも確認できます。

年単位で見ればリターンはVIGと拮抗している年も多い印象にも見受けられますが、銘柄の相違点などを踏まえ、選定が必要に感じます。

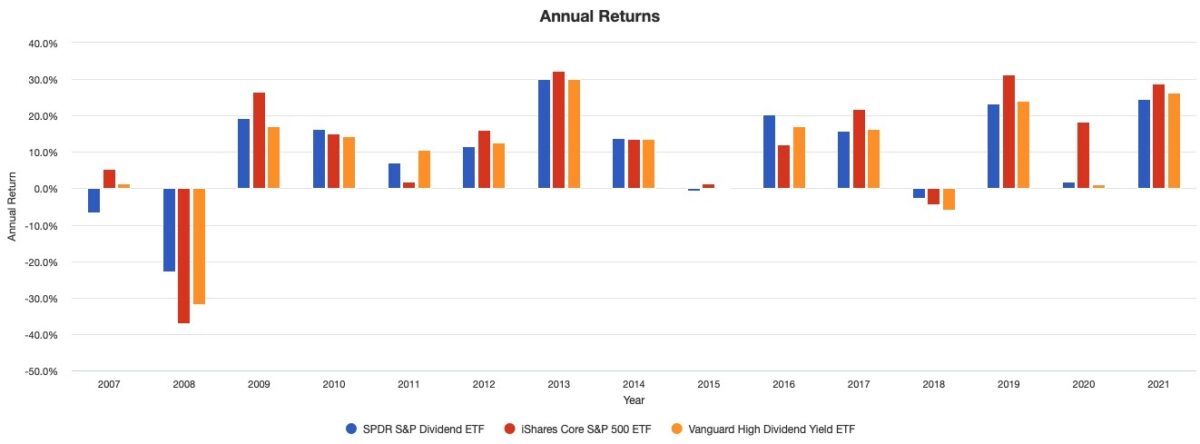

(参考)S&P500ETF(IVV)+高配当ETF(VYM)との参考比較③-3 VYM設定来 年間リターン

(PORTFOLIO VISUALIZERから引用)

着色:SDY、IVV、VYM 2007年〜2021年の比較

下落時のリターンは概ね高配当ETFより優れているようにも見受けられます。

現在の配当利回りが高い高配当系ETFを選択するのか、今後の増配成長なども加味した成長にベットするのか、考え方は人それぞれかと思います。

保有銘柄、セクター構成

基本的には過去ご紹介記事との比較形式で掲載しています。

SDYは直近、連続増配系ETFの比較をご紹介した2021年3月のご紹介が最新でした。

今回はその時期と比較させていただきました。

左(2022年1月時点)、右(2021年10月時点)を併記する形式としています。

注1:2022年1月時点データは2022年1月24日時点のSSGA HP情報より

注2:2021年3月時点データは2021年3月19日時点のSSGA HP情報より

SDYの保有銘柄 上位20銘柄

上位20銘柄が占める割合は以下のとおりです。

2022年1月時点:約35.3%(上位10位≒20.9%、11位~20位≒14.4%)

2021年3月時点:約36.9%(上位10位≒22.3%、11位~20位≒14.6%)

着色銘柄は、いずれもランク外へのダウンもしくはランクアップによる順位変動が反映されたものです。

銘柄数は直近、114銘柄(2021年3月時点112銘柄)ですので、大きな変動はありません。

連続増配20年以上など、SDY設計思想の敷居を越えて採用された銘柄が2銘柄追加されたようです。

参考に新規組入された銘柄のティッカーと社名だけ掲載しておきます。

2銘柄組入(2022年1月時点での組入)

113位「KD:Kyndryl Holdings Incorporation」

114位「ONL:Orion Office REIT Inc.」

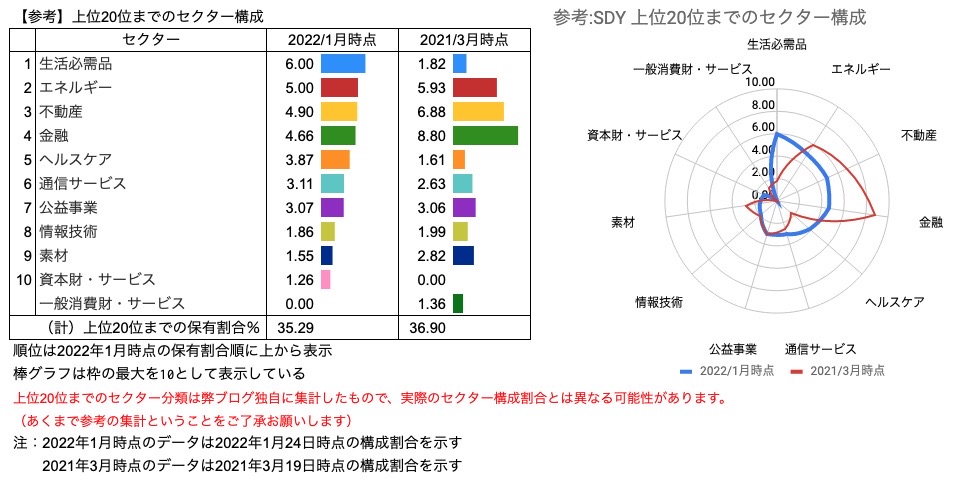

【参考】SDYの保有銘柄 上位20銘柄が占めるセクター割合

こちらは弊ブログ独自集計で、上位20銘柄がどのようなセクターに属するか、参考に集計してみたものです。

注:のちほどご紹介するセクター分類や保有割合とは異なる可能性がありますので、あくまで弊ブログ独自の参考集計である点にご理解ください。

SDYの上位構成銘柄をセクターで並べて見ると、思った以上に平均的な(極端な偏りのない)構成になっていることが確認できました。

わたしが今まで比較した中では珍しく全体的に網羅しているので、興味深く感じました。

それでも約10ヶ月前とは構成が比較的大きく変動しているようにも確認できます。

(金融、不動産、エネルギーなどが減少、生活必需品、素材などが上昇)

素材セクターなどが上位構成に含まれるというのも、連続増配20年以上の閾値がなせる珍しい構成とも言えそうに感じます。

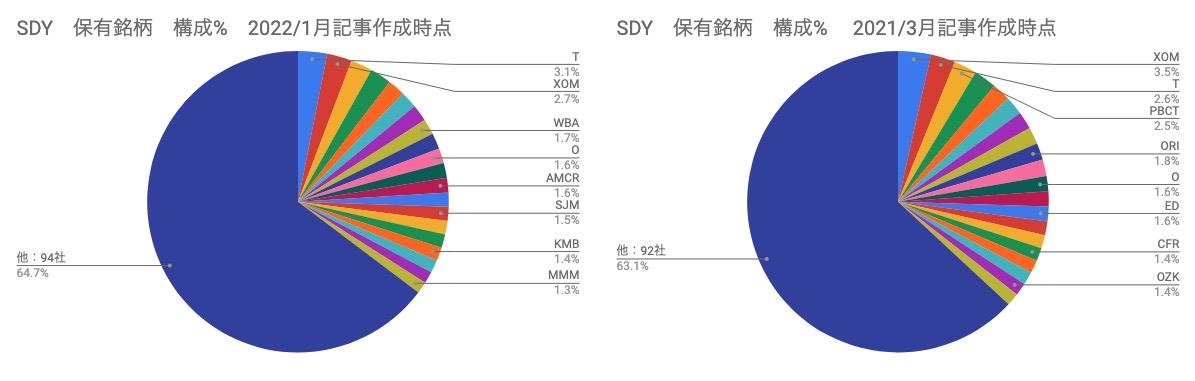

SDYの銘柄保有割合(円グラフ:%)

おおよそ半分程度は上位20銘柄で構成されている状況は変わりません。

【再掲】上位20銘柄が占める割合

2022年1月時点:約35.3%(上位10位≒20.9%、11位~20位≒14.4%)

2021年3月時点:約36.9%(上位10位≒22.3%、11位~20位≒14.6%)

銘柄数約110程度に対し、上位20位までの保有割合は約35%程度です。

均等分散とまではいかなくとも、銘柄数全体をみれば、1銘柄の専有割合が極端に多いこともなく、銘柄分散されている印象を受けます。

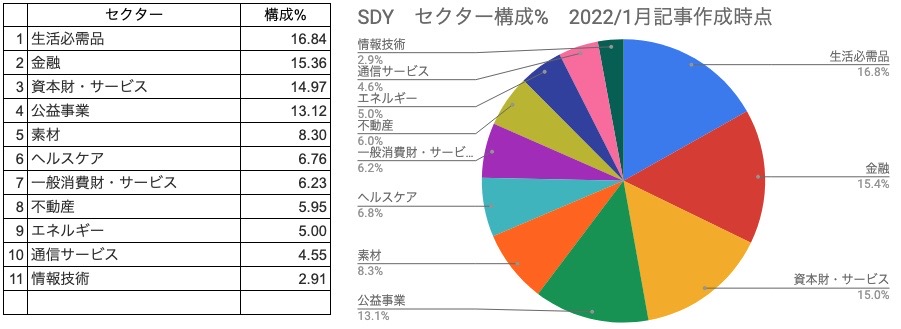

SDYのセクター構成割合(円グラフ:%)

こちらは2022年1月時点(=2022年1月24日時点からの引用)セクター割合のみを表示しています。

(こちらはSSGA HPから引用したセクター分類による集計結果を示します)

全体の構成銘柄に対してみると、以下のような割合となっています。

1位は生活必需品で約16.8%、2位は金融が約15.4%と、上位2セクターで約32.2%です。

3位の資本財まで含めると、47.2%となります。

情報技術や通信サービスなどの保有が極端に少ないのも連続増配20年以上の敷居が特徴的な点でしょう。

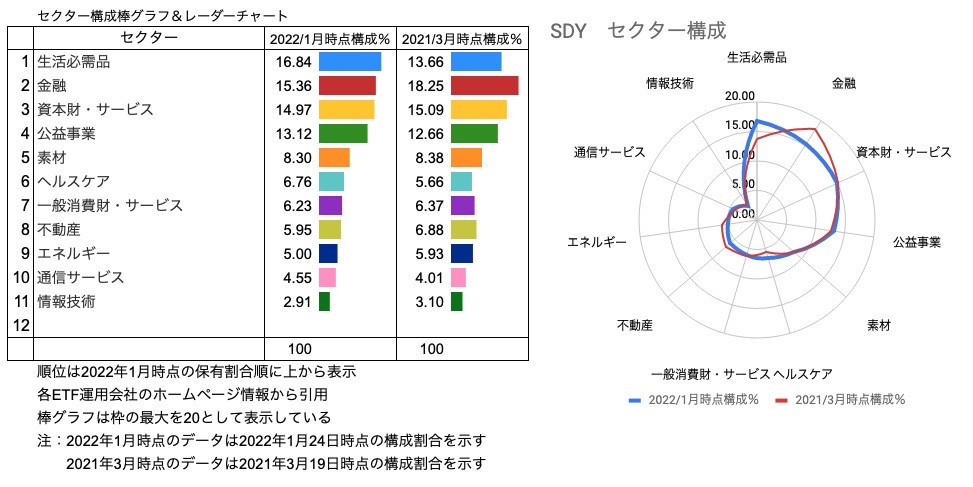

SDYのセクター構成割合(棒グラフ、レーダーチャート:%)

過去との比較形式で、保有銘柄の全体に対するセクター構成割合を表示したものです。

こちらはSSGA HPから引用したセクター分類による集計結果(比較結果)を示します。

弊ブログ独自に上位20銘柄を参考比較してみた結果は、それなりの相違がありました。

ですが、正式なSSGAのセクター保有割合を全体で見てみると、約10ヶ月経過前後の差はさほど大きくないように見受けられます。

金融が約2.9%減少、生活必需品が同程度の割合増加といった点が顕著に見受けられる程度です。

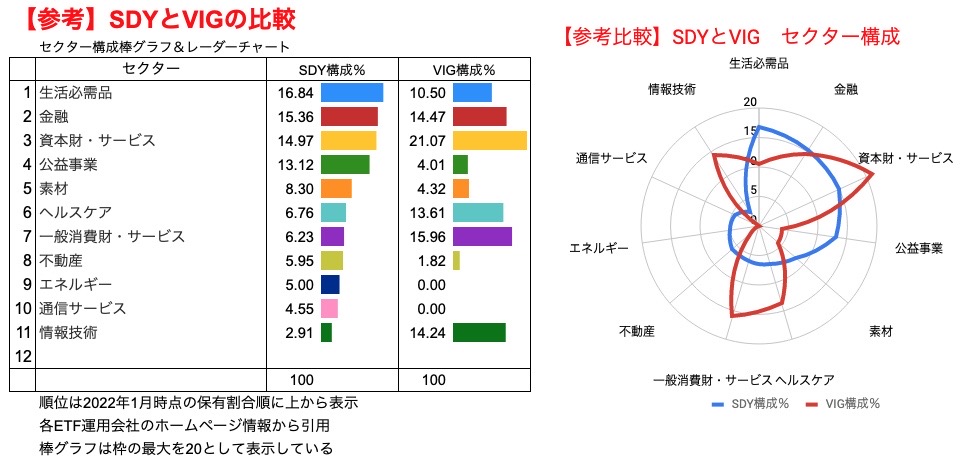

【参考】SDYとVIGのセクター構成割合と銘柄の重複割合を確認してみた

ここからは参考比較ですが、特徴的なセクター構成をしているようにも見受けられるSDYと、比較的連続増配年数の若いVIGで、セクター構成にどのように差があるのかなどを参考に比較してみました。

VIGは情報技術などが多めなのに対しSDYは少なめ、公益事業の少ないVIGに対しSDYは多めなど、それぞれの特徴がよく出た差になっているとも捉えられます。

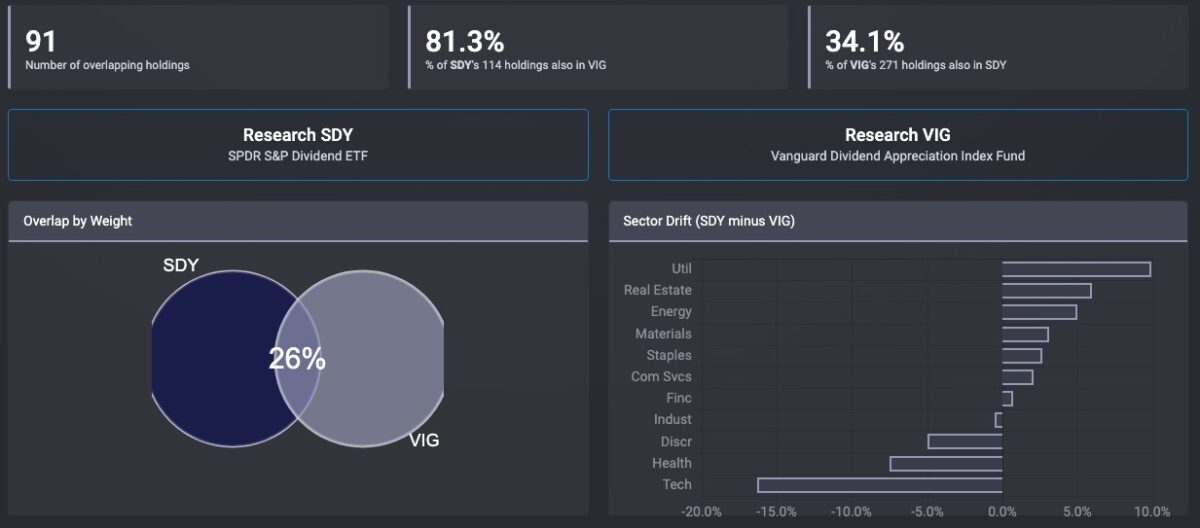

参考に銘柄の重複も確認しておきます。

(Fund Overlap(etfrc.com)から引用)

銘柄数の重複は91と、SDYの114銘柄の大多数が重複していますが、連続増配の条件が緩いか厳しいかなどの相違ですので、銘柄重複はある程度致し方ありません。

ですが、ウェイトの重複という観点では約26%の重複しかありませんし、銘柄はかぶっても保有割合は極端にかぶっていないとも捉えることもできそうです。

また、上記のとおりセクター構成の分散などから考えると、これら連続増配ETFを複数保有することも、ある意味では選択肢になりえるのではないかとも考えます。

投資家のニーズによって柔軟な対応ができそうですし、将来にわたって配当成長が期待できる両ETFですので、注目されている方も多いのではないでしょうか。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

ETF設定以降の定例分配金を一覧表などにまとめていますが、定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外して集計している点にご注意ください。

(弊ブログ独自の集計である点を予めご了承お願いします)

SDY運用開始以降の分配金推移(一覧表)

SDYは3/6/9/12月に分配金を受け取ることができます。

2021年の実績を反映した過去の分配金一覧表は以下のとおりです。

(SDYは過去にキャピタルゲイン分配金が出されていた時期もありますが、その部分は定例の分配金ではないと判断、年の合計からは除外し、右欄に参考表示としています)

2021年も堅調に増配し着地しました。

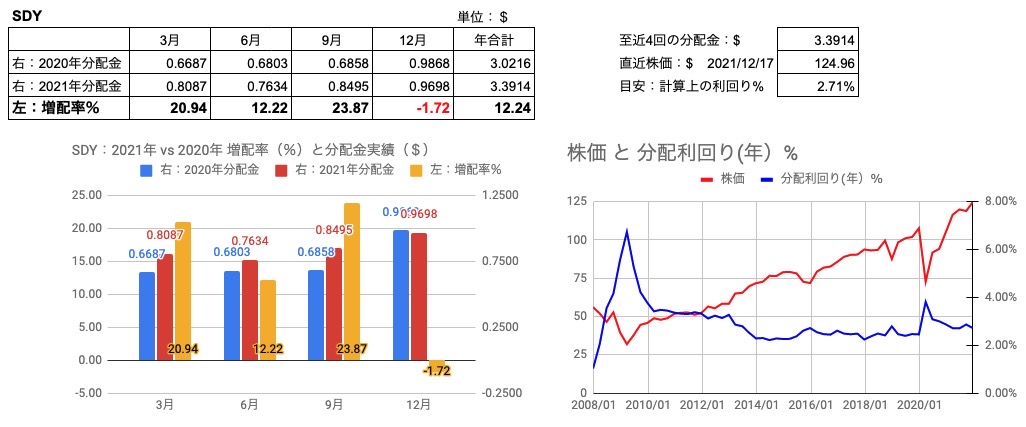

【参考】2021年vs2020年 分配金推移の比較

四半期分配金を2020年と比較してみた結果です。

(オレンジが増配率)

2021年を通じての分配金に対する前年比増配率は約+12.2%と高い増配率でした。

第4四半期以外はすべて2桁の高い増配率を繰り返していたことが確認できます。

年末頃の株価に対する利回りも約2.7%程度とそこまで低いこともなく、高配当ETFのVYMを若干下回る程度のイメージでしょうか。

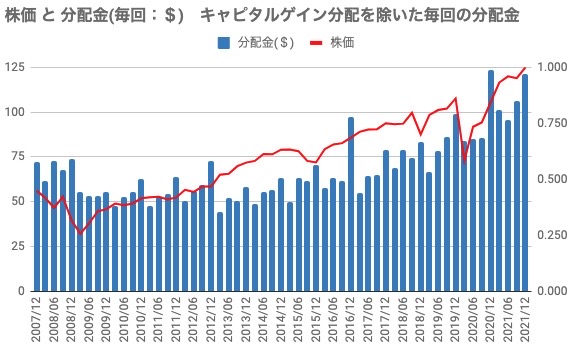

SDY運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

(定例的ではないキャピタルゲイン分配金の実績推移は表示していません)

この記事の少し前に投稿したVIGの推移も見事ですが、こちらの右肩上がり推移も目を引くものがあります。

連続増配の凄さをこの点からも垣間見ることもできます。

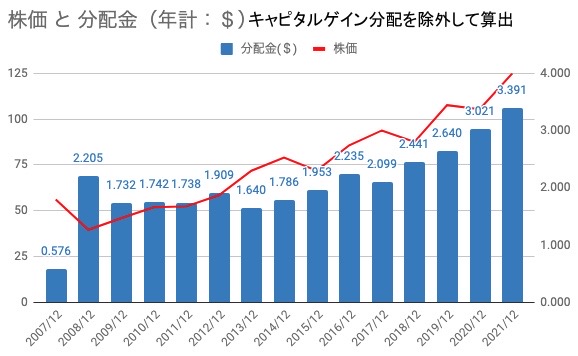

SDY運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

(定例的ではないキャピタルゲイン分配金を含めた合計金額は表示していません)

直近では2017年に減配(約-6.1%)がありましたが、それ以降は見事に増配を繰り返しています。

コロナショックの2020年も大きく増配(約+14.5%)、2021年は約+12.2%でしたので、高いパフォーマンスが期待できそうな2022年にも楽しみが広がるのではないでしょうか。

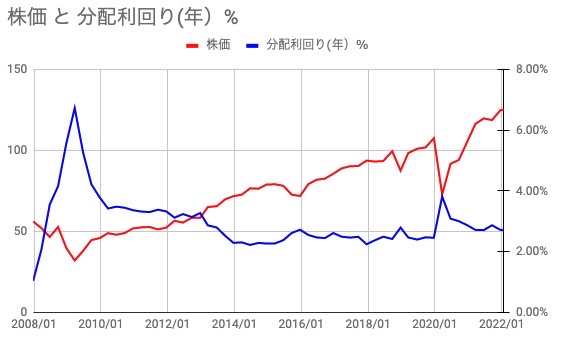

SDY運用開始以降の株価と分配利回りの推移

2022/1/29日現在(2022/1/28終値$125.19)と直近4回の分配実績から算出した結果は2.71%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは今回の記事更新(2021年データ更新時)の内容です。2022年以降、最新の参考目安や分配金実績については、毎回の分配金が出た後に別途記事を作成していこうと考えます。

高配当ETFではありませんが、常時2%を超える水準を示しているような印象です。

今後も増配を繰り返してくれる期待値を踏まえると、保有を続ければ将来には高配当化も期待できるかもしれません。

SDY運用開始以降の増配率推移(1年、3年、5年、10年)

SDYの2021年分配金実績反映後の増配率を計算した結果、以下のようになりました。

注:弊ブログ独自の分配金実績集計に基づいて、私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

(定例的ではないキャピタルゲイン分配金を含めずに表示)

近年、高い増配率をキープしている点も特筆ですし、1年間で$3.0を超えている分配金実績も魅力的に見えます。

VIGが注目されることが多いですが、SDYも隠れた注目ETFだと個人的には考えています。

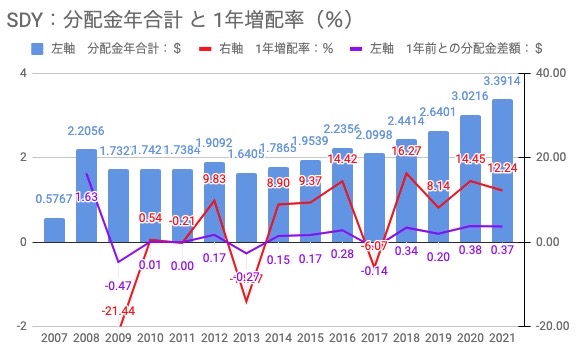

分配金年合計($)と1年増配率(%)

2021年分配金実績を踏まえ、参考に年合計の分配金と増配率の推移グラフ(更新版)を下に掲載しておきます。

(視認性をあげるため、分配金初期の桁外れな値は除外していることもあります、ご了承ください)

【2022年3月2日追記】分配金年合計と増配率推移グラフに、比較単位スパンでの差額推移を追記してみました(以下、3年と5年、10年にも反映)

近年の高い増配率キープが確認できます。

2022年はパフォーマンス推移、増配率ともに注目していきたいと思います。

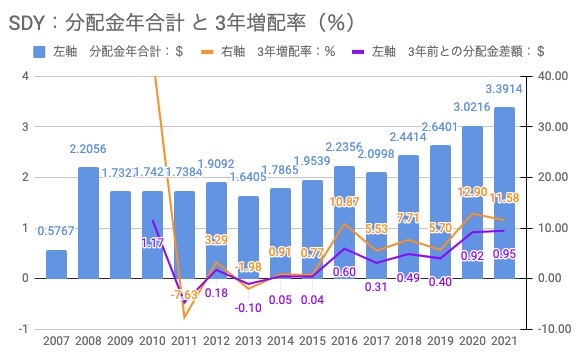

分配金年合計($)と3年増配率(%)

3年増配率でも2桁をキープしています。

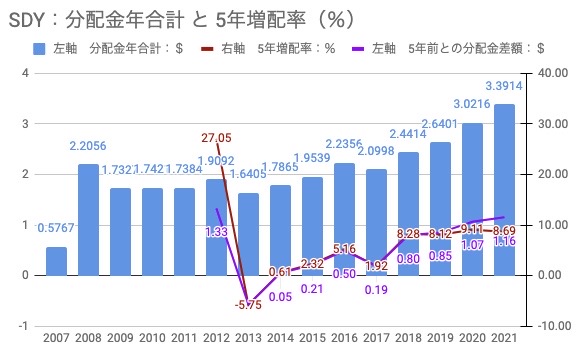

分配金年合計($)と5年増配率(%)

5年増配率では約9%をキープしています。

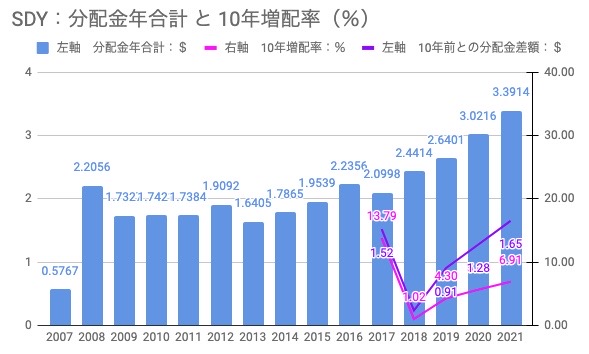

分配金年合計($)と10年増配率(%)

1時期は横ばいまで低下しましたが、近年の高増配率を踏まえ改善の傾向に見られます。

2022年の推移が注目されます。

【参考】株価終値ベースでの過去推移

この内容は、株価の終値を用いて前月末日、前日末日、前年末日などさまざまなスパンの株価差をもとに、弊ブログで独自に参考集計したものとなります。

(SDYについては、VTIやDGRWなどとは異なり、別記事で過去実績のご紹介まではしていません)

あくまで過去の実績(過去はこうだった)というものです。

少しでもなにかの参考になれば幸いです。

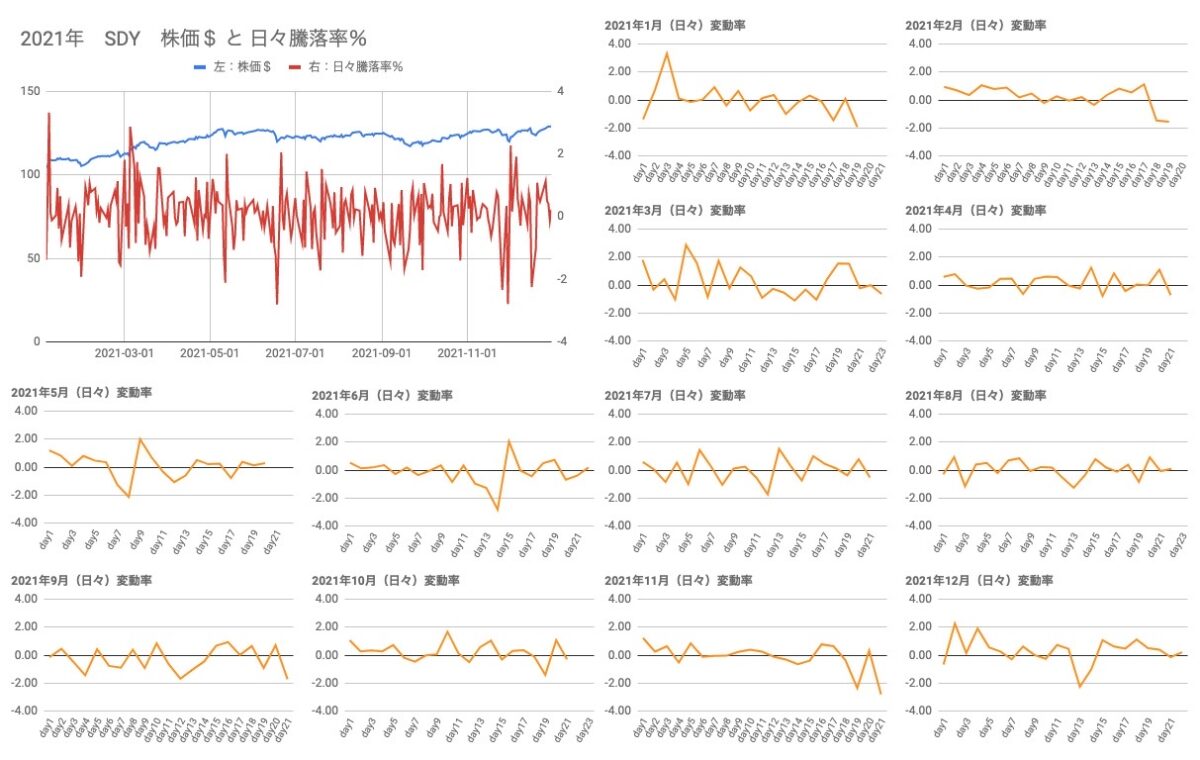

2021年 日々騰落率の推移

2021年に限定した「日々騰落率」(前日終値と当日終値の差から算出)を月別に表示した参考グラフです。

他のETFと同様、2021年はそこまでの変動はなかったように見受けられます。

瞬間のピークは約+3.3%/日、約-2.8%/日の変動でした。

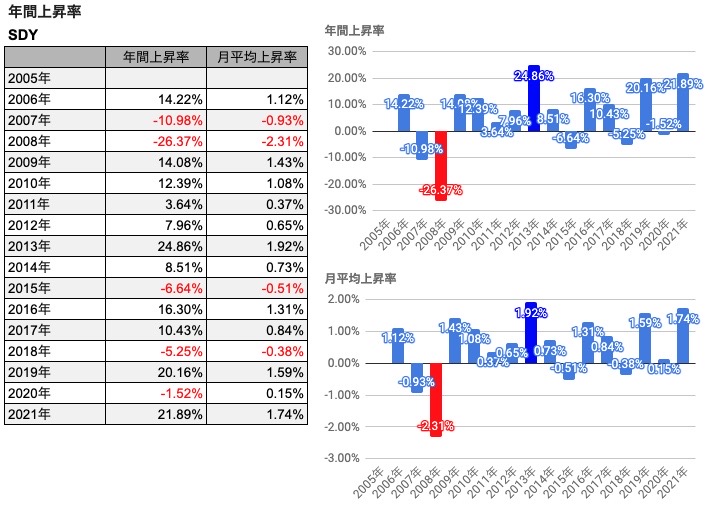

年別上昇率の推移(2021年終了時点)

前年最終日の終値と当年最終日の終値の差から算出した「年別上昇率」です。

また、年上昇率をもとにカウント月の回数からならした月平均上昇率を参考に掲載しています。

計算してみた結果、2021年は過去2位の上昇率約+21.9%を示したことが確認できます。

2020年は年間で約-1.5%でしたので、いかに2021年の注目が高かったのか、資金の流動が起こってきたことが確認できます。

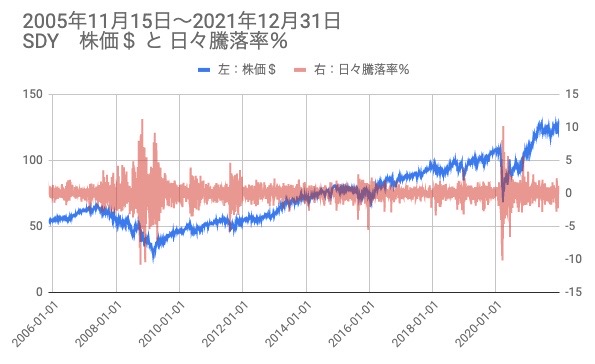

SDY設定以降の株価と日々騰落率の推移(2021年終了時点)

こちらは設定来株価推移に、日々の騰落率(前日終値と当日終値の差から算出)を追加したグラフです。

いつも比較対象としてしまいますが、以前ご紹介したVIGより運用開始が1年程度早いですが、期間を通じての株価上昇という観点ではVIGに負けています。

ですがトータル(分配金推移など)を踏まえると、違った見方もできると思います。

ニーズに応じてという言い方になってしまいますが、好みの分かれるところかと思います。

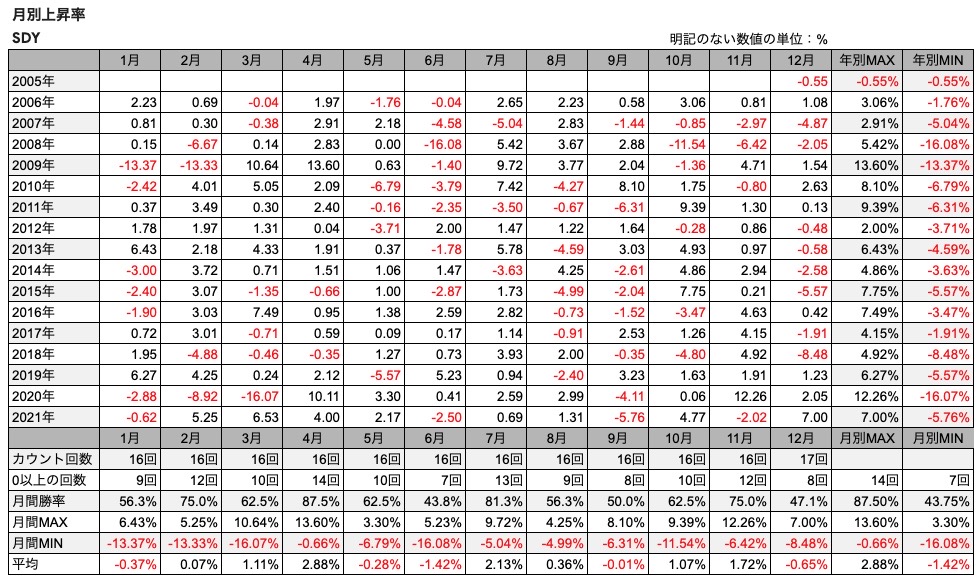

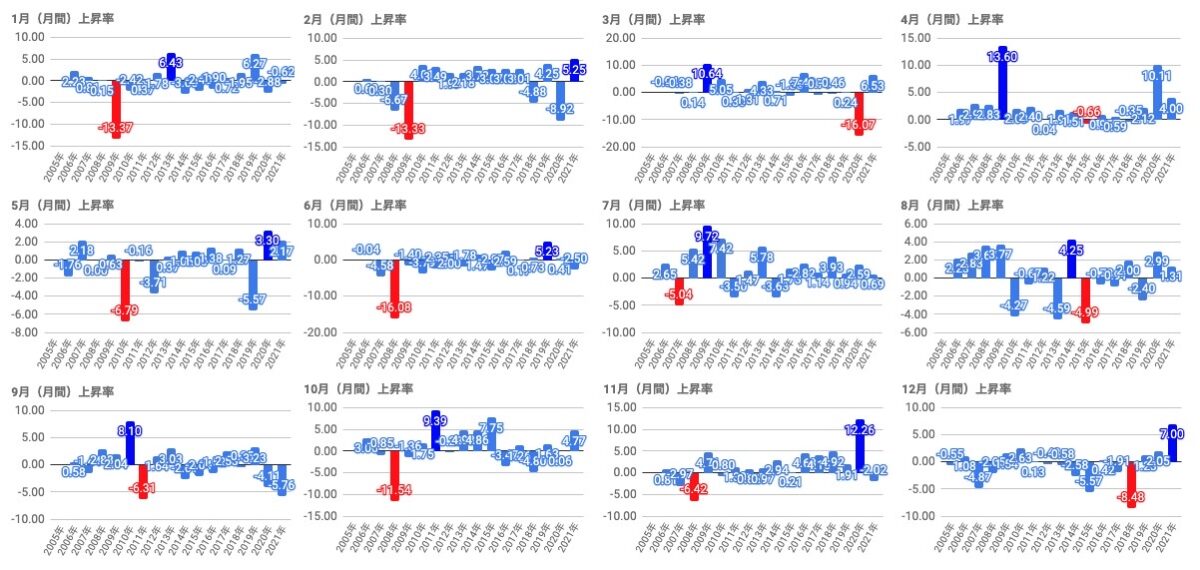

月間上昇率の推移(2021年終了時点)

前月最終日の終値と当月最終日の終値の差から算出した「月別上昇率」と、「月別の勝率」などをまとめて一覧表にしたものです。

2021年を月間で見ると、もっともパフォーマンスが高かった月は12月の+7.0%でした。

逆に最低は9月の約-5.8%でした。

マイナス推移は1月、6月、9月、11月という結果でした。

VIGもそうでしたが、SDYも6月は悪い印象です、構成銘柄などの影響もあるのでしょうか。興味深いところではあります。

上記一覧表の推移を、各年の月別上昇率としてまとめたグラフは以下のとおりです。

注:各月の最大上昇率を青色で、最大下落率を赤色で表示

2021年は2月約+5.3%、12月+7.0%で年間の上昇率が過去最高を更新しました。

2月でパフォーマンスが過去最高を更新したのは、VTI、DGRW、VIGなどを見た中では珍しく印象に残りました。

多分にもれず4月、7月、11月は米国市場が概ね堅調期ですので、SDYもパフォーマンスがいい時期という点は変わりないと思います。

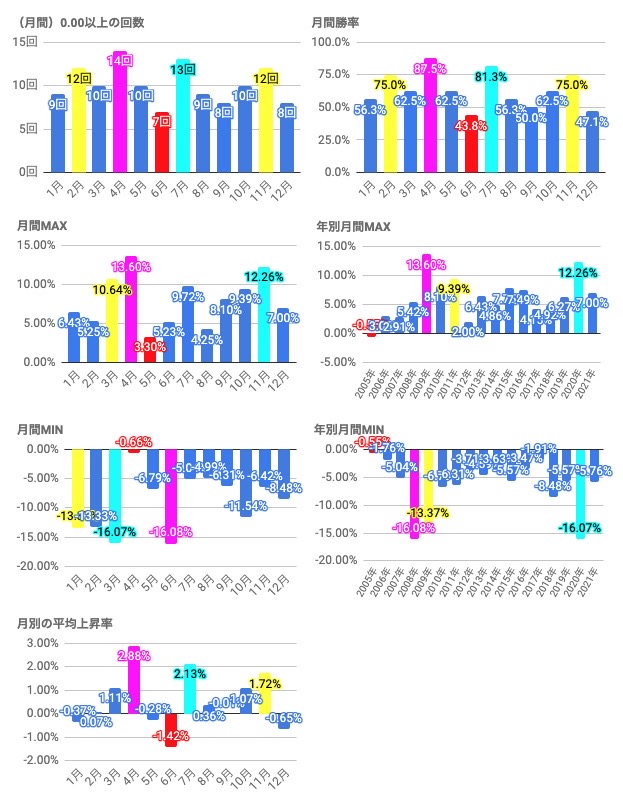

上記一覧表の推移を、「プラス終了月回数」、「プラス終了勝率」、「月&年別最大上昇率」、「月&年別最大下落率」でグラフ化したものは以下のとおりです。

注1:それぞれ1位をピンク色、2位を水色、3位を黄色、ワースト1位を赤色で表示

注2:設定来集計のためカウント回数の都合上、1月〜11月は総カウント16回、12月は総カウント17回と差があります

ざっとみた特徴だけ以下に箇条書きをしておきます。

- SDYは米国市場の堅調時期(4月、7月、11月)のほか、2月も勝率が高いのが印象的(2月が11月と並んで勝率第3位)

- 4月はほぼ負けなしの勝率約88%かつ平均上昇率も1位で下落で終了しても下げは小さい

- 2月の勝率は高いが平均上昇率では約0.07%と、負けなにくい月だが大きく勝ってもいるわけでもない

- VIGと同じく6月が勝率ワースト1位

- 6月はならした平均上昇率でみても他より顕著に低く約-1.4%推移でワースト1位

あくまで過去の傾向ですが、こうやって見比べてみると興味深い点も見つかります。

2022年の状況を踏まえ、これらのデータは来年どう更新されるのか楽しみにしたいと思います。

個人的な感想

2021年から、バリュー株に注目が集まっているなか、安定した収益の期待できる銘柄に方向性が転換しているように見受けられます。

SDYは2020年の冴えないリターンをはね返し、2021年は優れたトータルリターンが確認できました。

2022年も引き続き注目されるETFだと思いますし、長期で愚直に保有すれば配当成長も期待できるなど、いろいろな恩恵も受けられそうです。

国内で気軽に買うことができる連続増配にフォーカスしたETFはVIGやSDY、ファンダメンタルズにも配慮して選択したいならDGRWなど色々とありますので、悩むところですが、それぞれの違いを考慮して長期に楽しみながら保有するのも醍醐味だと思います。

(2022年1月現在、連続増配にフォーカスした投資信託はなく、これらの設計思想に投資したいのであればETFを購入するしかないという認識です)

時代の変遷は読めないという念頭のもと、市場平均であるVTIやS&P500などを購入するのもアリでしょうし、その中のトッピングとしてこのようなETFを保有するというのも一案かもしれません。

いずれにしても2022年は注目度の高そうなETFとして楽しみに推移を確認し、また1年後に経過を比較してみたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!