こんにちは、おーです!

本日は米国ETFのiシェアーズ グローバル 100 ETF【IOO】について、ざっくりご紹介させていただきます。

関連記事のご紹介【2022年5月5日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年5月 | 【更新】IOO(iシェアーズ グローバル 100 ETF)2021年実績など |

【IOO】iシェアーズ グローバル 100 ETFのご紹介!

【IOO】iシェアーズ グローバル 100 ETFとは

IOOは2000年に設定された、歴史の長いETFです。

| ティッカーシンボル | IOO |

| 名称 | iShares Global 100 ETF (iシェアーズ グローバル 100 ETF) |

| ベンチマーク | S&P Global 100 Index (S&Pグローバル100指数) |

| 設定日 | 2000/12/5 |

| ETF純資産総額 | 3.23B(約3230億円、1$=100円換算)※ |

| 投資銘柄数 | 104 |

| 経費率(年率) | 0.40% |

| 算出方法 | 時価総額加重 |

| 分配金など | 分配金あり、年2回(6/12月) |

| 運用会社 | ブラックロック |

注1:ETF純資産総額はyahoo!finance USAより引用

注2:銘柄数、経費率などに関する情報はブラックロックHPから引用(2021/6/10時点)

連動指数 S&Pグローバル100指数とは

この指数は、S&Pグローバル1200指数(S&P Global 1200 Index)のサブセットとして、100のグローバルな大型株のパフォーマンスを測定するように設計される、S&Pグローバル100指数(S&P Global 100 Index)に連動する投資成果を目指して運用されています。

注:S&Pグローバル1200指数は、世界の主要市場の大型株のパフォーマンスを測定、7つの国と地域の株式ベンチマークの構成銘柄で構成されるグローバルな複合インデックス(浮動小数点調整済みの時価総額(FMC)加重型)

その他の主な特徴は以下の通りです。

- 対象となる企業は、グローバル・エクスポージャー、セクターの代表性、流動性、規模などによる審査、サイズでスクリーニングされる(相対的に規模が大きく、流動性の高い銘柄が他よりも優先される)

- 対象となる企業は、グローバル・エクスポージャーとして以下③+④の条件を有している必要がある

- グローバル・エクスポージャー条件①:収入の30%以上が居住地域外で発生している

- グローバル・エクスポージャー条件②:資産の30%以上が居住地域外にある

- その他、3つの「主要」地域(北米、欧州、アジア・太平洋地域)すべてにおける収益エクスポージャーが含まれている必要がある

- セクターバランスは、各GICSセクターのS&P Global 1200における重量とインデックスにおける重量の比較によって測定される(各GICSセクターのインデックスに占める割合とS&P Global 1200に占める割合の比較も考慮される)

- インデックスへの追加を検討する企業は、最低でも浮動小数点調整済みの時価総額が50億米ドルであること

- このETF一つで、先進国および新興国の大企業の株式に幅広く投資ができる

- 1ファンドで世界各国の株式時価総額上位約100銘柄に投資が可能

といった特徴があり、投資家のニーズに応じて分散投資、長期的成長のために活用できるETFです。

チャート

2000年IOO設定来の”週足”チャートです(青線は200日移動平均線)。

記事作成時の株価は$70.58(2021/6/11終値)です。

リアルタイムのチャートは下でご覧ください。

パフォーマンス

トータル・リターン 年率(単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| トータル・リターン | 39.13 | 17.02 | 16.42 | 10.47 | 5.57 |

| インデックス | 39.09 | 16.90 | 16.29 | 10.33 | 5.53 |

2000年の設定来で約5.5%/年の成長です(データは2021/5/31時点)。

(参考)他ETFとのパフォーマンス比較

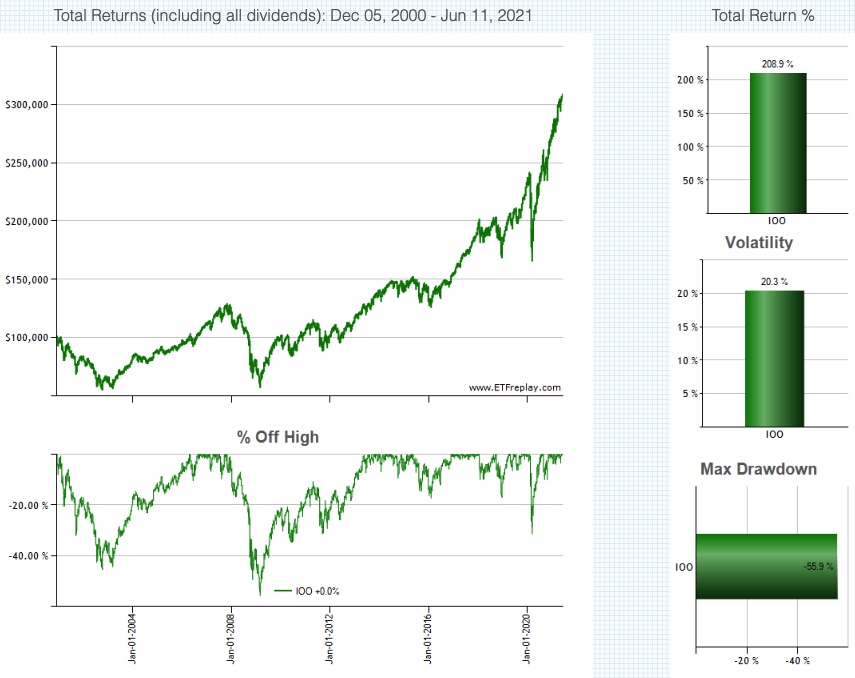

なかなか珍しい投資対象のIOO(設定2000/12/5)ですので、同時期から運用を開始したような類似ETFが思いつかなかったこともあり、まずはIOO単体で設定来の推移を掲載させていただきます。

ETFreplay.comから引用させていただきました。

IOO設定来の単体推移(2000年IOO設定以降)

| トータルリターン | IOO(208.9%) |

|---|---|

| ボラティリティ | IOO(20.3%) |

| ドローダウン | IOO(-55.9%) |

長期に運用されているETFですので、ITバブル、リーマンショックを経験していますが、世界の上位100銘柄ということもあり、経済成長とともに成長している状況が見て取れます。

ドローダウンはリーマンショック時の−55.9%が最大ですが、この値はVTI(-55.4%)やIVV(-55.2%)と同程度です。

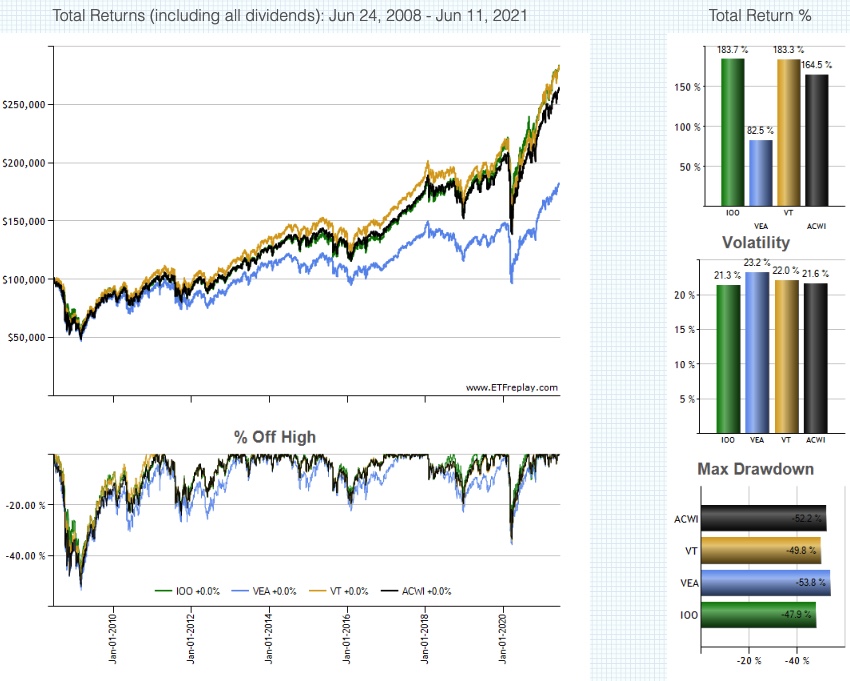

全世界株式、先進国(除く米国)との比較(2008年VT設定以降)

IOO設定日(2000/12/5)から、かなりの間が空きますが、類似比較するETFが思いつかなかったので、今回は以下のETFと参考に比較してみました。

VEA(設定日2007/7/26)・・・FTSE先進国(除く米国)の時価総額加重インデックスであり、カナダ、欧州地域の先進国市場、および太平洋地域の先進国市場の、大型株・中型株・小型株約3,700銘柄で構成されるETF

注)今回、2008年からの長期で比較した結果、VEUよりVEAのほうがトータルリターンが高かったので、VEUは除外して考えました。

ACWI(設定日2008/3/26)・・・米国を含む先進国および新興国約50カ国の大型・中型株(小型株を除く)約2,200銘柄

VT(設定日2008/6/24)・・・米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,800銘柄

このうち、VTが日付としては一番直近に設定されていましたので、VT設定来の推移を比較したものが以下のとおりです。

| トータルリターン | IOO(183.7%) > VT(183.3%) > ACWI(164.5%) > VEA(82.5%) |

|---|---|

| ボラティリティ | VEA(23.2%) > VT(22.0%) > ACWI(21.6%) > IOO(21.3%) |

| ドローダウン | VEA(-53.8%) > ACWI(-52.2%) > VT(-49.8%) > IOO(-47.9%) |

VT設定以降の推移では、VTやACWIを若干ですが上回るトータルリターンを叩き出しています。

世界の上位約100銘柄で全世界株式と同程度のトータルリターンというのは、スゴいことだと思いますし、それだけグローバルに展開する企業の利益成長が大きいことが見て取れる象徴的な結果だと感じます。

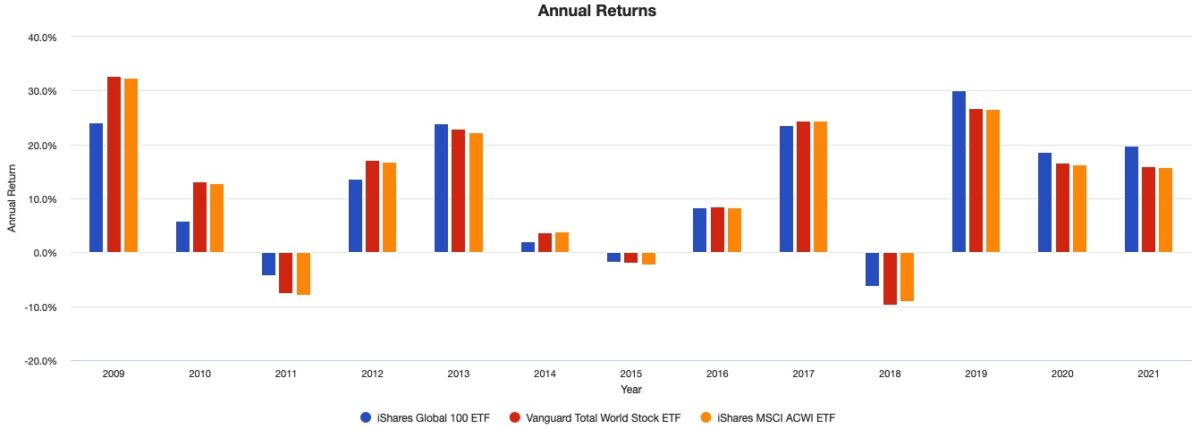

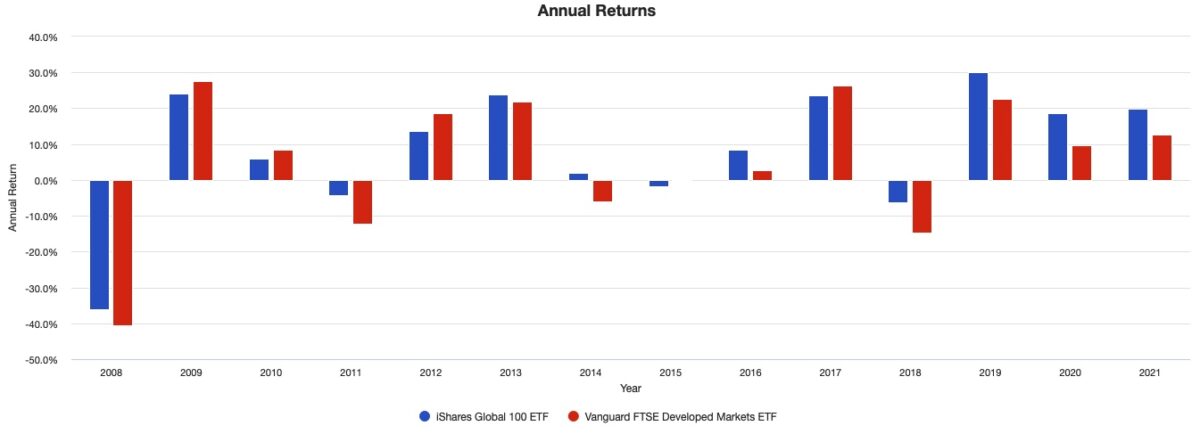

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

IOO,VT,ACWI年間トータルリターン 2009-2020年

IOO,VEA年間トータルリターン 2008-2020年

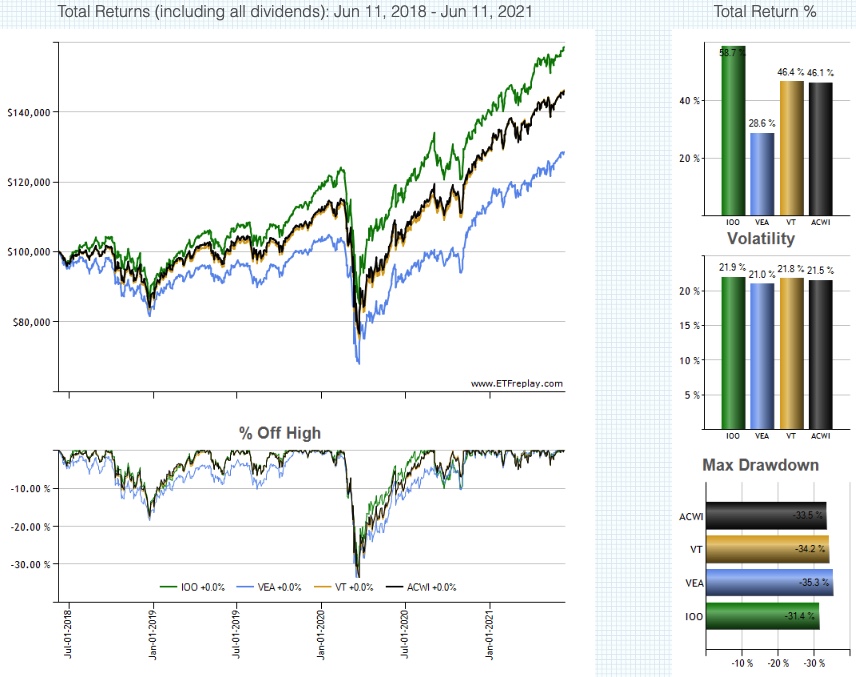

全世界株式、先進国(除く米国)との比較(直近3年)

上記のETFに対し、直近3年の比較をしたものは以下のとおりです。

| トータルリターン | IOO(58.7%) > VT(46.4%) > ACWI(46.1%) > VEA(28.6%) |

|---|---|

| ボラティリティ | IOO(21.9%) > VT(21.8%) > ACWI(21.5%) > VEA(21.0%) |

| ドローダウン | VEA(-35.3%) > VT(-34.2%) > ACWI(-33.5%) > IOO(-31.4%) |

直近3年では、引き続きIOOのトータルリターンが高いです。

コロナショックでは全世界株式よりドローダウンは小さく、世界トップ企業に対する信頼感の裏返しとも捉えることができます。

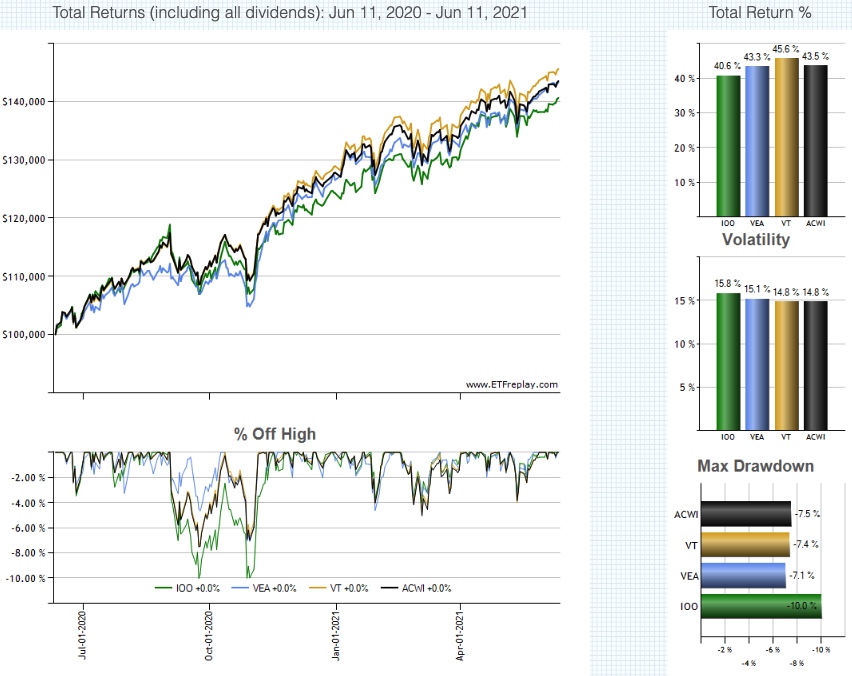

全世界株式、先進国(除く米国)との比較(直近1年)

上記のETFに対し、直近1年の比較をしたものは以下のとおりです。

| トータルリターン | VT(45.6%) > ACWI(43.5%) > VEA(43.3%) > IOO(40.6%) |

|---|---|

| ボラティリティ | IOO(15.8%) > VEA(15.1%) > VT(14.8%)=ACWI(14.8%) |

| ドローダウン | IOO(-10.0%) > ACWI(-7.5%) > VT(-7.4%) > VEA(-7.1%) |

直近1年では、新興国市場などの巻き返し、欧州などのパフォーマンスも高まっている影響などから、それぞれのETFがIOOをアウトパフォームしつつあります。

今後の推移も注目していきたいところです。

IOO保有銘柄、セクター構成、国別保有割合

保有銘柄に関する情報:2021/6/10時点

セクター、投資国別保有比率に関する情報:2021/6/10時点

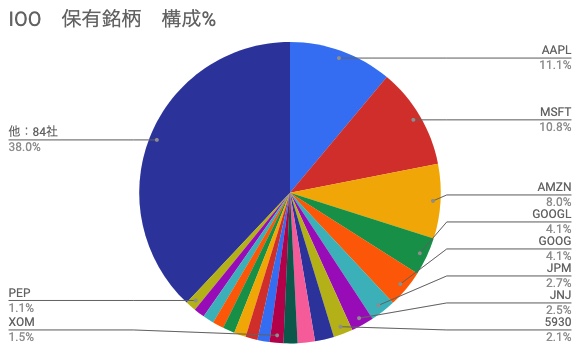

IOOの保有銘柄、保有割合(円グラフ:%)

上位10銘柄までの保有割合は約49.2%、20位までで約62.0%となっています。

時価総額加重のため、104銘柄に対し、上位20銘柄で約62%の占有割合になります。

銘柄数が少ないことと、時価総額の大きさから1位のAppleが約11%、2位のMicrosoftは約10.8%と2桁を超える保有割合となっています。

GAFAM銘柄でみれば、銘柄選定基準の一部項目を満足しなかったのだと思いますが(詳細は不明ですが)、FacebookだけはIOOには含まれていませんでした。

日本ではトヨタが15位にランクインしています。

その他日本企業では全104銘柄のなかに、ソニー、三菱UFJフィナンシャルG、本田技研、セブン&アイ・HLDGS、ブリジストン、パナソニック、キャノン、日産自動車が確認できました。

円グラフで見ると、圧倒的に上位陣の保有割合が大きなことが見て取れます(米国偏重は致し方ない結果)。

Apple、Microsoft、Amazon、Googleだけで約38%となっています。

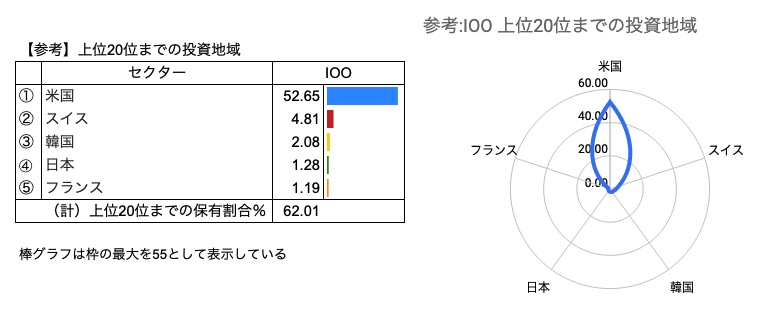

参考に上位20位までの投資地域をグラフ化したものとなりますが、米国偏重程度がよりわかりやすいのではないでしょうか。

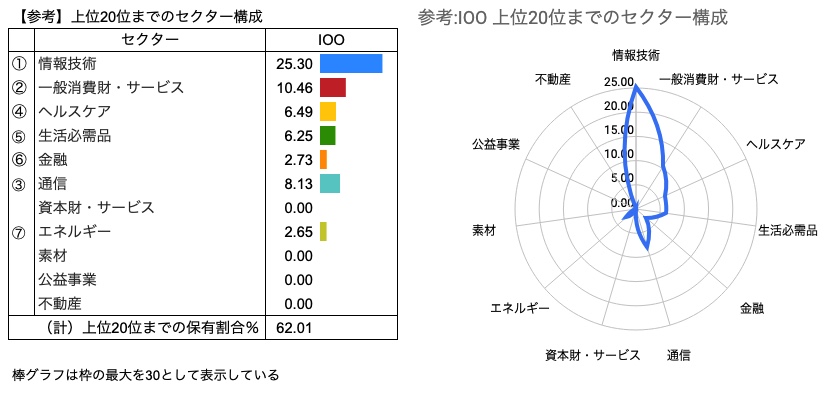

参考に上位20位までの保有銘柄のセクター構成をグラフ化したものとなります。

時価総額の大きなApple、Microsoftなどの寄与が大きく、情報技術が突出していますが、2021/6月現時点の世界上位約100銘柄の、さらに上位トップ20銘柄が分類されるセクターとして参考になるかと思います。

通信セクターはGoogleだけで上位銘柄のセクター分類で3位に位置しています。

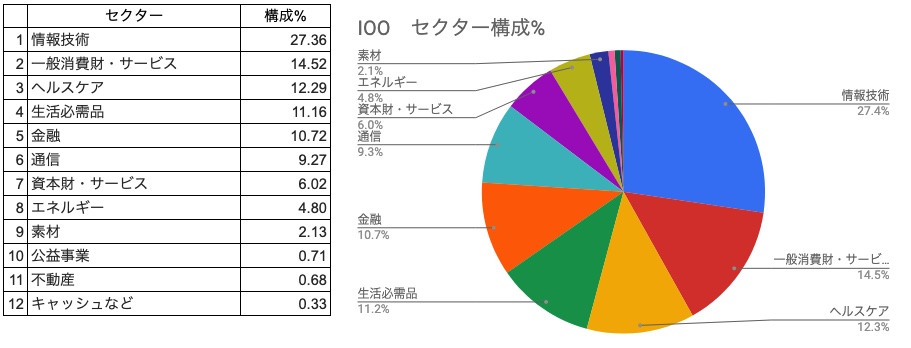

IOOのセクター構成(%)

ETF全体のセクター構成を表示したものです。

IOOの上位セクターが占める割合は2位の一般消費財まで約41.9%(3位のヘルスケアまで含めると約54.2%)となっています。

情報技術は、AppleとMicrosoftを除くと残りの銘柄で占める割合は約5.4%(27.36%-21.92%)となります。

また、同セクターは21位以下の銘柄で占める割合は約2%(27.36%-25.30%)ですので、世界上位100銘柄の全体で見ると、情報技術セクターは多くないです(AppleやMicrosoftの影響が大きい)。

同様に通信もGoogleを除くと約1.1%程度ですので、割合としては少なめです。

Amazonも見ておくと、その他銘柄で占めるのは約6.5%ということになります。

上記(時価総額の大きなGAAM)を除いた割合が概ね、その他IOOが保有する世界企業のセクター割合と考えたほうが、イメージしやすいかと思います。

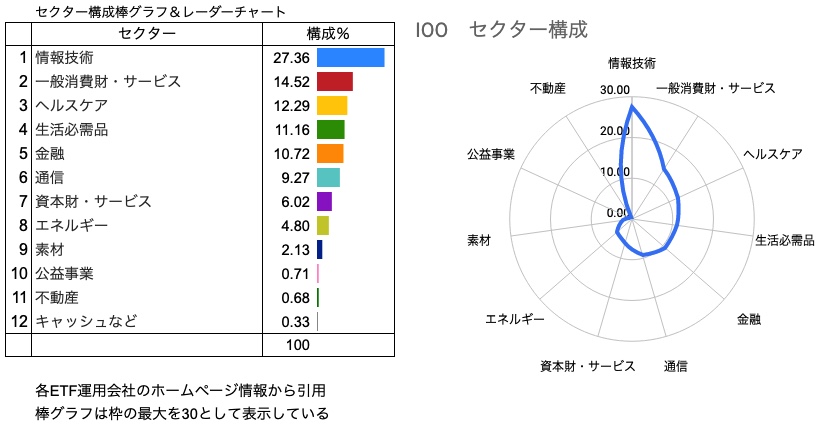

参考に棒グラフ&レーダーチャートを掲載しておきますので、見やすい方で確認してください。

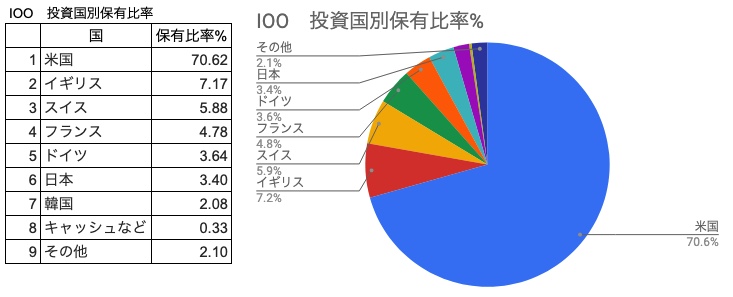

IOOの投資国別保有比率(%)

国別の投資割合をまとめたものです。

全体でみても、米国約70%となっていますので、いかに現在の世界経済が米国を中心に回っているのかが分かります。

(繰り返しになりますがApple、Microsoft、Amazon、Googleだけで約38%)

逆にいうと、時代の栄枯盛衰がこの投資割合にも現れることになるでしょうし、今後の推移も興味深いといえます。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

一般的には表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

(証券会社によっては、分配金受け取りで強制的に円貨振替される場合、為替手数料などもかかることになると思われます)

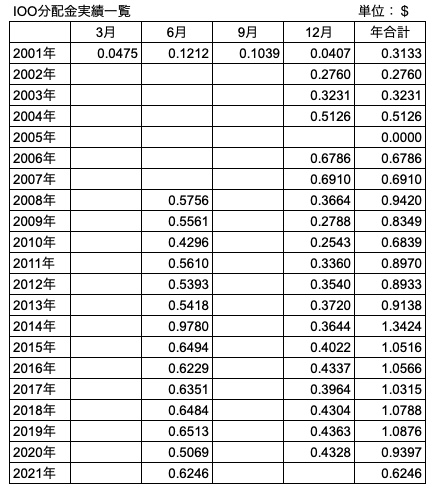

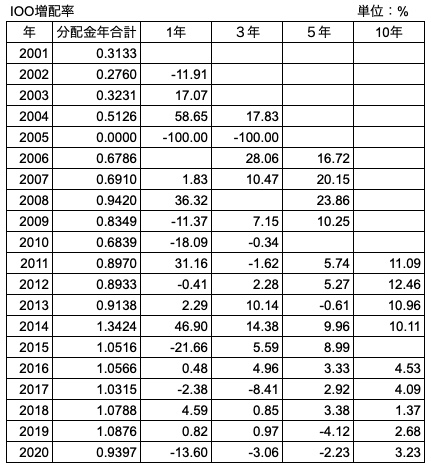

IOO運用開始以降の分配金推移(一覧表)

IOOは現在、年2回(6/12月)分配金を受け取ることができます。

ETF設定以降の定例分配金を一覧表にしたものは以下のとおりです。

(2021年は途中の小計が掲載されていますが、ご了承をお願いします。2021年の分配金合計は、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に、今後は掲載していく予定です。)

IOO運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

長期で見れば緩やかながら、毎回の分配金推移も増えているように見受けられます。

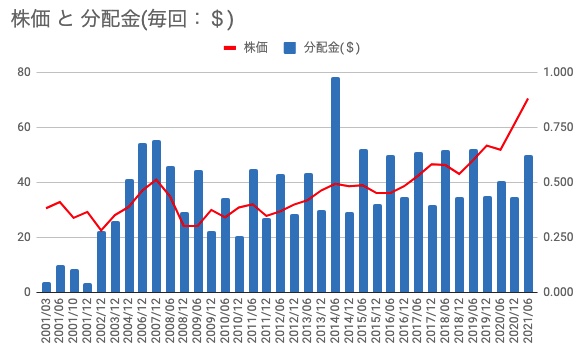

IOO運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

年単位で見ると、緩やかな上昇傾向が見て取れます。

ただ、コロナショックを含め、世界経済に影響を与えるような状況にあれば、やはり減少してしまう点は致し方ないというところです。

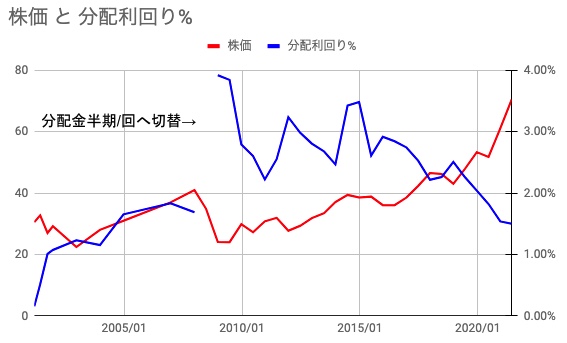

IOO用開始以降の株価と分配利回りの推移

株価$70.58(2021/6/11終値)と直近1年間の配当実績から算出した利回りは1.50%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。今後の最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載し、随時更新をしていこうと考えています。

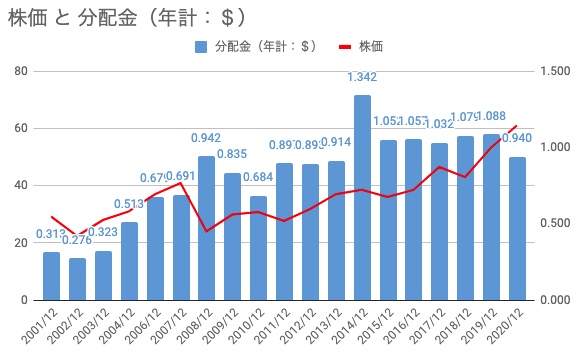

IOO運用開始以降の増配率推移(1年、3年、5年、10年)

増配率を計算した結果、以下のようになりました。

注1:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

弊ブログ独自の集計であることをご了承お願いします。

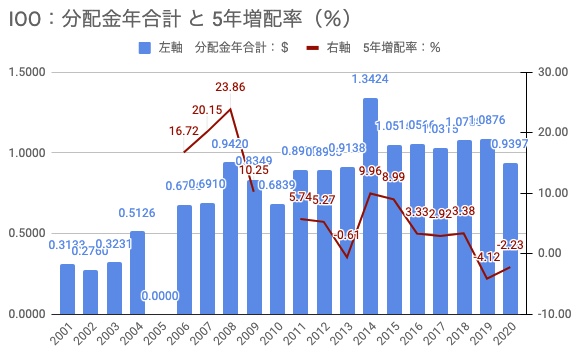

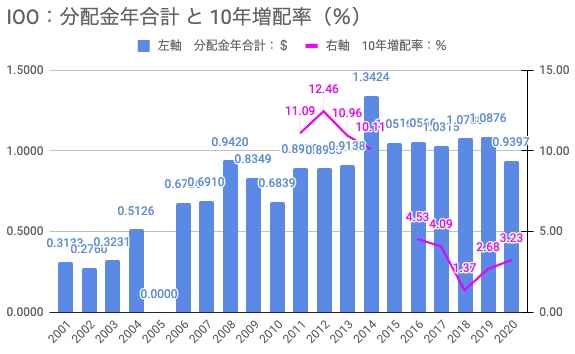

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(以下のグラフは弊ブログ独自の集計により算出した上側の増配率表をもとに作成しています。視認性を高めるため、初期の桁外れな値は枠外表示としていることがあります)

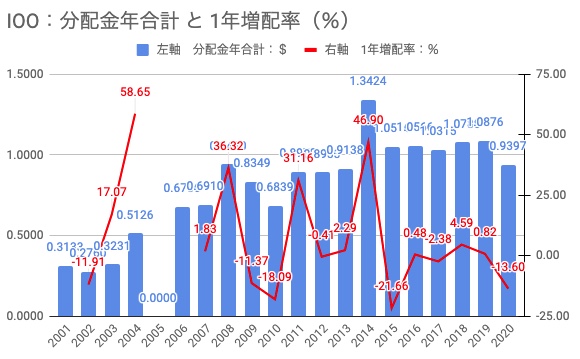

分配金年合計($)と1年増配率(%)

2020年はコロナショックが響き、一時的にマイナス推移へ転落しましたが、2021年以降の復調に期待したいと思います。

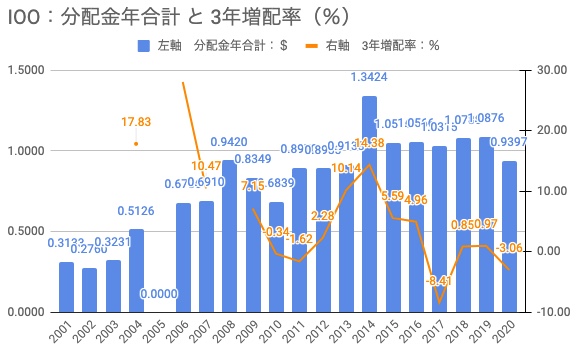

分配金年合計($)と3年増配率(%)

2020年時点では、3年増配率で見てもマイナス推移となっています。

分配金年合計($)と5年増配率(%)

5年増配率についてもマイナス推移ですので、今後に注目です。

分配金年合計($)と10年増配率(%)

長期目線の10年増配率で見ると、緩やかながら右肩上がりの傾向として、まだプラスを維持していますので、今後プラス推移や増加傾向を維持できるのかに注目していきたいところです。

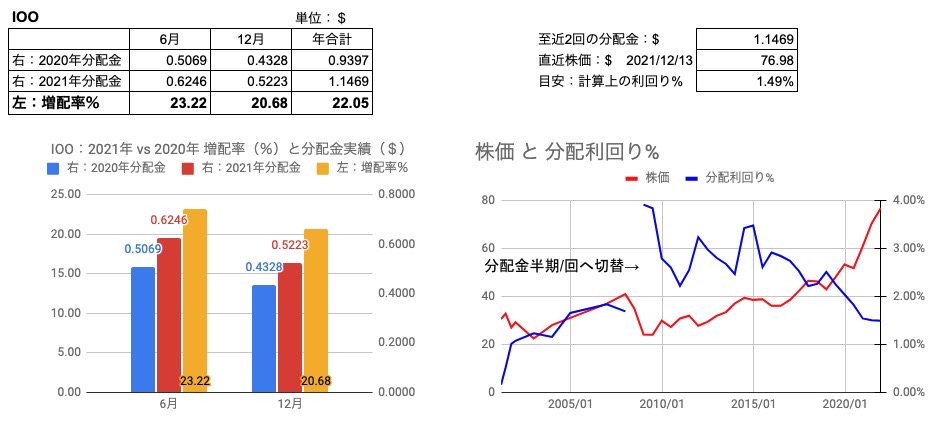

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

たった100銘柄程度で、全世界株式系のETFと同程度のトータルリターンを叩き出しているIOOをご紹介させていただきました。

現在は覇権国の米国企業が多く、まだGAAM(Google、Apple、Amazon、Microsoft)の存在感が大きいことが見て取れます。

2021/6月時点では米国経済が世界を牽引している以上、米国のみに偏重しているETF(VTIやS%P500など)と比べると、パフォーマンスで見劣りすることはやむを得ないでしょうが、『世界の上位約100銘柄』というキーワードに対し、考えることもなくいつでもリバランスをしながら投資してくれる珍しいETFではないかと思います。

仮にこのETFがさらに古くから運用されていたのであれば、高度経済成長期には日本が上位に多く含まれていたことでしょうね。

いつの時代でもその時点の隆盛を極めるトップ企業を選定、保有してもらえるので、時代の移り変わりとともに、このETFの保有銘柄を眺めるだけでも楽しそうですし、比較してみれば栄枯盛衰がよく分かるので非常に参考にもなるETFです。

手数料は他のETFよりは若干高めですが、世界の上位約100銘柄を選定・維持・管理してくれることをどう捉えるかによると思います。

色々な投資家の考え方によって分散の程度が異なることを考えると、このような世界の上位約100銘柄へ投資するというのも選択肢として面白いと思いますし、非常に興味深いETFでした。

今回、ETFを調べるまで知りませんでしたが、このETFは国内大手証券会社(SBI証券、楽天証券、マネックス証券)でも購入が可能のようです。

ニーズに応じて検討されてみてはいかがでしょうか。

今後も世界経済の覇権を示すバロメーターとして、長期にウォッチしていきたいと思います。

最後に余談で恐縮ですが、100銘柄に投資する⇒IOO(今回紹介したETF)、S&P500に投資する⇒VOO(バンガードの場合)など、米国はティッカーシンボルが洒落ているので、わたしは個人的に非常に好きです(Iを1に見立てて、Vを5に見立てていると思っている)。

日本の証券会社の味気ない4桁証券コードは覚えにくく、何の楽しみも感じられませんので興味すらわきませんが、米国のティッカーシンボルは由来などを含めて洒落が効いていて、見ていて楽しいですね。

この記事がなにかの参考になれば幸いです。

それではまたっ!!