こんにちは、おーです!

本日は米国ETFのiシェアーズ・コア米国高配当株ETF【HDV】について、ざっくりご紹介させていただきます。

関連記事のご紹介【2022年2月12日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年2月 | 【更新】HDV(iシェアーズ・コア米国高配当株ETF)2021年実績など |

| 比較/2021年4月 | 【比較】高配当ETF VYM/HDV/SPYD(2021年4月) |

| 紹介/2021年2月 | 【HDV】iシェアーズ・コア米国高配当株ETFのご紹介!(本記事) |

【HDV】iシェアーズ・コア米国高配当株ETFのご紹介!

【HDV】iシェアーズ・コア米国高配当株ETFとは

HDVは2011年に設定、アメリカに上場された、運用開始から約9年が経過した比較的新しいETFです。

| ティッカーシンボル | HDV |

| 名称 | iShares High Dividend ETF (iシェアーズ・米国高配当株 ETF ) |

| ベンチマーク | Morningstar Dividend Yield Focus Index (モーニングスター配当フォーカス指数) |

| 設定日 | 2011/3/29 |

| ETF純資産総額 | 約6150億円 |

| 取引所 | NYSE Arca |

| 投資地域 | 米国 |

| 投資銘柄数 | 75 注1 |

| 経費率(年率) | 0.08% |

| ETF売買ランキング | 第103位 注2 |

| 算出方法 | 配当支払総額加重 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

| 運用会社 | ブラックロック |

注1:銘柄数は2020年2月4日時点

注1:ランキングは2020年12月末時点

連動指数モーニングスター配当フォーカス指数とは

配当水準が比較的高位の米国株式で構成される指数と同等の投資成果を目指しています。

具体的にはMorningstar社が算出・公表する、米国株式市場における米国高配当株で構成される指数のことで、財務の状態が健全、持続的に平均以上の配当金を支払っていると認められた利回り上位75銘柄の株式で構成されています。

・米国の有名、優良企業の株式に投資している

・モーニングスターエコノミックモートの評価を受けており、かつモーニングスター・デフォルト懸念スコアの50%以内に入っている企業から選定(企業のビジネス構造上、独自性などのモート(経済的な堀のたとえ)から競争力などをモーニングスター独自手法で評価する)

・構成銘柄となる企業が支払う配当は優遇税制適格インカムであること(これによりREITが除外されている)

・配当に着目したウェイトづけがされている

・1銘柄あたりの構成比率上限は10%

・構成比率5%を占める銘柄が全体の50%を超えないよう配慮

・銘柄入替、構成比率のリバランスは年4回(四半期ごと)

などの特徴があります。

チャート

HDVの日足チャートです、記事作成時の株価は$90.0(2021年2月9日終値)でした。

トータル・リターン

データは2021/1/31現在です。

トータル・リターン 年率(単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| トータル・リターン | -3.54 | 1.82 | 7.20 | – | 9.40 |

| インデックス | -3.44 | 1.90 | 7.28 | 10.03 | 9.62 |

トータル・リターン:税引前分配金を再投資したものとして算出した累積投資基準価額により計算

(参考)他ETFとのパフォーマンス比較

以前ご紹介したVYMの記事にも掲載した比較結果を以下に記載しています。

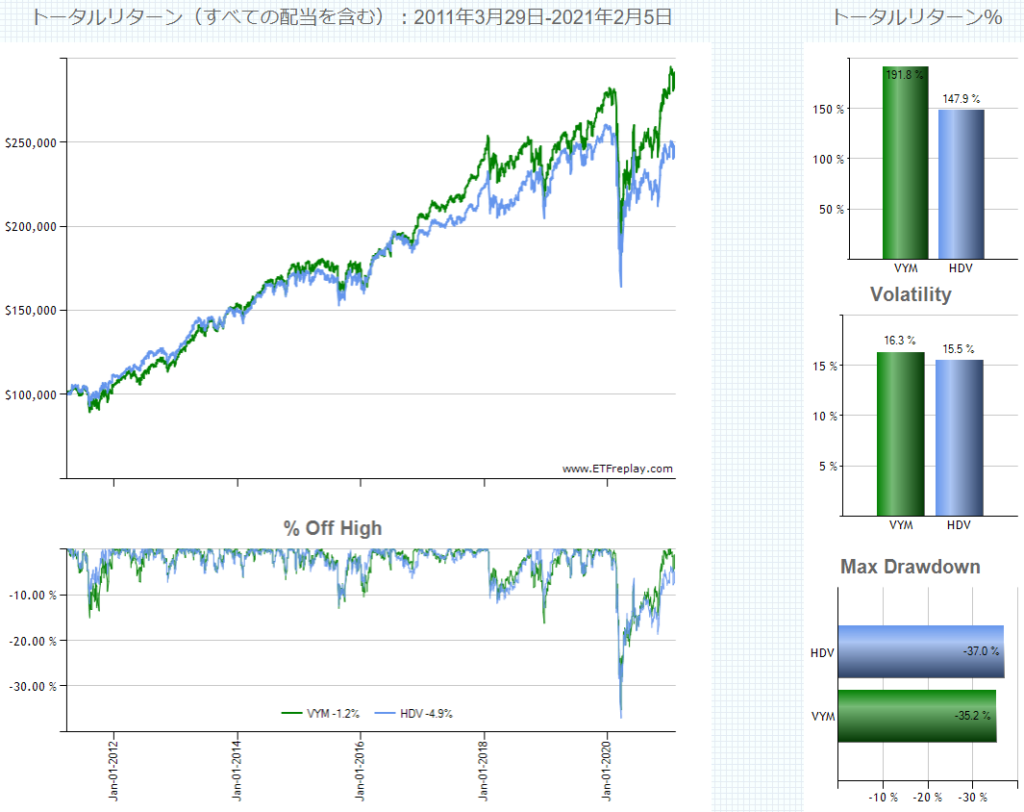

比較①:HDVの設定日(2011年3月29日)を起点としたVYMとのパフォーマンス比較

比較②:高配当ETFとして代表される銘柄のなかで一番設定が新しいSPYDの設定日(2015年10月21日)を起点としたHDV、VYM、SPYDのパフォーマンス比較

比較①:HDVの設定日(2011年3月29日)を起点としたVYMとのパフォーマンス比較

HDV設定以降のリターンでは残念ながらVYMに劣後する結果となりました。

最大下落率(ドローダウン)でも下落幅はHDV>VYMという結果となっています。

ETFreplay.comより引用

ETFreplay.comより引用

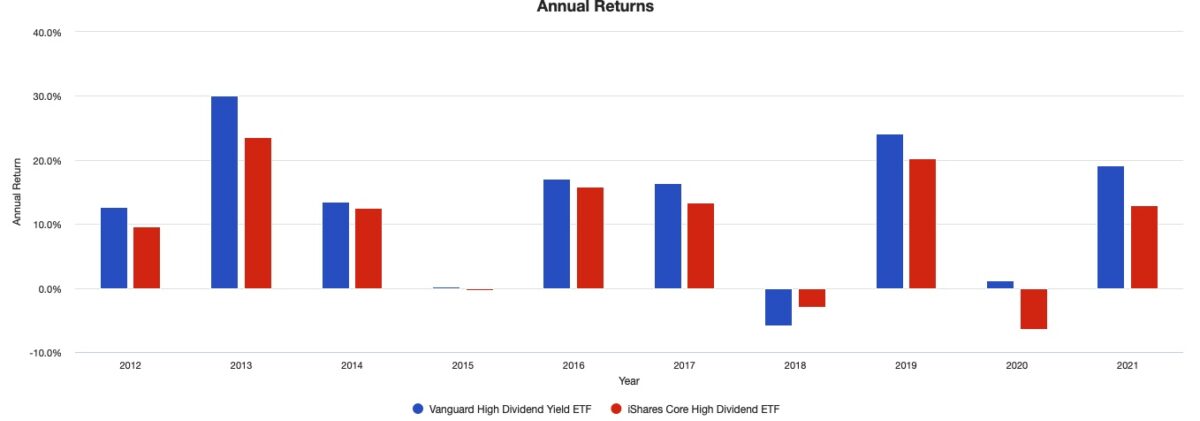

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

VYM,HDV年間トータルリターン 2012-2020年

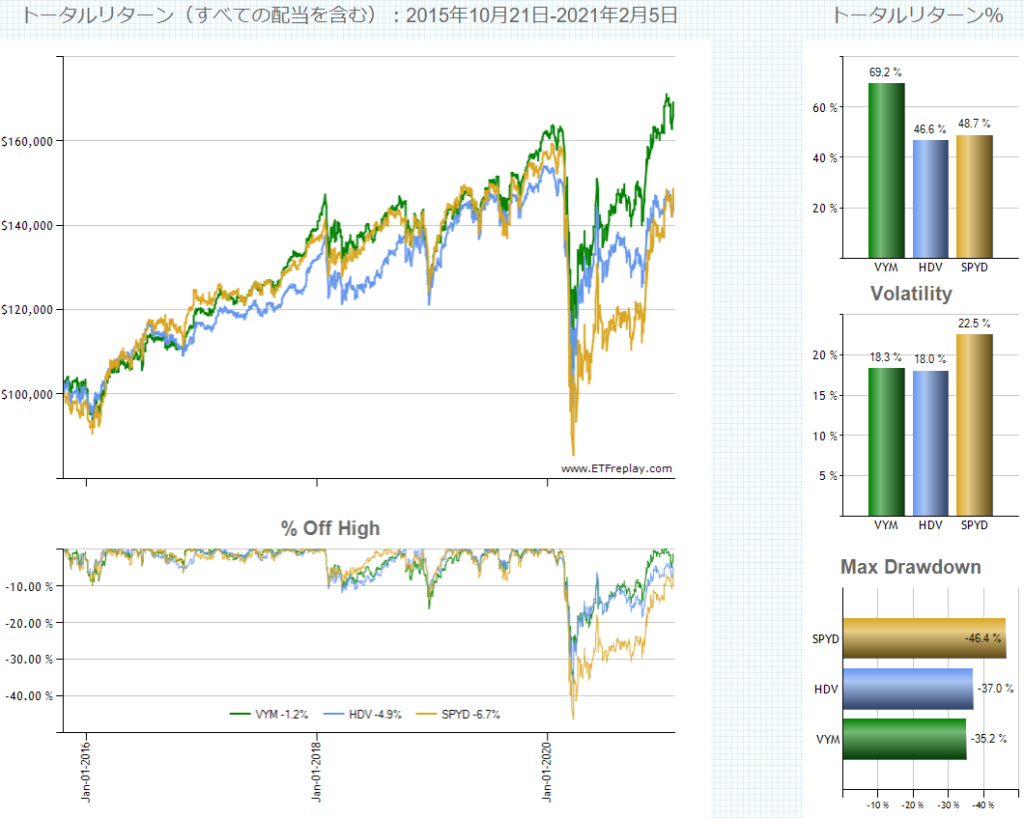

比較②:高配当ETFとして代表される銘柄のなかで一番設定が新しいSPYDの設定日(2015年10月21日)を起点としたHDV、VYM、SPYDのパフォーマンス比較

SPYD設定以降のリターンはVYM>SPYD>HDVといった結果になっています。

この場合の最大下落率(ドローダウン)は2020年3月頃のコロナショック当時、SPYDが他のETF以上に大きく下落したことが記憶に新しく、下落幅はSPYD>HDV>VYMという結果になっています。

ETFreplay.comより引用

ETFreplay.comより引用

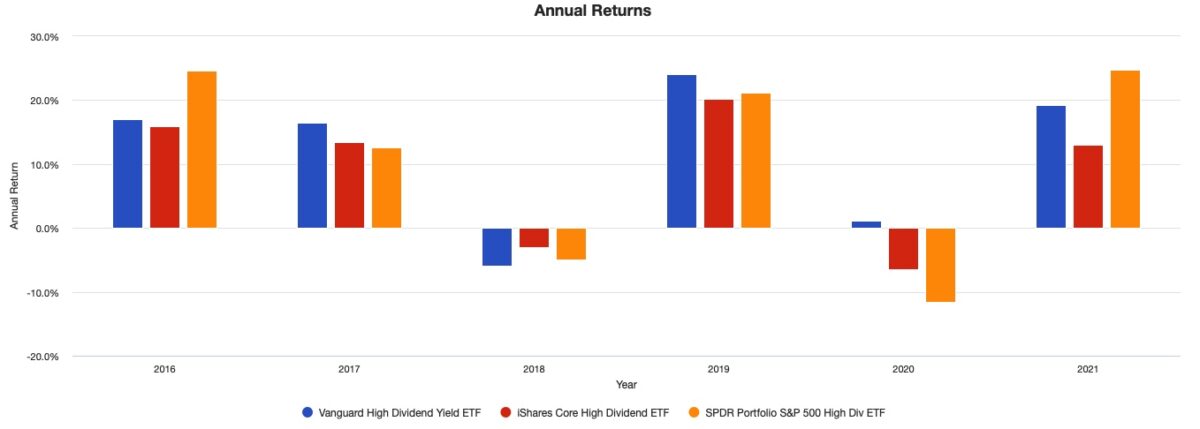

同じく、PORTFOLIO VISUALIZERから引用しています(2021年は年途中:掲載2021年9月4日)。

VYM,HDV,SPYD年間トータルリターン 2016-2020年

保有銘柄、セクター構成

保有銘柄とセクター構成のいずれもデータは2021年2月4日時点の情報を掲載しております。

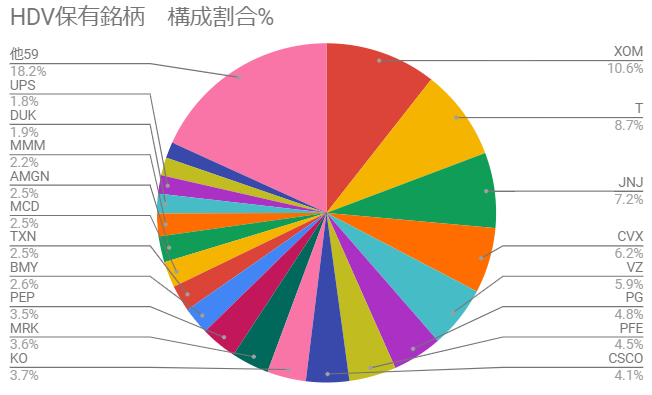

HDVの保有銘柄 上位20社

米国の優良、有名企業がズラッと並んでいます。

モーニングスター社の厳選した75銘柄の上位20位ということになります(財務の状態が健全、持続的に平均以上の配当金を支払っていると認められた利回り上位の企業で、競争力の高い経済的な堀を有する企業たち)。

HDVの銘柄保有割合(円グラフ:%)

HDVの保有銘柄割合を円グラフで表示していますが、上位20銘柄が占める割合は約82%(上位10位≒59%、11位~20位≒23%)とかなり占有率が高いことがわかります。

注:現金などの保有も数に含めています(他のなかに含めて表示)ので、保有銘柄数75とは表示上の合計数があいませんがご了承をお願いします。

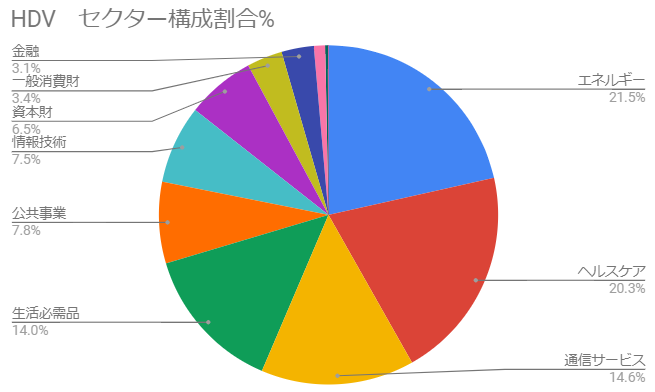

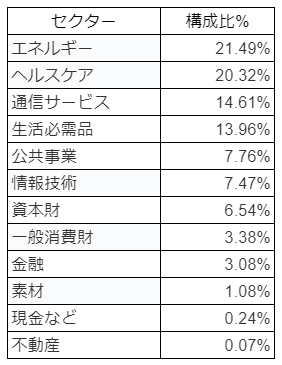

HDVのセクター構成割合(円グラフ:%)

HDVのセクター分類は、上位3セクターで約56%(4位の生活必需品まで入れると約70%)のシェアとなっています。

トップはエネルギー、ヘルスケアと続きます。

HDVはモーニングスター社の選定基準に沿う企業の集合体として、特有なセクター構成割合ともいえるのではないでしょうか。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

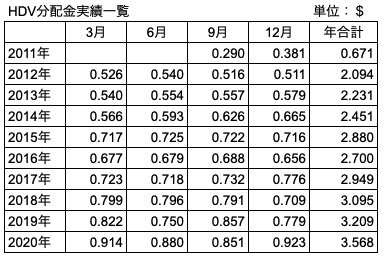

HDV運用開始以降の分配金推移(一覧表)

HDVは3/6/9/12月に分配金を受け取ることができます。

HDV設定以降(2011年以降)の分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外しています。

弊ブログ独自の集計であることをご了承お願いします。

基本的には年々、増配基調ではあります。

2011年に設定されたため、リーマンショックは経験していませんがコロナショック後は、2020年9月に前年同月に比べ若干減配しましたが、2020年合計としては増配して着地しています。

特有なのはVYMなどに見られなかった2015年~2016年の減配でしょうか。

当時は投資をしていなかったので推測でしかありませんが、上位を占めるセクターに付随した特有の事象が起因となって一時的な減配が発生したのではないかと思います。

(調べてみたところ「逆オイルショック」などと呼ばれるNY原油先物市場(WTI)の価格が、前年6月のピーク値106ドル台に対し1/3以下(1バレル34ドル台)まで暴落する事態が発生し、株式市場へも影響が波及したようですので、そういった事象が分配金の減少に影響したのではないでしょうか)

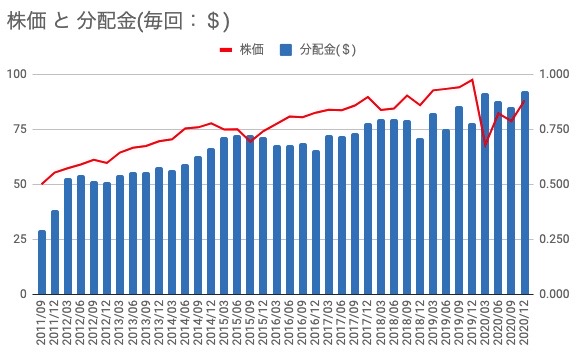

HDV運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

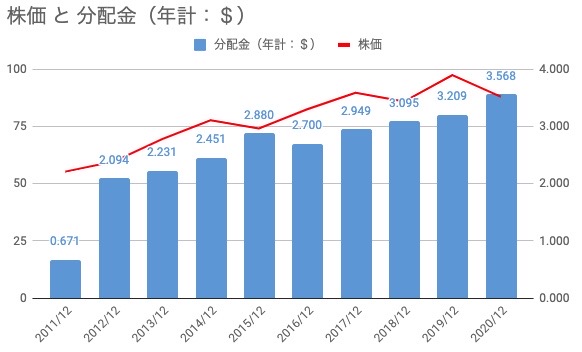

HDV運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

先ほども述べましたが2015年~2016年にかけて以外の期間ではしっかり増配基調を維持しています。

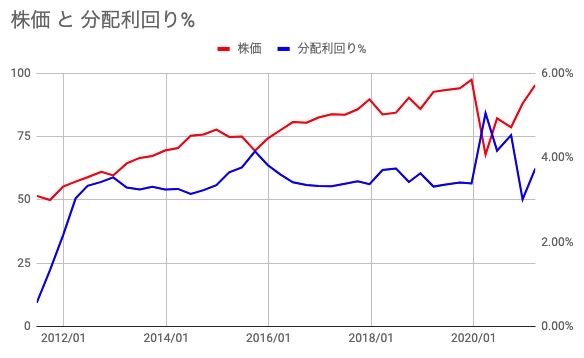

HDV運用開始以降の株価と分配利回りの推移

2021/3/16日現在(2021/3/15終値$95.36)と直近4回の分配実績から算出した結果は3.74%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

HDVはこの分配利回り推移から、だいたい3~4%程度で推移していることがわかります。

VYMはだいたい3%程度でしたので、VYMと比較すると分配利回りは高めに推移する特徴があるようです。

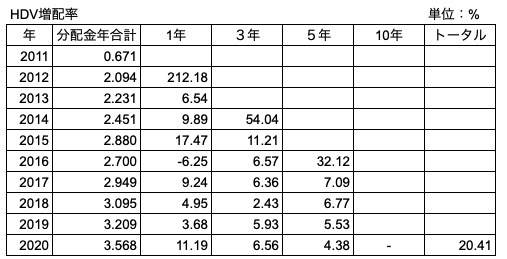

HDV運用開始以降の増配率推移(1年、3年、5年、10年、トータル)

HDVの増配率を計算した結果、以下のようになりました。

まだ10年を経過していないので10年実績は空欄となっています。

注:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

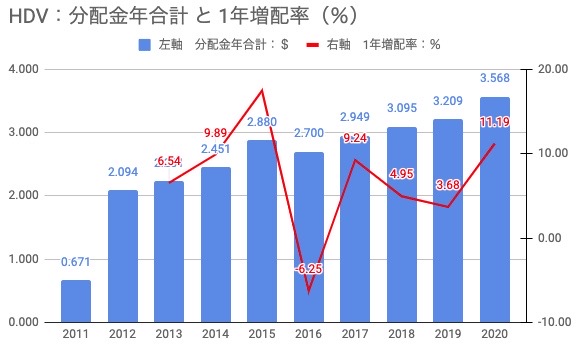

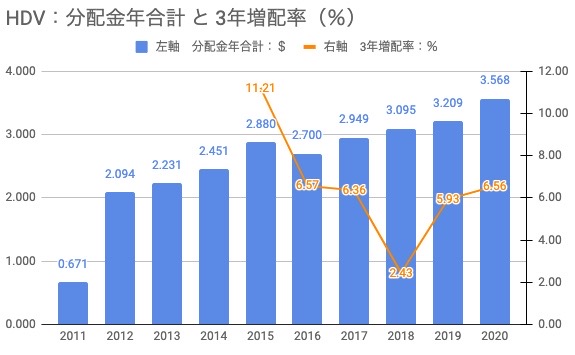

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(視認性をあげるため、分配金初期の桁外れな値は除外していることもあります、ご了承ください)

分配金年合計($)と1年増配率(%)

分配金年合計($)と3年増配率(%)

分配金年合計($)と5年増配率(%)

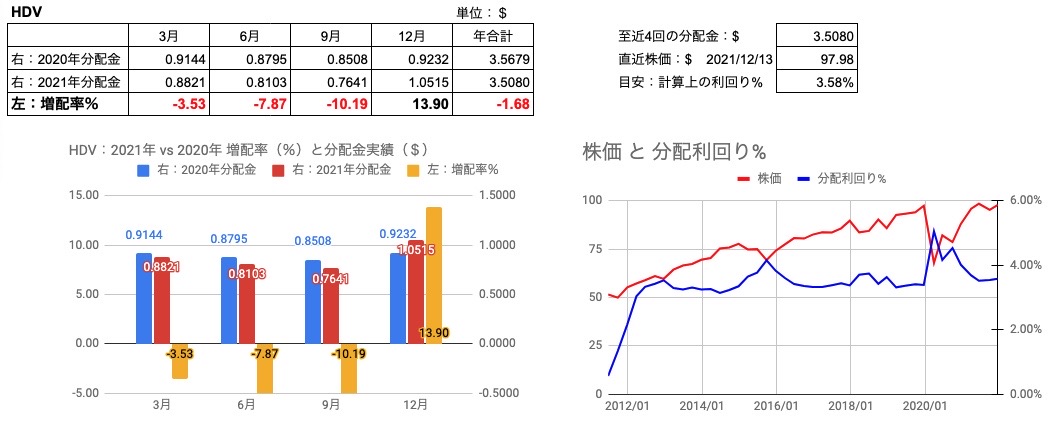

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

HDVの分配利回りや分配金は、VYMと比較して高めに推移していますので、VYMの分配金で物足りないというかた、各高配当ETFでもセクターや銘柄など構成が違うことから、高配当ETFも分散したいかたなど、特徴をとらえて使い分けなどされているかたもいるのではないでしょうか。

HDVは連動する指数の設計思想から、とがったイメージの強いアクティブに運用されているETFであるように感じますので、この銘柄選定と高回転のアクティブな運用などをどう捉えるかによって、好みも分かれるのではないかと思います。

また、今回さかのぼって分配金などを調べてみたところ、VYMなどに影響がなかった時期(2016年頃)に、HDVの保有割合が大きなセクター特有の影響を受けて減配している点なども懸念として考えられるかと思います。

ETFとしてセクターなどを分散しているとはいえ、偏りなどが大きくなれば他ETFと違った、このような特徴的な事象が起因となった影響が現れる可能性があることは認識しておいたほうがよさそうです。

総合的にはリバランスなどの手間が多いアクティブ(と感じる)運用で、経費率は高めかと思いきや0.08%ですので、VYMの0.06%などと比較して高すぎることもありません。

個別企業の保有は決算などで一喜一憂しますが、ETFはたんたんと保有するだけの悪くいえばある意味ではつまらない投資とも言えるかもしれません(ネガティブに捉えた際の個人的な見解です)。

そういったETFのなかにあっては、面白い特徴を有するETFだと思います。

長期的には高配当同士、VYMなどとパフォーマンスを比較しながら、自分なりに楽しく投資生活を送っていければいいなと思います。

わたしはいままで高配当ETFに傾倒してきましたが、最近考え方が変わりつつあります。

高配当であるがゆえに失うもの(市場と連動したキャピタルゲインなど)と、代わりに得るもの(高配当のインカムゲイン)を自分のなかでキチンと精査・認識して、こういった高配当ETFも使い分けつつ保有することが自分には大切なのではないかといまは考えています。

この記事がなにかの参考になれば幸いです。

それではまたっ!!