こんにちは、おーです!

本日は米国ETFのバンガード米国高配当株式ETF【VYM】について、ざっくりご紹介させていただきます。

関連記事のご紹介【2022年2月5日時点】

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年2月 | 【更新】VYM(バンガード・米国高配当株式ETF)2021年実績など |

| 比較/2021年4月 | 【比較】VYM/SCHD(2021年4月) |

| 比較/2021年4月 | 【比較】高配当ETF VYM/HDV/SPYD(2021年4月) |

| 紹介/2021年2月 | 【VYM】バンガード・米国高配当株式ETFのご紹介!(本記事) |

【VYM】バンガード米国高配当株式ETFのご紹介!

【VYM】バンガード・米国高配当株式ETFとは

VYMは2006年に設定、アメリカに上場された、運用開始から14年が経過したETFです。

| ティッカーシンボル | VYM |

| 名称 | Vanguard High Dividend Yield ETF (バンガード・米国高配当株式ETF) |

| ベンチマーク | FTSE High Dividend Yield Index (FTSE ハイディビデンド・イールド・インデックス) |

| 設定日 | 2006/11/10 |

| ETF純資産総額 | 約3.3兆円 |

| 取引所 | NYSE Arca |

| 投資地域 | 米国 |

| 投資銘柄数 | 410 注1 |

| 経費率(年率) | 0.06% |

| ETF売買ランキング | 第35位 注1 |

| 算出方法 | 時価総額加重平均 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

| 運用会社 | バンガード・グループ |

注1:銘柄数、ランキングともにデータは2020年12月31日時点

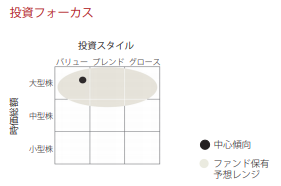

投資スタイルは大型のバリュー株よりにフォーカスしています。

引用元:バンガードファクトシート(概況報告書)より

連動指数FTSE ハイディビデンド・イールド・インデックスとは

米国株式市場の高配当利回り銘柄で構成される、FTSE ハイディビデンド・イールド・インデックスに連動したパフォーマンスを目指して運用されています。

・大型株の中でも、予想配当利回りが市場平均を上回る銘柄を、重点的に組入れ

・ファンドはフルインベストメントを維持

・完全法を用いたパッシブ運用

・REITは除外

・年1回のリバランス など

チャート

VYMの日足チャートです、記事作成時(2021年2月上旬)の株価は約94.5$程度で推移しています。

トータル・リターン

連動する指数(ベンチマーク)との乖離も少なく、安定した運用ができていると思います。

設定以降、ならして年平均7.58%の成長です(データは2021/1/31現在)。

トータル・リターン 要約(単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額(NAV) | 3.14 | 4.11 | 10.48 | 11.27 | 7.58 |

| 市場価格 | 3.11 | 4.08 | 10.49 | 11.27 | 7.58 |

| ベンチマーク | 3.15 | 4.13 | 10.52 | 11.34 | – |

(参考)他ETFとのパフォーマンス比較

VYMと比較できそうな思いついたさまざまなETFを比較してみた結果です。

比較①:VYMの設定日(2006年11月10日)を起点としたパフォーマンス比較

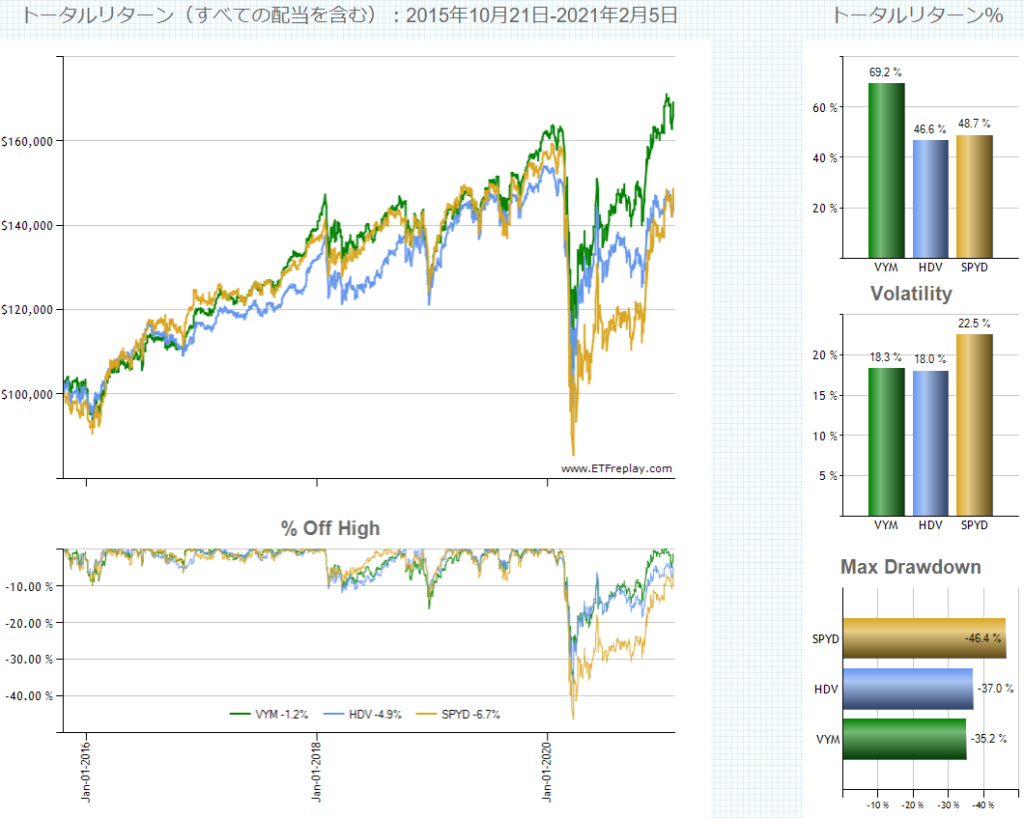

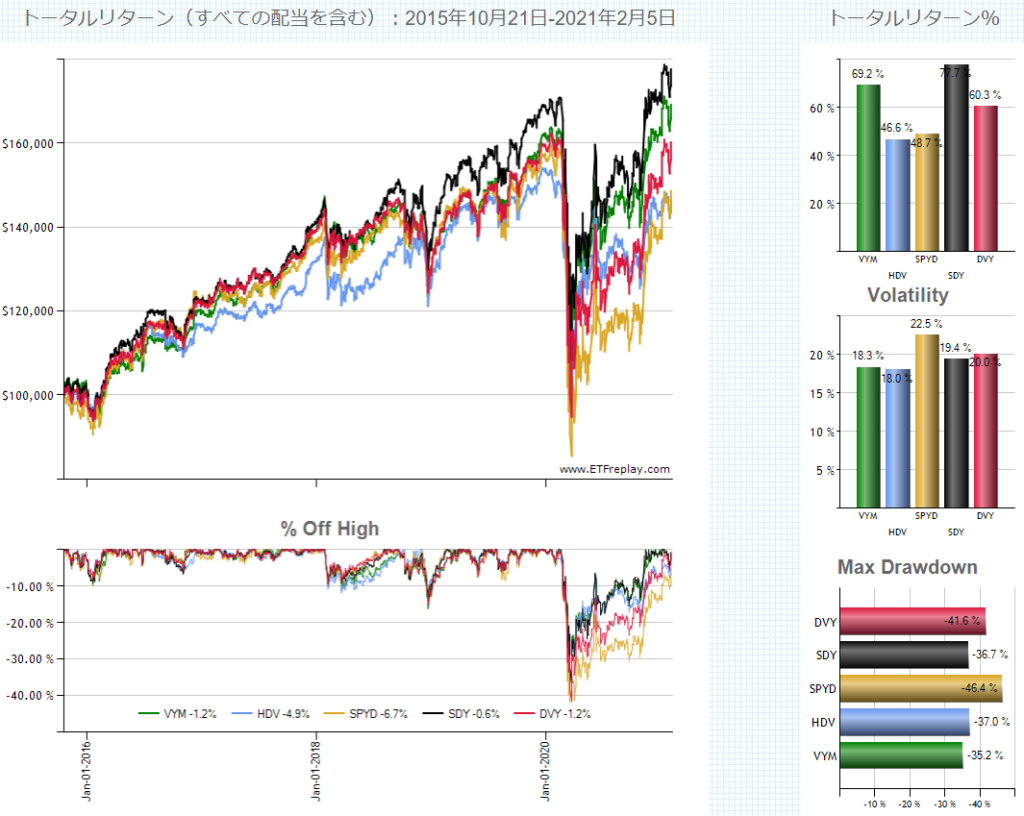

比較②:類似する高配当ETFであるSPYD、HDVで一番設定が新しいSPYDの設定日(2015年10月21日)を起点としたパフォーマンス比較

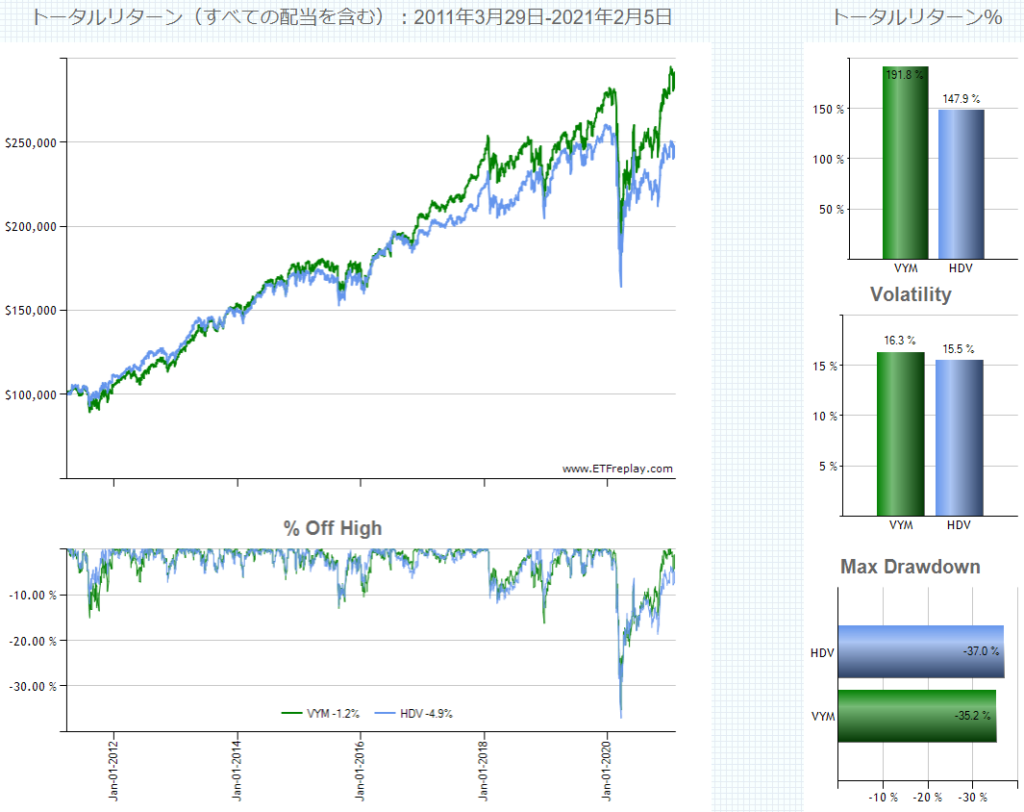

比較③:類似する高配当ETFであるHDVの設定日(2011年3月29日)を起点としたパフォーマンス比較

比較④:比較①と比較②で使用したETFすべてを用いて、一番設定が新しいSPYDの設定日(2015年10月21日)を起点としたパフォーマンス比較

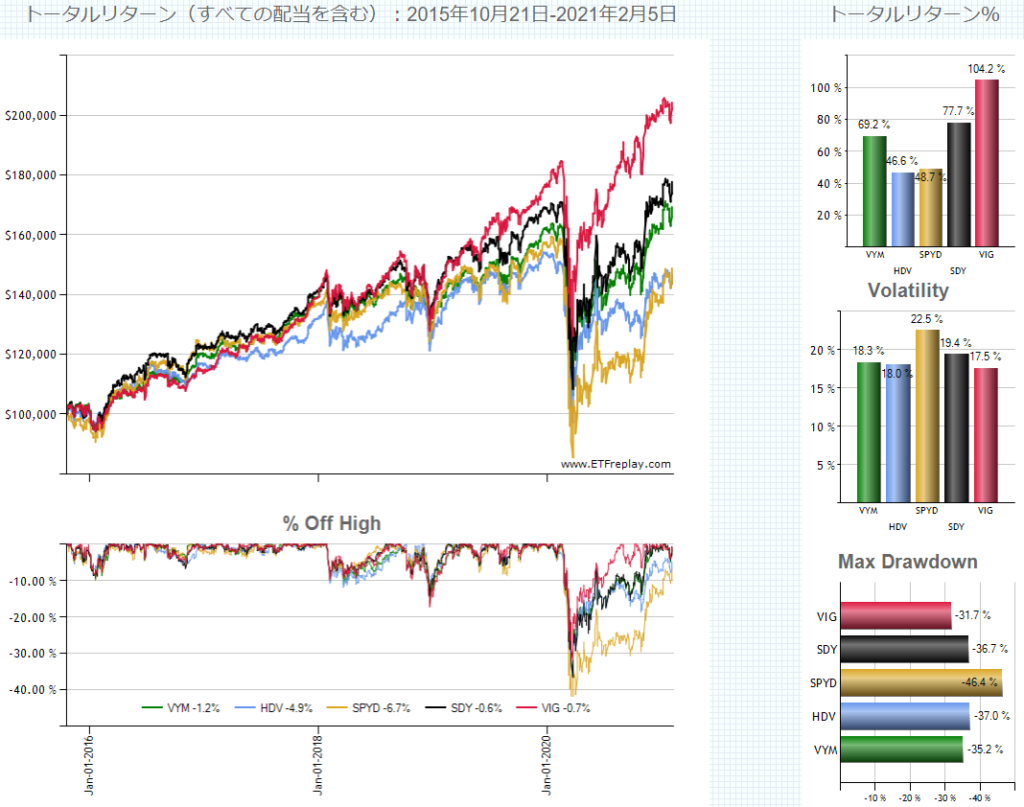

比較⑤:趣向の異なるETF(VIG)を混ぜて高配当ETFなどとのパフォーマンス比較

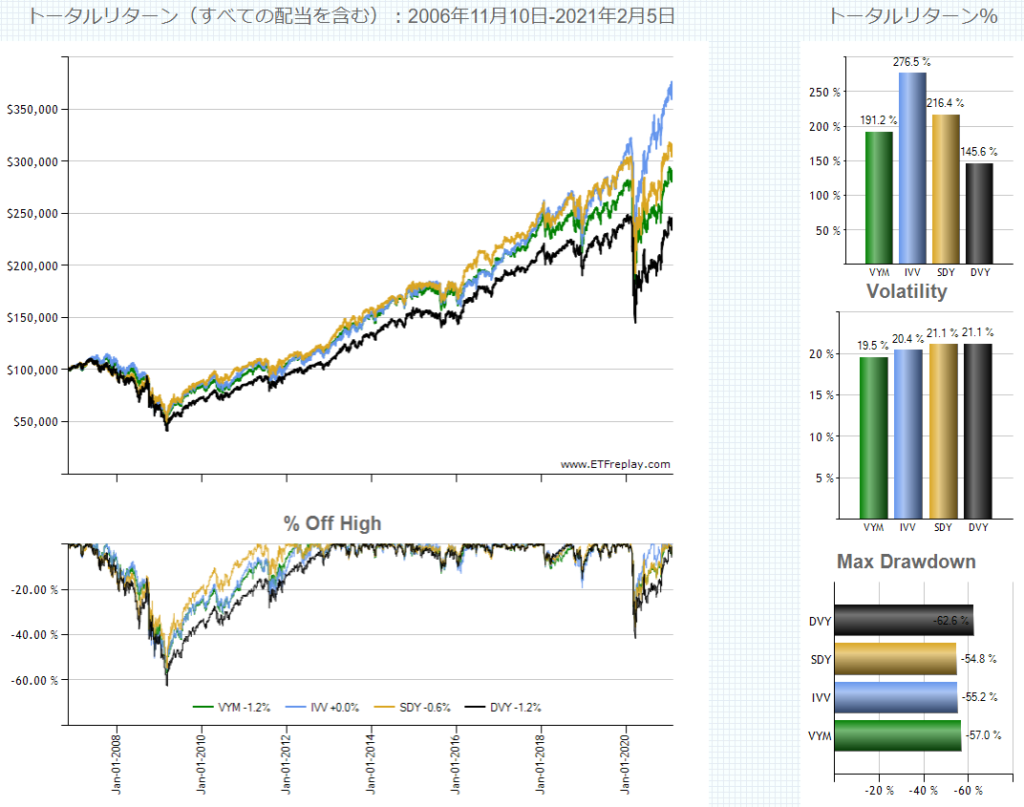

【比較①】VYMの設定日(2006年11月10日)を起点とした他のETFとの比較

VYMの設定日(2006年11月10日)より以前に運用が開始されている連続増配ETFからSDY、高配当ETFからDVYと、S&P500連動ETFからIVVを用いて比較してみました。

比較期間は、VYMの設定日を起点に2006年11月10日~2021年2月5日の結果となります。

ETFreplay.comより引用

ETFreplay.comより引用

トータルリターン(VYM設定日以降の比較)では、IVV>SDY>VYM>DVYといった結果になりました。

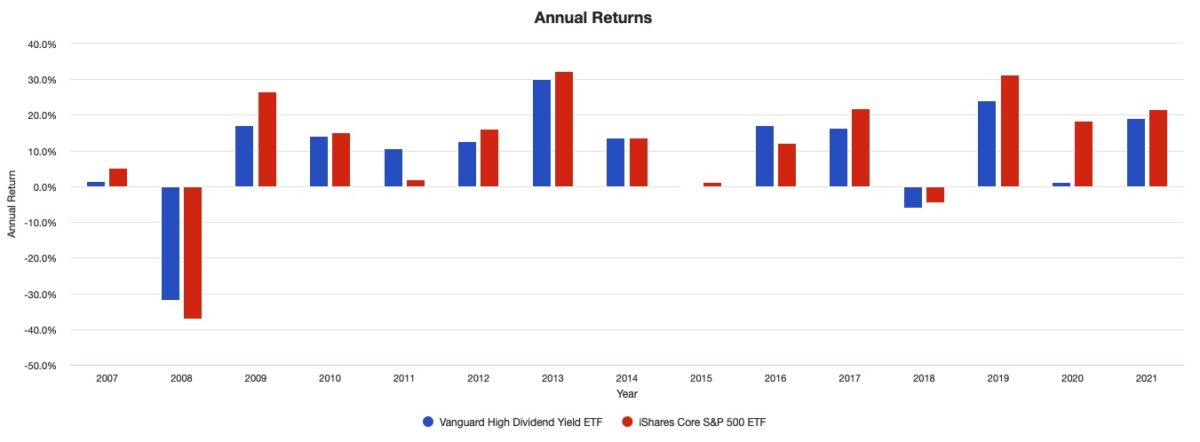

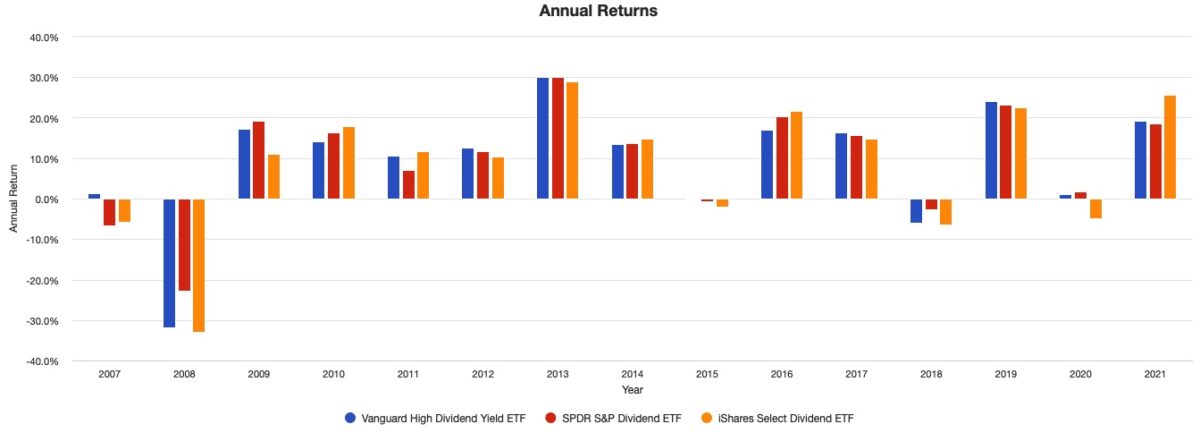

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

VYM,IVV年間トータルリターン 2007-2020年

VYM,SDY,DVY年間トータルリターン 2007-2020年

【比較②】類似高配当ETFで運用が一番新しいSPYDの設定日(2015年10月21日)を起点とした他のETFとの比較

こちらは類似ETFとして高配当ETFからHDV、SPYDを用いた比較です。

SPYDの設定日が一番新しいのでSPYDの設定日(2015年10月21日)を基準とした比較となっています。

比較期間は、2015年10月21日~2021年2月5日の結果となります。

ETFreplay.comより引用

ETFreplay.comより引用

トータルリターン(SPYD設定日以降の約5年程度の比較)では、VYM>SPYD>HDVといった結果になりました。

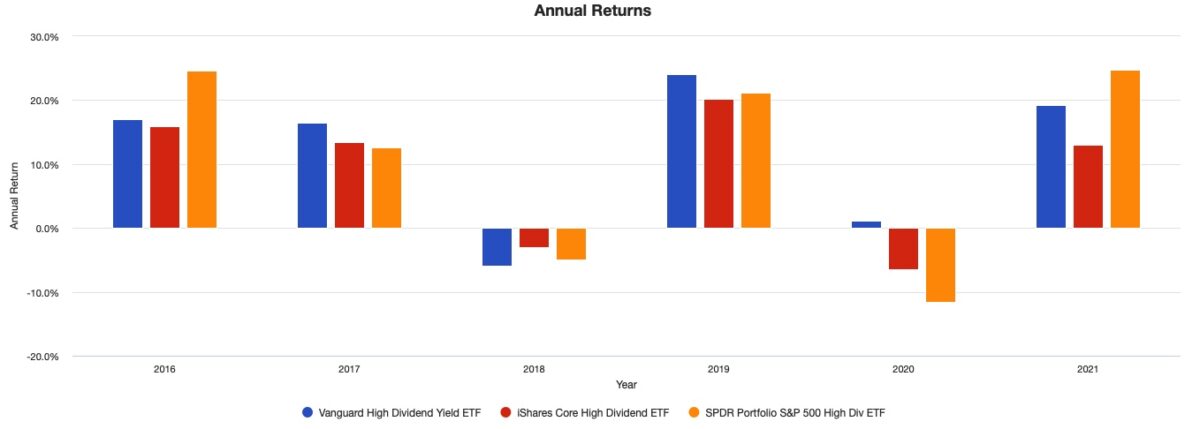

同じく、PORTFOLIO VISUALIZERから引用しています(2021年は年途中:掲載2021年9月4日)。

VYM,HDV,SPYD年間トータルリターン 2016-2020年

【比較③】類似高配当ETFで運用が2番目に新しいHDVの設定日(2011年3月29日)を起点とした他のETFとの比較

こちらの比較にはSPYDは含まれません。

HDVの設定日(2011年3月29日)を基準とした比較となっています。

比較期間は、2011年3月29日~2021年2月5日の結果となります。

ETFreplay.comより引用

ETFreplay.comより引用

トータルリターン(HDV設定日以降の約9年程度の比較)では、VYM>HDVといった結果になりました。

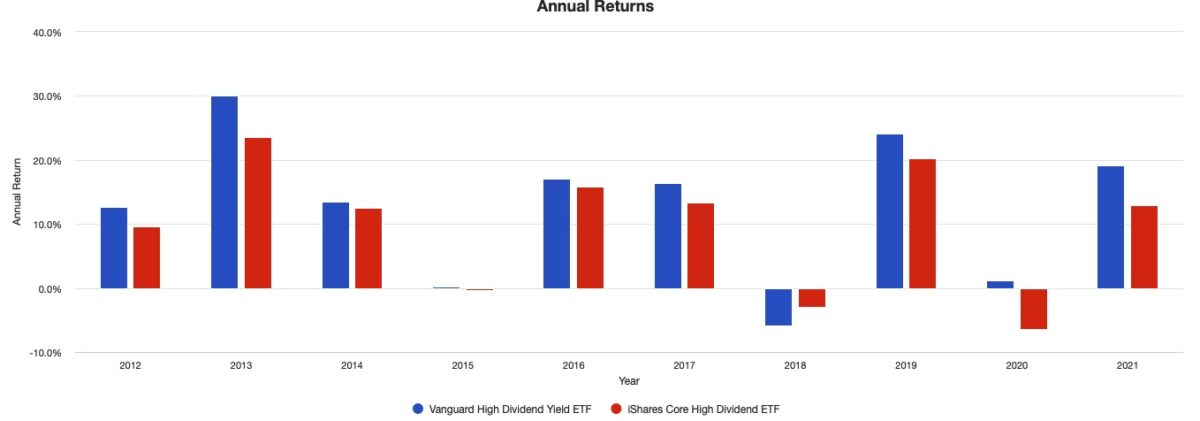

最後にこちらも、PORTFOLIO VISUALIZERから引用した年間トータルリターン推移を掲載しておきます(2021年は年途中:掲載2021年9月4日)。

VYM,HDV年間トータルリターン 2012-2020年

【比較④】①+②のETFで運用が一番新しいSPYDの設定日(2015年10月21日)を起点とした比較

VYM設定以降で比較した①の期間(2006年11月10日~)では、VYMは他と比較して思ったほどパフォーマンスが奮いませんでした。

ですが、②の期間(2015年10月21日~)や③の期間(2011年3月29日~)では一番VYMのパフォーマンスが優秀といった結果になりました。

このことから、②の期間(2015年10月21日~)に①の比較で劣後したSDYとDVYも加えて比較してみました。

ETFreplay.comより引用

ETFreplay.comより引用

その結果、トータルリターン(SPYD設定日以降の約5年程度の比較)では、SDY>VYM>DVY>SPYD>HDVといった結果になりました。

【比較⑤】SPYDの設定日(2015年10月21日)を起点として高配当ETFと、異なる趣向のETFを比較

最後になりますが、④の期間(2015年10月21日~)の比較からDVYを外し、趣向の異なるVIG(連続増配10年以上などを採用するETF)を加えて比較してみました。

ETFreplay.comより引用

ETFreplay.comより引用

異なる趣向のETFを加えた参考比較ですが、トータルリターンについては、VIG>SDY>VYM>SPYD>HDVといった結果になりました。

これらのパフォーマンス比較結果をどのように評価されるかは、自身の判断によると思います(わたしの感想は最後に記載します)。

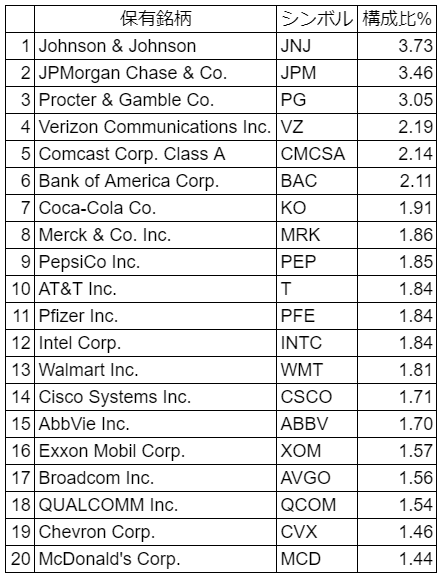

保有銘柄、セクター構成

保有銘柄とセクター構成のいずれもデータは2020年12月31日時点となります。

VYMの保有銘柄 上位20社

構成上位銘柄には安定した配当を株主に還元してくれている名だたる有名企業が並びます。

VYMの選定基準”大型株の中でも、予想配当利回りが市場平均を上回る銘柄を、重点的に組入れ、バリューよりの視点”などに沿った銘柄選定の結果ということです。

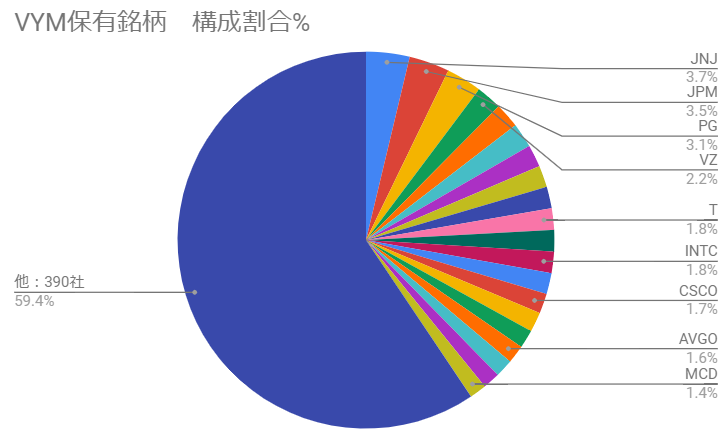

VYMの銘柄保有割合(円グラフ:%)

VYMの保有銘柄割合を円グラフで表示してみました。

上位20銘柄が占める割合は約40%(上位10位≒24%、11位~20位≒16%)です。

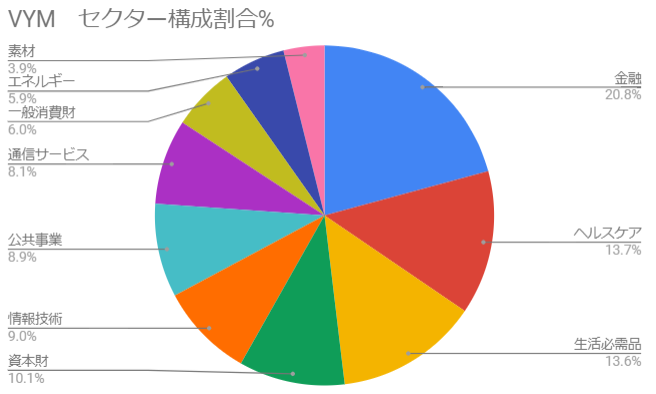

VYMのセクター構成割合(円グラフ:%)

金融が多めには感じますがVYMのセクター分類は、ある程度まんべんなく網羅されているように見受けられます(選定基準どおりREITは除外)。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

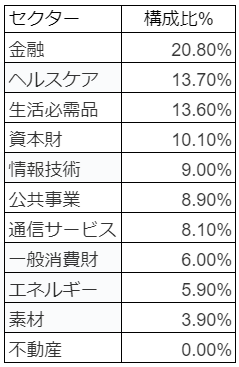

VYM運用開始以降の分配金推移(一覧表)

VYMは3/6/9/12月に分配金を受け取ることができます。

VYM設定以降の定例(四半期)の分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外しています。

弊ブログ独自の集計であることをご了承お願いします。

基本的には年々、増配基調ではありますが、やはりリーマンショック後やコロナショック後など、減配の影響を受けないわけではありません。

コロナショック後の減配はいまのところ短期間で済んで復活したようにも見受けられます(2021年の状況によっては分かりませんが)。

ちなみにリーマンショック後は2008年の水準を超えるのが2012年と、約4年かかっています。

金融危機のようなリーマンショックは極端な例かもしれませんが、このような過去の実績があったことも覚えておく必要があると思います。

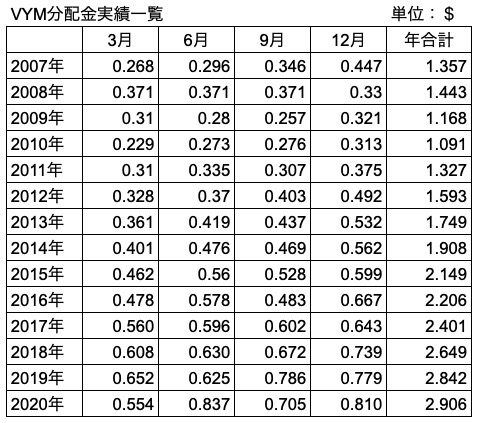

VYM運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

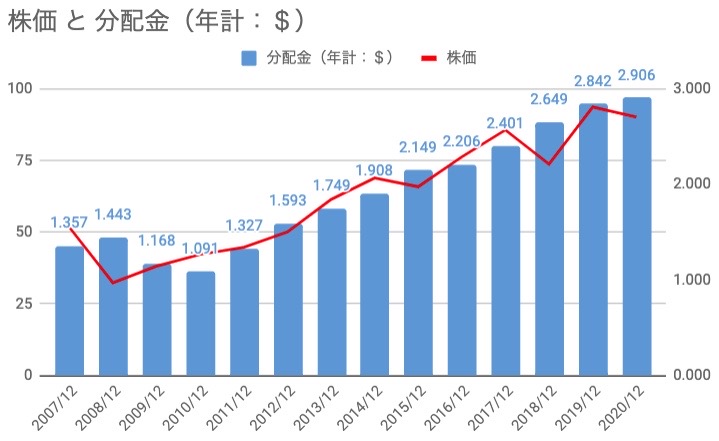

VYM運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

2020年は一時減配しましたが、最終的には前年比≒2.3%の増配で着地しています。

年を超えて減配していたのはリーマンショック時の2009年~2011年となっています。

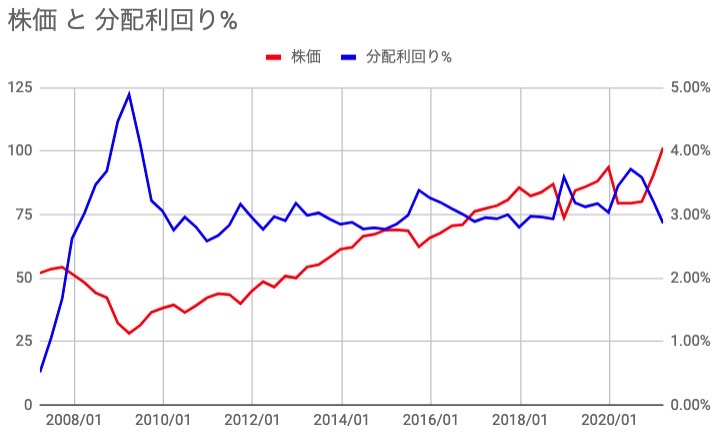

VYM運用開始以降の株価と分配利回りの推移

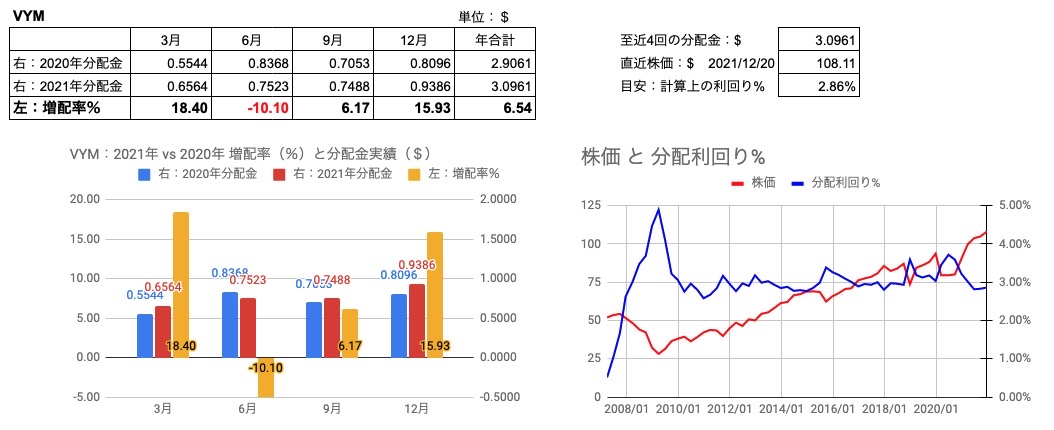

2021/3/16日現在(2021/3/15終値$101.41)と直近4回の分配実績から算出した結果は2.87%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

この分配利回り推移から、VYMはだいたい3%程度で推移していることがわかります。

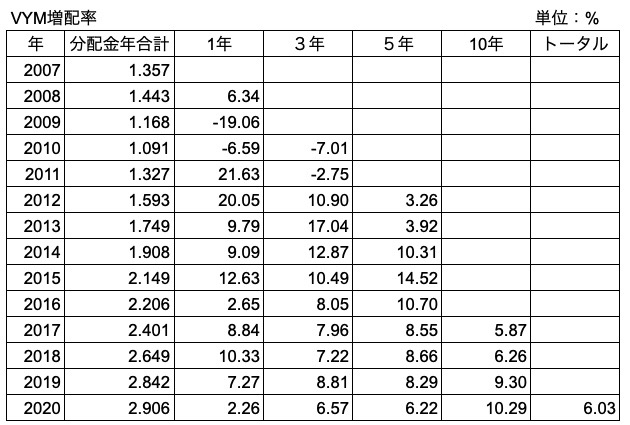

VYM運用開始以降の増配率推移(1年、3年、5年、10年、トータル)

VYMの増配率を計算した結果、以下のようになりました。

注:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

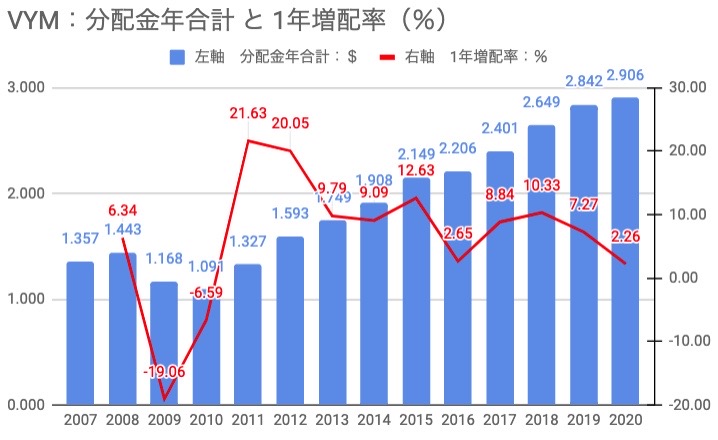

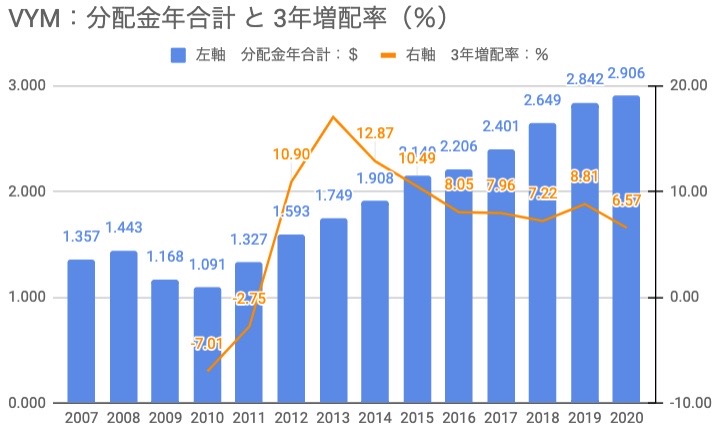

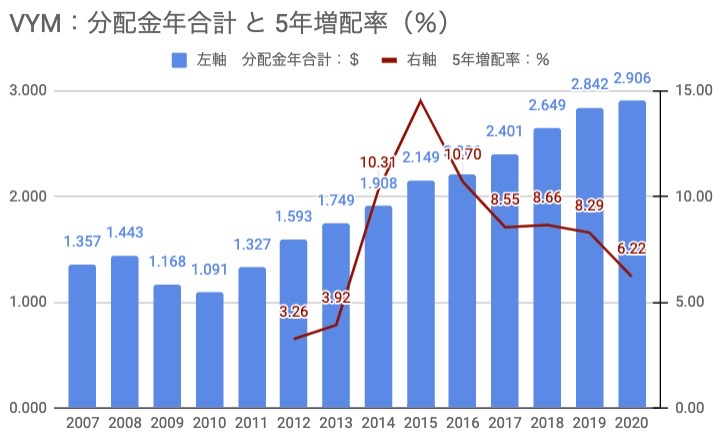

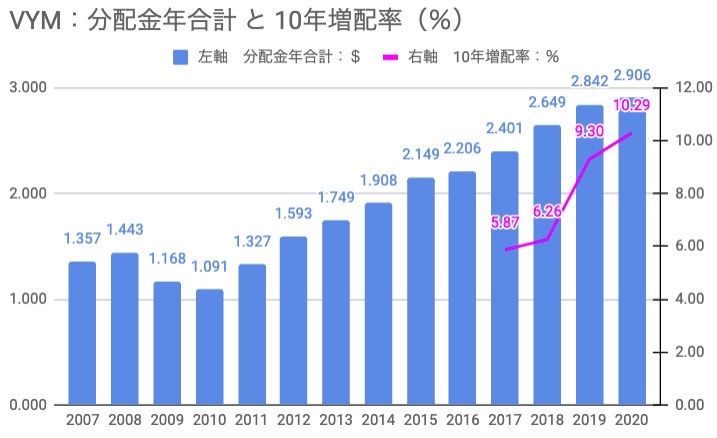

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(視認性をあげるため、分配金初期の桁外れな値は除外していることもあります、ご了承ください)

分配金年合計($)と1年増配率(%)

分配金年合計($)と3年増配率(%)

分配金年合計($)と5年増配率(%)

分配金年合計($)と10年増配率(%)

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

過去が将来を保証するものではありませんが、VYMの過去パフォーマンスを比較した高配当ETF(HDV、SPYD)のなかでは、一番キャピタルゲインが狙えそうなETFであることが伺えました。

高配当ETFとして利回りも常時約3%程度ありますので、いまの分配金をインデックス投資(S&P500ETF)や、連続増配(VIGほか)ETFなどと比較して、より多く受け取ることもできます。

また、これから将来的に増配を続けていくことでさらに受け取れる分配金が増えていくことも期待できそうです。

反面、上記のようにさまざまなETFと過去のパフォーマンスを比較した結果から、キャピタルゲインなどのリターンはその他のETF(比較①や⑤のS&P500ETF、連続増配ETFなど)と比較すると、劣後してしまうというところは割り切っておく必要があると思います。

わたしの勝手なイメージは、

VYMなどの高配当ETF:高配当が可能なある意味では成熟企業(キャピタルゲイン弱め)

VIGなどの連続増配ETF:成長が著しい企業(キャピタルゲイン強め)

インデックス投資:市場平均

キャピタルゲインはインデックス投資>VIGなど>VYMなどというイメージで捉えています。

ちなみに、VYMなどの高配当ETFは、インデックス投資と異なる点としてもう一つあげるとすれば、買い時にも悩みそうです。

VYMの購入を暴落時まで待つのか、何も考えずに定期買付するのかによっても変わってきます。

暴落時まで待てば利回りは向上するでしょうが、そのタイミングでエイッ!と気合を入れて、胆力強くどれだけ買えるでしょうか。

また、買う時期を暴落時などと決めているのであれば相場が上昇しようがじっと待つという強い気持ちが必要にもなってきます。

逆に相場が好調なときに定期買付すれば、利回り推移から約3%程度の利回り(税引き後利回りは約2.1%程度)での買付になりそうですが、これで許容するのか、より利回りの向上を目指すのか(もしくは他の高配当ETFとブレンドするのか)など悩みどころかもしれません。

わたしはVYMが好きですし、以前は高配当ETFばかりを選好してきましたが、最近では個人的にさすがにすべてを高配当ETFに割り振るのはどうだろう?と思い直した経緯もあります。

(いまはインデックス投資やDGRW、VIGなどを選好していますので、高配当ETFであるVYMなどへの投資は控えめです)

各投資家の目的に応じて十人十色、いまの分配金を優先したいのでVYMなどの高配当ETFに思い切り資産を割り振るのか、インデックスを含めてミックスし適度に保有するのかなど、さまざまな考え方ができると思います。

いずれにしても、このような投資家のニーズに応えるETFが各社から色々と販売されていますので、何がいいのだろうか(何が最適なのだろうか)と悩んでしまいますが、最適解は自身で決めるしかありません。

ただ、悩める選択肢があるという意味では、贅沢な悩みとも言えますね。

色々とわたしなりに感じているところをダラダラと書きましたが、結局VYMはバンガードらしく顧客目線で経費率も安く、分配金も受け取りつつ長期保有にも最適なETFの一角であることは間違いありません。

VYMとは投資生活をしている間、末永くお付き合いさせていただく関係は変わりませんので、長期でウォッチしていきたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!

引用元:バンガードファクトシート(概況報告書)より

引用元:バンガードファクトシート(概況報告書)より