こんにちは、おーです!

楽天経済圏をメインとして生活しているわたしの楽天ポイント(通常ポイント)を利用し、2021年までは毎月、楽天ポイントのみを利用したポイント投資をご紹介していました。

その投資も2022年に入って以降は心機一転、方針を転換し「バリュー平均法」を取り入れて試行しつつ、この投資枠は2022年から四半期/回に投資頻度も切替えました。

2022年に入り、今回は2回目の投稿となります。

(別でご紹介しているSBI-VTIのバリュー平均法試行は毎月、こちらは四半期の違いです)

資産の推移とともに、今回の投資実績を簡単にご紹介させていただきます。

楽天ポイント投資の概要は記事①、直近(2022年4月時点)の運用実績は記事②、新たに試行しているバリュー平均法の概要については記事③をご覧いただければと思います。

【2022年7月時点:楽天VTI】楽天ポイント投資(通算23ヶ月目)&バリュー平均法の実践(7ヶ月目)

2022年6月30日時点の資産推移グラフ

楽天ポイント投資を開始した2020年8月〜2022年6月末時点について、運用開始後の資産推移を表示したグラフです。

(楽天証券から引用)

2022年に入るまでは順調な右肩上がりでしたが、2022年に突入後、上下変動幅は大きく、上値は切り下がり、不安定な相場環境にあることがよく分かる推移となっています。

どちらかといえば現在の推移は右肩下がり、下落基調がまだ継続している状況が確認できます。

下は(本家ETFの)VTI、2022年の年初来推移(1月3日〜7月22日)です。

こちらは上の投資信託版のパフォーマンス推移とはまた違った推移となっていることが確認できます。

投資信託版のパフォーマンス推移では、2022年に入ってから一度、高値を更新する場面もあったようです。

ですが、本家ETFのVTIにおいては、2022年の年初が直近高値、それ以降は右肩下がりに推移していることが確認できます。

為替が円安方向に大きくふれた影響で、投資信託とETFで大きく推移が異なる結果となりました。

下は2022年、ドル円の年初来推移(1月3日〜7月22日)です。

3月頃から大きく円安方向に動いた影響で投資信託の楽天VTIは、本家ETFのVTIほどは大きく下げなかったという結果になりました。

直近、7月22日時点、大きな陰線が発生していますが、今後の推移はどうなるでしょうか。

利上げが続いている現状、円高に触れることはあまり想像できませんが、為替も株式市場と同様、まったく予想などできません。

推移を見守るのみです。

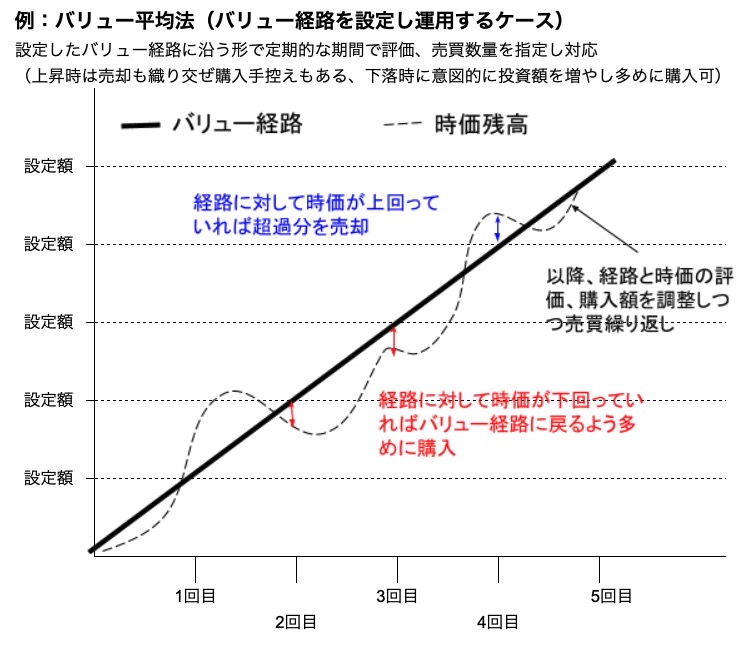

バリュー平均法とは

毎回繰り返しになりますが、バリュー平均法のざっくりとしたイメージや流れは以下の通りです。

バリュー平均法のイメージ図

バリュー平均法の運用

- バリュー経路を設定する(積立額や見込み成長率、積立頻度など)

- 一定の評価期間(例:毎月、四半期、半年、年など)経過時に、バリュー経路と資産時価残高の差を評価・計算する

- バリュー経路との差に対する『売買』を行う

- 以降、①で定めた頻度で定期的に②と③を繰り返す(必要に応じて①も適宜、調整可)

バリュー平均法は、何を差し置いてもまず「バリュー経路」と呼ばれる、自身で定めた積立の道筋を決める必要があります。

その後はバリュー経路にあわせるよう淡々と作業を繰り返すだけです。

- 自身で定めた一定の評価期間で

- 資産の時価評価額とバリュー経路の差を評価、計算して

- 結果を踏まえ、差分を含めた売買を行い

- バリュー経路へ資産残高を随時調整していく手法

自分で目標額(ルート)を決め、自分で時価評価の計算、売買手続きを行う必要があります。

ひと手間かかる投資法ではありますが、常に買うだけのドルコスト平均法とは異なる投資法で、ときに投資の醍醐味である売買も織り交ぜたいというニーズなどがあれば、一案です。

スプレッドシートなどで簡単に管理すれば、時価評価(売買判断)自体は数分、証券会社での売買手続きも数分です。

リマインダーをしておき、忘れないように対応すればさほど手間でもありません。

当面のMyルール

わたしが決めたこの投資対象に対する現時点のルールは以下のとおりです。

バリュー平均法(楽天VTI)のMyルール

- 積立額:3万円/四半期(楽天ポイントも利用)

- 積立頻度:四半期単位(4/7/10/1月初め頃に、3/6/9/12月末の時価を評価し、売買金額などを決定・発注)

- 運用期間:未定

- 定率設定:3%/四半期

- 売却ルール:検討中(1,000円以上の利益なら売るなど)

3ヶ月貯めておいた楽天ポイントを有効に活用する

予算の都合上、途中変更or中断はありえる

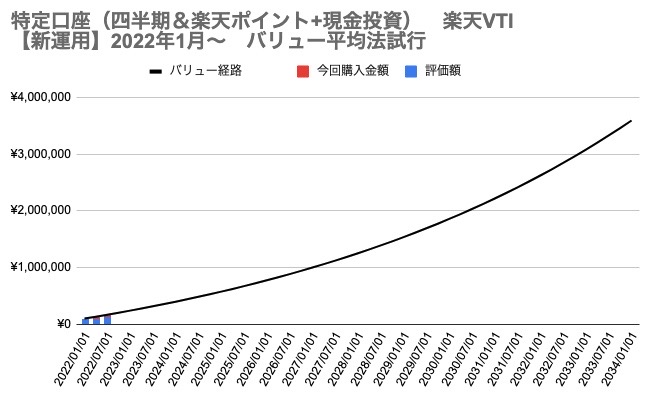

バリュー平均法 楽天VTIの運用資産推移グラフ(理想イメージ)

バリュー平均法は、自身でバリュー経路となる積立目標額を決定します。

このようなジワジワと右肩上がりの推移が描けたら、資産増加に繋がりそうです。

- 『定額』のみで購入

- 『定率』を取り入れて購入

この経路をどう決めるかによって、以降の資産推移が増えるのかに直結するとも言えます。

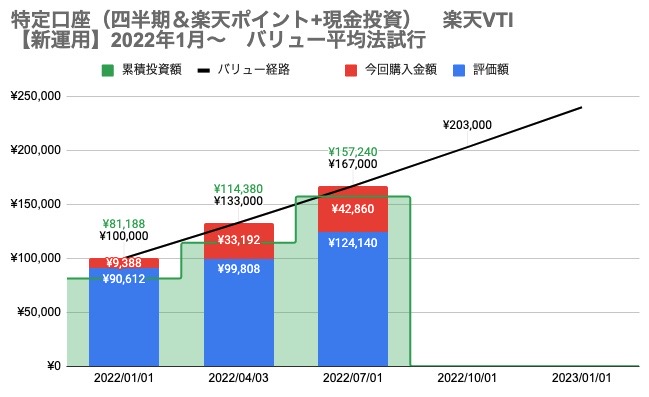

バリュー平均法の評価状況(運用7ヶ月目:2022年7月1日時点)

評価自体は月初の7月1日時点で対応していました。

今回、ご紹介まで時間が空いてしまいましたが、その時点での状況を記載しています。

10万円をスタート基準にするため、2021年までに楽天ポイントのみで購入していた資産に対し、2022年1月上旬、追加投資をし10万円にしてからスタートしました。

その後は4月上旬に一度評価しましたが、評価額がバリュー経路を下回っていたので追加購入をしました。

さらにその後は3ヶ月放置、今回は第2四半期終了に伴い、7月上旬に改めて評価と売買を行いました。

今回、バリュー経路に対する時価評価を確認した結果は以下のとおりです。

| a.前回時点のバリュー経路 | 133,000円 |

|---|---|

| b.評価時点のバリュー経路 | 167,000円 |

| c.バリュー経路に対する定期増額分 | 34,000円(=b-a) |

| d.評価時点の時価 | 124,140円 |

| e.評価結果からの実質購入額 | 42,860円(=b-d) |

| f.追加購入額 | 8,860円(=e-c) |

| g.今回売却額(税引前) | 0円 |

| h.累計投資額(過去分) | 114,380円 |

| i.累計投資額(通算) | 157,240円(=e+h-g) |

前回4月上旬は下落相場中でしたが、為替の影響が寄与し、

- 33,192円(定期増額必要額33,000円+時価評価で不足192円を追加)

でした。

今回も評価結果では、バリュー経路に沿うよう”不足部分の購入”をする必要があるということになりました。今回は、

- 42,860円(定期増額必要額34,000円+時価評価で不足8,860円を追加)

の投資を実行しました。

バリュー平均法 楽天VTIの運用資産の推移グラフ(7ヶ月目経過時点)

楽天VTIの直近運用部分のグラフ拡大結果は、以下の通りです。

2021年年末までのドルコスト平均法運用時に、時価評価額がプラス推移していた影響もあり、その含み益も時価評価額として(加味して)投資額を決定してきたことから、累積投資額(階段状の部分)は抑えめになっています。

時価評価(棒グラフ青色部分)は引き続きバリュー経路に届かなかったことから、今回も追加投資(棒グラフ赤色部分)を行いました。

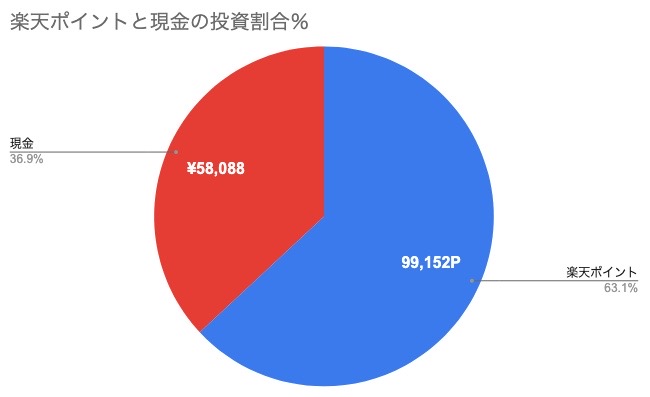

投資額(現金と楽天ポイント)の投資割合

もともと2021年の年末まで、楽天ポイントのみで投資をしていました。

バリュー平均法の導入に伴い、その枠に現金を追加しはじめた現在の投資割合は以下のとおりです。

追加購入が続いているので、すでに現金が1/3程度投入されている状況となりました。

今月は「現金:36,828円」、「楽天ポイント:6,032P」の投資でした。

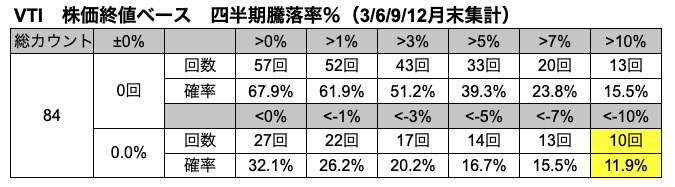

【参考】VTIの過去、四半期騰落率推移(3/6/9/12月末ベース)

VTIの運用開始以降、わたしが購入頻度として設定している四半期単位(3/6/9/12月末)でどの程度上下に変動しているのか、個人的に参考集計してみた結果は以下のとおりでした。

(株価終値ベースで3/6/9/12月最終日の終値の差から算出)

直近2022年6月末時点(2022年3月末時点との比較)では、四半期騰落率は-17.15%でした。

今回の数値に対する弊ブログ集計結果では、VTI設定以降の四半期に対する集計回数84回のうち、発生確率で11.9%、発生頻度は10回(黄色■着色部)になります。

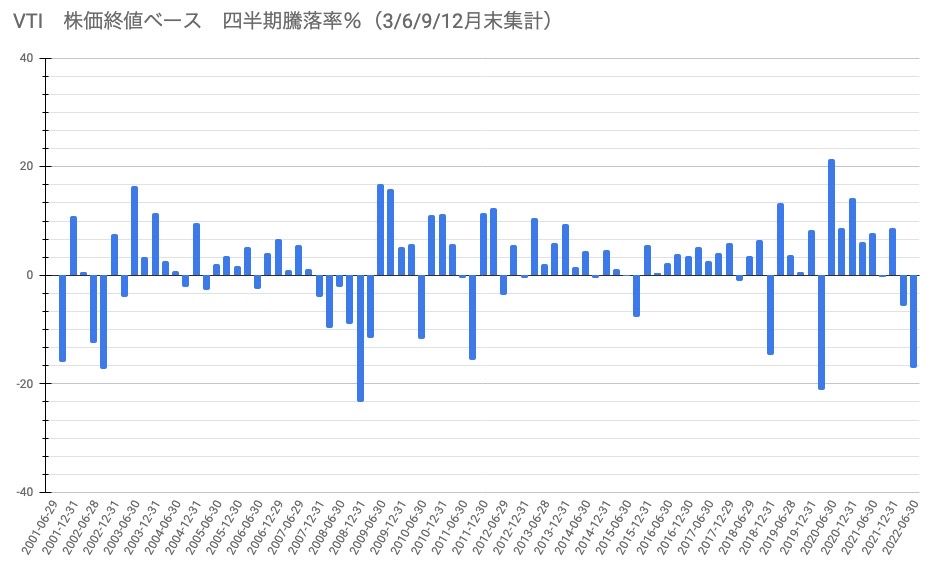

今回の結果を含めた四半期単位(3/6/9/12月末)の騰落率推移グラフは以下のとおりです。

この直近四半期は、過去の大きな変動と比べても(ある意味で遜色ない)大きな調整がなされている時期だったという認識です。

バリュー平均法についていえば、このように上下へ大きく変動する相場環境をうまく利用できれば、売買を織り交ぜる運用で功を奏す結果を残すこともできるかもしれません。

ちなみに、四半期の時期をずらしているとどうなのか?という観点でも集計してみました。

あくまで参考ですが、ご紹介しておきます。

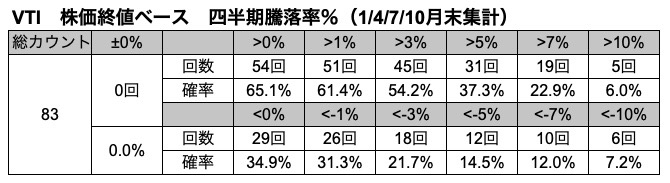

【参考:追加-1】VTIの過去、四半期騰落率推移(1/4/7/10月末ベース)

こちらは区切りを1/4/7/10月末で集計したものです。

(株価終値ベースで1/4/7/10月最終日の終値の差から算出)

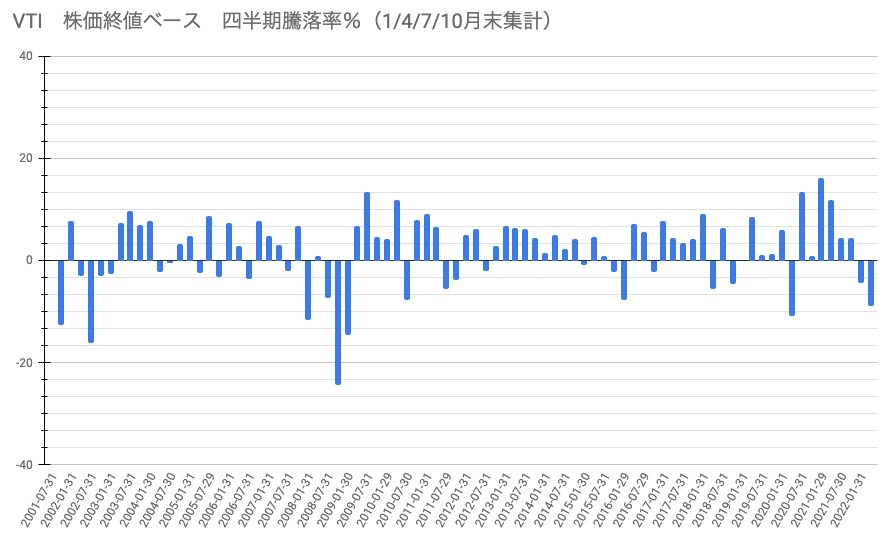

四半期単位(1/4/7/10月末)の騰落率推移グラフは以下のとおりです。

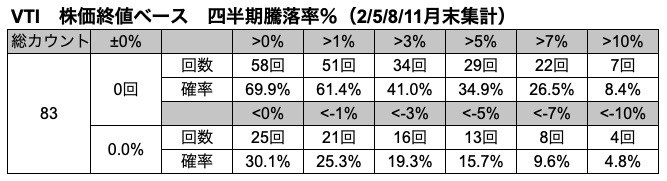

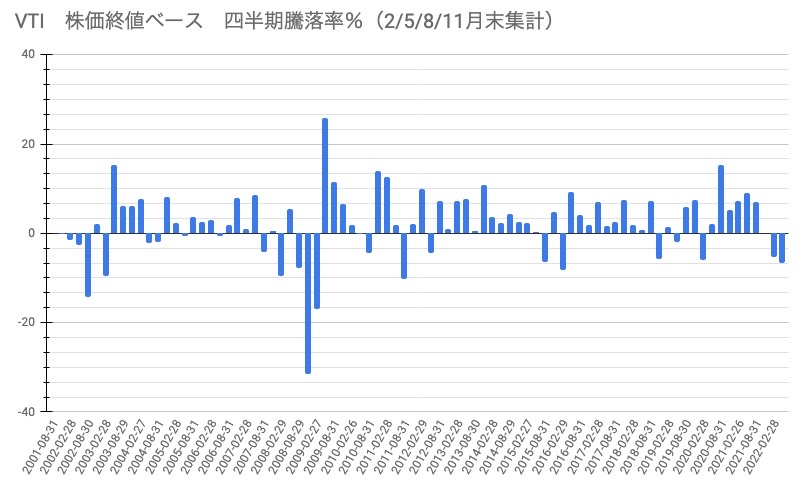

【参考:追加-2】VTIの過去、四半期騰落率推移(2/5/8/11月末ベース)

こちらは区切りを2/5/8/11月末で集計したものです。

(株価終値ベースで2/5/8/11月最終日の終値の差から算出)

四半期単位(2/5/8/11月末)の騰落率推移グラフは以下のとおりです。

【参考:追加-3】四半期騰落率推移グラフ 横並び比較

上記3種類の推移グラフを横並びに比較したものです。

(小さくて見づらいのはご了承ください)

バリュー平均法の効果を高める意味合いであれば、上下変動がより大きなほうが投資効率は高められそうです。

(購入時は投資資金が多めに必要ともいえますが、逆の視点で見るなら、売却時は多めの売却にもなり得るともいえます)

2022年は四半期2回ともに「買うべし」指示に従いましたが、いまのところ、購入ばかりで特段の面白みもありませんね(笑)

このままインフレ、利上げなどの影響からズルズルと・・・そしてリセッションに向かうのか。

インフレがピークアウト、企業決算も好調で、一時的な相場の持ち直しに繋がるのか。

下期相場の状況はいかに?

次回の評価時期にどのような「べし」指示がでるでしょうか。

楽しみにしたいと思います。

それではまたっ!!