こんにちは、おーです!

2021年にご紹介していたETFの”その後”をご紹介しているシリーズです。

今回は過去2021年3月にご紹介したDIAです。

初期の記事は「【DIA】SPDR ダウ工業株平均 ETFのご紹介!」をご覧ください。

ファンド概要や変更のなさそうな部分などの細かな点は割愛しますが、2021年実績を踏まえ、一部データを簡単に更新しておきます。

【更新】DIA(SPDR ダウ工業株平均 ETF)2021年実績など

DIAとは

ステート・ストリートによって1998年に設定、アメリカに上場された、運用開始から20年以上が経過した歴史の長いETFです。

ニュースなどでもよく聞く(投資をしているなら誰でも聞いたことがあるであろう)『ダウ工業株価指数』を構成する30銘柄へ、まるっと投資を可能としたETFです。

米国の優良企業30社のパフォーマンスを測定することを目指し運用されている株価加重指数として1896年から算出され、100年以上の歴史を持つ最も古い米国株式市場の指数です。

投資家のなかではS&P500インデックスが主要かもしれませんが、投資をしていない人でも知っている可能性の高い(世界でもっとも認知された)株価指数といっても過言ではないでしょう。

チャート

ご紹介記事作成(2021年3月中旬頃の時点)株価は約$315程度でした。

その後、2021年は順調に値上がりを続けていましたが、2022年に突入後、相場は急変。

年初からずっと調整が続いている現状です。

本記事作成時点(2022年5月28日頃)は、2022年1月3日頃の高値約$367から調整中です。

ただし、ここ数日は上昇基調で、5月27日終値で約$332程度ですが、今後はどうでしょうか?

パフォーマンス

SSGAホームページ(SPDR ダウ工業株平均 ETF)から引用しました(2022年4月30日現在)

ファンド・パフォーマンス (単位%) 税引前

| 年初来 | 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額 | -8.77 | -0.98 | 9.60 | 11.80 | 12.02 | 8.45 |

| 市場価格 | -8.79 | -1.03 | 9.61 | 11.80 | 12.02 | 8.42 |

| ベンチマーク | -8.73 | -0.82 | 9.77 | 11.96 | 12.20 | 8.59 |

設定来(税引前)で長期にならしてみると、約8.5%/年の成長です。

米国代表厳選30銘柄のパフォーマンスとして、他のインデックスと比較しても遜色ない結果だと考えます。

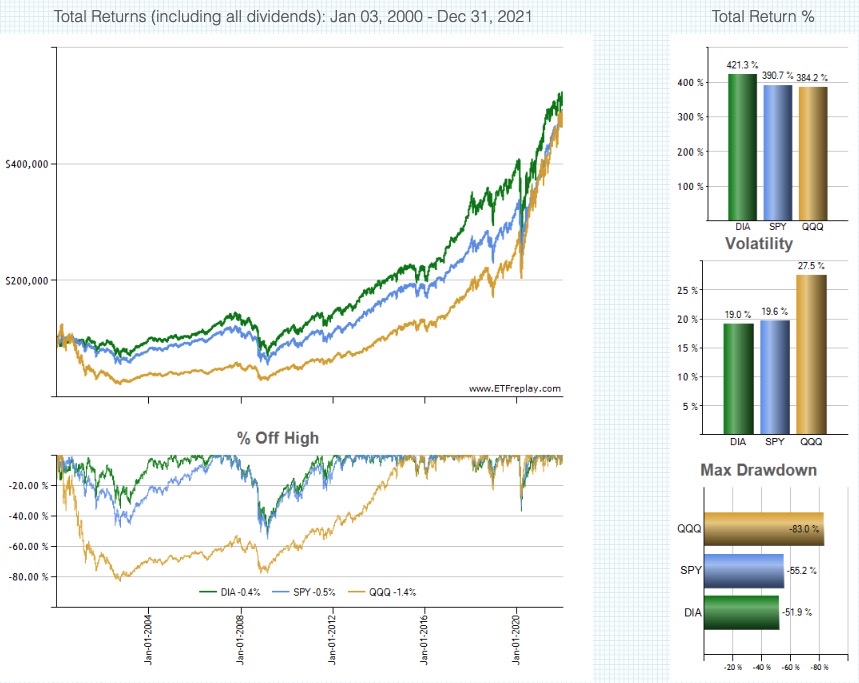

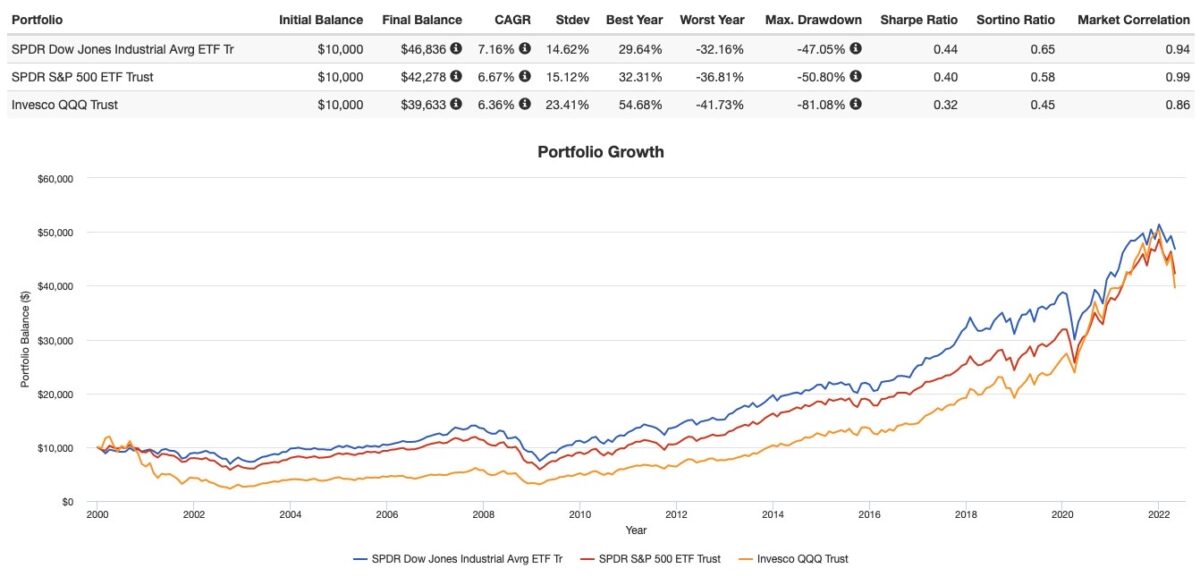

(参考①)他ETFとのパフォーマンス比較(SPY、QQQ) 2000年〜2021年

前回、長期比較可能なSPY(S&P500)、QQQと比較しましたので、今回もその後を確認してみます。

(ETFreplayから引用)

まずは2021年締めくくりの12月まで推移です。

なお、比較元であるETFreplayの長期データが2000年以降のため、2000年1月3日〜の比較となります。

(本来のDIA設定日は1998年1月14日)

(2021年12月31日までのパフォーマンス)

| トータルリターン | DIA(421.3%) > SPY(390.7%) > QQQ(384.2%) |

|---|---|

| ボラティリティ | QQQ(27.5%) > SPY(19.6%) > DIA(19.0%) |

| ドローダウン | QQQ(-83.0%) > SPY(-55.2%) > DIA(-51.9%) |

昨年ご紹介時点(2021年3月時点)でのトータルリターン推移が、

- DIA:+344.3%

- SPY:+254.0%

- QQQ:+285.6%

でした。

このご紹介時点から2021年末時点での値とその差を計算すると、

- DIA:+344.3% → +421.3%(+77.0%)

- SPY:+254.0% → +390.7%(+136.7%)

- QQQ:+285.6% → +384.2%(+98.6%)

注:( )内プラスは2021年3月頃と2021年終了時点の差からの上げ幅

となりました。

2021年は上昇相場のなかの、若干上昇停滞気味のDIA、上昇著しかったSPYとQQQといった状況でした。

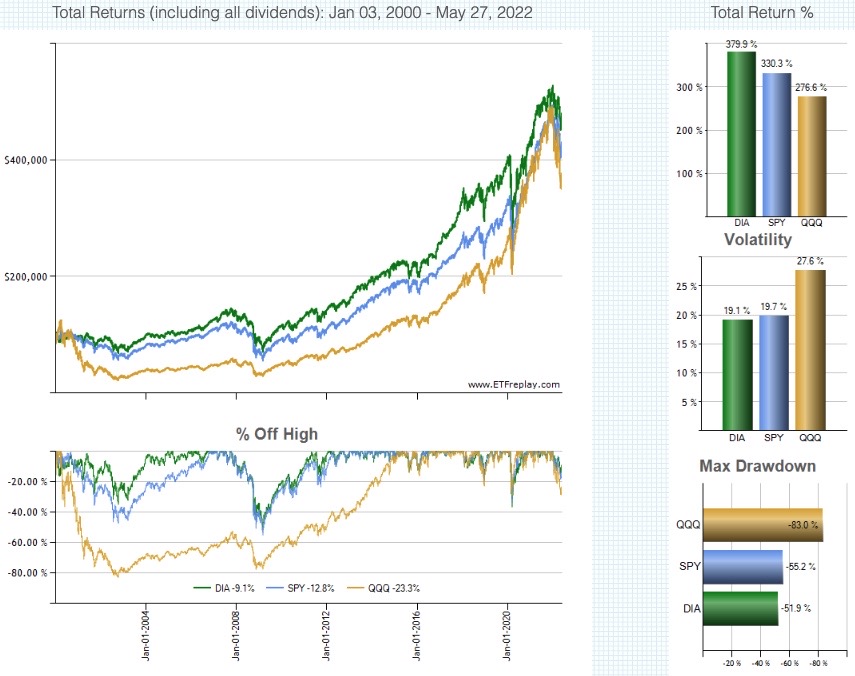

(参考②)他ETFとのパフォーマンス比較(SPY、QQQ) 2000年〜2022年5月27日

続いて、直近の2022年5月27日までを長期比較してみます。

(2022年5月27日までのパフォーマンス)

| トータルリターン | DIA(379.9%) > SPY(330.3%) > QQQ(276.6%) |

|---|---|

| ボラティリティ | QQQ(27.6%) > SPY((19.7%) > DIA(19.1%) |

| ドローダウン | QQQ(-83.0%) > SPY(-55.2%) > DIA(-51.9%) |

前回ご紹介2021年3月ごろ時点〜直近2022年5月27日までの比較では以下となります。

- DIA:+344.3% → +379.9%(+35.6%)【-41.4%】

- SPY:+254.0% → +330.3%(+76.3%) 【-60.4%】

- QQQ:+285.6% → +276.6% (-9%)【-107.6%】

注:【 】内マイナスは2021年終了時点の値からの下げ幅を示す

2021年堅調だったSPYとQQQは、2022年に入り、調整幅が大きく、逆に健闘しているDIAといった状況です。

QQQは2021年3月時点と比べて、それ以降の上昇分をすべて吐き出してしまいました(マイナスへ転落している数値より)。

今の相場は金利上昇、インフレ懸念などから、割高に評価されがちなハイテク系などが敬遠され、底堅い配当系や、昔ながらの(オールドエコノミーといえそうな)銘柄群が選好されているようにも個人的には見受けられます。

QQQは上記のように20年程度の長期比較では、どうしてもドットコムバブル後の長期低迷期間がありますので、パフォーマンスは低めに出る結果となります。

ですが、下のように2010年の年初以降、約12年程度で見ると、また違った景色になります。

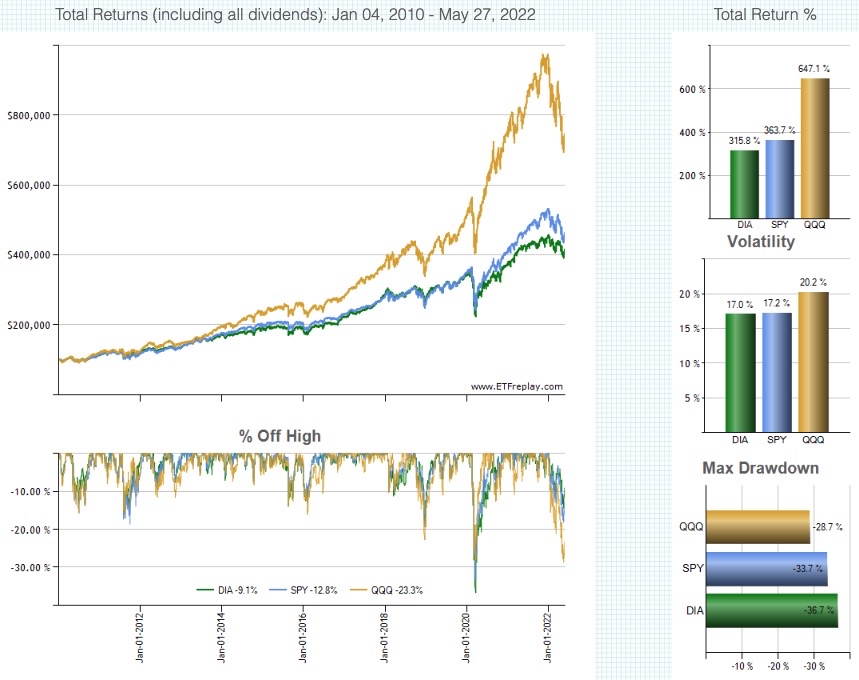

(参考③)他ETFとのパフォーマンス比較(SPY、QQQ) 2010年〜2022年5月27日

こちらは2010年1月4日〜2022年5月27日を切り取ってみた推移です。

この期間でみれば、QQQの圧勝ですが、現在の相場がこのままの推移を許さない状況になっています。

長期で見ればQQQのパフォーマンスは高いでしょうが、ボラティリティの高さ(下げ幅の大きさなども含め)についていくことができる人は、なかなか限られるのかもしれません。

(参考④)他ETFとのパフォーマンス比較(SPY、QQQ) 2022年 年初来〜2022年5月27日

最後に年初来推移です。

2022年の年初来でみれば、DIAの下げが相対的に小さく、比較的堅調に推移しているように見受けられます。

それぞれ特徴の異なる銘柄群で構成されていることから、このようにある程度は顕著な差が現れています。

(イメージとしてはハイテク偏重QQQ<ハイテク多めS&P500<ダウといったイメージ)

下のグラフは上記で長期比較しているETF同士を別のサイトで改めて比較してみた推移グラフです。VOOは除きます。

(PORTFOLIO VISUALIZERから引用)

着色:DIA、SPY、QQQ 2000年〜2022年4月の比較

こちらの比較結果では、幾何平均成長がDIA約+7.2%、SPY約+6.7%、QQQ約+6.4%となっていることが確認できます。

ドローダウンは超優良30銘柄に厳選したDIAが一番下げにくい結果となっています。

(とはいってもSPYとの差は約3.8%程度ですが)

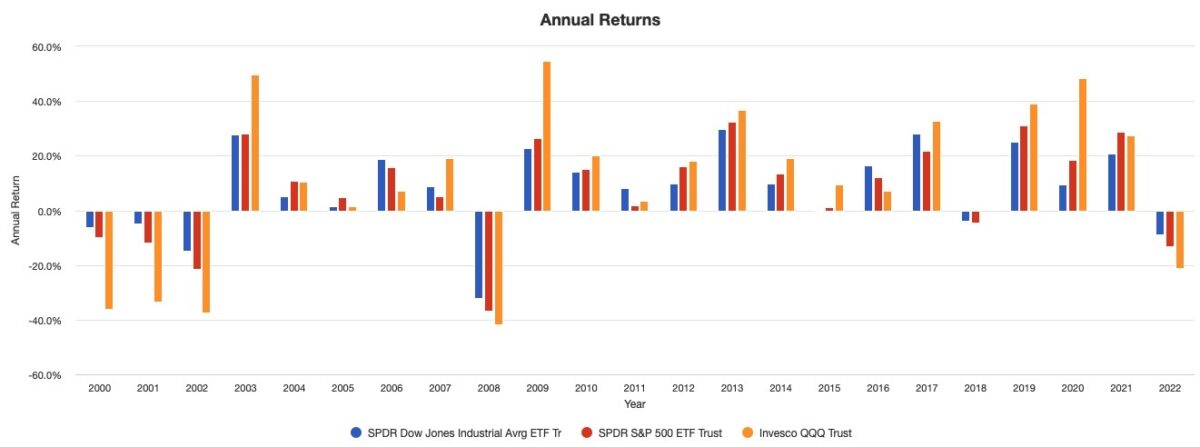

年間リターンでも比較しておきます。

(PORTFOLIO VISUALIZERから引用)

着色:DIA、SPY、QQQ 2000年〜2022年4月の比較

ある意味、米国を代表するS&P500と、たった30銘柄で構成されるDIAがパフォーマンス的に競い合えるというのはスゴイことだというのが、個人的な感想です。

これからの10年、20年が各ETFがどのような成長推移を見せていくのか、個人的に非常に興味があります。

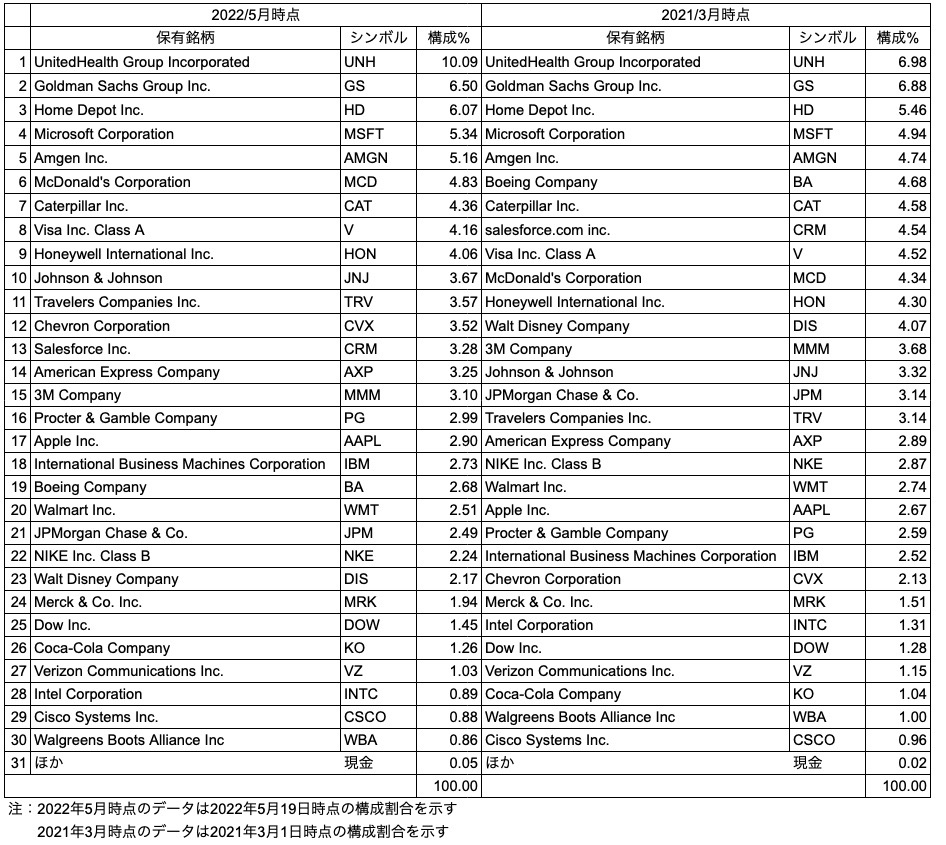

保有銘柄、セクター構成

DIA保有30銘柄の一覧

DIAは2021年3月紹介時との比較形式で掲載しています。

左(2022年5月時点)、右(2021年3月時点)を併記する形式としています。

注1:2022年5月時点データは2022年5月19日時点のSSGA HP情報より

注2:2021年3月時点データは2021年3月1日時点の情報

組入構成銘柄の入れ替えはありません。

上位10銘柄を代表として順位変動は、以下のような状況でした。

- MCD:10位→6位

- BA:6位→19位

- V:9位→8位

- HON:11位→9位

- JNJ:14位→10位

- CRM:8位→13位

錚々たる顔ぶれが並ぶ、まさに優良で有名な銘柄群です。

10位刻みの保有割合は以下のとおりです。

- 1位〜10位:51.66% → 54.22%

- 11位〜20位:32.82% → 30.51%

- 21位〜30位:15.50% → 15.22%

株価加重指数ということもあり、株価の影響を受ける結果となりますが、上位10銘柄の保有割合が増え、それ以外は減少という結果でした。

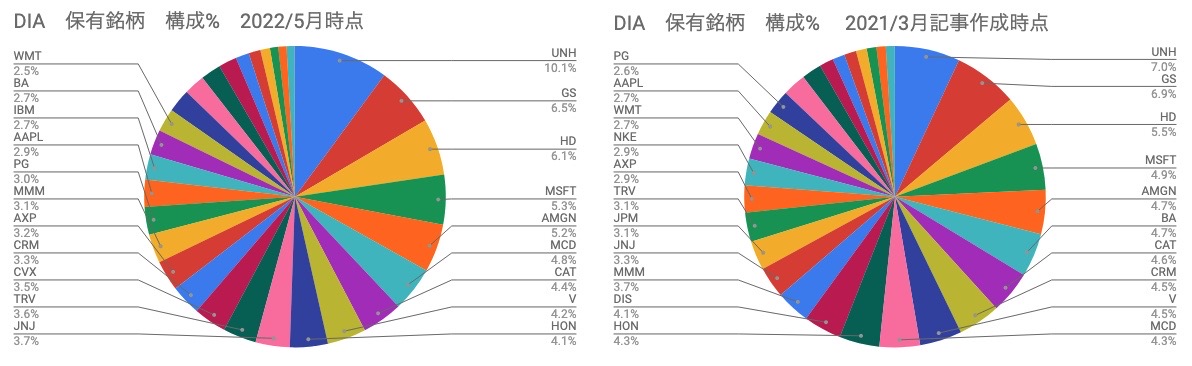

DIA保有銘柄の保有割合 比較

2021年3月時点との比較です。

順位の入れ替えはあるため、一概には言えませんが、30銘柄に厳選していることもあり、株価加重ではあるものの、ある程度万遍なく加重されているように確認できます。

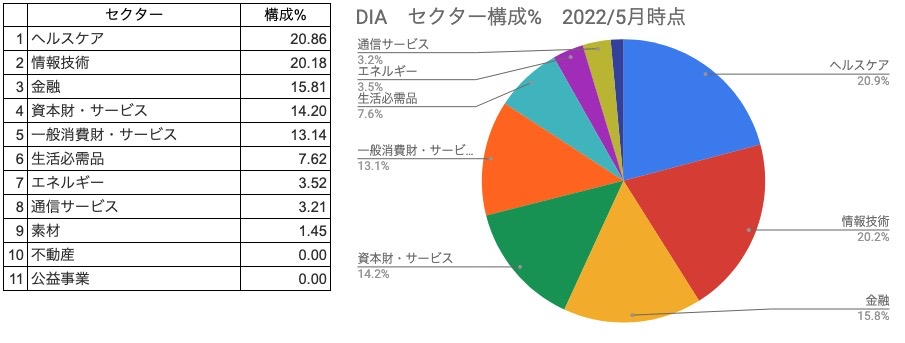

DIAセクター構成(円グラフ)

2022年5月現在の最新構成です。

「公益事業」と「不動産」を除き網羅するセクター構成となっています。

2022年5月時点ではヘルスケアセクターが一番保有割合が高いのも特徴的に見受けられます。

- 2位情報技術まで:約41.0%

- 3位金融まで:約56.9%

となっていますが、それなりに適度な分散がされているように見受けられます。

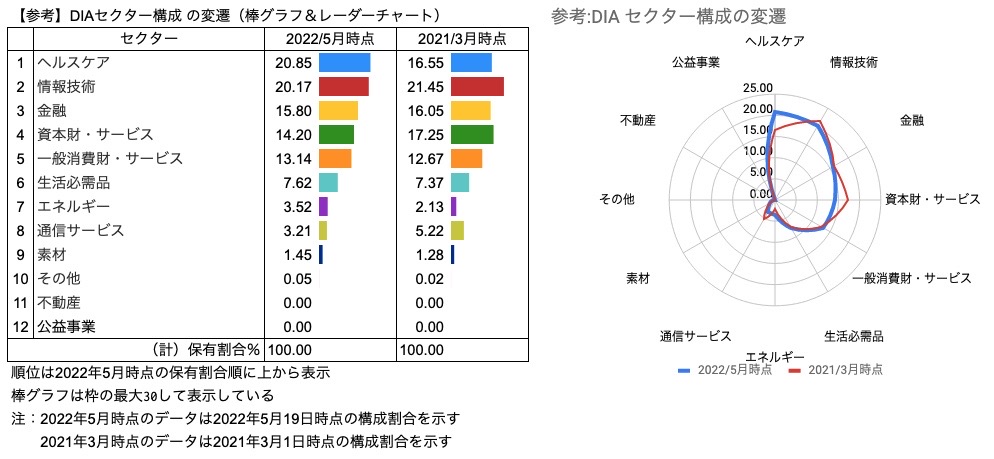

DIAセクター構成の比較(棒グラフ、レーダーチャート)

2021年3月時点との比較です。

株価変動の影響による銘柄の順位入れ替えなどを踏まえ、

- ヘルスケア:約+4.3%

- 情報技術:約-1.3%

- 金融:約-0.2%

- 資本財・サービス:約-3%

- 一般消費財:約+0.6%

- エネルギー:約+1.4%

などの変動が確認できます。

現在の相場環境を受け、安定感の高い銘柄群が占めるセクターに構成が寄っている結果です。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

ETF設定以降の定例分配金を一覧表などにまとめていますが、定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外して集計している点にご注意ください。

(弊ブログ独自の集計である点を予めご了承お願いします)

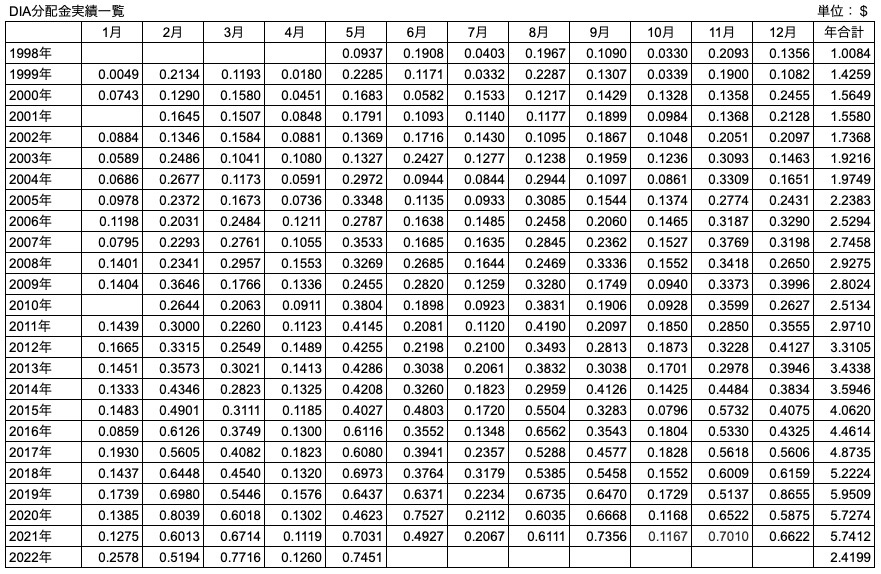

DIA運用開始以降の分配金推移(一覧表)

DIAは、構成30銘柄ながら、毎月分配を受け取ることができます。

分配金が到着するのが楽しみな方にはもってこいのETFです。

2021年の実績を反映した過去の分配金一覧表は以下のとおりです。

(2022年も5月までは反映)

歴史の長いETFだけに毎月分配の回数も多く、圧巻の分配金実績です。

2021年は年間で約$5.74も受け取ることができます。

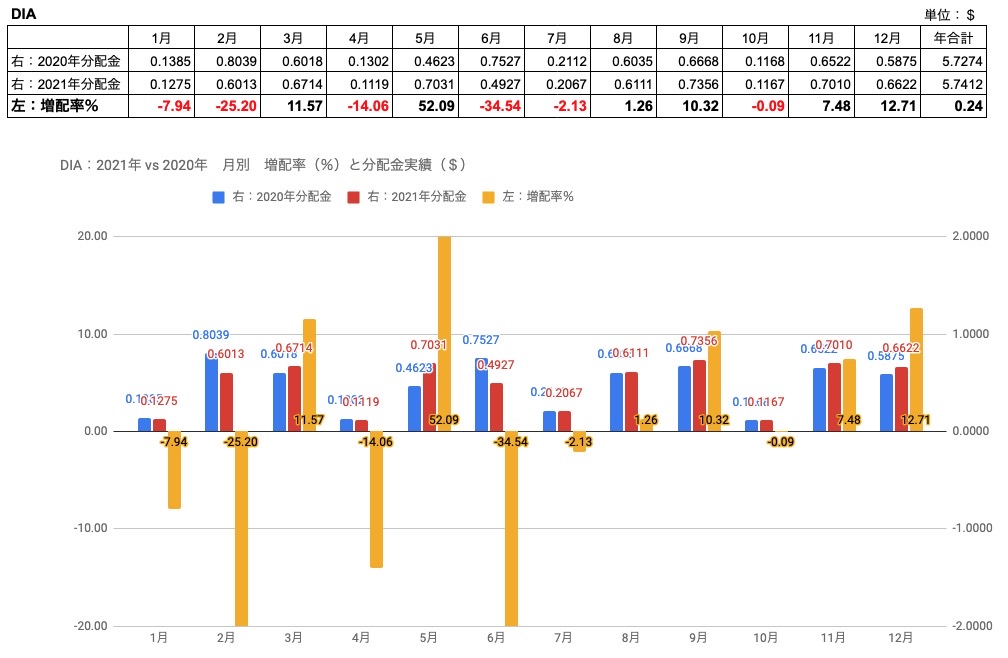

【参考】2021年vs2020年 分配金推移の比較

直近1年(2021年)の毎月分配金を、その前年(2020年)と比較してみた結果です。

(オレンジが増配率)

2021年は年間を通じて、なんとか+0.24%の増配で着地したという結果でした。

2022年の状況が気になるところです。

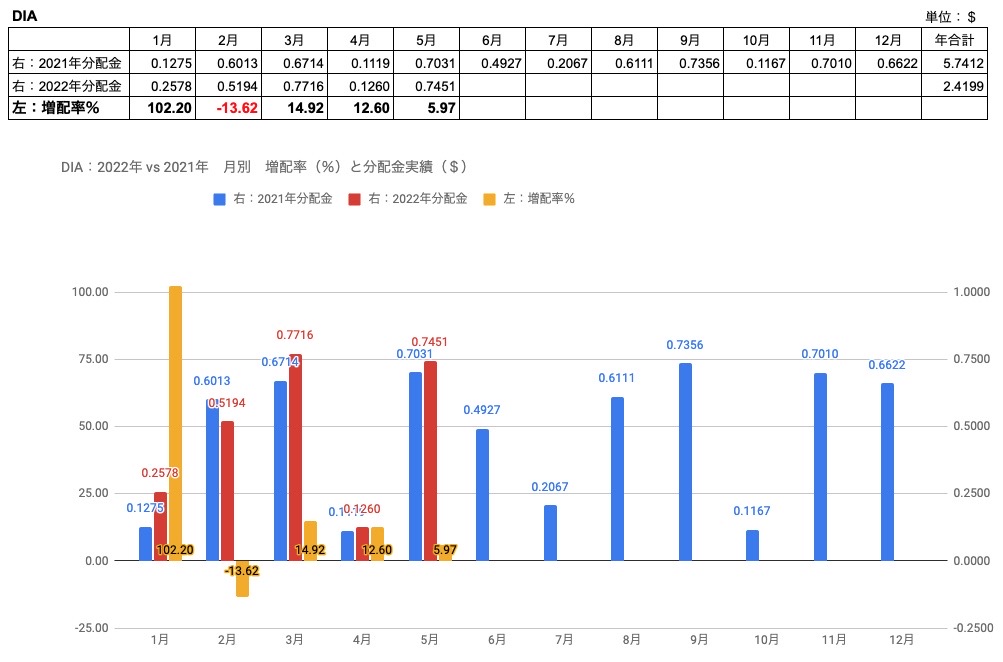

【参考】2022年vs2021年 分配金推移の比較(2022年5月まで)

こちらは2022年と直近1年(2021年)の毎月分配金を比較してみた結果です。

(オレンジが増配率)

まだ5月までの実績しかありませんが、昨年と傾向は異なることが確認できます。

現在の推移を見る限り、2022年は楽しみにしていてもいいのではないでしょうか。

経済の停滞など、何らかの要因があるかもしれませんが、長い目で見れば、着実に成長してくれるものと個人的には考えます。

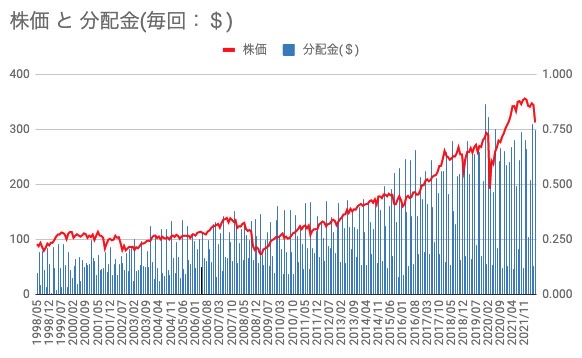

DIA運用開始以降の分配金推移(毎回受け取り分配金の推移)

毎回受取時の株価と分配金(毎回)の推移は以下のとおりです。

受け取る月などに応じて凹凸はありますが、長期でみると安定した右肩上がりが毎回の分配金推移を見るだけでも確認できます。

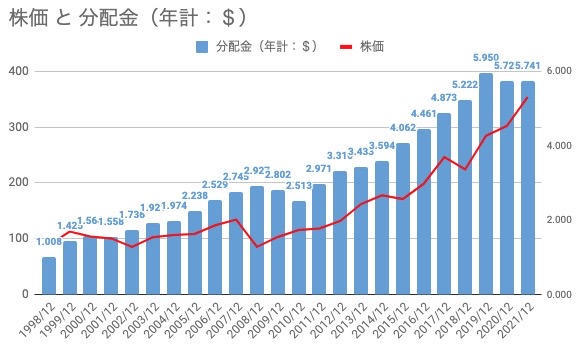

DIA運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

年単位で見ると2020年以降の横ばいが少し気がかりですが、保有銘柄が総じて停滞するなどの状況は、なかなか考えにくく、そこまで心配する必要はないと個人的には考えています

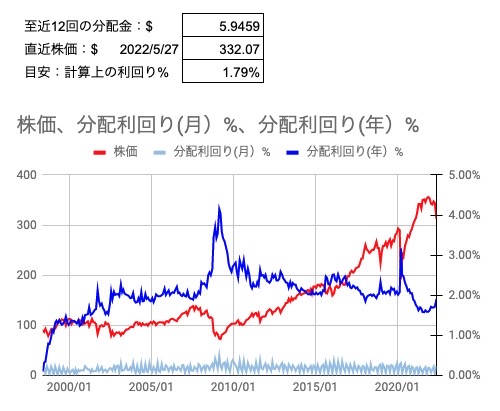

DIA運用開始以降の株価と分配利回りの推移

2022/5/28日時点(2022/5/27終値$332.07)と直近12回の分配実績から算出した結果は1.79%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは今回の記事更新(2021年データ更新時)の内容です。2022年以降、最新の参考目安や分配金実績については、毎回の分配金が出た後に別途記事を作成していこうと考えます。

つい数日前に算出したところ、約1.90%でしたが、ここ数日の株価回復を受け、また利回りが低下しつつあります。

過去、概ね2%前後で推移といった印象です。

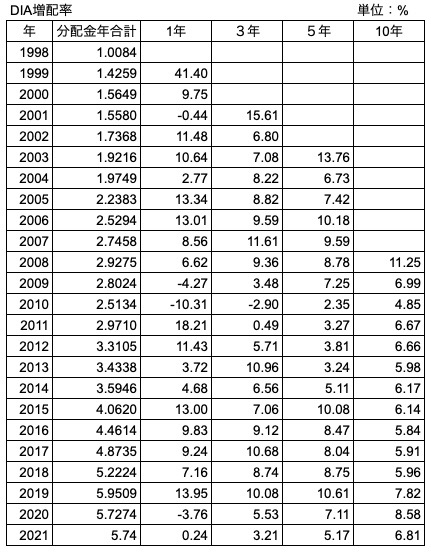

DIA運用開始以降の増配率推移(1年、3年、5年、10年)

2021年分配金実績反映後の増配率を計算した結果、以下のようになりました。

注:弊ブログ独自の分配金実績集計に基づいて、私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

1年増配率で見ると2020年対2019年は減配でしたが、2021年は若干増配で着地していますが、3年以上の長期でみると、概ね安定した推移を示しているのではないかと考えます。

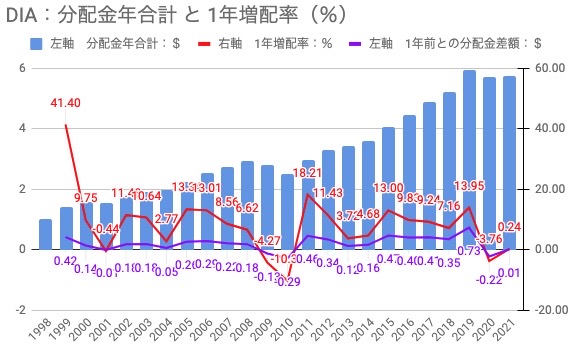

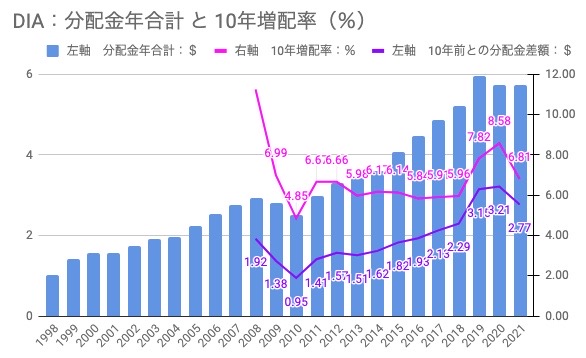

分配金年合計($)と1年増配率(%)

2021年分配金実績を踏まえ、参考に年合計の分配金と増配率の推移グラフ(更新版)を下に掲載しておきます。

(視認性をあげるため、分配金初期の桁外れな値は除外していることもあります、ご了承ください)

少し見づらいかもしれませんが、分配金年合計と増配率推移グラフに、比較単位スパンでの差額推移を追記しています(以下、3年と5年、10年にも反映)

年単位で見ると増配率は凹凸があることがわかります。

ただ、傾向としてはプラスで推移することが多く、よほどの状況にない限り、着実な増配基調を維持していくであろうと、個人的には楽観しています。

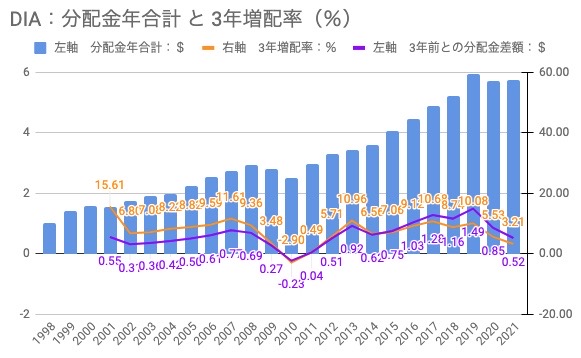

分配金年合計($)と3年増配率(%)

3年増配率でみると、1年増配率でみるよりも概ね安定したプラス推移が確認できます。

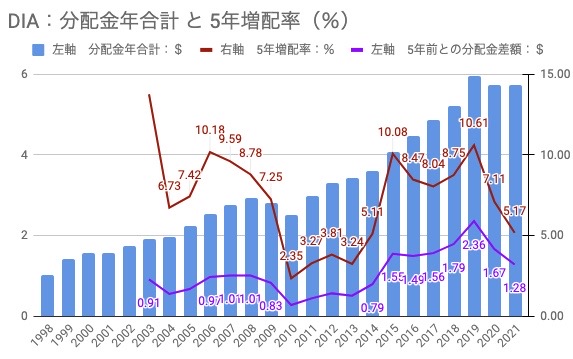

分配金年合計($)と5年増配率(%)

5年増配率でみると、5年前比較でだいたい$1程度以上の増配をしていることが確認できますし、多い場合は$2を超える実績も確認できます。

分配金年合計($)と10年増配率(%)

10年前と比較すると現状、$2.7程度の成長軌跡です。

3年保有<5年保有<10年保有と、長期で保有することで、株価成長とあわせ、分配金成長という観点でも着実な成長が見込めてきたことが確認できます。

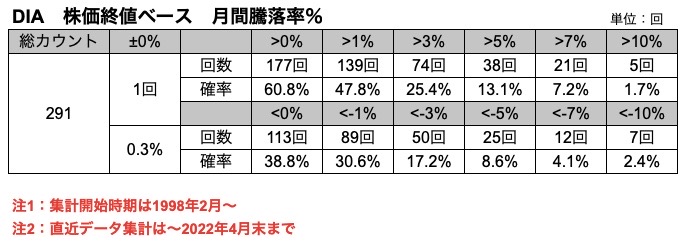

【参考①】株価終値ベースでの過去推移(年別、月間上昇率の推移)

この内容は、株価の終値を用いて、前日/前週/前月/前年末日など、さまざまなスパンの株価差をもとに、弊ブログで独自に参考集計したものとなります。

株価終値ベースですので、分配落ちなどの影響が含まれることにはなりますが、目に見える実績としての推移をまとめたものです。

あくまで過去の実績(過去はこうだった)というものですが、少しでもなにかの参考になれば幸いです。

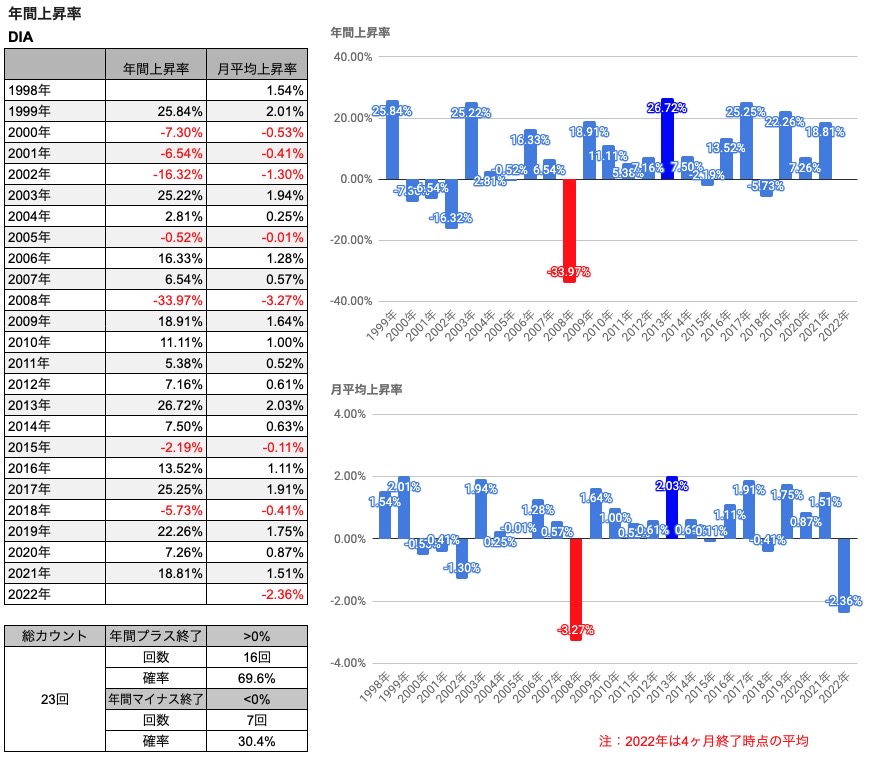

年別上昇率の推移(2021年終了時点)

前年最終日の終値と当年最終日の終値の差から算出した「年別上昇率」です。

また、年上昇率をもとにカウント月の回数からならした月平均上昇率を参考に掲載しています。

(2022年は4月までの集計結果が一部表示されています)

設定以降の長期でみると、年別集計23回のうち、プラス圏で終了した年は16回(約70%)、マイナス圏で終了した年は7回(約30%)でした。

2021年の年間上昇率という観点では約+18.8%程度です。

(分配金リターンは除く)

過去の下落最大は2008年、最大上昇は2013年でした。

ちなみに、2022年の月平均上昇率は、4月までの集計時点ですが、過去2008年に次いで2番目の推移を示しているのも特徴的です(途中集計のため月間騰落率を4で割った平均値)。

2022年終了時点でどうなるのか、今から興味があるところです。

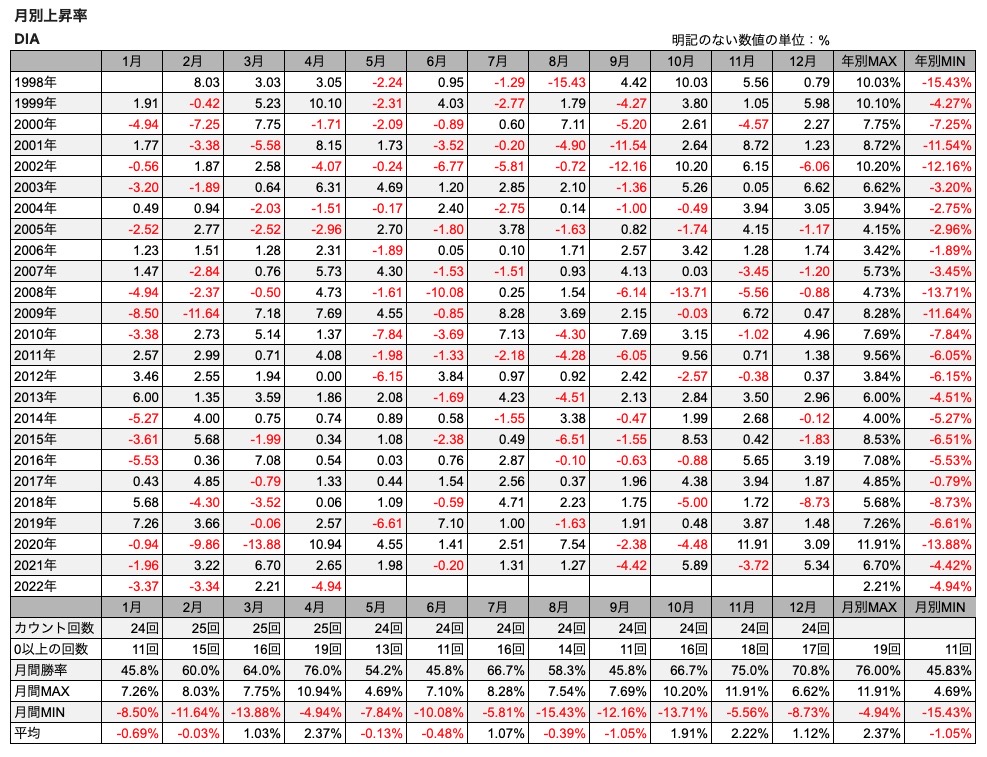

月間上昇率の推移(2022年4月終了時点)

前月最終日の終値と当月最終日の終値の差から算出した「月別上昇率」と、「月別の勝率」などをまとめて一覧表にしたものです。

上記一覧表の推移を、各年の月別上昇率としてまとめたグラフは以下のとおりです。

注:各月の最大上昇率を青色で、最大下落率を赤色で表示

2021年に過去最高、最低などを更新した月はありませんでした。

2022年は途中集計ですが4月、月間過去最低を更新しています。

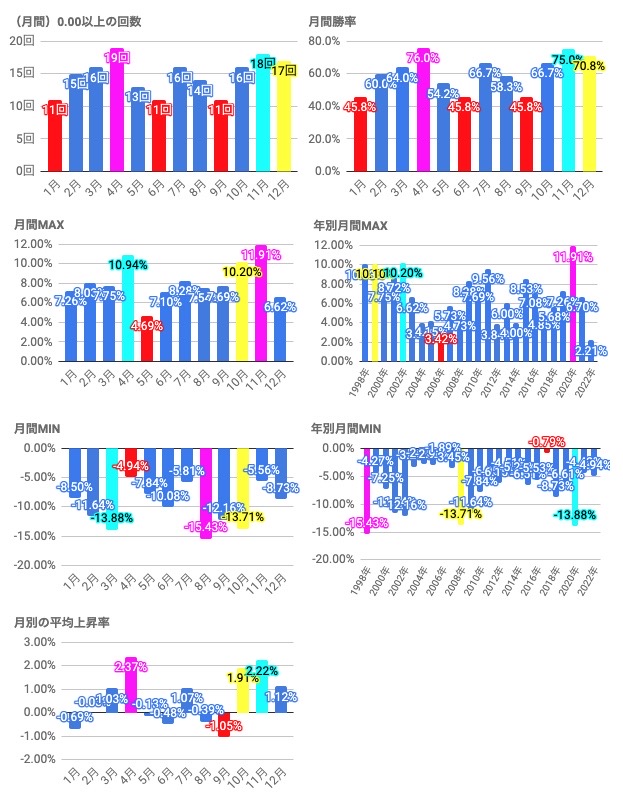

上記一覧表の推移を、「プラス終了月回数」、「プラス終了勝率」、「月&年別最大上昇率」、「月&年別最大下落率」でグラフ化したものは以下のとおりです。

注1:それぞれ1位をピンク色、2位を水色、3位を黄色、ワースト1位を赤色で表示

注2:設定来集計のためカウント回数の都合上、1月、5月〜12月は総カウント24回、2月〜4月は総カウント25回と差があります

- 例年であれば4月が強い、次いで11月、12月と続き、勝率が高い傾向

- 逆に1月、6月、9月は低調な勝率

- 平均上昇率でみるなら10月も3位と高め(1位4月、2位11月)

- 平均上昇率の最低は9月、次いで1月、6月と続く

2022年は過去の状況など参考にはならない相場環境が続いています。

【参考②】株価終値ベースでの過去推移(日々、週間、月間騰落率)

今回から日々、週間、月間にわけて騰落率の推移を掲載してみます。

(週間と月間は集計も実施)

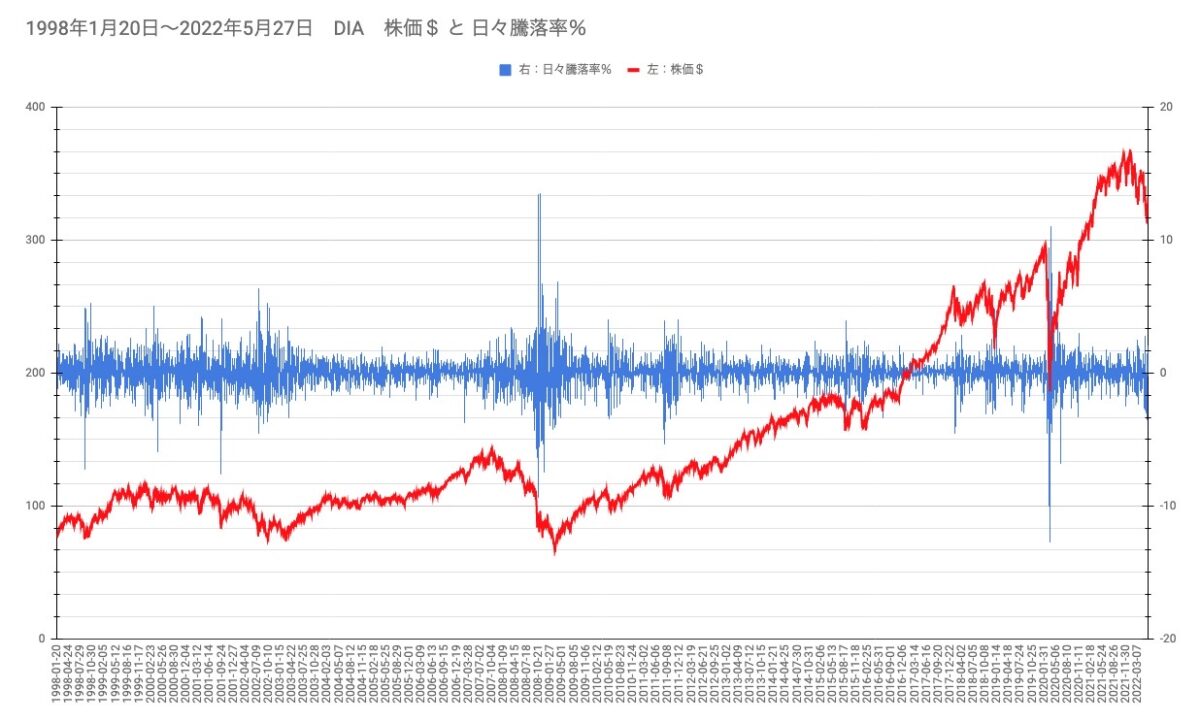

DIA設定以降の株価と日々騰落率の推移(〜2022年5月27日)

こちらは設定来株価推移に、日々の騰落率(前日終値と当日終値の差から算出)を追加したグラフです。

2000年代前半は比較的上昇が緩やかですが、リーマンショックを経て、その後の回復と伸びは凄まじく、世界経済を牽引する銘柄群の躍進が確認できます。

時代に応じて銘柄を入れ替えつつ、このような長期成績をたった30銘柄で叩き出しているのはさすがの一言です。

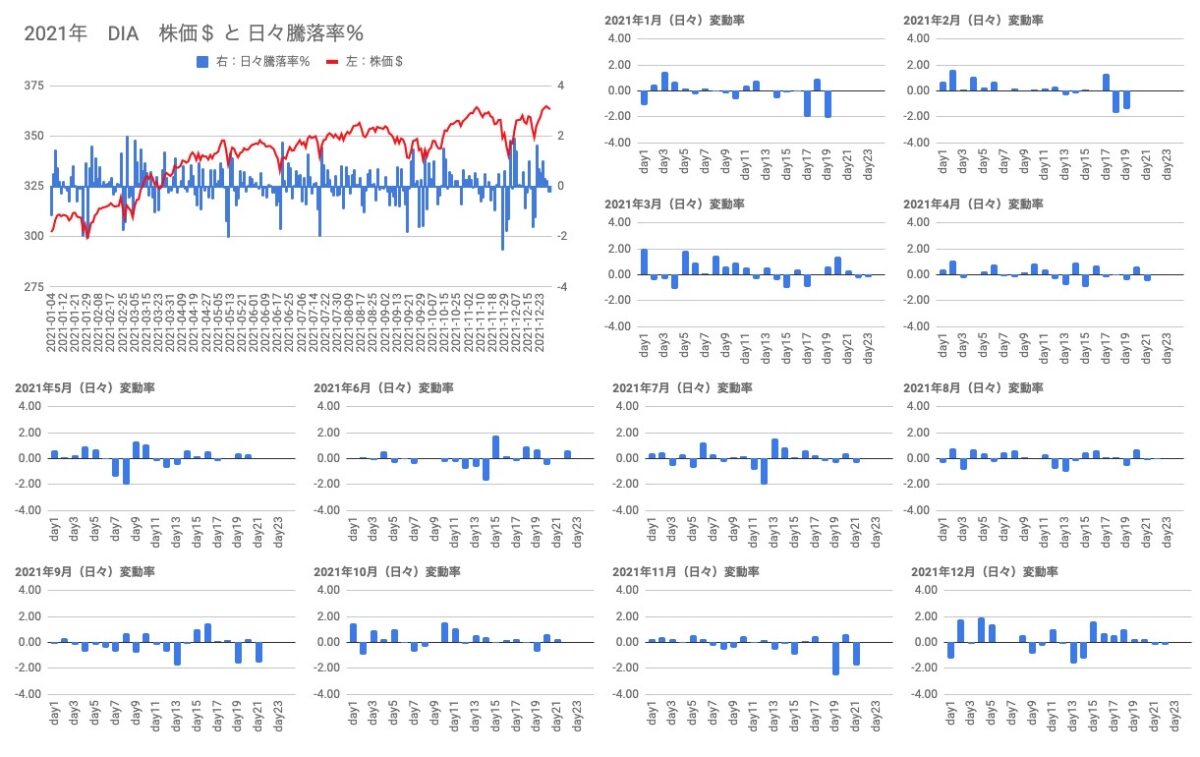

2021年 日々騰落率の推移

2021年に限定した「日々騰落率」(前日終値と当日終値の差から算出)を月別に表示した参考グラフです。

2021年は概ね、日々騰落率は上下2%程度の範囲内で収まりつつ、株価も着実に成長してきたことが確認できます。

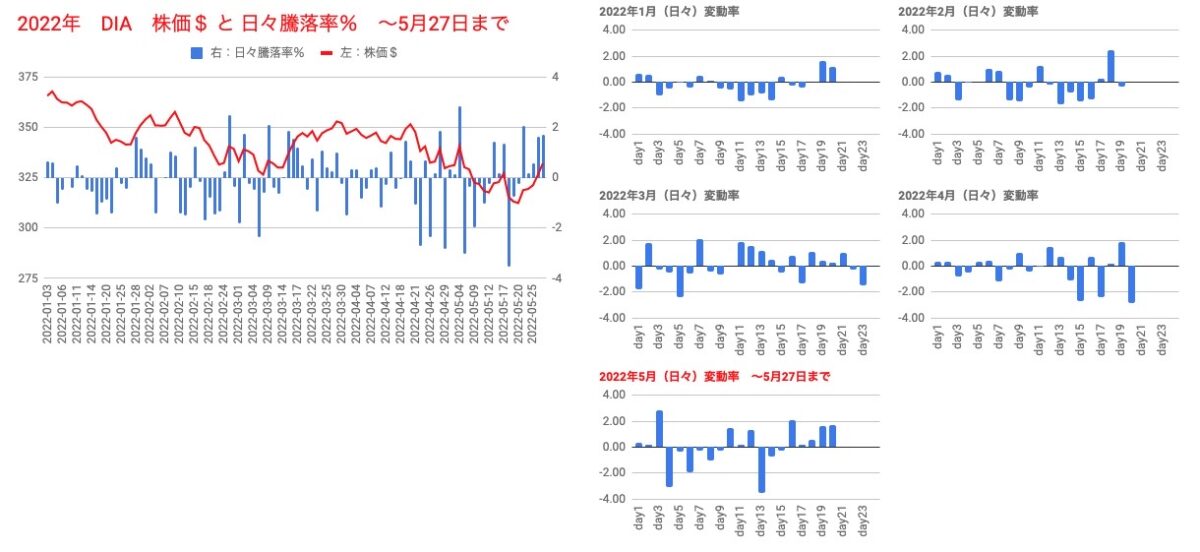

2022年 日々騰落率の推移(〜5月27日)

こちらは2022年に限定し、直近5月27日までの「日々騰落率」(前日終値と当日終値の差から算出)を月別に表示した参考グラフです。

年初からの株価調整を受け、株価推移は右肩下がり、変動幅も2021年より顕著に高い(ボラティリティが高い)状況が確認できます。

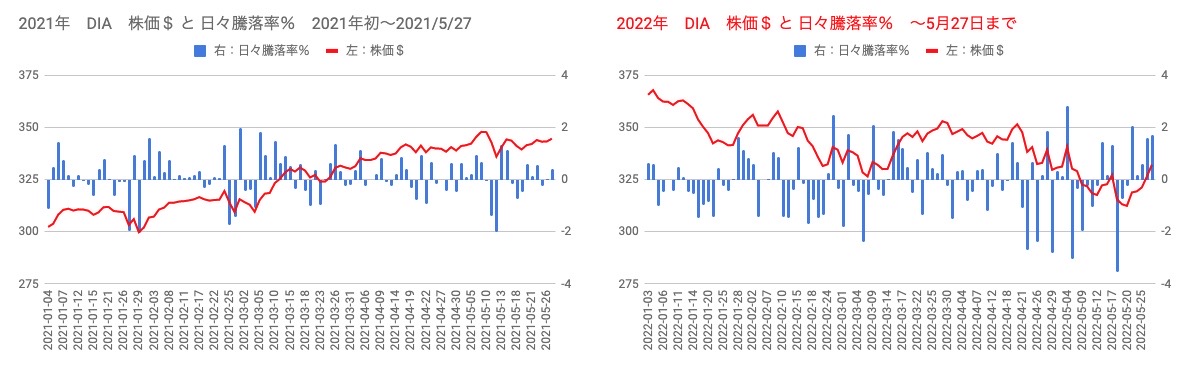

参考に2021年と2022年の同時期(それぞれ各年の年初から5月27日まで)を横並びに比較したものは下のとおりです。

この比較からも2022年の相場不安定さと株価調整の現状がよくわかります。

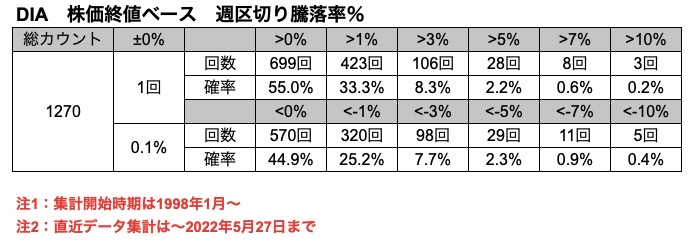

週間騰落率の推移(〜2022年5月27日)

前週末終値との差を計算したものです。

個人的に集計した週単位でのカウントは1270回(2022年5月27日まで)です。

集計結果、0%を超える回数は699週(55%)、0%下回り週は570回(44.9%)でした。

これを見ると週単位でもプラス圏で終了した回数がマイナス圏終了を上回る結果となっています。

過去の週単位騰落率と株価の推移グラフは以下のとおりです。

集計結果から、2021年と2022年に関する週間騰落率を比較したものは以下のとおりです。

先週、90年ぶりにダウが8週連続下落したとのニュースが流れました(右グラフのピンク色部分)。

記事作成時、9週連続の下落は免れたようです(2022年5月27日終了時、週単位で+6.29%上昇)。

2021年と比較しても、2022年は明らかにマイナス圏で推移する週が多いことが確認できます。

まだまだ2022年は先行き不透明ですので、調整代がありそうです。

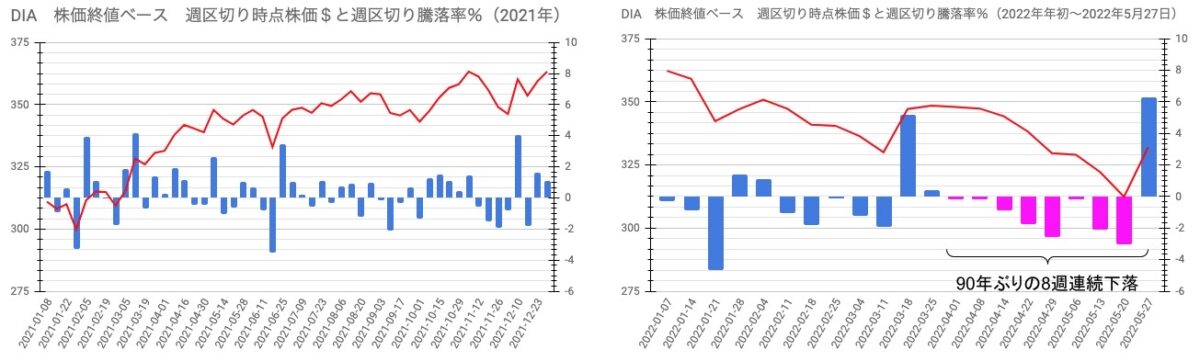

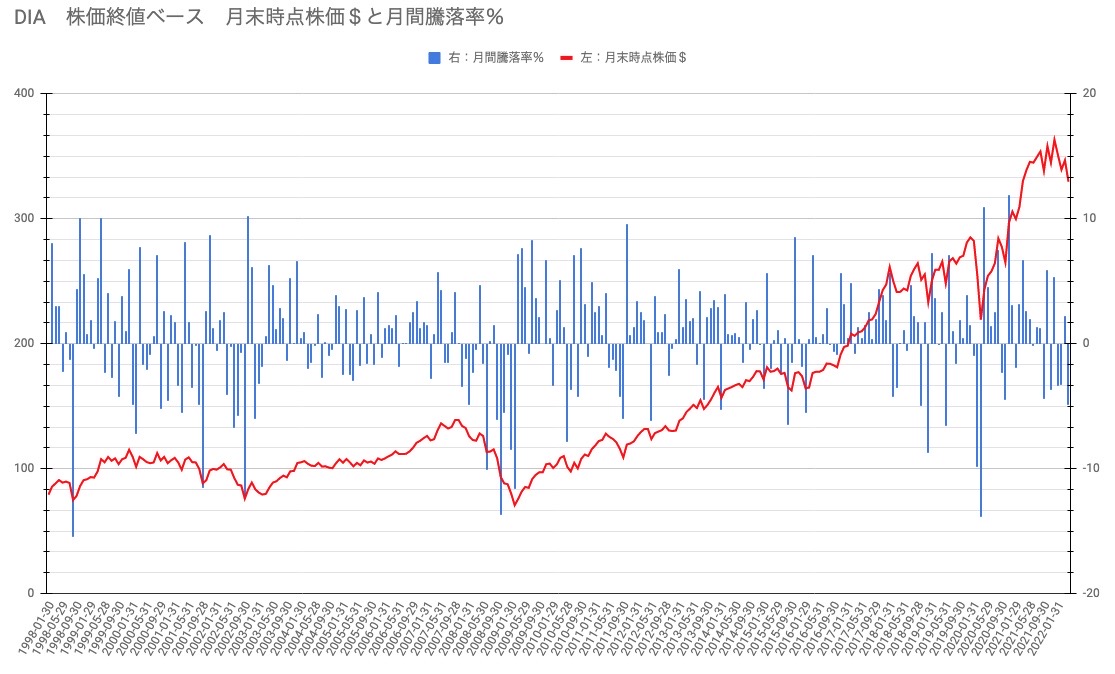

月間騰落率の推移(〜2022年4月)

前月末終値との差を計算したものです。

月単位でのカウントは291回(2022年4月まで)です。

集計結果、0%を超える回数は177月(約61%)、0%下回り月は113回(約39%)でした。

これを見ると月単位では明らかにプラス圏で終了した回数が多い結果となっています。

過去の月単位騰落率と株価の推移グラフは以下のとおりです。

2022年の数値は以下のとおりです。

- 1月:-3.37%/月

- 2月:-3.34%/月

- 3月:+2.21%/月

- 4月:-4.94%/月

軟調な月が続いていますが、週、月単位での過去集計結果の推移からも、いつかはプラスに回復すると信じていますし、気にする必要はないと思います。

個人的な感想

たった30銘柄でS&P500などと競えるパフォーマンスはさすがです。

分散程度などを考えれば、これで十分と(もしかして人によっては)捉えられるかもしれません。

毎月分配に興味のある方も、一考の価値はありそうですし、ハイテク偏重の相場が一旦、終焉を迎えつつある現状、検討候補として再浮上してもおかしくないのではないか、というのが個人的な感想です。

以前の紹介時にも書きましたが、少なくとも米国を代表する株価指数に連動するETFに期待できない日は当分来ないだろうと個人的には思っています。

投資をしていればしばらく低迷したりする時期もあるでしょう。

それでも、長期で見れば米国市場は何度も復活してきた実績があります。

過去、幾多の超有名企業が名を連ね、時代の栄枯盛衰を受け、ダウから除外されていきましたが、その歴史を経ても今なお、着実に成長し続けているETFとして、これからも注目し続けていくつもりです。

相場が不安定で、先行きを不安に感じるかもしれませんが、自分が信じた投資先を信じて突き進んでいきたいものですし、自分が信じた投資先にしか投資できなくはありませんか。

たとえそれが一度方向を変えたあと、また同じところに帰ってきたとしても。

(誰が言ったから誰かが悪いのではなく)すべて自分で決めたのですから。

それらすべて含めて、酸いも甘いも織り交ぜつつ、時には後悔と、時には楽しみも感じながら、長期で投資人生を楽しみたいものです。

それではまたっ!!