こんにちは、おーです!

本日は米国に上場するETFの中から、米国以外に投資が可能なバンガード・インターナショナル・ハイディビデンド・イールド ETF【VYMI】について、ざっくりご紹介させていただきます。

【2021年11月16日追記】

かなりの悲報です、2021年11月15日付けでサクソバンク証券の米国ETF取扱銘柄が大幅に制限されることになり、このような興味深いETFはサクソバンク証券では購入できなくなりました。

2021/12/26追記:2021年12月分の分配金実績を反映

2021/9/23追記:2021年9月分の分配金実績を反映

2021/9/4追記:長期比較しているETF同士の年間トータルリターン状況を掲載

2021/6/25追記:2021年6月分の分配金実績を反映

【VYMI】バンガード・インターナショナル・ハイディビデンド・イールド ETFのご紹介!

【VYMI】バンガード・インターナショナル・ハイディビデンド・イールド ETFとは

VYMIは2016年に設定された、まだ運用開始から5年程度の新しいETFです。

| ティッカーシンボル | VYMI |

| 名称 | Vanguard International High Dividend Yield ETF (バンガード・インターナショナル・ハイディビデンド・イールド ETF) |

| ベンチマーク | FTSE All-World ex US High Dividend Yield Index (FTSE オールワールド・除く米国・高配当利回り指数) |

| 設定日 | 2016/2/25 |

| ETF純資産総額 | 2.74B(約2740億円、1$=100円換算)※ |

| 投資銘柄数 | 1209 |

| 経費率(年率) | 0.28% |

| 算出方法 | 時価総額加重 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

| 運用会社 | バンガード |

注1:ETF純資産総額はyahoo!finance USAより引用

注2:銘柄数、経費率などに関する情報はバンガードHPから引用(2021/3/31時点)

※:バンガードはファンド全体(投資信託とETFを合算した金額)という解釈に推定

連動指数 FTSE オールワールド・除く米国・高配当利回り指数とは

米国を除く先進国および新興国に所在し、平均以上の配当利回りが見込まれる企業に焦点を当て、高い配当利回りを特徴とする非米国企業の投資収益率を測定するベンチマーク指数に連動することを目指します。

VYMIは、今後12か月間で平均以上の配当を支払うと予想される先進国および新興国の市場企業(米国を除く)の時価総額加重指数を追跡し、国際的な高配当利回りに対してアプローチしているようです。

チャート

2016年VYMI設定来の日足チャートです(青線は200日移動平均線)。

記事作成時の株価は$69.68(2021/5/27終値)です。

リアルタイムのチャートは下でご覧ください。

パフォーマンス

ファンド・パフォーマンス (単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額 | 43.45 | 4.28 | 7.66 | – | 9.61 |

| 市場価格 | 44.25 | 4.26 | 7.61 | – | 9.65 |

| ベンチマーク | 43.26 | 4.43 | 7.92 | 3.84 | 10.11 |

2016年の設定来で約9.6%/年の成長です(2021/4/30時点)。

米国以外の世界的な高配当にフォーカスした投資として、今後の長期的な成長に期待していきたいところです。

(参考)他ETFとのパフォーマンス比較

米国を除くVYMI(設定2016/2/25)との比較として、みなさんご存知の米国高配当に特化したVYMと比較しています。

ETFreplay.comから引用させていただきました。

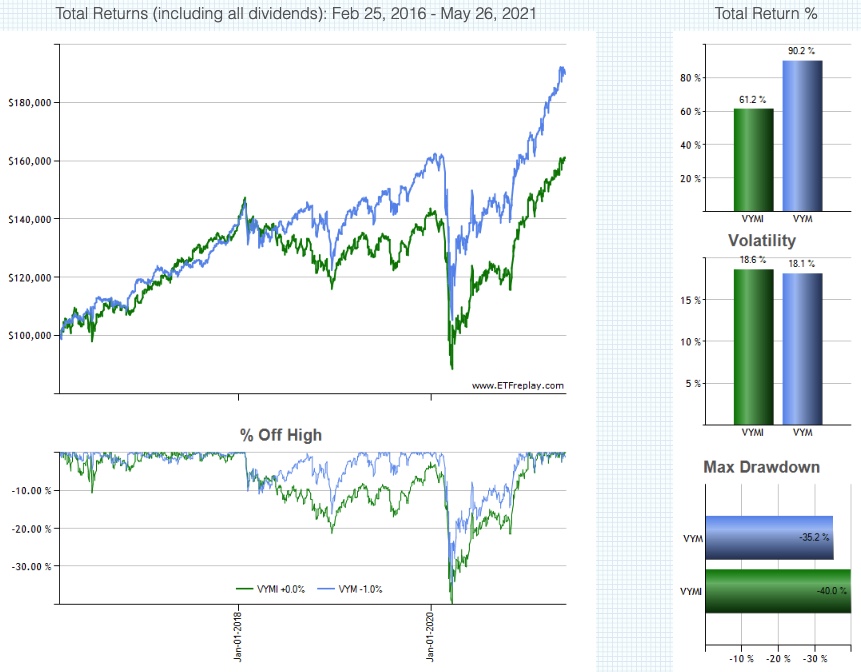

VYMI:米国以外とVYM:米国の比較(2016年VYMI設定以降)

VYMI設定来の比較です。

| トータルリターン | VYM(90.2%) > VYMI(61.2%) |

|---|---|

| ボラティリティ | VYMI(18.6%) > VYM(18.1%) |

| ドローダウン | VYMI(-40.0%) > VYM(-35.2%) |

2018年ごろから大きく差がつきはじめたこともあり、トータルリターンはVYMのほうが優れている結果となりました。

今後、長期でみた場合にこの傾向が続くのか、米国以外の上昇が期待できるのか注目していきたいところです。

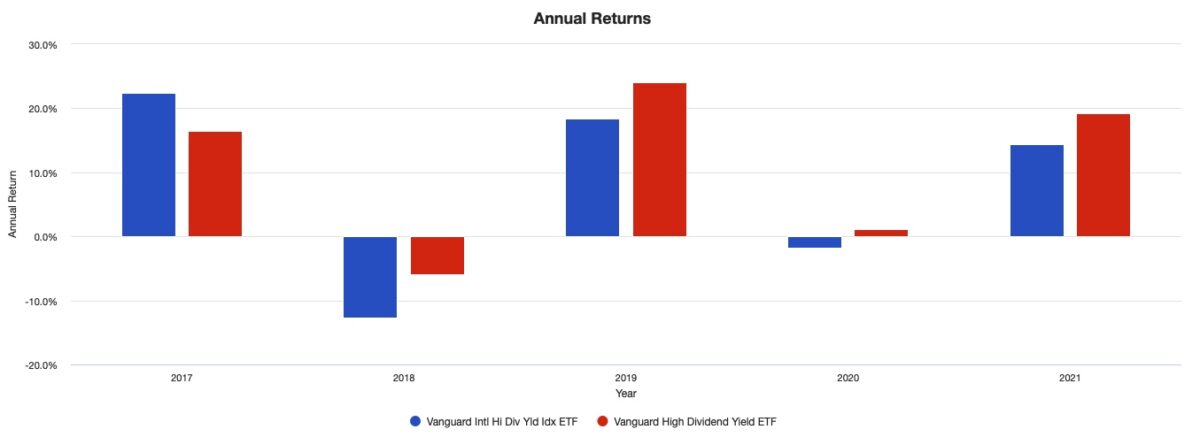

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

VYMI,VYM年間トータルリターン 2017-2020年

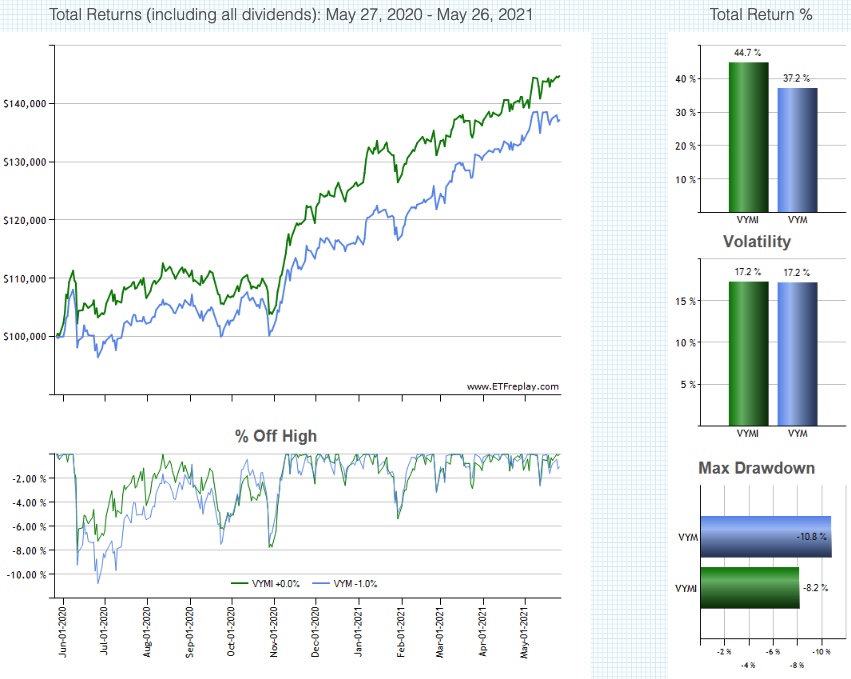

VYMI:米国以外とVYM:米国の比較(直近1年)

直近1年の比較です。

| トータルリターン | VYMI(44.7%) > VYM(37.2%) |

|---|---|

| ボラティリティ | VYMI(17.2%) = VYM(17.2%) |

| ドローダウン | VYM(-10.8%) > VYMI(-8.2%) |

直近の1年を比較すると、VYMIのほうがトータルリターンは高い結果となりました。

長期で比較してみなければ分かりませんが、やはり時代によって隆盛などの変化はありえそうですので、注目していこうと思います。

参考にVYMとVYMIの銘柄重複についても調べましたが、設計思想(米国を除く)のとおりVYMとの重複はまったくありませんでした。

引用元はFund Overlap(etfrc.com)です。

VYMI 保有銘柄、セクター構成、国別保有割合

保有銘柄に関する情報:2021/3/31時点

セクター、国別保有割合に関する情報:2021/3/31時点

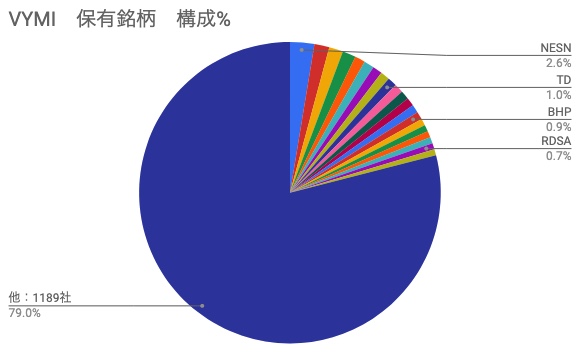

VYMIの保有銘柄、保有割合(円グラフ:%)

上位10銘柄までの保有割合は約13.3%、20位までで約21.0%となっています。

約1,200社への分散ということで、上位構成銘柄の保有割合も低めな印象です。

世界的に有名なネスレが1位、日本のトヨタが2位となっています、それ以外にも世界の上位構成銘柄は、やはり名だたる超有名な企業群の集合体でした。

円グラフでみると、幅広い銘柄へ分散投資していることが伺えます。

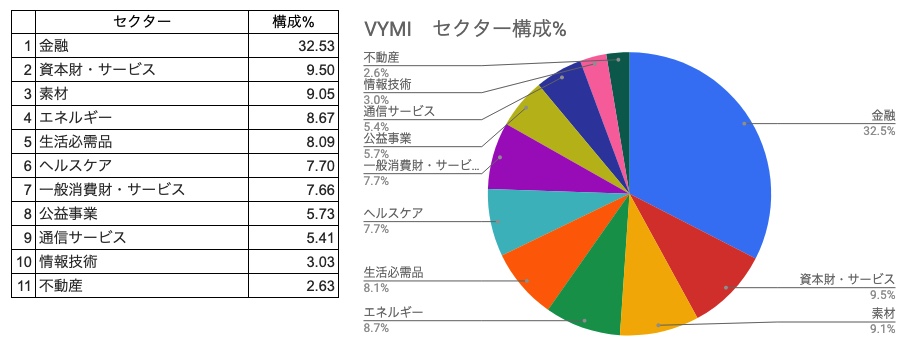

VYMIのセクター構成(%)

ETF全体のセクター構成を表示したものです。

VYMIの上位セクターが占める割合は2位の資本財まで約42.0%(3位の素材まで含めると約51.0%)となっています。

金融が他を圧倒的に上回っていることが確認できます。

比較用の情報として少し古いですが、以前、ご紹介したVYMは1位金融、2位ヘルスケア、3位生活必需品、4位資本財、5位情報技術などでしたので、米国と米国以外で高配当セクターの構成が異なる点も興味深いと感じます。

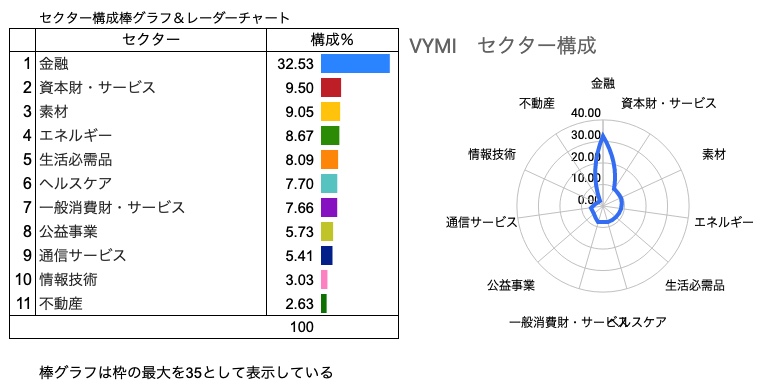

参考に棒グラフ&レーダーチャートを掲載しておきますので、見やすい方で確認してください。

VYMIは1位の金融セクターが占有する割合が突出して大きなことがよく分かります。

米国に限定したVYMは、1位金融約20.8%、2位ヘルスケア約13.7%、3位生活必需品約13.6%、4位資本財約10.1%、5位情報技術9%などでしたので、セクターについては米国以外のセクター構成より分散されているように見受けられます(ただし米国集中)。

米国以外の高配当銘柄に投資が可能なVYMIには、このようなセクター偏りの傾向があることは認識しておいたほうが良さそうです。

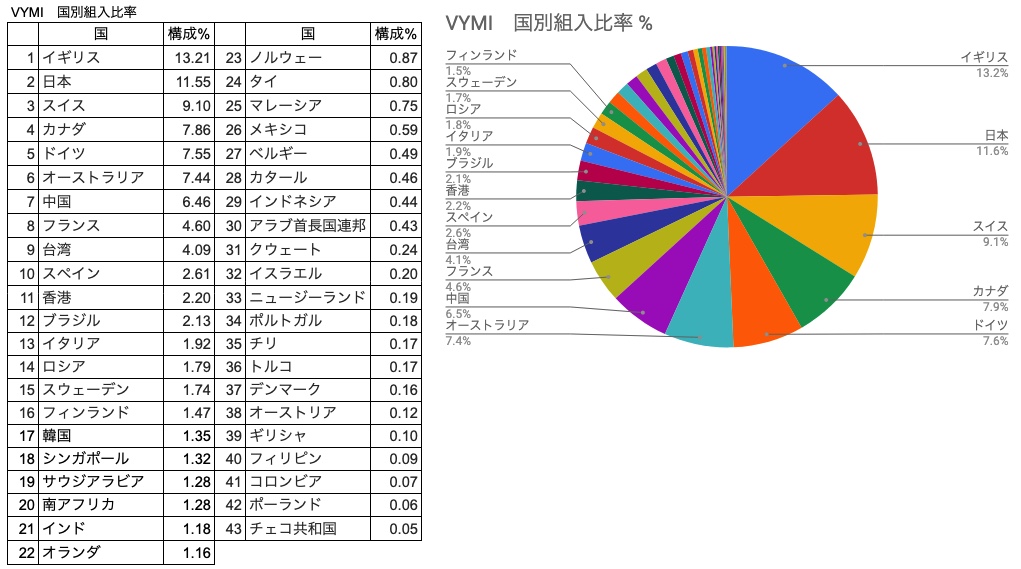

VYMIの国別組入比率(%)

国別の投資割合をまとめたものです。

VYMIでは43カ国へ幅広く投資しています。

1位はイギリスで、2位に日本がランクインしています。

2位の日本まで約24.7%、3位のスイスまで含めると約33.8%の投資割合となっています。

個人的には思った以上に多くの国の銘柄に投資をしているなという印象です。

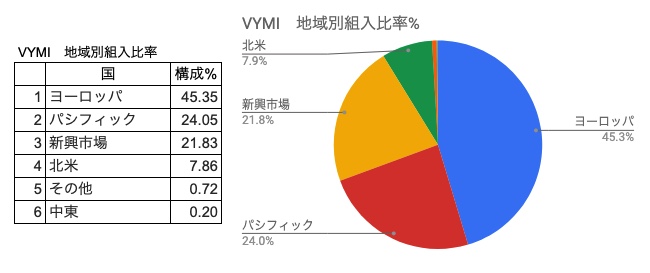

VYMIの地域別組入比率(%)

地域別の投資割合をまとめたものです。

地域という広い括りでみると、ヨーロッパが約45%と多数を占めています。

北米の約7.8%はカナダへの投資となっています(米国は含まれていません)。

新興市場にも投資をしていることが分かりますので、新興市場の高配当を含めて投資したいという方にもニーズがありそうです。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

一般的には表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

(証券会社によっては、分配金受け取りで強制的に円貨振替される場合、為替手数料などもかかることになると思われます)

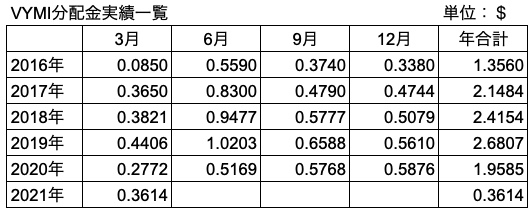

VYMI運用開始以降の分配金推移(一覧表)

VYMIは年4回(3/6/9/12月)分配金を受け取ることができます。

ETF設定以降の定例分配金を一覧表にしたものは以下のとおりです。

(2021年は途中の小計が掲載されていますが、ご了承をお願いします。2021年の分配金合計は、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に、今後は掲載していく予定です。)

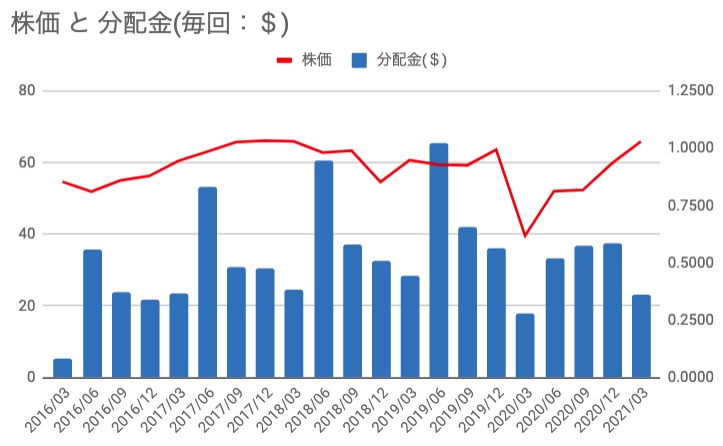

VYMI運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

毎回の分配金を見る限りでは、米国に特化したVYMのように明確な右肩あがりの傾向は確認しづらい現状ですが、今後の長期データを確認していきたいと思います。

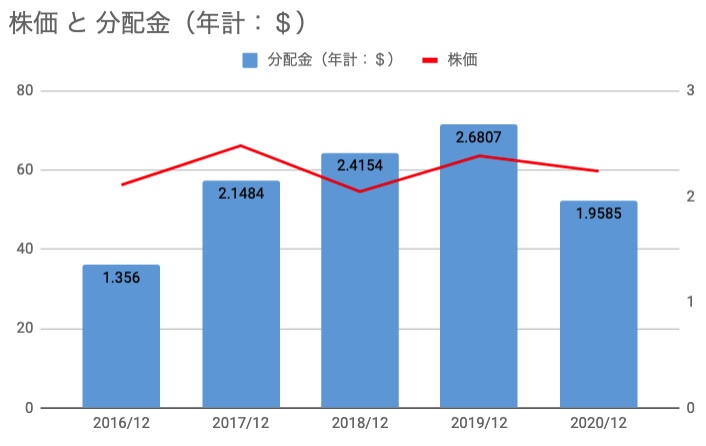

VYMI運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

年単位でならして見ると増配傾向でしたが、やはり2020年はコロナウィルスの影響による世界経済への打撃が響いたのでしょう。

2020年のVYMは増配(約2.2%)でしたが、米国以外のVYMI(約-26.9%)と、特徴的な差が出ています。

2021年以降の復活に期待していきたいところです。

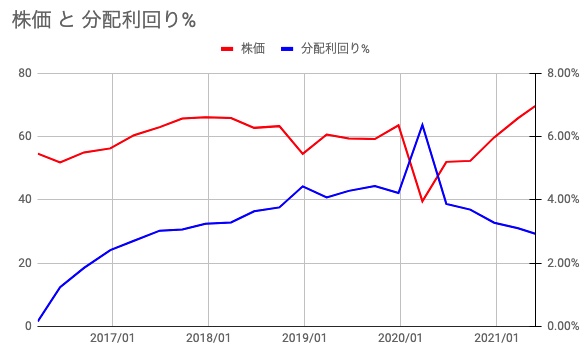

VYMI用開始以降の株価と分配利回りの推移

株価$69.68(2021/5/27終値)と直近1年間の配当実績から算出した利回りは2.93%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。今後の最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載し、随時更新をしていこうと考えています。

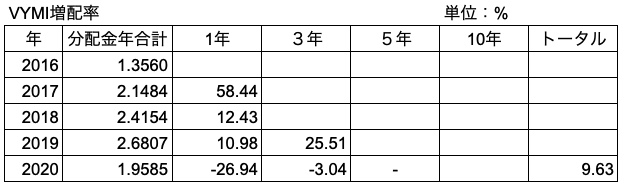

VYMI運用開始以降の増配率推移(1年、3年)

増配率を計算した結果、以下のようになりました。

注1:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

弊ブログ独自の集計であることをご了承お願いします。

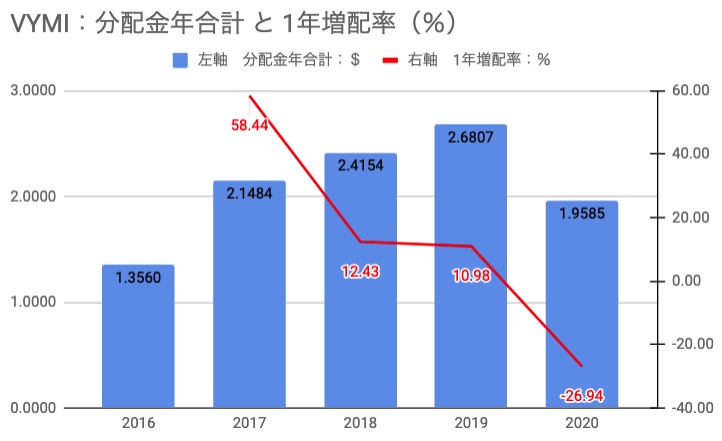

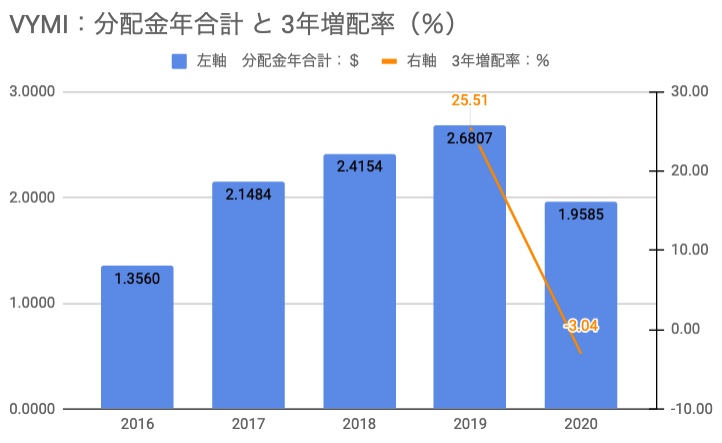

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(以下のグラフは弊ブログ独自の集計により算出した上側の増配率表をもとに作成しています。視認性を高めるため、初期の桁外れな値は枠外表示としていることがあります)

分配金年合計($)と1年増配率(%)

運用期間が短いので変動が大きいように見受けられます。

2019年までは約10%程度の増配率を維持していましたが、単年でみれば2020年に大きな減配となってしまいました。

分配金年合計($)と3年増配率(%)

3年増配率でみても2020年の減配により、マイナスになっていますので、2021年以降の動向に注目しています。

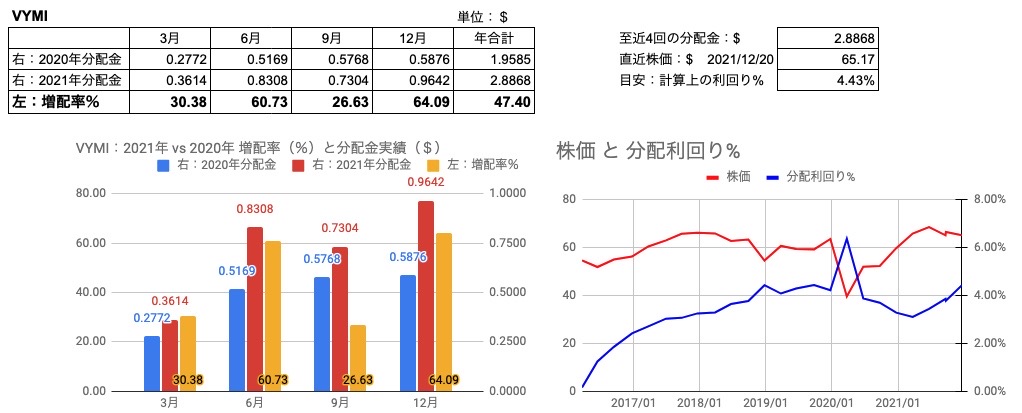

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

米国高配当のVYMとは異なり、その他世界の(VYMと同程度の)高い配当利回りを有する企業群への投資が可能です。

高配当銘柄の分散投資という観点から興味深いETFでした。

日本が投資先に多めに含まれていることなどをどのように捉えるか投資家の判断にもよると思いますが、24時間、世界の名だたる企業群が稼いだ利益の一部を、寝ていても定期的に分配金という果実で教授することができることを考えると、VYMとあわせて保有することも考えてもいいのかもしれません。

経費率はVYMと比較すると0.28%と割高には感じるかもしれませんが、米国に偏重しない国際的に分散された企業群から高配当を抽出、勝手にリバランスなどを実施してくれることを考えれば、大して気にはならないのかなと個人的には考えます。

ただし、VYMIには新興国なども幅広く含まれていることから、米国ETFのVYMとは異なり、減配などのリスクは今後もかなり大きそうです。

また、幅広く分散された米国外への投資ということで(2021/5月現在の)株高局面にあっても株価が過去の高値から更新できていないのも特徴的ですし、偏重した投資は考えものかとも思いますので、偏重せずに保有割合は自身で調整が必要ではないでしょうか。

まだ運用開始から年数が経過していない、若いETFではありますが長期の分散投資として検討の余地が大いにあるETFではないかとも感じています。

現時点で日本の大手証券会社で購入することはできないのは非常に悲しいところですが(サクソバンク証券などでは可能でしょうが)。

わたしの限られた資金では現時点ですぐに購入は考えていませんが、今後のパフォーマンス推移なども見守りながら、長期的な保有を前提とした購入候補のETFとしてウォッチしていきたいと思います。

毎回の分配金推移などをこれからも定期的に本記事内で紹介できればと考えています。

この記事がなにかの参考になれば幸いです。

それではまたっ!!