こんにちは、おーです!

米国全体に投資することができるVTI、米国優良大型企業(ダウ工業株価平均採用30銘柄)で構成されるDIA。

結論、どちらも優良ETFなのですが、米国全体への連動(VTI)と、米国の中でも(VTIに比べてという意味で)偏重している30銘柄への連動(DIA)について、参考に比較してみました。

興味のあるかたはご覧いただけると嬉しいです。

関連記事のご紹介

| 記事の概要/投稿時期 | 件名(クリックで記事へジャンプ) |

|---|---|

| 更新情報/2022年1月 | 【更新】VTI(バンガード・トータル・ストック・マーケットETF)2021年実績など |

基本構成(ETFの概要)

ETFの基本構成(ETFの概要)はすでに別記事で紹介していますので、一覧表でまとめる程度とさせていただきます。

注:数値に関する情報は2021/4/16調査時点(株価、分配利回りは2021/4/16終値時点)の内容に基づき記載

引用元:純資産総額、直近株価および配当利回りyahoo! finance USA

その他情報引用元:各ETF運用会社のホームページ情報など

純資産総額は1$=100円として換算

VTIの基本構成

| 銘柄名 | VTI |

| 名称 | Vanguard Total Stock Market ETF (バンガード・トータル・ストック・マーケットETF) |

| ベンチマーク | CRSP US Total Market Index (CRSP USトータル・マーケット・インデックス) |

| 設定日 | 2001/5/24 |

| 純資産総額 | 1.15T(約115兆円)※ |

| 投資銘柄数 | 3722 |

| 経費率 | 0.03% |

| 算出方法 | 時価総額加重平均 |

| 分配金 | 年4回(3/6/9/12月) |

| 運用会社 | バンガード |

| 直近株価 $ | 216.6 |

| 配当利回り % | 1.37 |

| 購入のしやすさ | ◯ 国内大手証券会社(SBI証券、楽天証券、マネックス証券など)で購入可能 |

※:バンガード・トータル・ストック・マーケット・インデックス・ファンド全体(投資信託とETFを合算した金額)という解釈

【VTIの特徴】

- 米国株式市場の投資可能銘柄のほぼ100%をカバー=これ1本で米国市場全体(大型、中型、小型株)に投資

- 時価総額加重平均を採用

- 運用期間がもうすぐ20年を迎える長期の運用実績がある

- 低コスト(バンガードは年々、徐々に経費を下げる努力をしている)

DIAの基本構成

| 銘柄名 | DIA |

| 名称 | SPDR Dow Jones Industrial Average ETF (SPDR ダウ工業株平均 ETF) |

| ベンチマーク | Dow Jones Industrial Average (ダウ・ジョーンズ・インダストリアル・アベレージ) |

| 設定日 | 1998/1/14 |

| 純資産総額 | 25.79B(約2.5兆円) |

| 投資銘柄数 | 30 |

| 経費率 | 0.16% |

| 算出方法 | 株価加重 |

| 分配金 | 毎月 |

| 運用会社 | ステート・ストリート |

| 直近株価 $ | 340.44 |

| 配当利回り % | 1.78% |

| 購入のしやすさ | ◯ 国内大手証券会社(SBI証券、楽天証券、マネックス証券など)で購入可能 |

【DIAの特徴】

- ダウ・ジョーンズ工業株価平均に採用された米国の優良企業30社で構成

- 「輸送」および「公共事業」以外のすべての業種を網羅

- 1896年から算出され、100年以上の歴史を持つ最も古い米国株式市場の指数

- 運用開始から20年を超える長期の運用実績がある

- 約1年前は経費率が0.17%だったようで、こちらもコスト削減を図っている

保有銘柄上位1〜30位の重複程度の確認

【参考】上位30位までの保有銘柄と銘柄の重複

今回、ダウが30銘柄と限られていますので、ダウの30銘柄すべて掲載にあわせ、VTIも上位30銘柄を掲載し、比較してみました。

結局、VTIにはDIAの構成銘柄がすべて含まれるので、比較するのにあまり意味はないと思いますが、とりあえず掲載しておきます。

特徴的な相違点として、DIAは株価加重され、VTIは時価総額で加重されるということで、上位の順位には違いがあることが分かります。

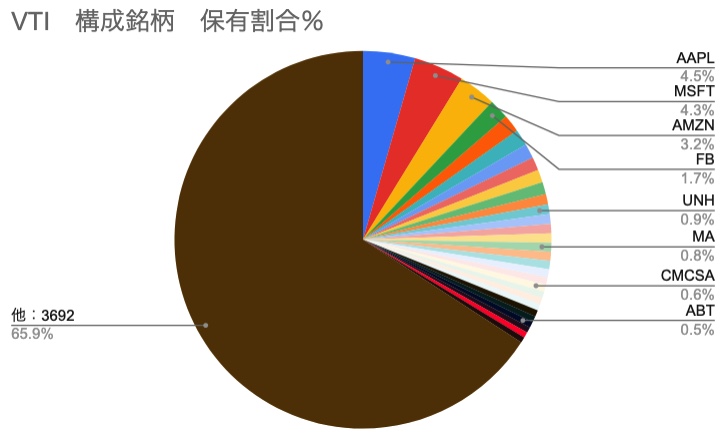

VTI、DIA 構成銘柄の保有割合

米国の約3,700銘柄に投資しているVTIの上位30位までが占める保有割合です。

上位1〜10位:21.1%、上位11〜20位:7.7%、上位21〜30位:5.3%(=上位30位までの保有割合34.1%)となっています。

米国市場全体に投資ができる、米国への究極の分散といえるVTIです。

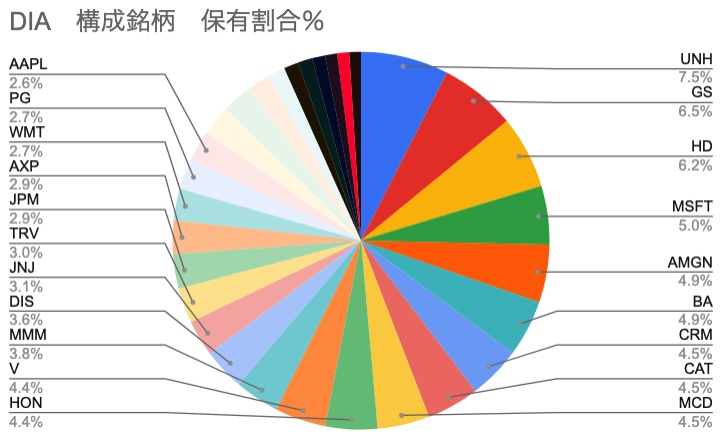

一方、米国の優良企業群全30銘柄で構成されるDIAです。

(「輸送」および「公共事業」以外のすべての業種を網羅している)

構成銘柄を適宜見直し、入れ替えしながら100年以上運用されている指数ですので、まさに米国を代表する優良企業が集結しています。

ここ数年以内で指数の構成以降、ずっと残っていたGEがとうとう除外されました。

イノベーションが活発な米国の、まさに時代の栄枯盛衰が反映されながら存続している特徴的な指数と言えると思います。

ETF全体の保有セクターの割合

各ETFのホームページなどから調査したETF全体の保有に関する情報を比較してみたいと思います。

今回、DIAの銘柄はすべてVTIに含まれてしまうことがわかっていますので、ETF全体を通じての銘柄の重複確認は省略しています。

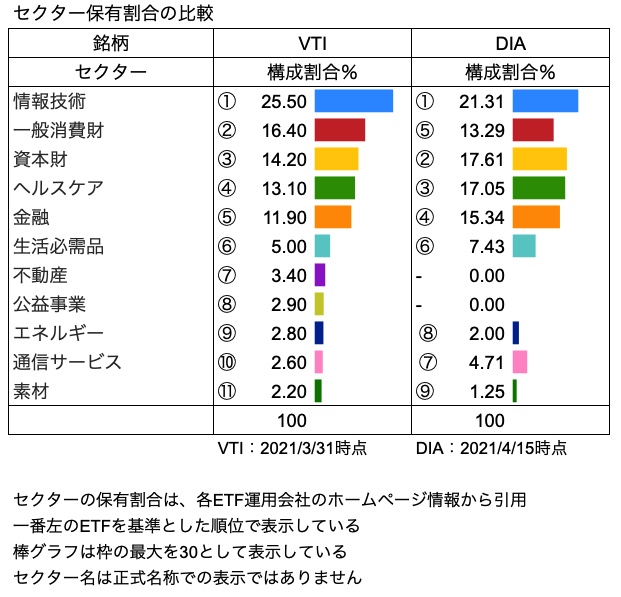

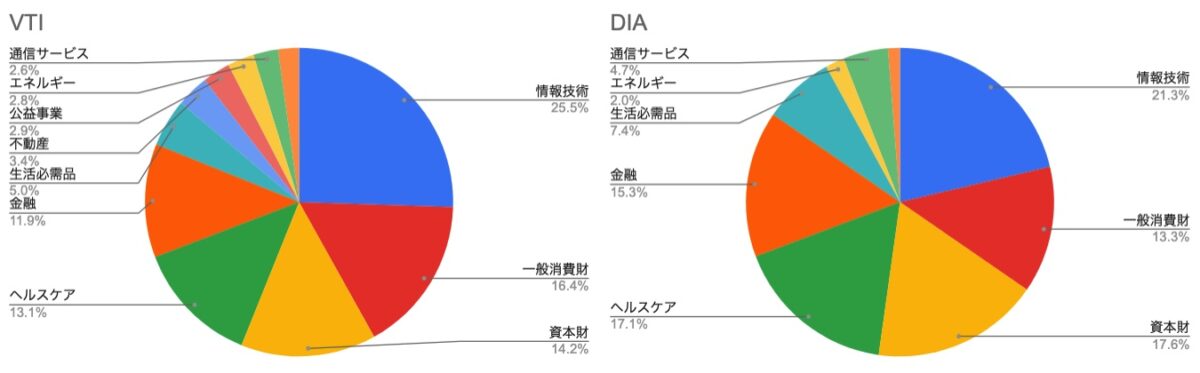

セクターの割合

各ETFの全体を俯瞰しての保有割合を比較してみた結果は、以下のとおりです(2021/4/16調査時点)。

引用元は各ETFホームページですが、それぞれ掲載情報はVTI:2021/3/31、DIA:2021/4/15と異なります。

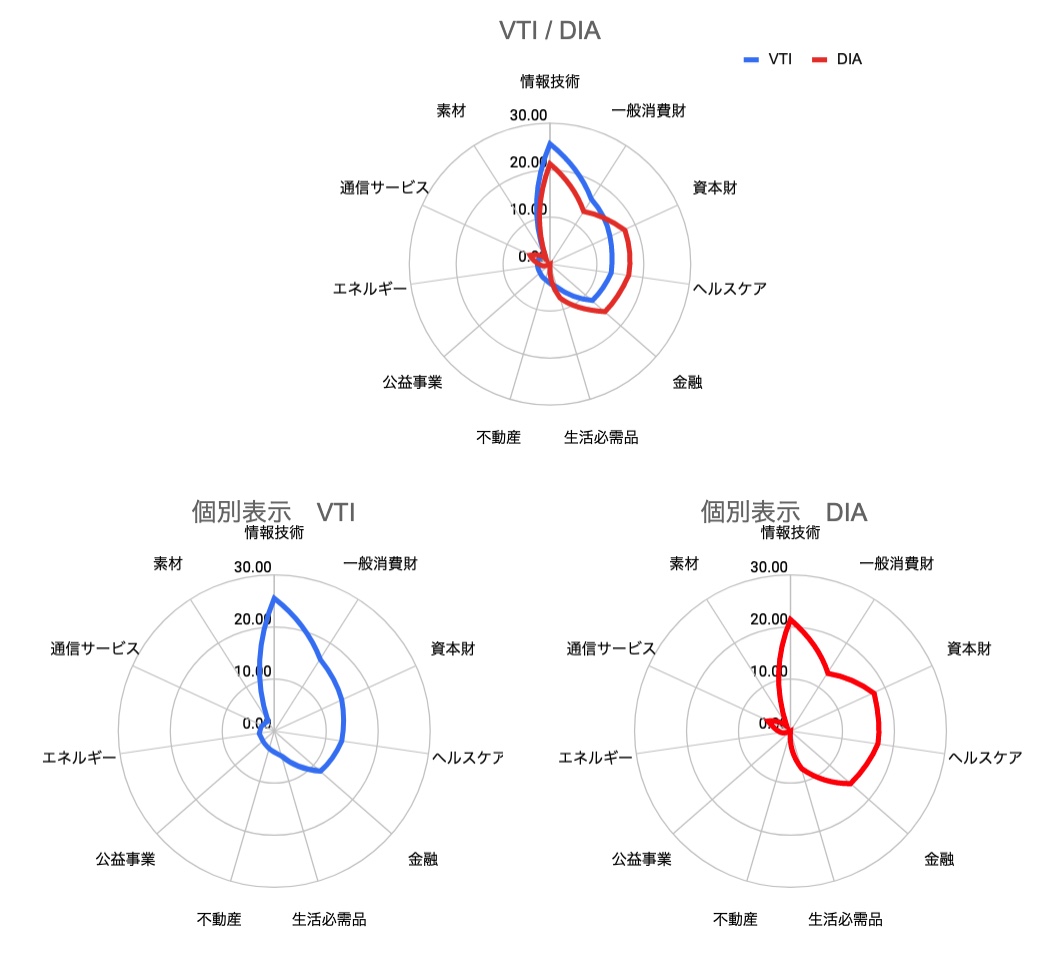

今回も3種類の比較パターンで趣向を変えて掲載しています。

- 棒グラフでの比較

- 円グラフでの比較

- レーダーチャートでの比較

いずれかの見やすい表示で確認いただければと思います。

①棒グラフでの比較

②円グラフでの比較

③レーダーチャートでの比較

DIAには不動産、公益事業セクターは含まれていません。

ダウ(DIA)の場合、公共事業セクターなどは別の「ダウ公共株15種平均」などに採用されていますので、このDIAには含まれていないことになります。

それ以外のセクターについては、VTIとDIAは結構、似通っている構成割合であることが分かります。

パフォーマンス推移

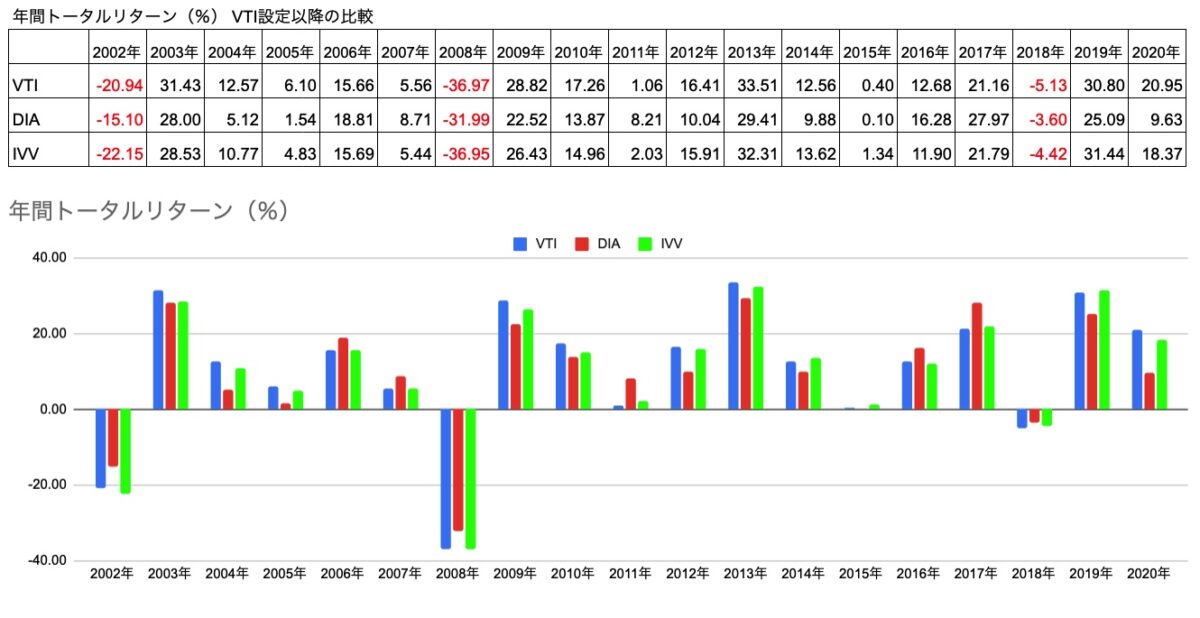

年間トータルリターン推移 2002〜2020年

VTI運用開始後からの長期の期間について表示しています(2021/4/16調査時点)。

比較用にS&P500連動のIVVも掲載しています。

DIAより市場全体を網羅したVTIやIVVのほうが下落幅が大きいことも特徴的です。

VTIは特に小型株などを網羅していること、S&P500は優良企業500銘柄とはいえ、ダウに採用される厳選30銘柄よりは分散されているので、ある意味ではDIAと比べてリスク耐性が低いとも言えるかと思います。

(言い換えると、優良企業30銘柄で構成されるDIAは、厳選した優良企業30銘柄のみであることから、市場平均より下落耐性があり、下落時にも安心してホールドできるという考え方もできるかもしれません)

VTIとIVVはほぼ同じ動きをしており、これだけ見ても「米国全体」なのか、「S&P500」なのかは、投資家の好みではっきり言ってどっちでもいいと個人的には思います。

いろいろな期間でのトータルリターン推移の比較

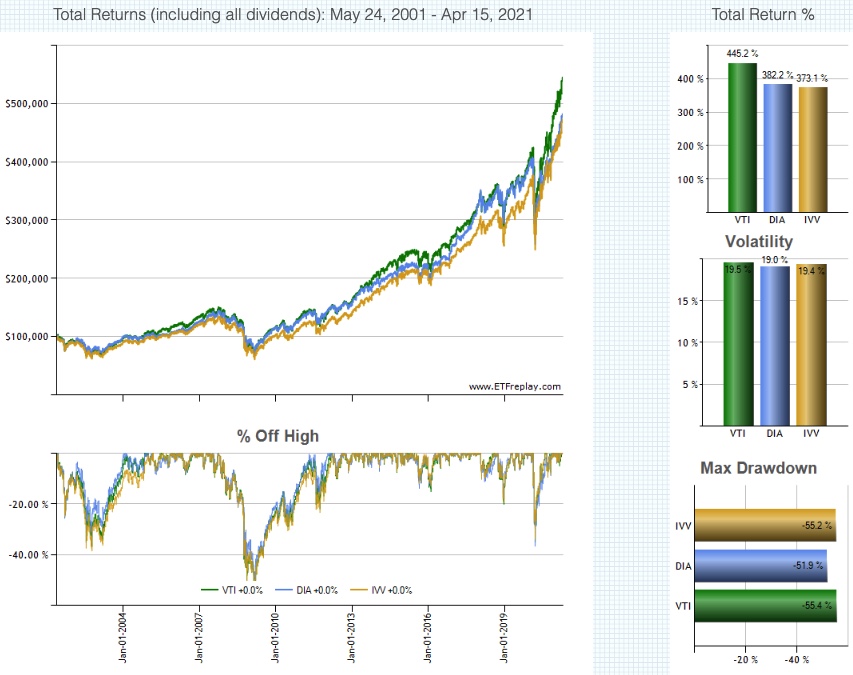

今回は比較可能期間がVTI設定以降と、長期間での比較ができました。

3種類の期間でパフォーマンスを比較してみます。

いずれもETFreplay.comから引用させていただきました。

IVVはあくまでVTIと似たような市場平均としての参考比較という位置づけでの表示です。

①VTI設定以降(2001/5/24〜2021/4/15)

| トータルリターン | VTI(445.2%) > DIA(382.2%) > IVV(373.1%) |

|---|---|

| ボラティリティ | VTI(19.5%) > IVV(19.4%) > DIA(19.0%) |

| ドローダウン | VTI(-55.4%) > IVV(-55.2%) > DIA(-51.9%) |

VTIを好む方は、S&P500よりも小型株を含んでいることにより、このような差が生まれてくれることを期待しているかたもいると思います。

それ以外にもVTIのほうがより分散されているので好みという方もいるでしょう。

(逆に小型株を含むので下落時には一番、ドローダウンが大きくなっているという点にも注目しておく必要があります)

DIAは長期間での下落耐性が市場平均よりも高い結果となっていることが確認できました。

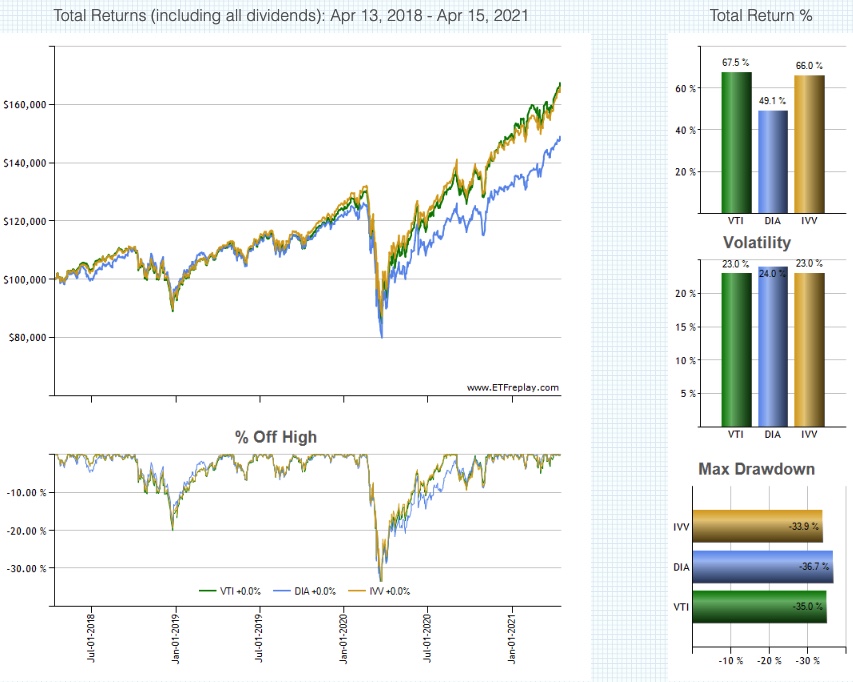

②過去3年(2018/4/13〜2021/4/15)

| トータルリターン | VTI(67.5%) > IVV(66.0%) > DIA(49.1%) |

|---|---|

| ボラティリティ | DIA(24.0%) > VTI(23.0%) , IVV(23.0%) |

| ドローダウン | DIA(-36.7%) > VTI(-35.0%) > IVV(-33.9%) |

直近3年ではVTIとIVVは差がありません。

この期間ではボラティリティとドローダウンは、DIAが一番高い結果となっています。

切り取る期間によって見え方が違いますので、注意が必要です。

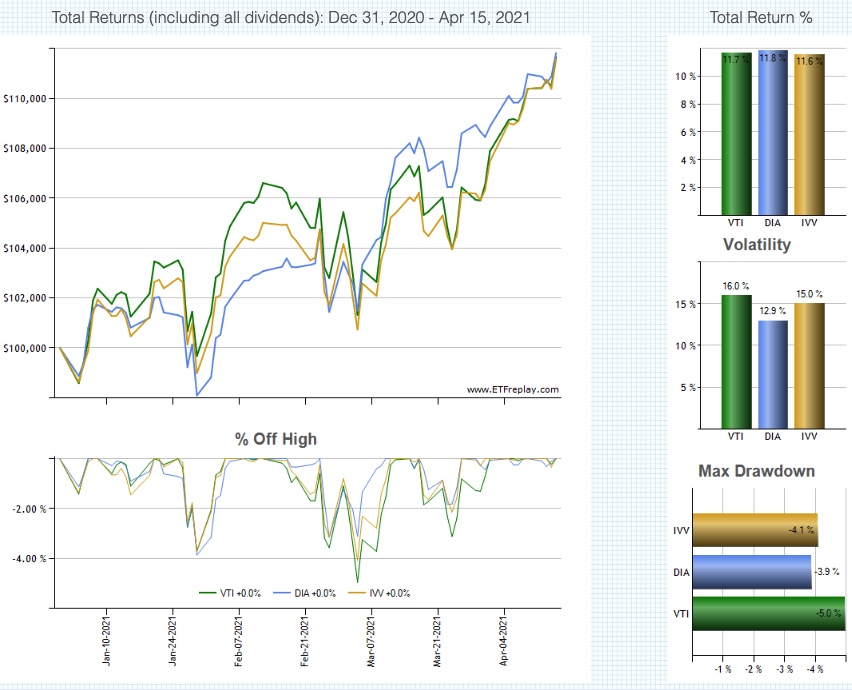

③2021年 年初来(2020/12/31〜2021/4/15)

| トータルリターン | DIA(11.8%) > VTI(11.7%) > IVV(11.6%) |

|---|---|

| ボラティリティ | VTI(16.0%) > IVV(15.0%) > DIA(12.9%) |

| ドローダウン | VTI(-5.0%) > IVV(-4.1%) > DIA(-3.9%) |

2021年4月現在、いまはすべて市場最高値を更新し続けているような状況ですので、右肩上がりが顕著です。

こういったときこそ暴落などに備えた準備と心構えをしておきたいと素人ながらに考えています。

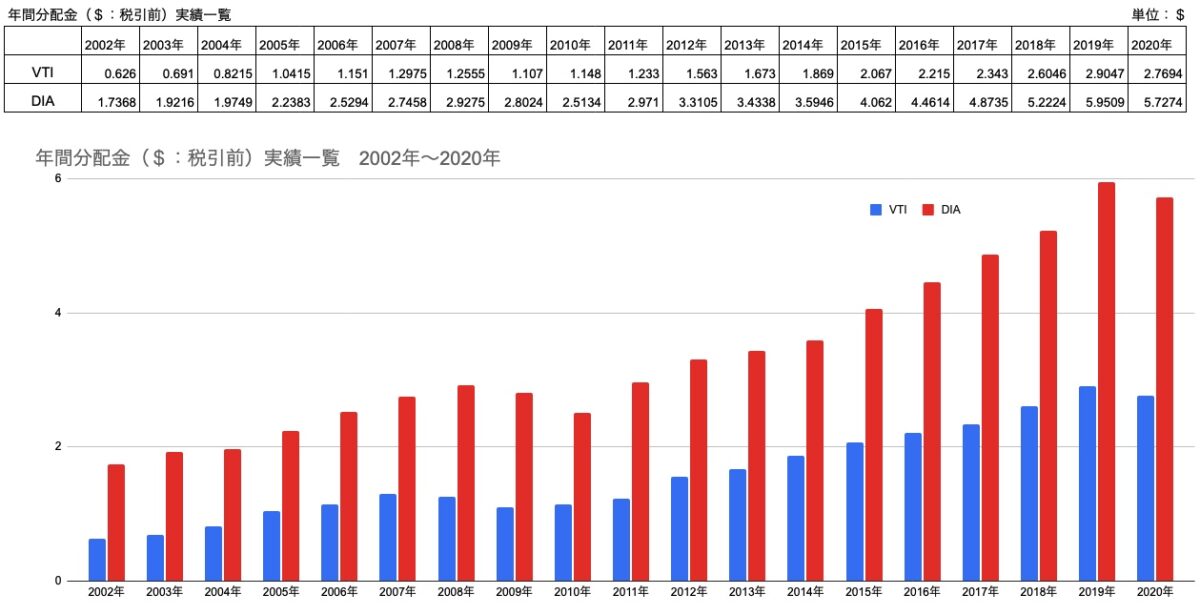

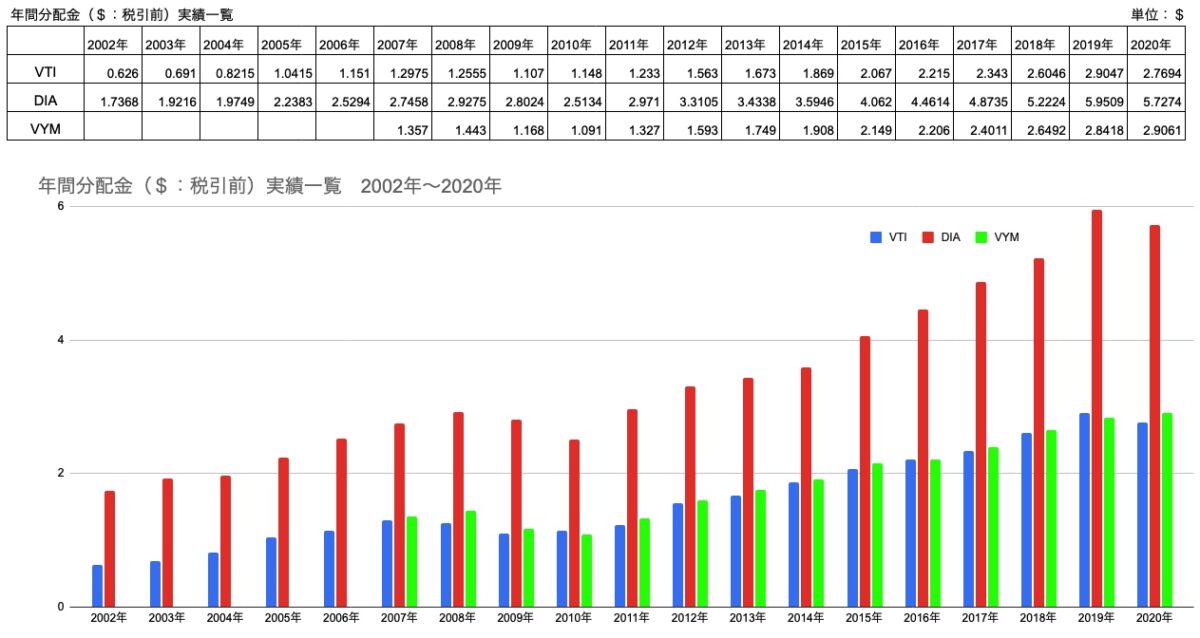

分配金、増配率、分配利回りの推移

VTI設定以降の定例分配金が出され始めた2002年から比較しています。

分配金の推移 2002年〜2020年

DIAのほうが分配金は多く出されています。

DIAは毎月分配というのも特徴的です。

ただ、いずれのETFもリーマンショック、コロナショック時を除いて右肩上がりが確認できますので、今後も長期に増えてくれることを期待させてくれます。

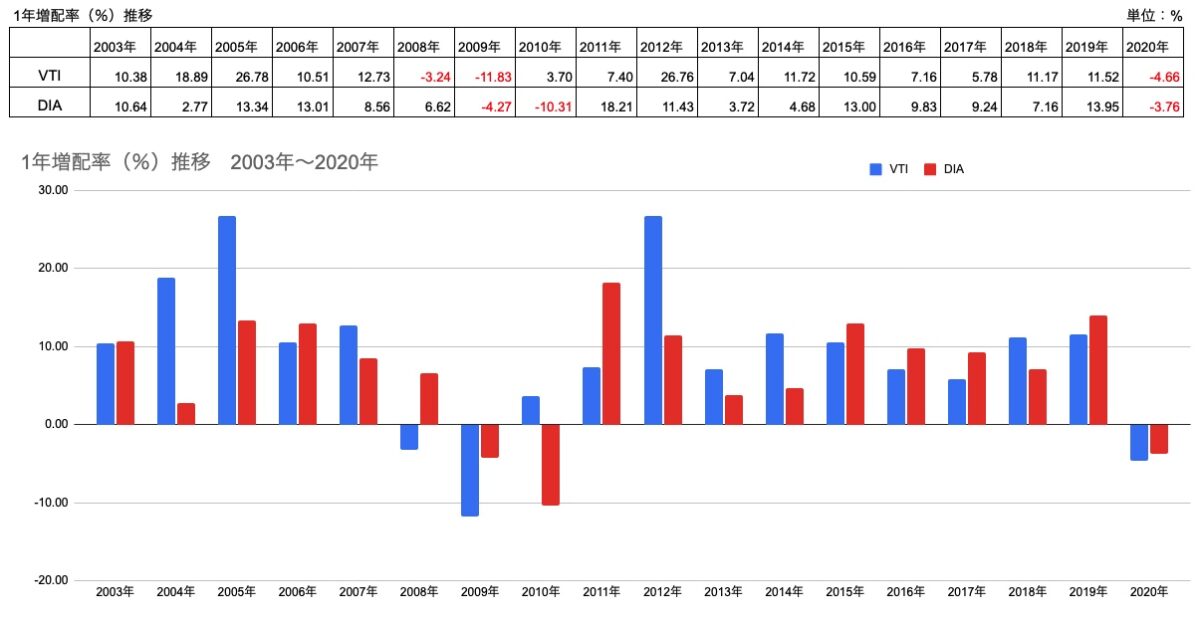

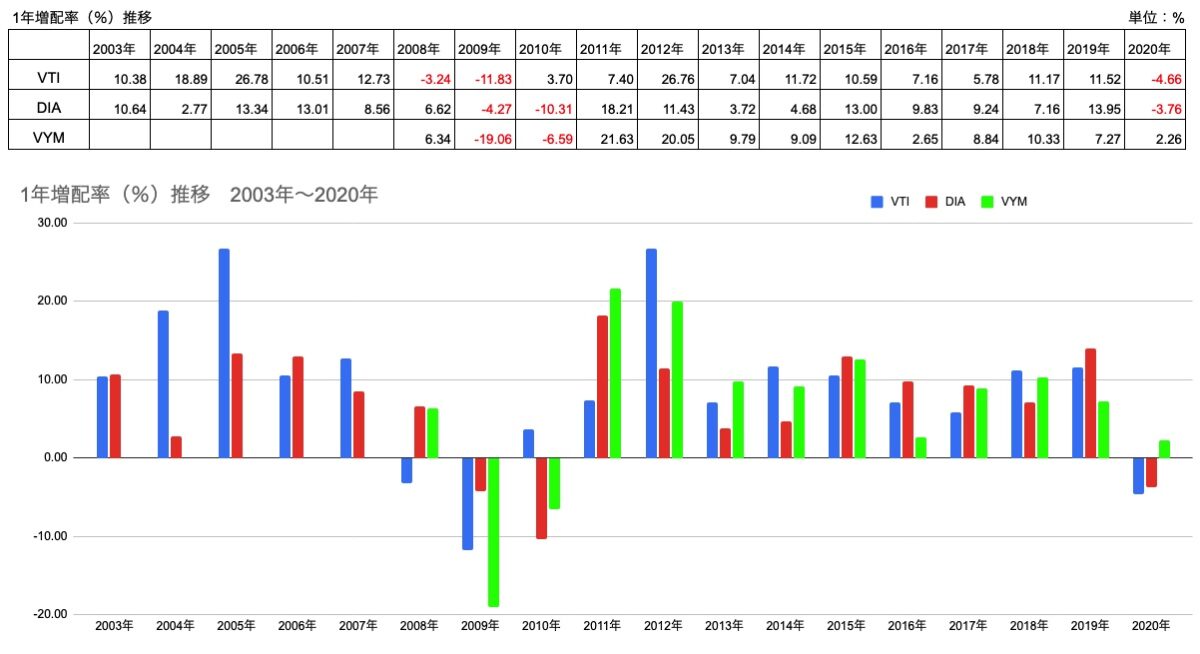

1年増配率の推移 2003年〜2020年

長期の増配率推移を比較してみました。

VTIが突出して高いときもありますし、DIAが高いときもあります。

基本的にはリーマンショック、コロナショックの時期を除き、増配を繰り返しています。

こういった観点からも、どちらも安心してホールドできるETFだと思います。

(個人的興味の参考)VYMを追加して比較

個人的に興味があり、上記表に高配当ETFで一番安定感のある(と私は思っている)VYMを追加して比較してみましたので、参考に掲載しておきます。

分配金の推移(VYMは2007年以降)

1年増配率の推移(VYMは2008年以降)

VTIとVYMは、現時点で年間分配金の推移はほぼ同額、1年増配率は勝ったり負けたりを繰り返していますが、増配率という観点から見てもVTI、DIAともに高配当ETFのVYMと遜色ない推移を示していると感じています。

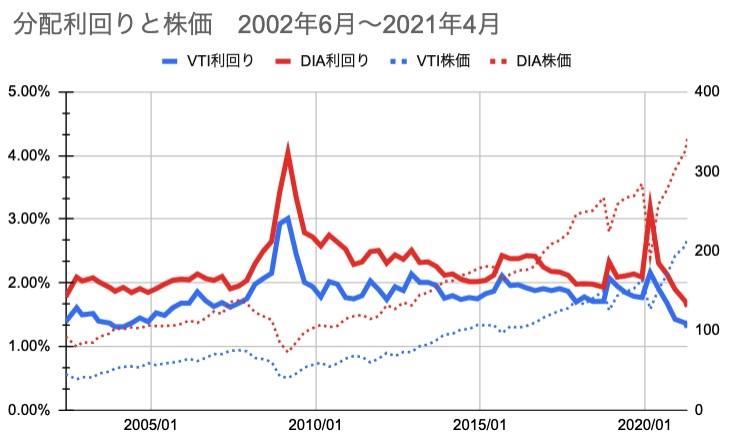

分配利回りの推移

VTI設定以降の推移を表示しておきます。

ざっくりとした感覚でのまとめですが、以下のようなイメージに捉えています(ここは各自でグラフからご判断ください)。

注:( )内の直近分配利回りは、直近4回の分配金(DIAは直近1年の分配金)と2021/4/16終値の株価より弊ブログで算出した値を表示しています、参考程度にお考えください。

- VTI分配利回りは1.5%〜2.0%程度(記事作成2021/4/16時点株価で1.30%)

- DIA分配利回りは2.0〜2.5%程度(同時点で1.63%)

個人的な感想

DIAは厳選された30銘柄と、分散という観点から考えるとかなり尖ったイメージはあります。

ですが、市場平均のVTIやS&P500と比べてもパフォーマンスは非常に高く、世界経済を牽引する米国のなかの超優良銘柄群という安定感の高さを確認できる結果となりました。

DIAは30銘柄と極端な厳選ですが、長期にわたって市場平均と同等の優れた結果を残していることは、投資家の考え方によってはDIAに好んで投資される方もいると思います。

また、DIAは分配金も毎月分配ですので、そういった点もある意味で魅力的だと思います。

わたしは市場全体を網羅しているVTIを好んでいますのでVTIに投資していますが、いずれのETFも全体のパフォーマンスは非常に高く、米国の成長とともにまだまだ長期で右肩上がりが期待できると信じて投資をしています。

増配率を切り取ってみても、安定感のある高配当ETFと比較しても遜色ない結果でしたので、今後も長期にわたって増配を繰り返してもらえれば、買値によっては将来、高配当化することも期待できそうです。

なにより、米国を代表する指数などに連動しているETFたちとして、下落相場でも迷うことなく買い向かうことができる点は、何者にも代えがたいと思っていますので、これからも米国の成長を信じて投資を続けるとともに、長期でウォッチしていきたいと思います。

(結局、わたしは最終的に一つ選べと言われれば、一番保有していて心地いいVTIに帰ってくるんだろうなぁ、と色々な比較記事を作りながら考える今日この頃でもあります)

この記事がなにかの参考になれば幸いです。

それではまたっ!!