こんにちは、おーです!

本日は米国ETFのインベスコ S&P500 高配当・低ボラティリティETF【SPHD】について、ざっくりご紹介させていただきます。

【2021年11月16日追記】

かなりの悲報です、2021年11月15日付けでサクソバンク証券の米国ETF取扱銘柄が大幅に制限されることになり、このような興味深いETFはサクソバンク証券では購入できなくなりました。

2021/12/26追記:2021年12月分の分配金実績を反映

2021/11/26追記:2021年11月分の分配金実績を反映

2021/10/27追記:2021年10月分の分配金実績を反映

【SPHD】インベスコ S&P500 高配当・低ボラティリティETFのご紹介!

【SPHD】インベスコ S&P500 高配当・低ボラティリティETFとは

SPHDは2012年に設定、アメリカに上場された、運用開始から8年が経過した比較的新しいETFです。

| ティッカーシンボル | SPHD |

| 名称 | Invesco S&P 500 High Dividend Low Volatility ETF (インベスコ S&P500 高配当・低ボラティリティ ETF) |

| ベンチマーク | S&P 500 Low Volatility High Dividend Index (S&P500 低ボラティリティ・高配当インデックス) |

| 設定日 | 2012/10/18 |

| ETF純資産総額 | 2.63B (約2630億円、1$=100円換算) |

| 投資銘柄数 | 52 |

| 経費率(年率) | 0.30% |

| 算出方法 | 配当利回り加重 |

| 分配金など | 分配金あり、毎月 |

| 運用会社 | インベスコ |

注1:ETF純資産総額はyahoo!finance USAより引用

注2:銘柄数、経費率などに関する情報はインベスコHP(Invesco S&P 500 High Dividend Low Volatility ETF)から引用(2021/3/19時点)

連動指数 S&P500 低ボラティリティ・高配当インデックスとは

大型・中型米国株を保有するS&P500 低ボラティリティ・高配当インデックス(S&P500 Low Volatility High Dividend Index)に連動する投資成果を目指して運用されています。

投資対象はS&P500の75種の高配当利回り株式から選ばれ、さらに低ボラティリティおよび利回り率ごとにウエートされた銘柄50種へ絞り込まれることで、ボラティリティが最も低く、配当利回りが最も高いS&P500株で構成される配当利回り加重指数を追跡するよう設計されているようです。

主な特徴は以下のとおりです。

- 構成銘柄はS&P500から選出

- 過去12ヶ月の1株当たりの配当金を株式数で割って算出した12ヶ月の追跡配当利回りの高い順にランキング

- 配当利回りの高い上位75銘柄を選択し、各セクターからの銘柄数は10銘柄を上限に設定(セクターの銘柄数が10に達した場合、他のセクターの高利回り銘柄が残る)

- 各インデックスのリバランス基準日までの直近252取引日の価格変動データを用いて、選択した75銘柄の高利回り銘柄の実現ボラティリティを算出

- 選定した高利回り銘柄75銘柄を、実現ボラティリティーの高い順にランキング

- 実現ボラティリティの低い上位50銘柄をインデックスに組み入れ

- 相対的に高い配当利回りを実現するために、インデックスの構成銘柄を12ヶ月間の追跡配当利回りで加重平均

- 構成銘柄のウェイトは0.05%から3.0%の間で制約

- 各セクターのウェイトは25%を上限

- 半年ごとにリバランス(1月、7月)

高利回りを重視しつつ低ボラティリティを加味することで、相場下落時の株価変動などによる高配当化した銘柄を多く保有することを防ぐことにもつながり、全体的にリスクを抑えつつも高配当利回りを享受していくことができる投資手法ということでしょうか。

チャート

SPHDの日足チャートです、記事作成時の株価は$42.44(2021/3/19終値)です。

パフォーマンス

インベスコHP(Invesco S&P 500 High Dividend Low Volatility ETF)から引用しました(2021/2/28時点)

パフォーマンス (単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 市場価格 | 10.26 | 4.61 | 7.19 | – | 9.56 |

| ベンチマーク | 9.44 | 4.93 | 7.57 | – | 9.91 |

| (参考)S&P500 | 31.29 | 14.14 | 16.82 | 13.43 | 14.48 |

設定来で年9.56%の成長です。

(参考)他ETFとのパフォーマンス比較

PORTFOLIO VISUALIZER(ポートフォリオ・ビジュアライザー)から引用しました。

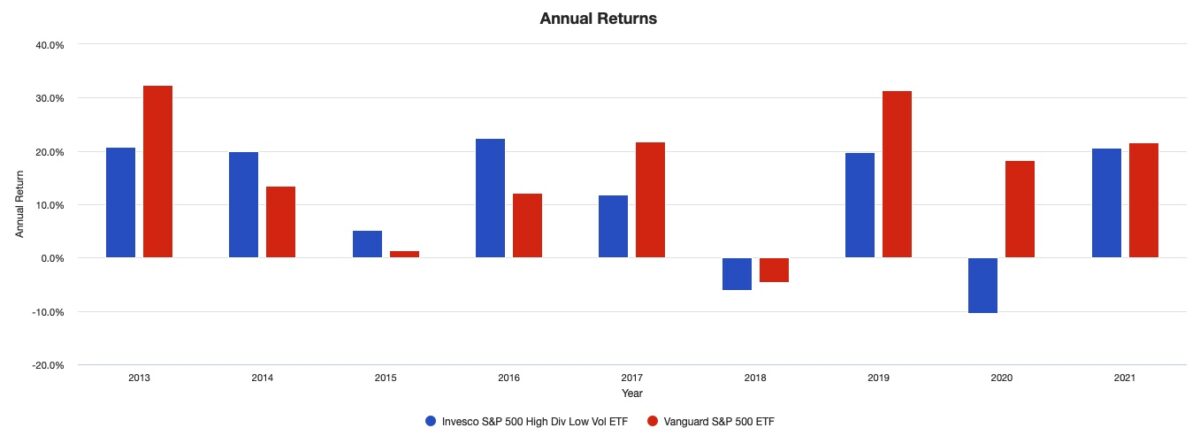

①SPHDをS&P500のVOOと比較

SPHD設定日(2012/10/18)以降の2013年1月からの比較です。

青:SPHD/赤:VOO

途中までは競っていましたが、近年はS&P500に大差でアンダーパフォームする結果となっています。

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(同じくPORTFOLIO VISUALIZERから引用)

SPHD,VOO年間トータルリターン 2013-2020年

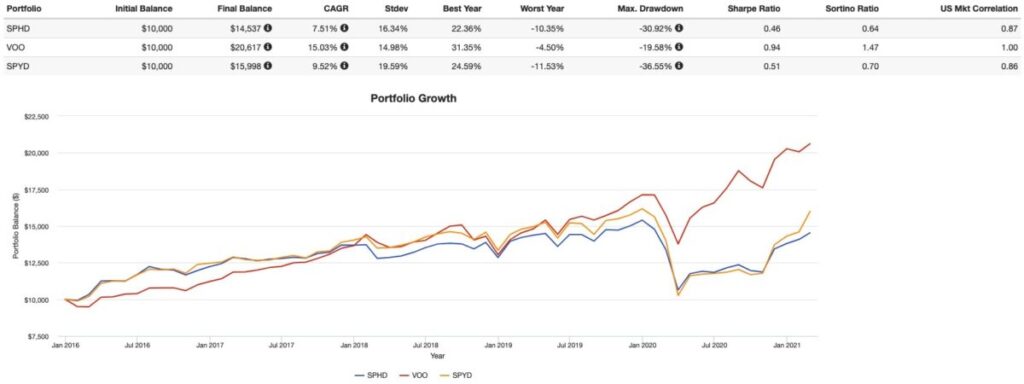

②上記①の銘柄にSPYDを加えて比較

SPYD(設定日2015/10/21)にあわせて、2016年1月以降の比較です。

青:SPHD/赤:VOO/オレンジ:SPYD

SPYDと比べると、最大ドローダウンが約5.6%抑えられている結果が得られました。

ただし、ベストイヤーではSPYDに約2.2%劣後しています。

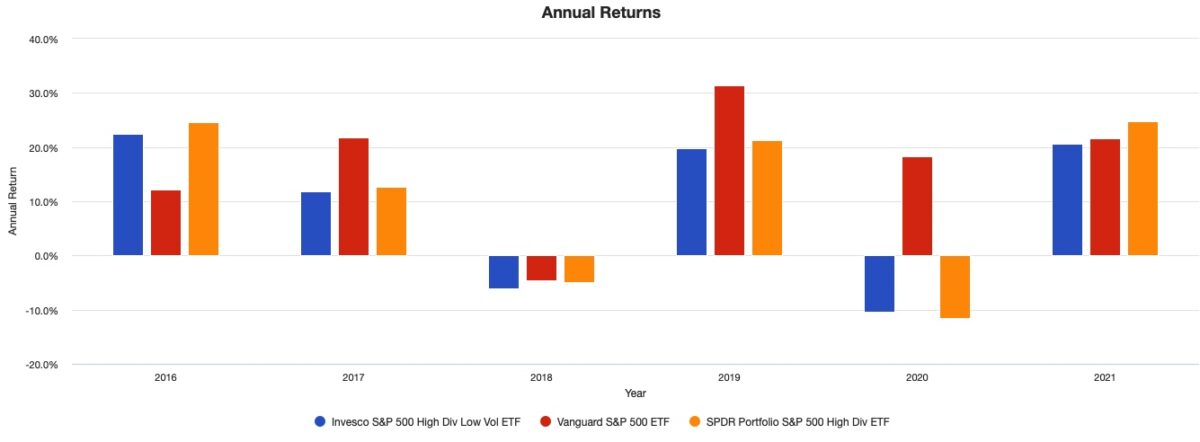

こちらも、SPYD設定以降2016年〜の年間トータルリターン推移を掲載しておきます(2021年は年途中:掲載2021年9月4日)。

SPHD,VOO,SPYD年間トータルリターン 2016-2020年

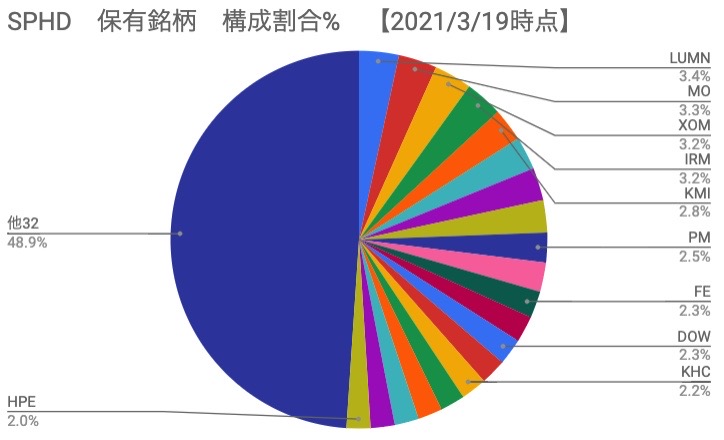

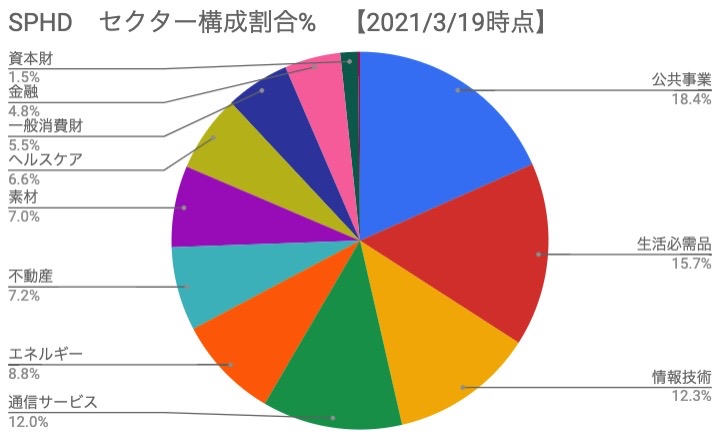

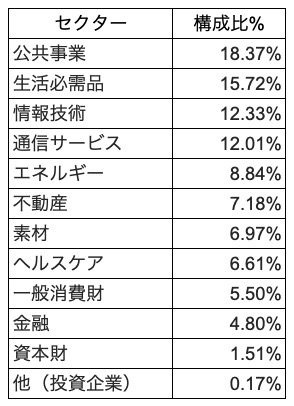

SPHD 保有銘柄、セクター構成

インベスコHP(Invesco S&P 500 High Dividend Low Volatility ETF)から引用しました(2021/3/19時点)

SPHDの保有銘柄 上位20社と保有割合(円グラフ:%)

上位10銘柄が占める割合は約29.4%(11〜20位は約21.6%)と上位20銘柄で約51.0%となっています。

均等とまではいきませんが、銘柄数52(2021年3月現在)に対して、ある程度偏りなく構成されている印象です。

SPHDのセクター構成割合(円グラフ:%)

上位セクターが占める割合は2位の生活必需品までで約34.1%(3位の情報技術まで含めると約46.4%)となっています。

構成銘柄のウェイトは0.05%から3.0%の間で制約されつつ、各セクターからの銘柄数は10銘柄を上限にしていること、セクターのウェイトは25%を上限にしていることから、極端な偏りは確認されていません。

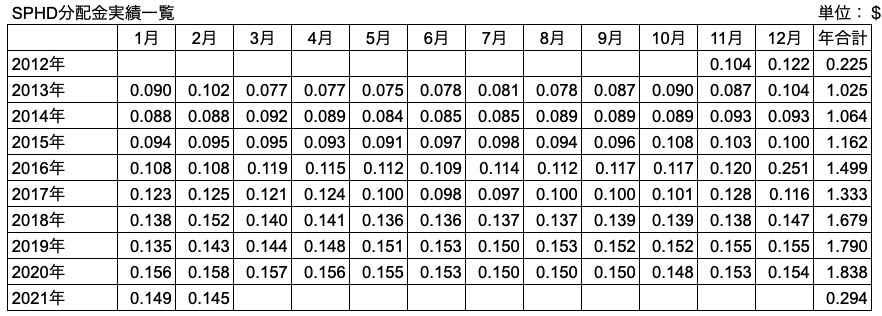

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

SPHD運用開始以降の分配金推移(一覧表)

SPHDは毎月分配金を受け取ることができます。

設定以降の定例分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(不定期に出されているとこちらで判断した)分配金を除外しています。弊ブログ独自の集計であることをご了承お願いします。

(2021年は途中の小計が掲載されていますが、ご了承をお願いします。2021年の分配金合計は、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。)

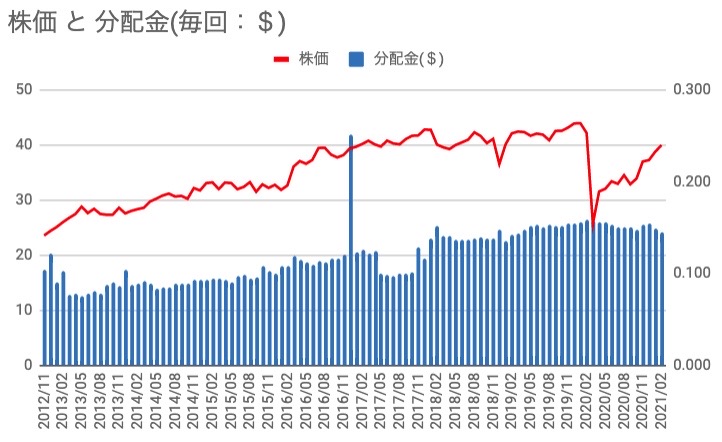

SPHD運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

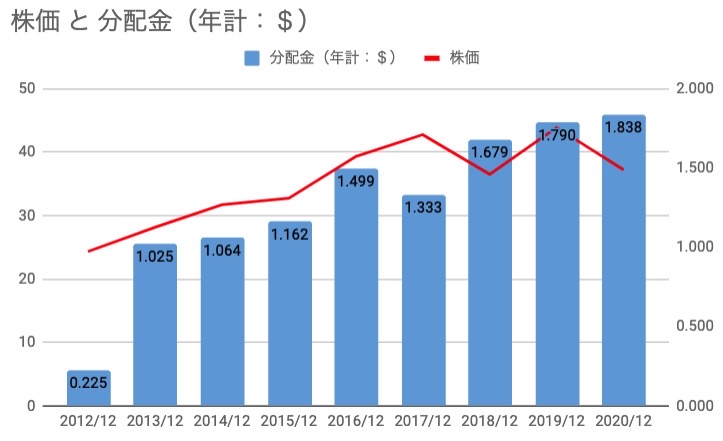

SPHD運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

2016年が一度、突出していますので2017年が減配しているように見えます。

でも、慣らしてみると年々右肩あがりの増配基調という見方もできます。

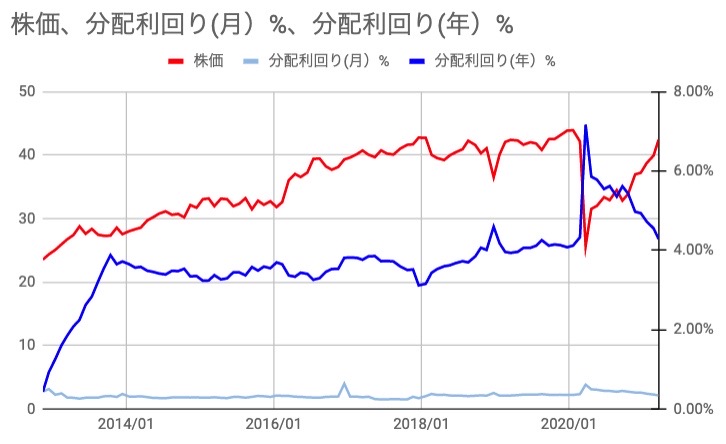

SPHD運用開始以降の株価と分配利回りの推移

株価$42.44(2021/3/19終値)と直近1年間の配当実績から算出した利回りは4.29%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

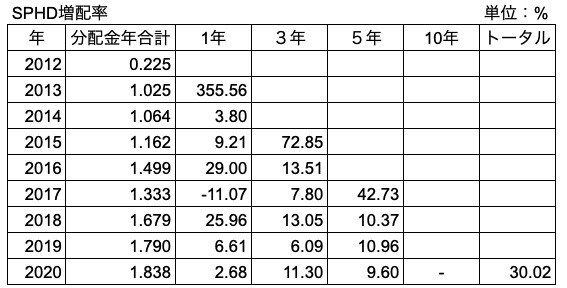

SPHD運用開始以降の増配率推移(1年、3年、5年、トータル)

増配率を計算した結果、以下のようになりました。

注1:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

注2:定例と位置づけられない(不定期に出されているとこちらで判断した)分配金を除外しています。弊ブログ独自の集計であることをご了承お願いします。

コロナショックのあった2020年も増配して着地している点は、SPYDとは異なるポイントと捉えることもできそうです。

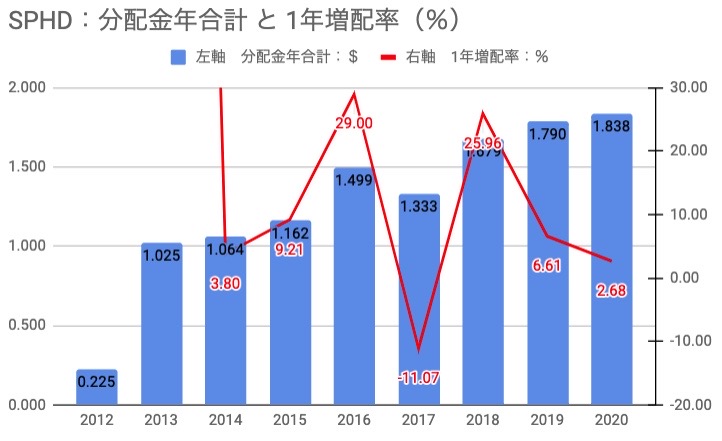

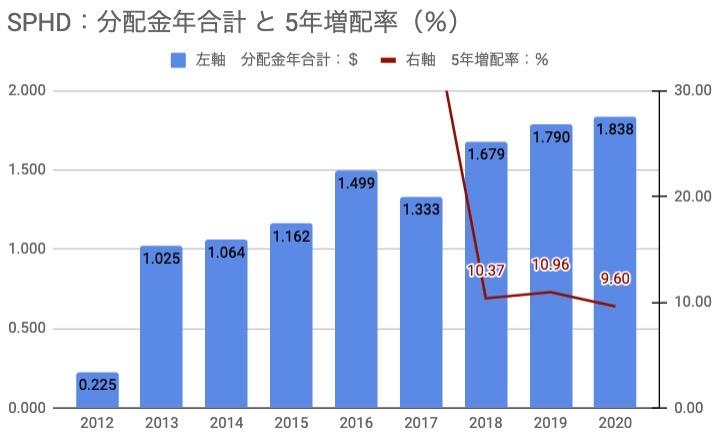

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(以下のグラフは弊ブログ独自の集計により算出した上側の増配率表をもとに作成しています。視認性を高めるため、初期の桁外れな値は枠外表示としていることがあります)

分配金年合計($)と1年増配率(%)

上でも記載しましたが、2016年が一度、突出していますので2017年が減配しているように見えます(毎月分配の推移グラフを参照)。

ですが仮にその突出がなく、慣らしてみたと仮定すれば毎年右肩あがりの増配基調という見方もできるのではないでしょうか。

分配金年合計($)と3年増配率(%)

分配金年合計($)と5年増配率(%)

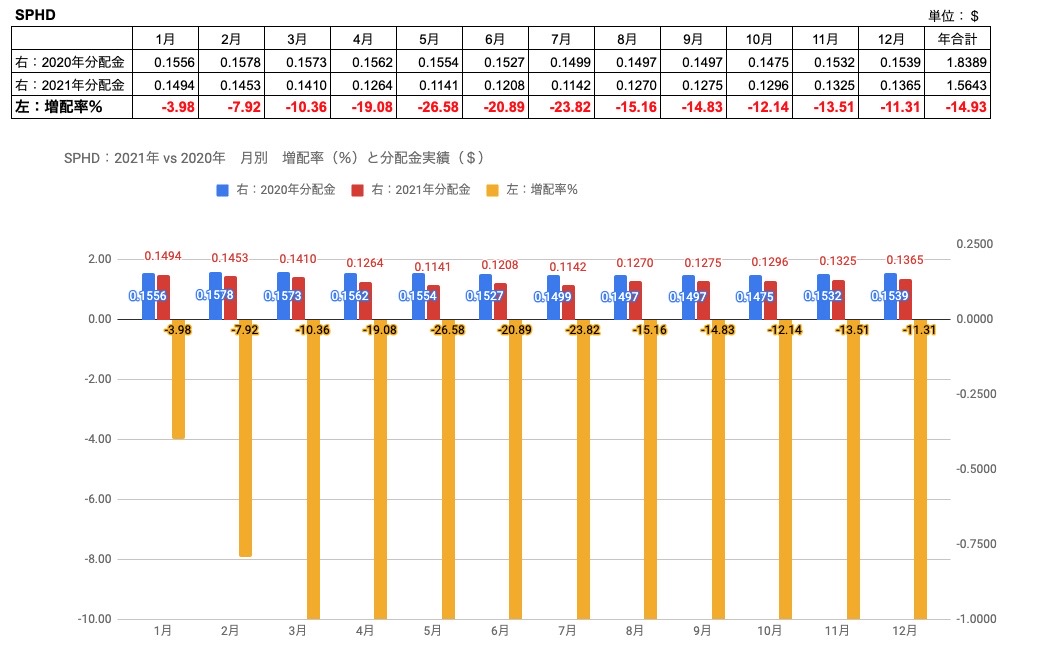

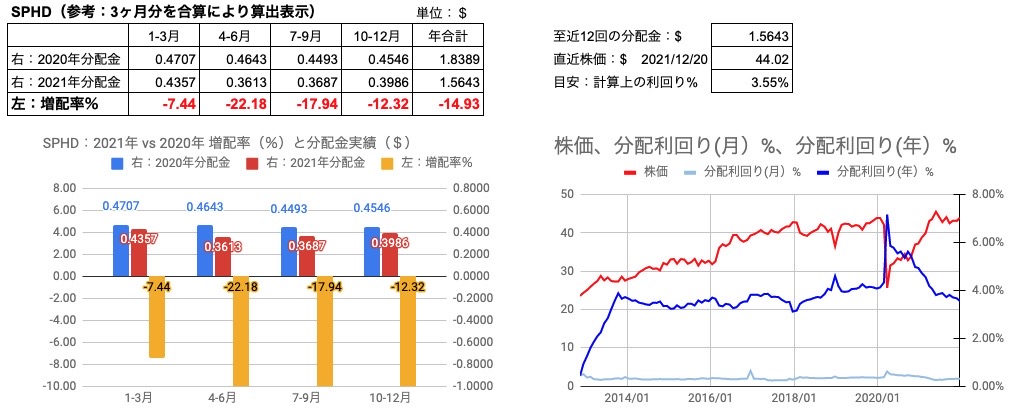

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

毎月分配のETFは、四半期単位で合算した増配率も参考に掲載しています。

個人的な感想

今回も非常に興味深いスマートベータETFでした。

前回ご紹介したSPHQもそうですが、SPHDも含めて運用会社のインベスコは特徴的な視点で組成された指数に連動するETFを取り扱っている印象を受けました。

わたしは投資歴まだ数年の初心者ですが、2020年のコロナショックではじめて、さまざまな資産が問答無用に投げ売りされるさまを見ることができました。

長期投資を心がけてガチホしているわたしも、やはり少なからず若干の不安を感じたのも事実ですし、そんななか市場の動向を興味深く見ていました(あの出来事も、もう1年前になるのですね)。

あのような状況で(平時においては優良と評価されている資産たちでも、問答無用に投げ売りされてしまうような下落相場において)アンダーパフォームの度合いが小さいことは、市場暴落時の精神衛生上、自身の大切な資産を投げ売りしてしまわないためにも有効なものであるとも考えています。

そのような点からも、毎月分配と高配当利回りの恩恵を享受しつつ、下落相場での安定性を重視したいかたなどは、サテライト的な位置づけに加えるのも一案かと思いました。

(ただし、2021年6月時点、毎月の分配額が減少しているのが気になるところです)

経費率は0.3%と若干割高には感じますが、価格も手頃に購入が可能で毎月分配ということもありますし、高配当銘柄を物色されているかたは一向に値するのかもしれません。

SPHQと同様、わたしのような少額投資家でも買いやすそうではありますが、国内大手証券会社では購入ができないうのも残念なポイントです(サクソバンク証券などでは購入可能と思います)。

わたしも国内の大手証券会社で購入できないETFのなかから、数銘柄は少額でも投資したいETFがありますので、早くサクソバンク証券の特定口座開設が待たれるところです。

この記事がなにかの参考になれば幸いです。

それではまたっ!!