こんにちは、おーです!

本日は米国ETFのインベスコ S&P500 クオリティETF【SPHQ】について、ざっくりご紹介させていただきます。

【2021年11月16日追記】

かなりの悲報です、2021年11月15日付けでサクソバンク証券の米国ETF取扱銘柄が大幅に制限されることになり、このような興味深いETFはサクソバンク証券では購入できなくなりました。

2021/12/26追記:2021年12月分の分配金実績を反映

2021/9/23追記:2021年9月分の分配金実績を反映

2021/6/21追記:2021年6月分の分配金実績を反映

【SPHQ】インベスコ S&P500 クオリティETFのご紹介!

【SPHQ】インベスコ S&P500 クオリティETFとは

SPHQは2005年に設定、アメリカに上場された、運用開始から16年が経過する歴史のあるETFです。

| ティッカーシンボル | SPHQ |

| 名称 | Invesco S&P 500 Quality ETF (インベスコ S&P500 クオリティ ETF) |

| ベンチマーク | S&P 500 Quality Index (S&P 500・クオリティ・インデックス) |

| 設定日 | 2005/12/6 |

| ETF純資産総額 | 2.41B (約2410億円、1$=100円換算) |

| 投資銘柄数 | 99 |

| 経費率(年率) | 0.15% |

| 算出方法 | スコア加重 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

| 運用会社 | インベスコ |

注1:ETF純資産総額はyahoo!finance USAより引用

注2:銘柄数、経費率などに関する情報はインベスコHP(Invesco S&P 500 Quality ETF)から引用(2021/3/19時点)

連動指数 S&P 500・クオリティ・インデックスとは

S&P500クオリティー・インデックスは、S&P500に採用されている高品質な銘柄を、自己資本利益率、発生比率、財務レバレッジ比率に基づいて算出されたクオリティー・スコアで追跡するように設計されています。

主な特徴は以下のとおりです。

- 構成銘柄はS&P500から選出

- 適格な上位100銘柄を品質スコアによってインデックスに選定(以下③〜⑤要素の合成に基づいて選出

- 株主資本利益率(ROE):企業の直近12ヶ月の1株当たり利益を直近の1株当たりの簿価で除して算出

- 発生率:過去1年間の純営業資産の増減率を過去2年間の平均純営業資産で除して算出

- 財務レバレッジ:企業の最新の負債総額を企業の簿価で割って算出。個々のZスコア(※)を算出して1つの指標にまとめ、構成銘柄のランキングに使用する

- 構成銘柄は、割り当てられた品質スコアと浮動株調整後の時価総額の積によって加重される

- リバランスの頻度は半年ごと(6月、12月)に実施

※:Zスコア・・・単位の異なるデータ群を、標準偏差と平均値の考え方を利用して比較することで相対的な順位をつけることが可能な分析手法

市場では、クオリティーは、サイズ、バリュー、モメンタム、低ボラティリティーといった伝統的なファクターと比較して、明確なリスクファクターと考えられており、クオリティのスコアが高い企業は、資産や財務を慎重に活用することで、平均的な企業よりも高い収益やキャッシュフローを生み出すことを目指しているという考え方に基づいているようです。

米国の優良なS&P500採用銘柄のなかから、さらに財務などの健全性を選りすぐって選定された、超優良で高品質と評価された100銘柄ということですね。

チャート

SPHQの日足チャートです、記事作成時の株価は$43.29(2021/3/19終値)です。

パフォーマンス

インベスコHP(Invesco S&P 500 Quality ETF)から引用しました(2021/2/28時点)

パフォーマンス (単位%)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 市場価格 | 31.18 | 13.56 | 14.98 | 13.86 | 8.21 |

| ベンチマーク | 31.51 | 13.81 | 15.16 | – | – |

| (参考)S&P500 | 31.29 | 14.14 | 16.82 | 13.43 | 9.77 |

設定来で年8.21%の成長です。

(参考)他ETFとのパフォーマンス比較

SPHQはS&P500のなかの超優良企業群の集合体ということで、比較はS&P500連動ETFであるIVV(設定日2000年5月15日)と比較しました。

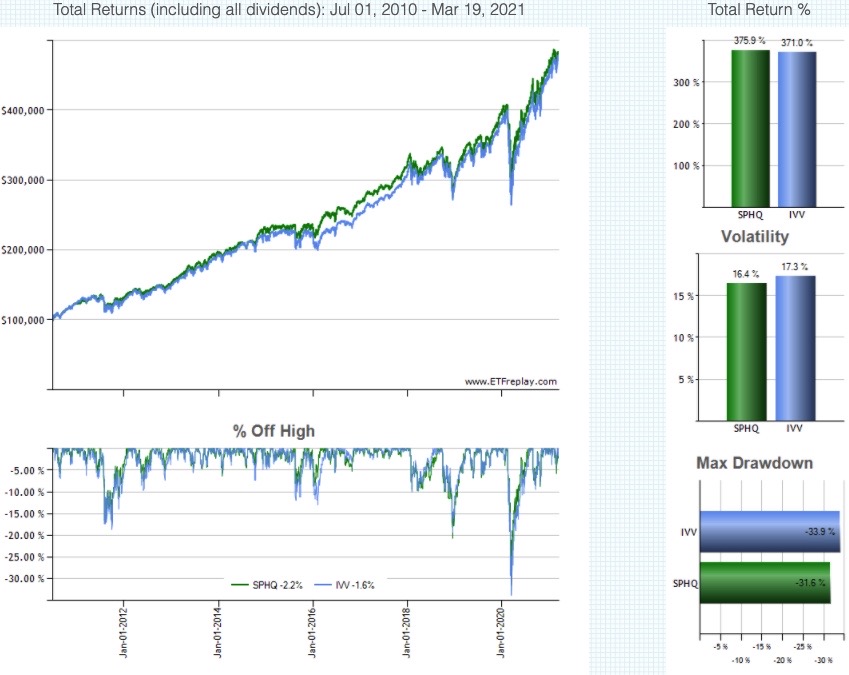

SPHQ設定日(2005/12/6)を起点とした比較をしたかったのですが、SPHQのデータが2010年頃からしか表示されないので、ETFreplay.comからは2010年以降(2010/7/1〜)のパフォーマンスを引用させていただきました。

| トータルリターン | SPHQ > IVV |

|---|---|

| ボラティリティ | IVV > SPHQ |

| ドローダウン | IVV > SPHQ |

ここ10年程度では同等のパフォーマンスを残しています。

クオリティに特化していることなどもあり、ボラティリティとドローダウンはIVVよりは低めになっているのが特徴的に見受けられます。

そうなるとより長期のパフォーマンスを比較してみたくなりました。

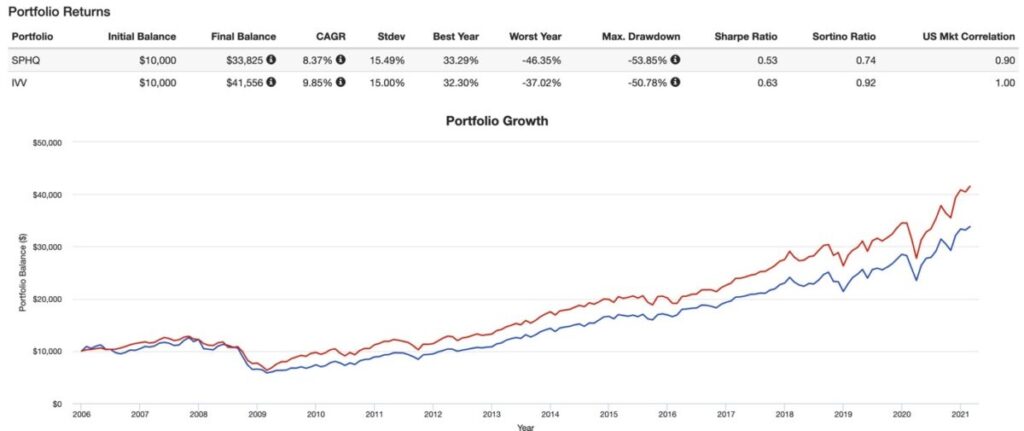

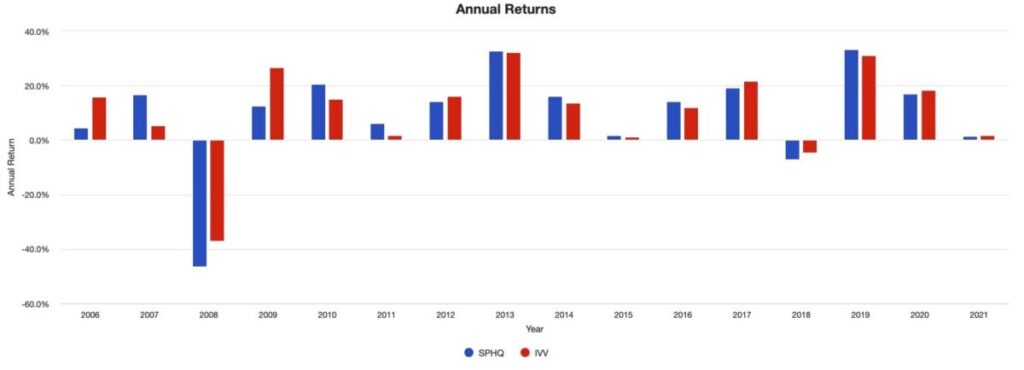

ということで設定来のパフォーマンスを確認したいと思いましたので、PORTFOLIO VISUALIZER(ポートフォリオ・ビジュアライザー)から引用し、比較してみました。

検証期間は2006年1月〜2021年2月、元本$10,000(1$100円で100万円)、リバランスなし、配当再投資の検証結果となります。

| トータルリターン | IVV > SPHQ |

|---|

| 年パフォーマンス:最大下落 | SPHQ > IVV |

|---|

期間によって見える景色が随分変わることが確認できました。

この差がどこから来るのか、厳密にはわかりかねますが、高品質に特化することが功を奏す場合と、そうではない場合があるとも言えるのかもしれません。

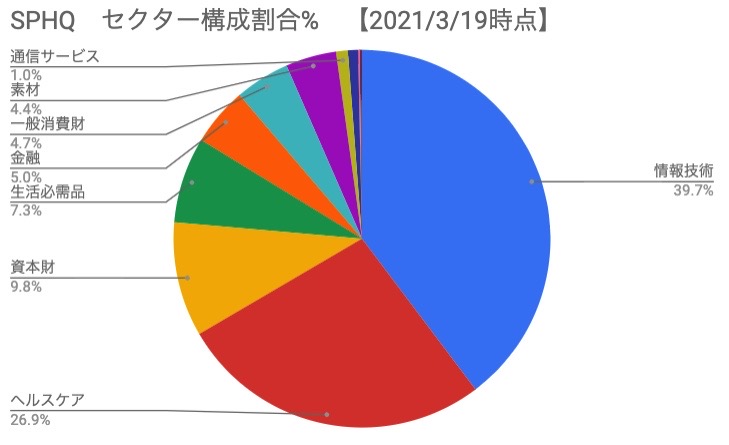

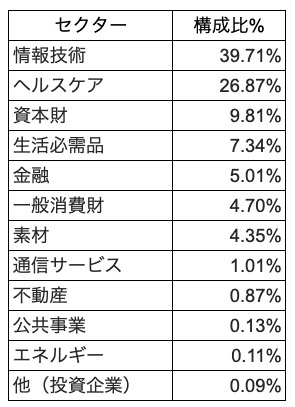

SPHQ 保有銘柄、セクター構成

インベスコHP(Invesco S&P 500 Quality ETF)から引用しました(2021/3/19時点)

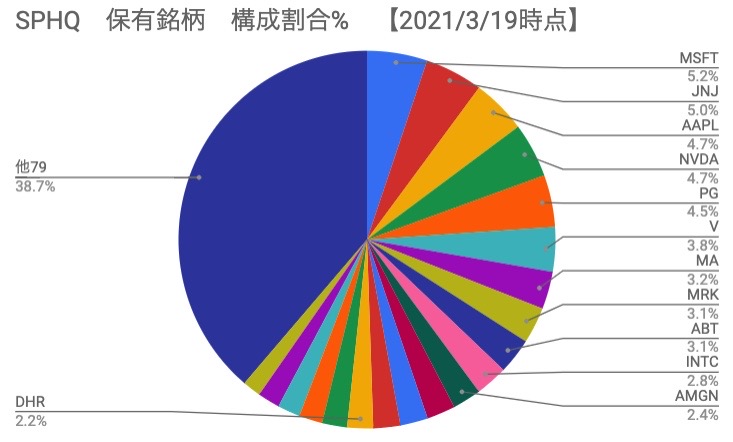

SPHQの保有銘柄 上位20社と保有割合(円グラフ:%)

上位10銘柄が占める割合は約39.8%(11〜20位は約21.4%)と上位20銘柄で約61.2%となっています。

ほぼ情報技術、ヘルスケアセクターの関連銘柄が占めているのが特徴的です。

S&P500のなかの選りすぐりですので、超優良企業ばかりの集合体ということには間違いない顔ぶれです。

SPHQのセクター構成割合(円グラフ:%)

上位セクターが占める割合は2位の情報技術までで約66.5%(3位のヘルスケアまで含めると約76.3%)となっています。

上位20位までの顔ぶれから想定された通りかもしれませんが、かなり尖ったセクター割合になっているように感じます。

現在のS&P500銘柄群に対する栄枯盛衰が反映されたセクター割合の結果と考えれば、なんとなく納得できる感じもします。

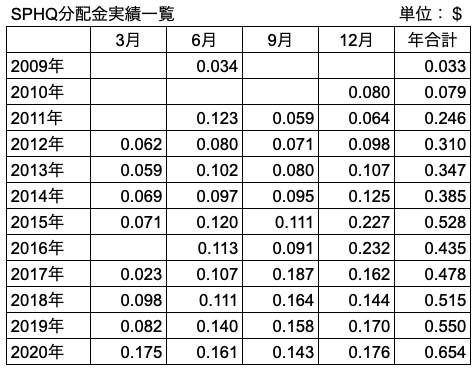

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

SPHQ運用開始以降の分配金推移(一覧表)

3/6/9/12月に分配金を受け取ることができます。

設定以降の定例(四半期)の分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(不定期に出されているとこちらで判断した)分配金を除外しています。弊ブログ独自の集計であることをご了承お願いします。

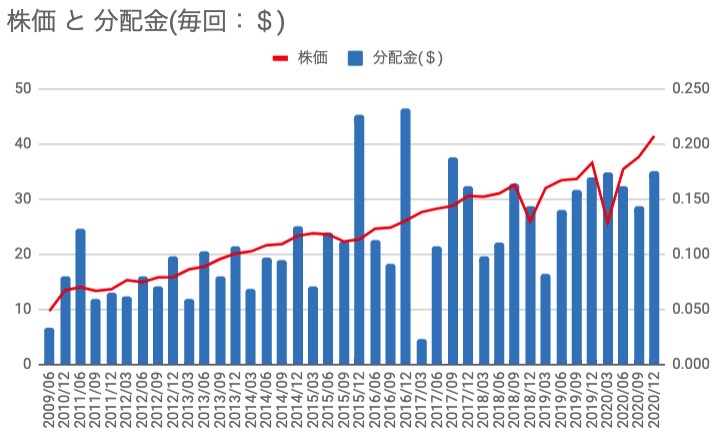

SPHQ運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

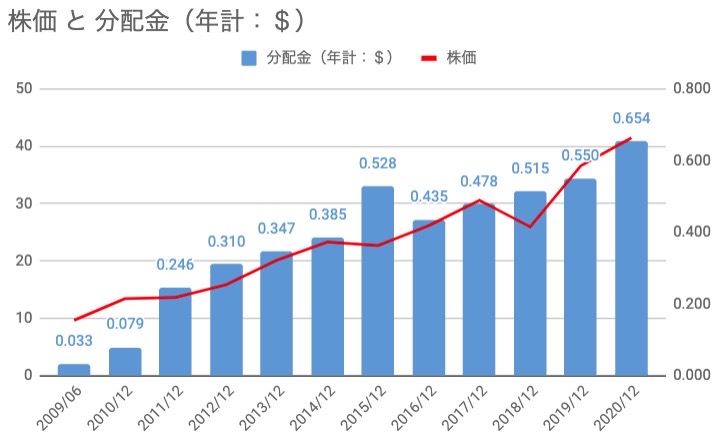

SPHQ運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

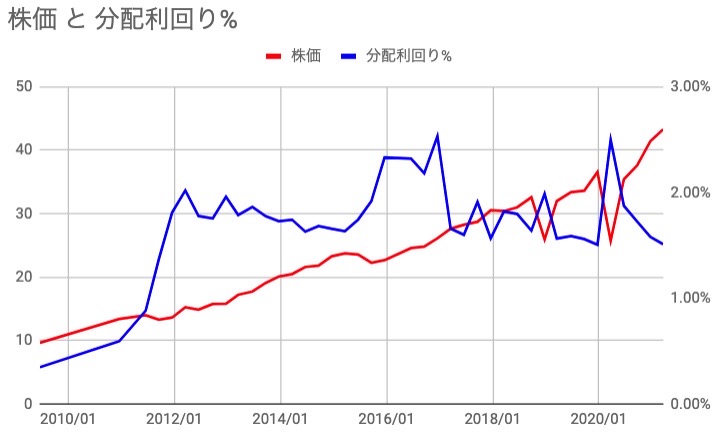

SPHQ運用開始以降の株価と分配利回りの推移

株価$43.29(2021/3/19終値)と直近1年間の配当実績から算出した利回りは1.51%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

分配利回りは、平時はおおよそ1.5〜2.0%程度で推移といったイメージかと思います。

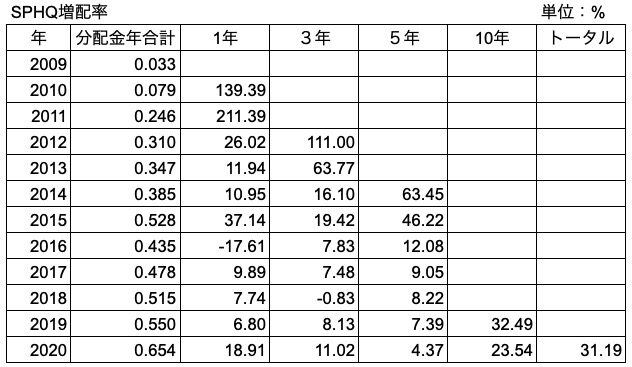

SPHQ運用開始以降の増配率推移(1年、3年、5年、10年、トータル)

増配率を計算した結果、以下のようになりました。

注1:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

注2:定例と位置づけられない(不定期に出されているとこちらで判断した)分配金を除外しています。弊ブログ独自の集計であることをご了承お願いします。

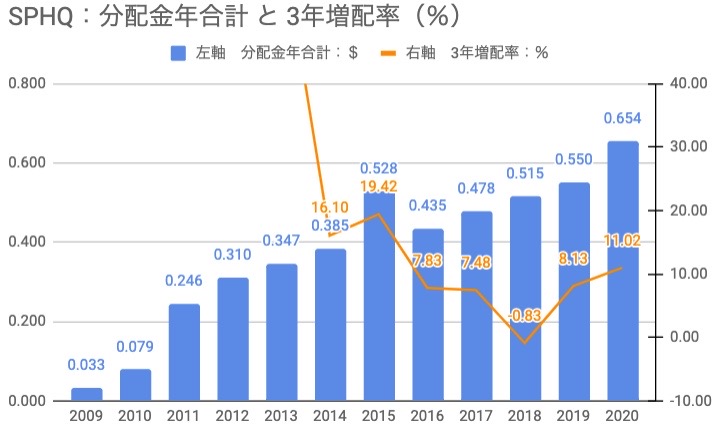

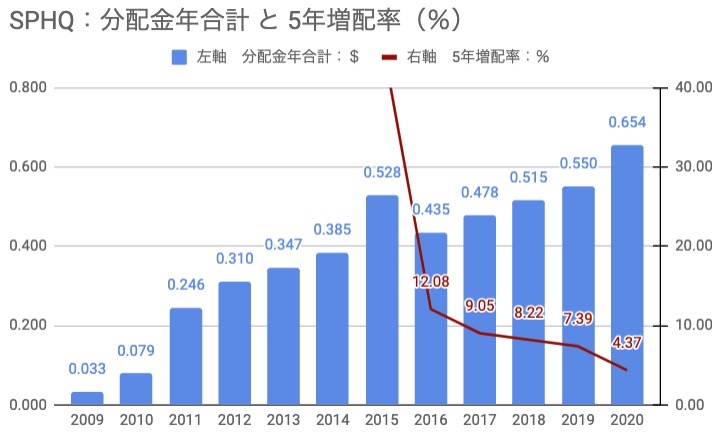

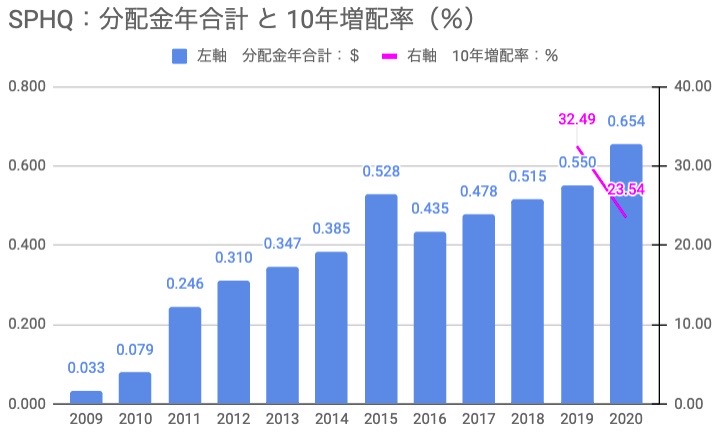

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(以下のグラフは弊ブログ独自の集計により算出した上側の増配率表をもとに作成しています。視認性を高めるため、初期の桁外れな値は枠外表示としていることがあります)

分配金年合計($)と1年増配率(%)

分配金年合計($)と3年増配率(%)

分配金年合計($)と5年増配率(%)

分配金年合計($)と10年増配率(%)

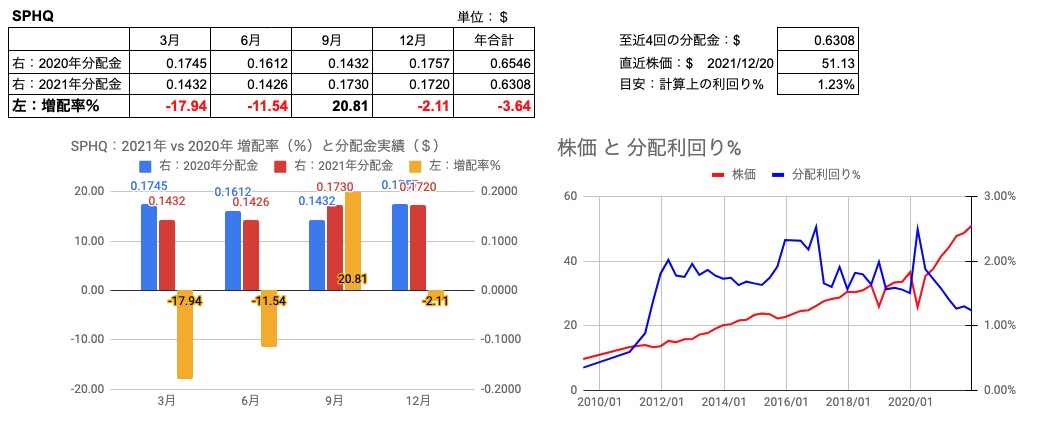

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

伝統的なインデックスであるS&P500を超えるパフォーマンスを目指そうとする面白いETFだと思います。

今回比較してみた結果のパフォーマンスは、比較してみる前に考えていた勝手なイメージの「群を抜いて優れているのではないか?」ということもなかったので、個人的にはイマイチな結果に残念に感じてしまいました。

2005年からのパフォーマンス推移では思ったほど結果が良くはありませんでしたが、2010年頃以降のパフォーマンスではS&P500と競いつつ、ボラティリティやドローダウンの面ではS&P500より優れている点などから、現在の市場ではクオリティに優れる(と評価される)銘柄たちに対する信頼度が高いことの裏返しと捉える事もできるのかとも思いました。

すでにS&P500を保有されているかたは特に投資の必要性を感じませんが、たとえば

- SPHQの高品質に特化した設計思想に共感できるかた

- スマートベータ型のETFばかりを特化して保有されているかたでサテライトに取り込みたいかた

なども興味を持たれる可能性があるのかな?とも思いました。

経費率も思ったほど高くなく、価格も手頃に購入が可能ですので、わたしのような少額投資家でも買いやすそうではありますが、国内大手証券会社では購入ができないうのも残念なポイントです(サクソバンク証券などでは購入可能と思いますが)。

今回ざっくりと概要を調べてみた結果、このSPHQに対するわたし(初心者)が一番興味をもった点は、高品質に特化したETFが、まさに現在始まっているセクターローテーションに対して銘柄群、パフォーマンスが今後どのように変化していくのか?という点です。

企業の品質は、よほどのことがない限り、昨日今日ですぐ高→低品質になるわけではないと思いますので、このETFの設計思想上、高品質に特化・追求するということが時代の切り替わりをどのように取り込んでETFのパフォーマンスを高めることに反映していくのでしょうか。

現在、SPHQは情報技術セクターなどが高い割合を占めていますが6月や12月のリバランスでどのように全体が変化していくのか、それによってS&P500と比較したパフォーマンス推移が、同じように競っていくことができるのか、などといった点に強い興味を感じました。

SPHQは現在、国内大手証券会社で購入はできませんが、このような米国のさまざまな趣向を凝らしたETFたちを、もっと幅広く取り扱ってもらえる日がくれば、日本の個人投資家もさらに選択肢を増やせることにもなります。

SPHQに限らず、国内大手証券会社での今後のさらなる銘柄の追加を期待したいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!