こんにちは、おーです!

本日は米国ETFのSchwab 1000インデックスETF【SCHK】について、ざっくりご紹介させていただきます。

【2021年11月16日追記】

かなりの悲報です、2021年11月15日付けでサクソバンク証券の米国ETF取扱銘柄が大幅に制限されることになり、このような優興味深いETFはサクソバンク証券では購入できなくなりました。

2021/12/26追記:2021年12月分の分配金実績を反映

2021/9/24追記:2021年9月分の分配金実績を反映

2021/9/4追記:長期比較しているETF同士の年間トータルリターン状況を掲載

2021/6/25追記:2021年6月分の分配金実績を反映

【SCHK】Schwab 1000インデックスETFのご紹介!

【SCHK】Schwab 1000インデックスETFとは

SCHKは2017年に設定、アメリカに上場された、運用開始からまだ3年半程度しか経過していない、かなり新しいETFです。

| ティッカーシンボル | SCHK |

| 名称 | Schwab1000Index ETF (シュワブ1000インデックスETF) |

| ベンチマーク | Schwab1000 Index (シュワブ1000インデックス) |

| 設定日 | 2017/10/11 |

| ETF純資産総額 | 1.62B(約1620億円、1$=100円換算) |

| 投資銘柄数 | 1,001 |

| 経費率(年率) | 0.05% |

| 算出方法 | 時価総額加重 |

| 分配金など | 分配金あり、年4回(3/6/9/12月) |

| 運用会社 | チャールズ・シュワブ |

注1:ETF純資産総額はyahoo!finance USAより引用

注2:銘柄数、経費率などに関する情報はチャールズ・シュワブHP(Schwab1000Index ETF)から引用(2021/4/21時点)

連動指数 シュワブ1000インデックスとは

シュワブ1000インデックスは、チャールズ・シュワブが1991年に独自に開発したインデックスで、長らく運用されていたミューチュアルファンドと同じ方法論を用い、ETF化したようです。

時価総額に基づいて、最大の米国普通株式1,000銘柄(米国の中核的な大型株および中型株)のエクスポージャーを得られるように設計されています。

(もともとのインデックスはS&P U.S.Broad Market Indexの組み入れ要件を満たす、時価総額ランキング上位2,400社の米国企業を対象とし、このインデックスが設定したルールに基づき、さらにフィルタリングされているようです)

- 上場株式で、浮動小数点調整後の時価総額が1億米ドル以上であること

- 年1回の再構成時に、浮動小数点調整後の時価総額が7,500万米ドルを下回った場合、既存のインデックス構成銘柄は削除

- その他流動性に関する要件などもある

- 米国株式時価総額の約90%以上をカバー

- REATも含まれる

- インデックスは毎年再構成

- 四半期ごとにリバランス

などの特徴があります。

チャート

SCHKの日足チャートです、記事作成時の株価は$41.53(2021/4/23終値)です。

パフォーマンス

チャールズ・シュワブHP(Schwab1000Index ETF)から引用しました(2021/3/31時点)。

ファンド・パフォーマンス (単位%) 税引前

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

| 基準価額 | 59.89 | 17.06 | – | – | 16.05 |

| 市場価格 | 59.93 | 17.02 | – | – | 16.06 |

| ベンチマーク | 59.98 | 17.12 | 16.54 | 13.85 | – |

運用期間約3年程度なのでまだまだ情報が少ないですが、設定来約16.06%/年ですので、今後の推移に期待したいと思います。

(参考)他ETFとのパフォーマンス比較

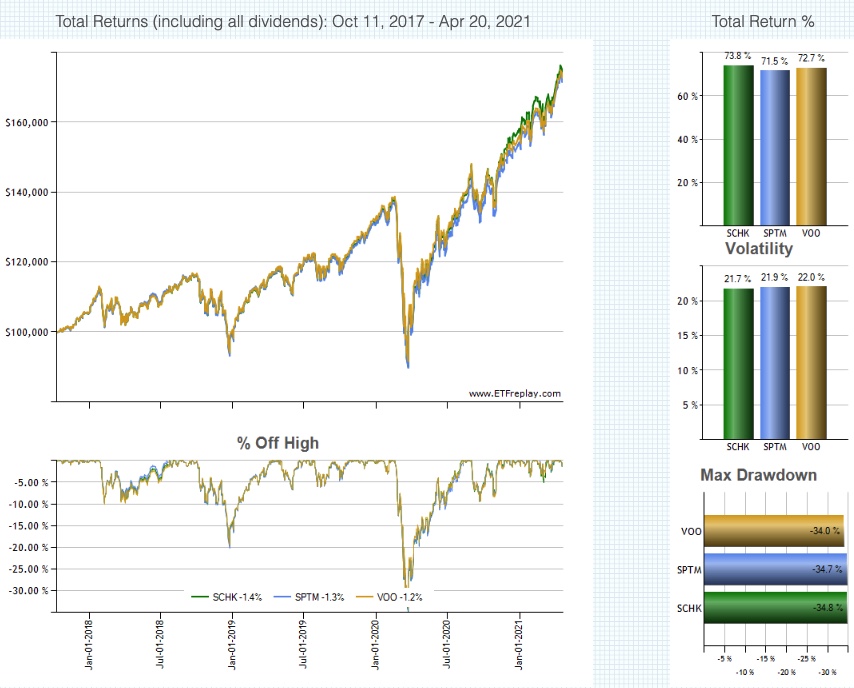

SCHKの設定が2017/10/11と約3年の運用期間ですので、まだ長期の運用比較をすることはできませんが、

- 類似ETFとして同程度に分散されたSPTM(S&P1500=大型500+中型400+小型600)

- VOO(S&P500)

と比較してみました。

ETFreplay.comから引用させていただきました。

| トータルリターン | SCHK(73.8%) > VOO(72.7%) > SPTM(71.5%) |

|---|---|

| ボラティリティ | VOO(22.0%) > SPTM(21.9%) > SCHK(21.7%) |

| ドローダウン | SCHK(-34.8%) > SPTM(-34.7%) > VOO(-34.0%) |

まだたった3年程度の運用期間しかありませんが、VOOを超えるパフォーマンスを示しているのは、個人的には注目できると思いますので、引き続きウォッチしていきたいと思います。

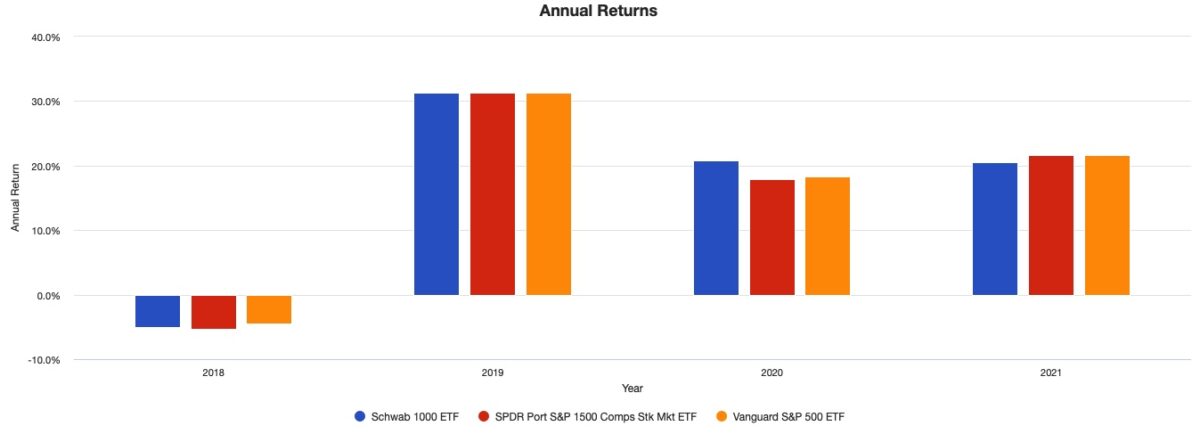

下のグラフは上記で長期比較しているETF同士の年間トータルリターン推移の状況をまとめたものです。

注:2021年は年途中(掲載2021年9月4日)であることにご注意ください。

(PORTFOLIO VISUALIZERから引用)

SCHK,SPTM,VOO年間トータルリターン 2018-2020年

SCHK 保有銘柄、セクター構成

チャールズ・シュワブHP(Schwab1000Index ETF)より、それぞれ以下の更新情報から引用しています。

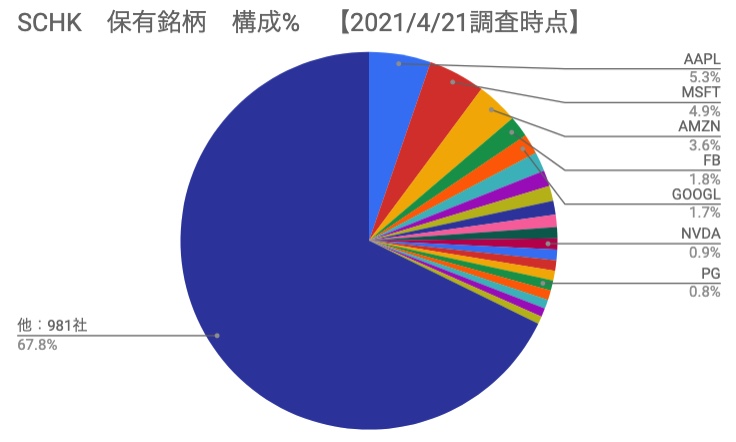

保有銘柄に関する情報:2021/4/20時点(2021/4/21調査)

セクターに関する情報:2020/12/31時点(2021/4/18調査)

上位10位までの保有割合は約23.8%、上位20位までで約32,2%となっています。

時価総額加重かつ大型・中型株で構成、ということもありますので、保有割合が異なる程度で、S&P500の上位陣と相違はないという認識で問題ないと思います。

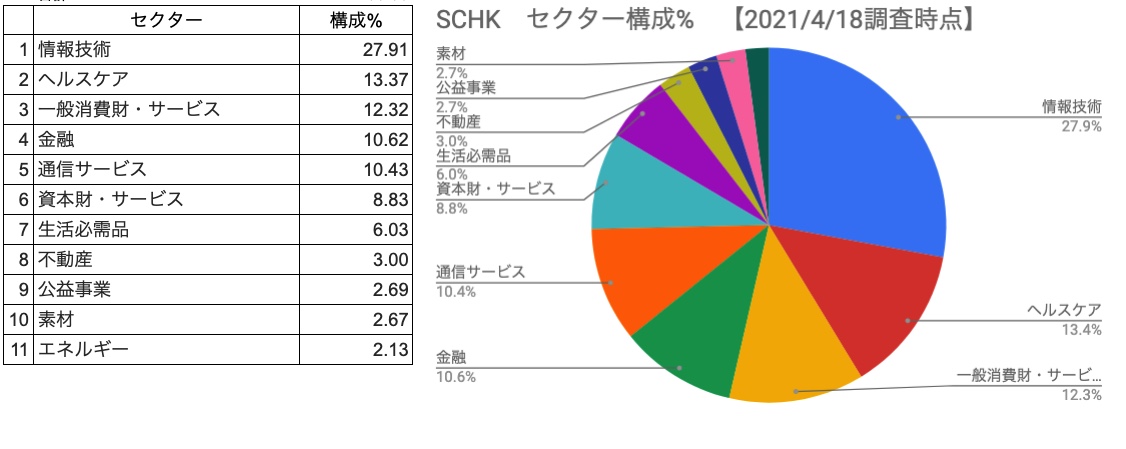

SCHKのセクター構成(%)

ETF全体のセクター構成を表示したものです。

上位セクターが占める割合は2位のヘルスケアまでで約41.3%(3位の一般消費財まで含めると約53.6%)となっています。

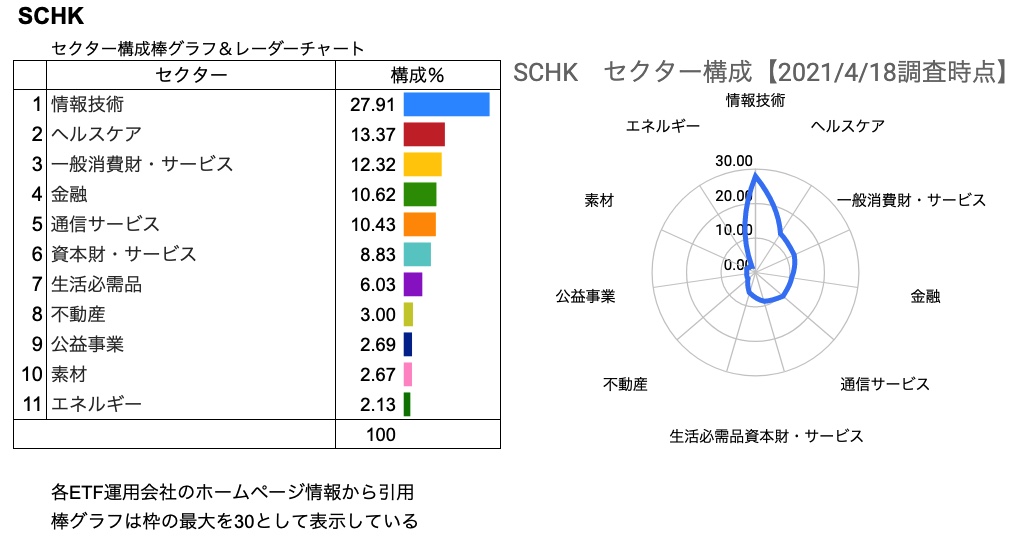

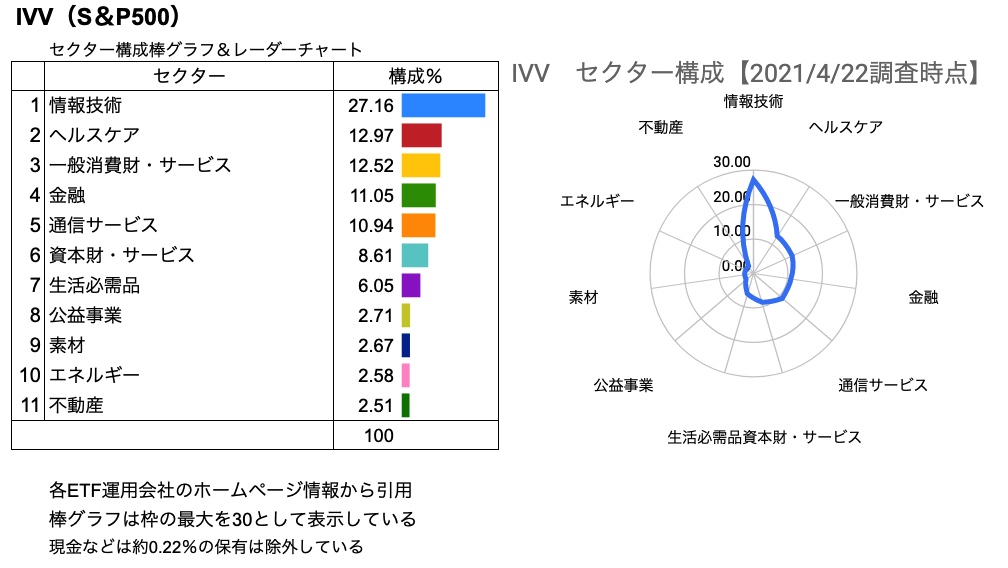

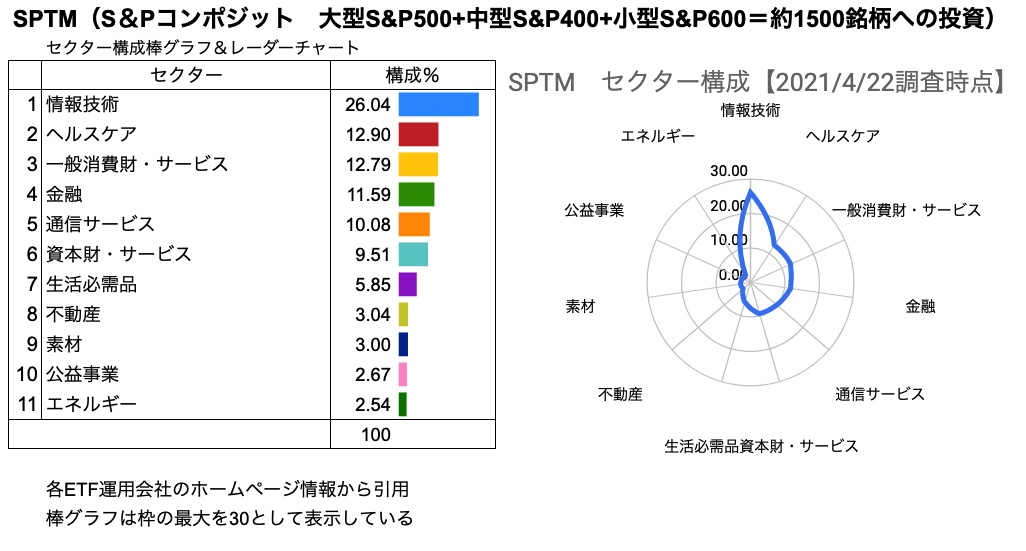

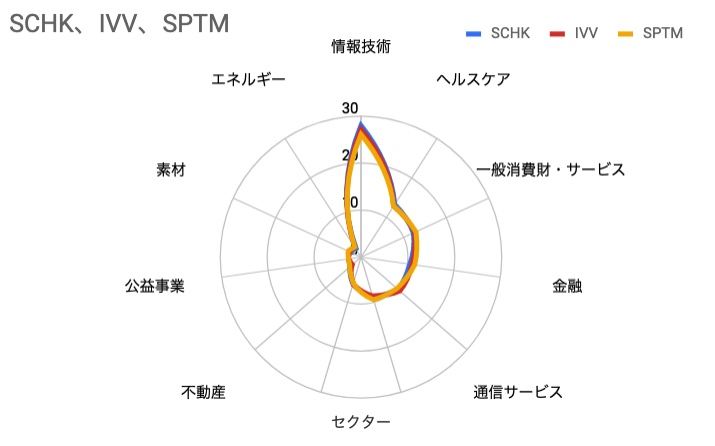

ちなみに、類似ETFとしてトータルリターンでも比較したSPTMとS&P500(今回はIVV)を用いて、棒グラフとレーダーチャートでもセクターの保有割合を以下に比較してみました。

SCHKの各セクター保有割合:棒グラフ&レーダーチャート

IVV(S&P500)の各セクター保有割合:棒グラフ&レーダーチャート

SPTM(約1500銘柄)の各セクター保有割合:棒グラフ&レーダーチャート

それぞれのセクター保有割合の情報については、以下の時点となっています。

SCHKのセクターに関する情報:2020/12/31時点(2021/4/18調査)

IVVのセクターに関する情報:2021/4/20時点(2021/4/22調査)

SPTMのセクターに関する情報:2021/4/21時点(2021/4/22調査)

SCHKのセクター構成割合は2020年末時点の表示となっていることから、現時点では保有割当が変動していることは想定されますが、現時点で比較できる情報からは、棒グラフで見ても、レーダーチャートで見ても、上位陣のセクターに大きな差はなく、保有割合が若干異なる程度です。

8位以降が若干順位変動がありますが、全体の割合に比べると軽微な差となっています。

3ETFをレーダーチャートで並べて比較してみると、ほぼ重なり合っていることが確認できます。

3年間程度のトータルリターンでは(大差ではありませんが)SCHKが若干優れていたというのはありますが、もっと長期で比較してみないとなんとも言えませんね。

セクターの比較以外に、SCHK vs VOO、SPTMをETF全体でみて保有銘柄、重量などの重複程度を確認してみます。

引用元はFund Overlap(etfrc.com)、2021年4月22日に調査した時点の結果です。

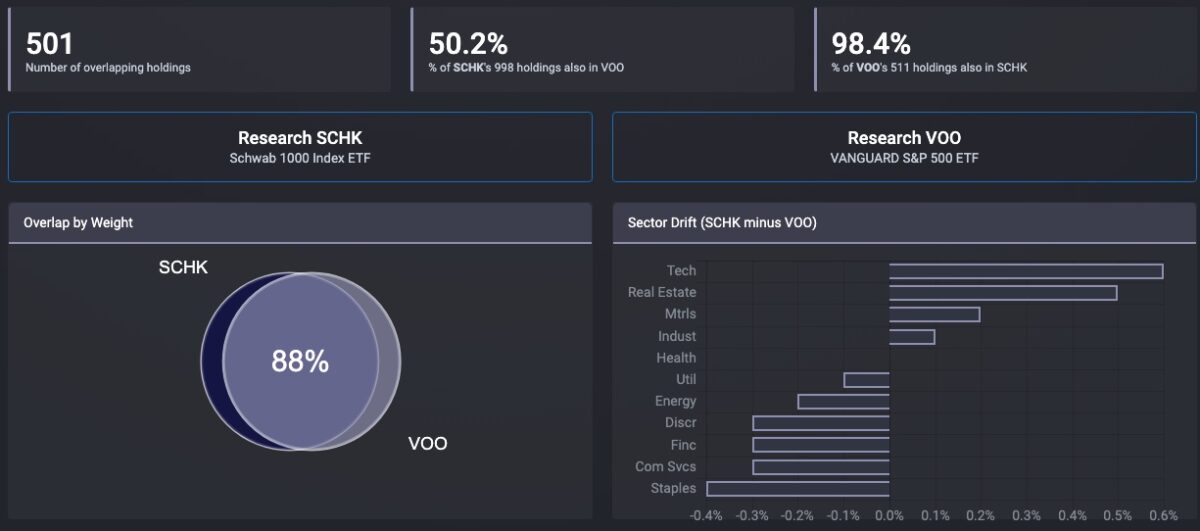

VOOとの重複比較

銘柄数で501銘柄、重量で88%、VOO視点では98.4%(SCHK視点では50.2%)と重複している結果でした。

この結果から、VOOのほぼすべての銘柄を含んでいることが確認できます。

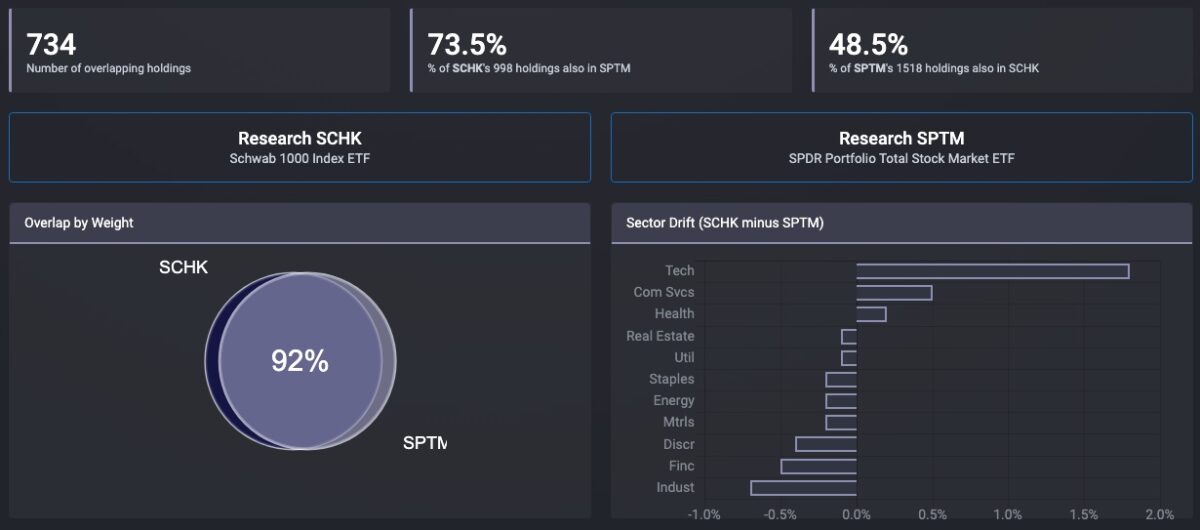

SPTMとの重複比較

銘柄数で734銘柄、重量で92%、SCHK視点ではSPTMと73.5%重複している(SPTM視点では48.5%)の重複結果でした。

SPTM1500銘柄との比較では重複734銘柄となっていますので、保有銘柄数の少ないSCHK1000銘柄のうち、約270銘柄はSPTMと重複していない(SCHK独自銘柄が選定されている)ことが分かります。

現時点のトータルリターンではSPTMを上回っていたSCHKですが、この相違点が将来どのようにトータルリターンに影響してくるのか、今後の動向が楽しみです。

分配金の推移、増配率の推移

これ以降(グラフ表示も含めて)の分配金に関する表示はすべて米国課税(10%)および日本国内課税(20.315%)控除前の金額になりますので、ご注意ください。

一般的には表示されている金額の約71%が手元に入金されるイメージでお考えください。

確定申告で外国税額控除の手続きをすれば、米国課税(10%)部分をある程度、取り戻す事は可能ですが、自身の収入に応じて取り戻せる金額は異なります。

(証券会社によっては、分配金受け取りで強制的に円貨振替される場合、為替手数料などもかかることになると思われます)

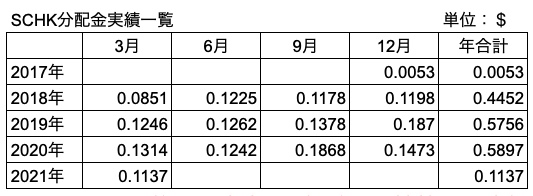

SCHK運用開始以降の分配金推移(一覧表)

SCHKは3/6/9/12月に分配金を受け取ることができます。

SCHK設定以降の定例(四半期)の分配金を一覧表にしたものは以下のとおりです。

注:定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外しています。

弊ブログ独自の集計であることをご了承お願いします。

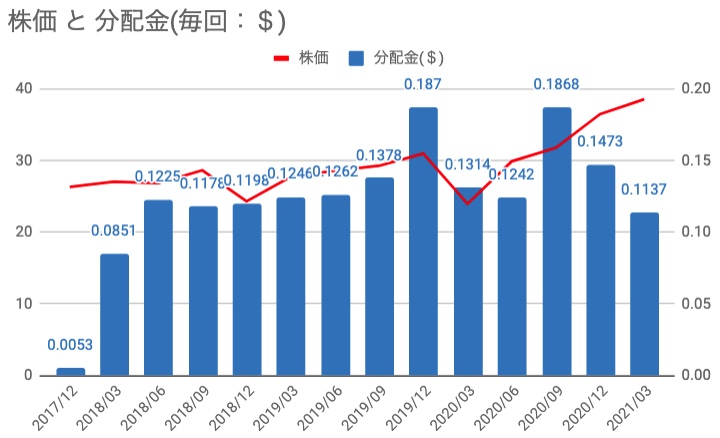

SCHK運用開始以降の分配金推移(毎回受け取り分配金の推移)

株価と分配金(毎回)の推移は以下のとおりです。

運用期間は短いですが、四半期単位でも少しずつ右肩上がりに増えていきそうな傾向は確認できるように思いますので、今後も楽しみです。

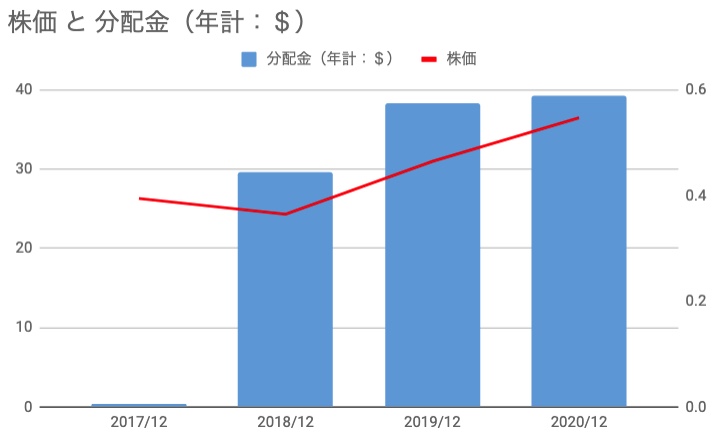

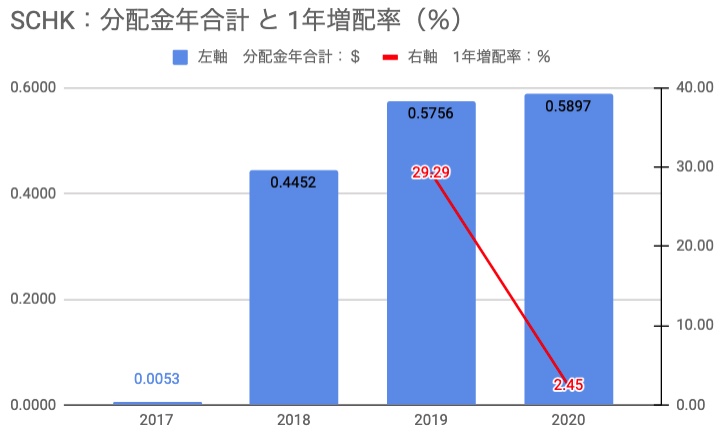

SCHK運用開始以降の分配金推移(年間受け取り分配金の推移)

1年間の分配金(年間合計)と、12月時点の株価を用いて表示しています。

年単位では右肩上がりな状態が確認できますし、コロナショックのあった2020年も約2.45%の増配で着地していますので、今後に期待が持てそうです。

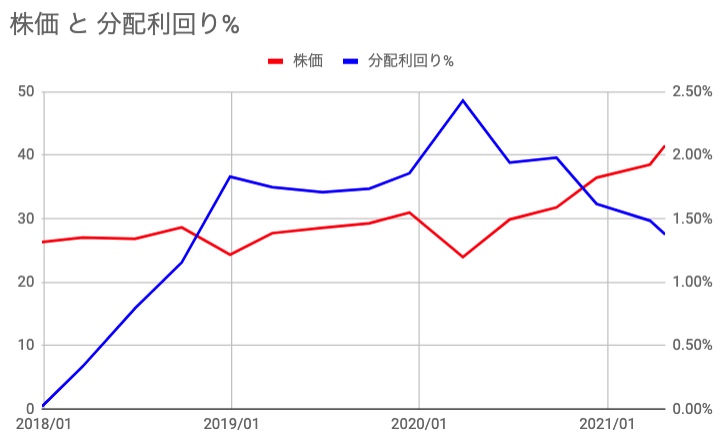

SCHK用開始以降の株価と分配利回りの推移

株価$41.53(2021/4/23終値)と直近1年間の配当実績から算出した利回りは1.38%程度です。

注1:目安程度にお考えください。

注2:この分配金利回りは紹介記事作成時点の内容です。最新の参考目安については、下の「増配率と分配金実績、株価と利回り推移 2021年vs2020年」の欄に掲載しています。

現時点での利回りは高くありません、あくまで市場平均と同程度であるというイメージです。

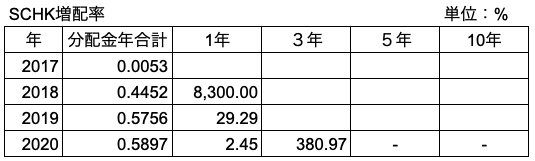

SCHK運用開始以降の増配率推移(1年、3年)

増配率を計算した結果、以下のようになりました。

注1:私的に計算した値となりますので、正確性を保証するものではありません。数値の妥当性については他サイトと比較していただくなど自身で別途、検証していただくようにお願いします。あくまで参考程度にご覧ください。

注2:定例と位置づけられない(特に分配開始初期の四半期ごとなどと判断できなかった場合など、不定期に出されているとこちらで判断した)分配金を除外しています。

弊ブログ独自の集計であることをご了承お願いします。

弊ブログ独自算出のため、2017年の定例分配金と位置づけていない分配金を除外しているので、このような値になっていますが、ご了承ください。

まだ短期ですので、なんとも言えませんが、今後きっとそれなりのいい増配率で推移してくれると(個人的には期待しつつ)、今後長い目で状況を見守っていきたいと思います。

参考に年合計の分配金と増配率の推移グラフを下に掲載しておきます。

(以下のグラフは弊ブログ独自の集計により算出した上側の増配率表をもとに作成しています。視認性を高めるため、初期の桁外れな値は枠外表示としていることがあります)

今後長期運用で、どのように推移していくか楽しみです。

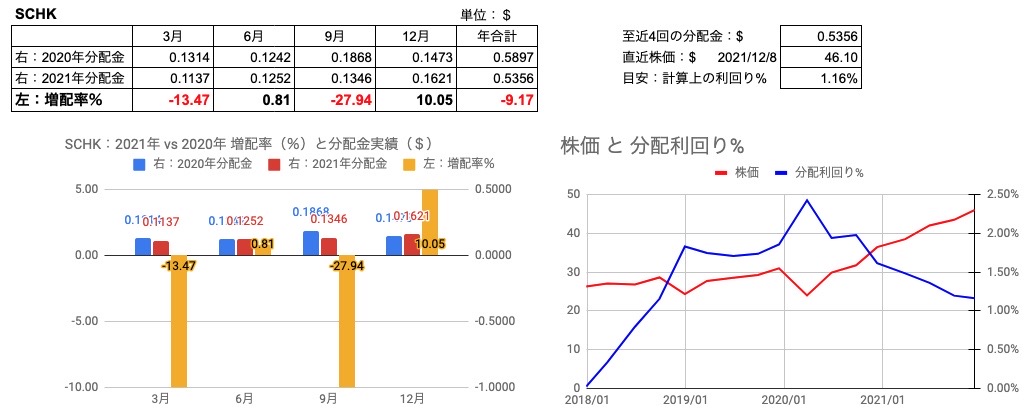

増配率と分配金実績、株価と利回り推移 2021年vs2020年 (2021年12月分配金後)

2021年と2020年を比較した増配率(%)と、各年の分配金実績を以下に掲載しています。

また、直近株価($)と分配金利回り(%)も参考に掲載しています。

注:とくに分配利回りは、ご自身で他サイトなどを含めて改めてご確認ください(あくまで参考目安程度にお考えください)

個人的な感想

投資信託としてインデックス自体は古くから運用されているようですので、信頼性は高いのだと思いますが、まだかなり新しいETFですので、今後の推移に注目していきたいところです。

わたしの注目するチャールズ・シュワブが運用しているETFということもあり、今回取り上げさせていただきましたが、現時点ではETFとして長期の運用実績があるS&P500などを保有しているほうが心理的な安心感なども高いのだろうな、というのが個人的感想ではあります。

ですが、経費率は相変わらず激安(0.05%)ですし、直近3年程度のトータルリターンではありますが、S&P500をアウトパフォームしている点なども踏まえると、このETFが今後もS&P500や、同程度に分散されたSPTMとどのように競っていくのかという点には非常に興味があります。

今後も定期的なご紹介ETFとして取り上げていこうかなと思います。

残念ながら、2021年4月時点で、日本の証券会社では(手軽に)購入できないETFです。

サクソバンク証券の特定口座対応がなされた暁には、こういったETF全般に対して、広く門戸が開放されるため、より優秀なETFなどにも手軽にアクセスできることが期待できます。

サクソバンク証券は配当再投資のDripも米国ほどの使いやすさではなさそうですが、実装しているのも長期投資家の強い味方だと思います。

(逆にサクソバンク証券の特定口座対応がなされると、日本の証券会社からは結構資金が流出しそうな気がしているのはわたしだけでしょうか)

米国にはまだまだ目新しく、かつパフォーマンスの高い素晴らしいETFが多くあるのでしょう。

これからも物色して取り上げてみたいと思います。

この記事がなにかの参考になれば幸いです。

それではまたっ!!