こんにちは、おーです!

過去にブログでご紹介したETFのなかには、毎月分配型のETFもあります。

2022年2月も終わりましたので、簡単ですが毎月分配型の各ETFからの分配金推移を確認し、ざっくりとご紹介させていただきます。

【参考:2022年2月】ブログ紹介ETF(毎月分配)の2月分配金実績

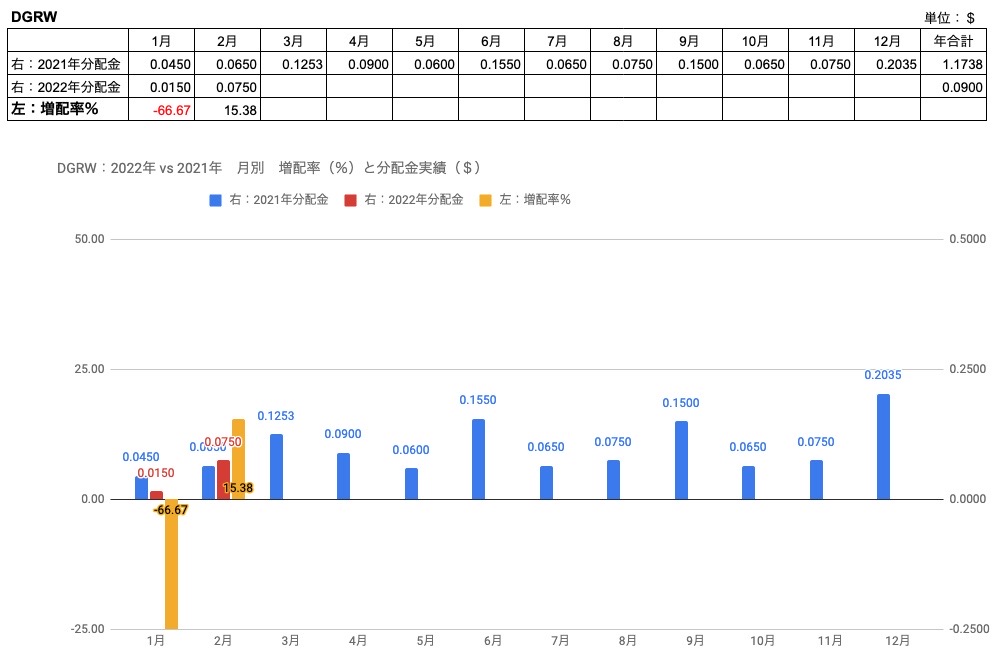

DGRW:ウィズダムツリー米国株クオリティ配当成長ファンド

DGRWは2021年2月$0.065に対し、2022年2月は$0.075でした。

単月の増配率では前年同月比で約+15.4%でした。

DGRWは過去の傾向として、2月は1月よりも高めの分配金が出されているように見受けられます。

個人的にはこのETFは、期待高く見守っているETFです。

現在は保有していませんが、ずっと注目しているETFですので、今後の推移にも興味があります。

ありがたいことに、弊ブログに訪問していただけている(数少ない)方の内訳を確認しても、DGRWを検索してという方が非常に多いので、注目している人もそれだけ多いということでしょう。

下は参考に、2021年3月〜2022年2月の分配金と、分配金落日時点の株価から利回りを参考に算出したものです。

日々の株価を確認すると株価は上下に揺れ動いていますが、利回りが跳ね上がるような状況にはありません。

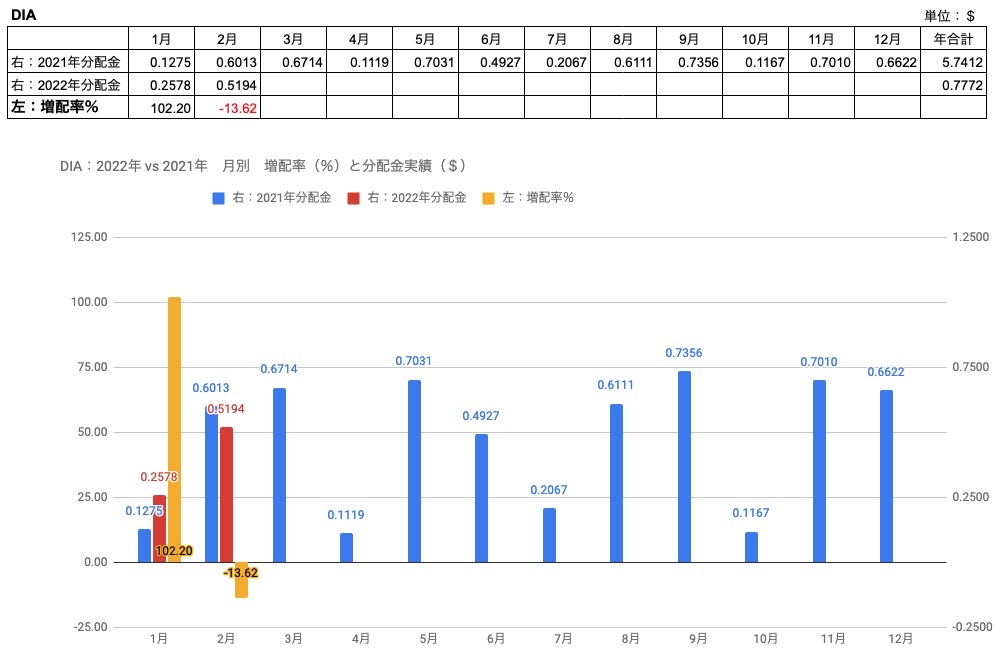

DIA:SPDR ダウ工業株平均ETF

DIAは2021年2月$0.6013に対し、2022年2月は$0.5194でした。

単月の増配率では前年同月比で約-13.6%でした。

DIAも2月は1月より分配金の金額は多めな過去の傾向ですが、2022年は前年比で減配となった月でした。

1月が単月で大きな増配基調でしたので、全体で見ればまだ昨年と比べてプラス推移です。

ペースが維持できるか今後も注目です。

下は参考に、2021年3月〜2022年2月の分配金と、分配金落日時点の株価から利回りを参考に算出したものです。

市場平均やダウは乱高下が激しい相場環境ですので、若干利回りが改善しているようにも見受けられますが、今後に注目といったところでしょうか。

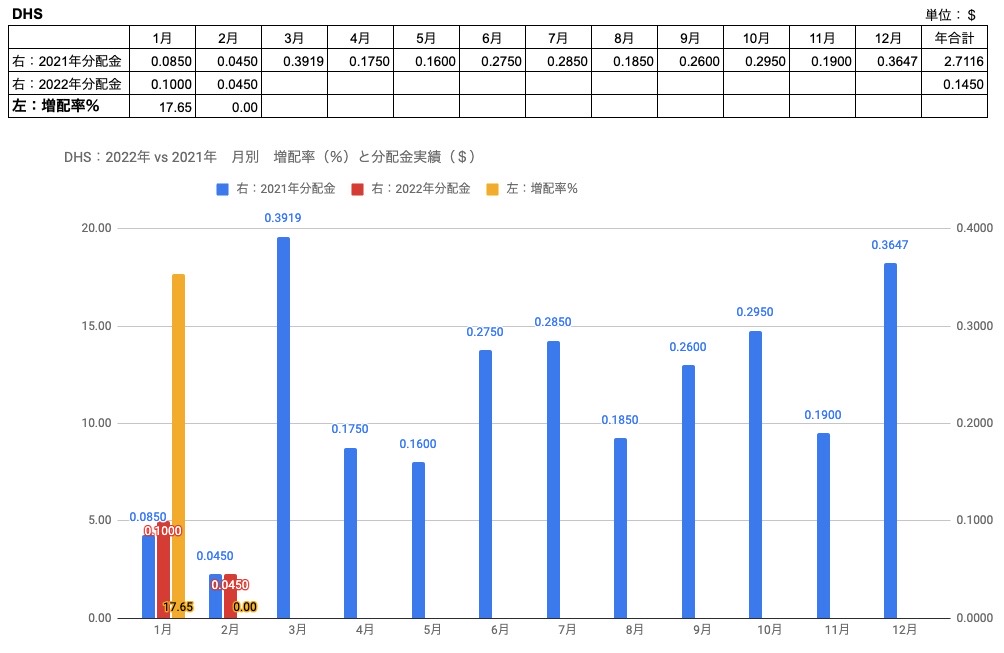

DHS:ウィズダムツリー米国株高配当ファンド

DHSは2021年2月$0.045に対し、2022年2月は$0.045でした。

単月の増配率では前年同月比±0%でした。

DHSは2月が多いといった過去の特徴は確認されませんでした。

(1月が多い月もあれば、2月が多い月もあるなど、五分五分といった印象)

前年同月比でマイナスではないことから、1月の好調なスタートを維持しているといってもいいのではないでしょうか。

下は参考に、2021年3月〜2022年2月の分配金と、分配金落日時点の株価から利回りを参考に算出したものです。

高配当系のETFは現在の相場で市場平均などに連動するETFより、底堅さがあるようにも見受けられます。

2022年の注目ETFとも言えるかもしれません。

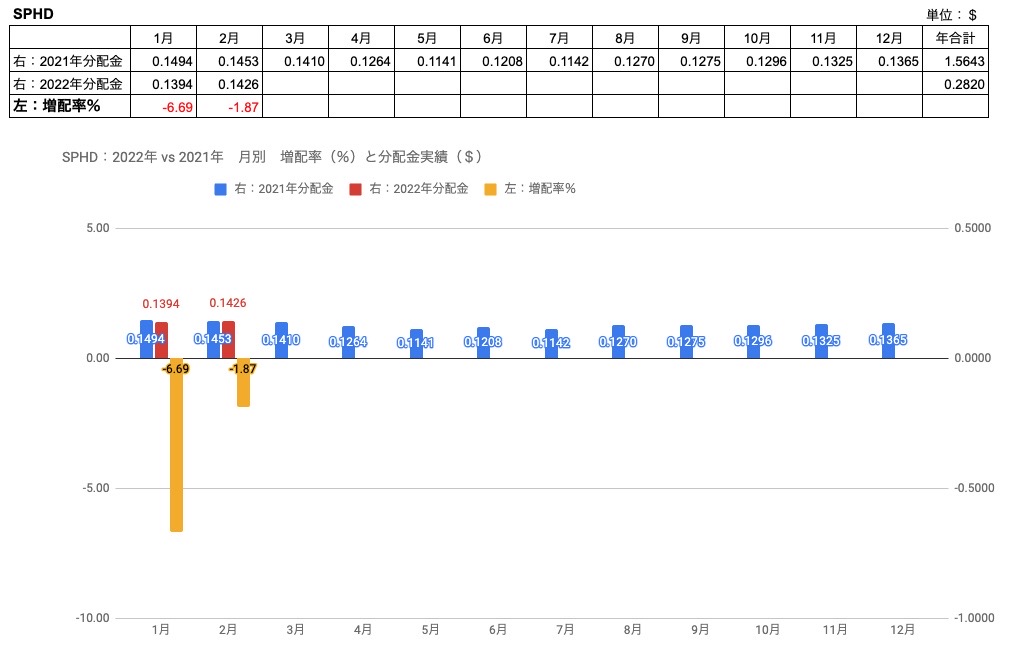

SPHD:インベスコ S&P500 高配当・低ボラティリティETF

サクソバンク証券で購入できなくなり、国内ではあまり容易に買えないETFになってしまいました。

SPHDは2021年2月$0.1453に対し、2022年2月は$0.1426でした。

単月の増配率では前年同月比で約-1.9%でした。

2021年にご紹介を始めて以降、まだ一度もプラスとなった月がない状況は継続です。

マイナスが2%を下回るのは直近珍しいので、ここらで推移が転換するかもしれませんが、来月以降に注目したいと思います。

下は参考に、2021年3月〜2022年2月の分配金と、分配金落日時点の株価から利回りを参考に算出したものです。

そろそろ推移の転換が見られるのか?

まだ利回りの低下が継続するのか?

ある意味で注目です。

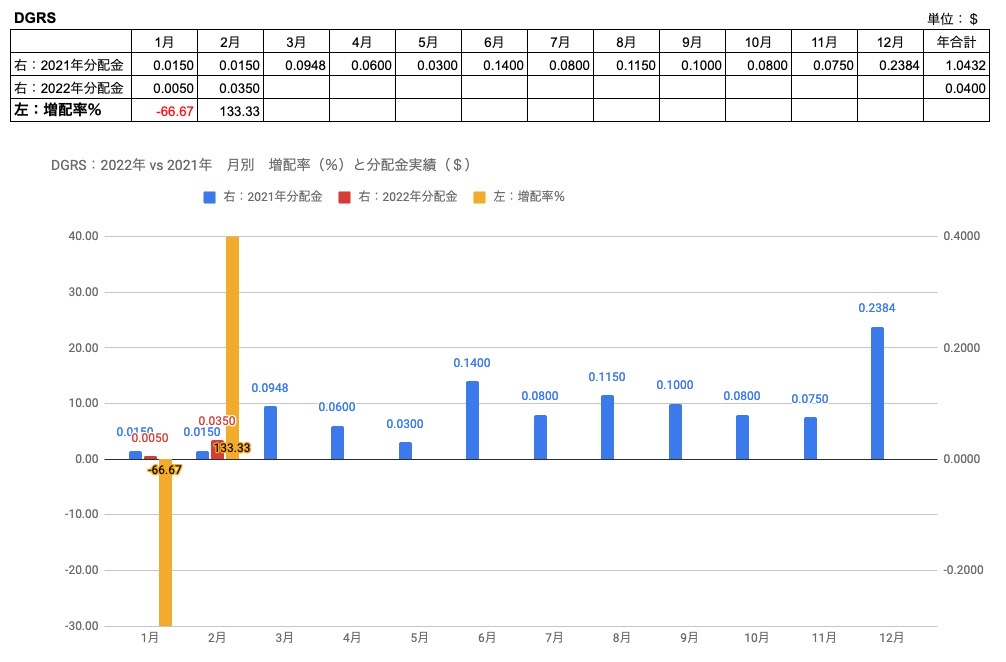

DGRS:ウィズダムツリー 米国小型株クオリティ配当成長ETF

DGRSは2021年2月$0.015に対し、2022年2月は$0.035でした。

単月の増配率では前年同月比で約+133.3%の大幅増配でした。

単月で見ると、増配率の上下変動が大きいことが確認できます。

DGRWと同様、ファンダメンタルズを重視したクオリティETFという認識です。

DGRWとあわせて保有すると銘柄の重複もないことから、より幅広い銘柄群に分散もできそうです。

2022年の相場で小型株はどのような推移になるのかも興味があるところです。

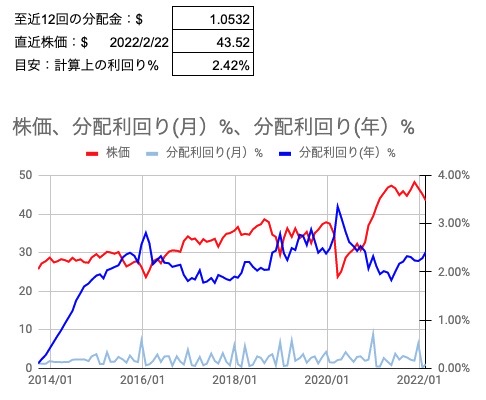

下は参考に、2021年3月〜2022年2月の分配金と、分配金落日時点の株価から利回りを参考に算出したものです。

株価変動は大型株に比べれば比較的大きめと言えそうですので、そういった意味では、大きな調整時などあれば買い場もありえそうですが、今後はどのような展開になるでしょうか。

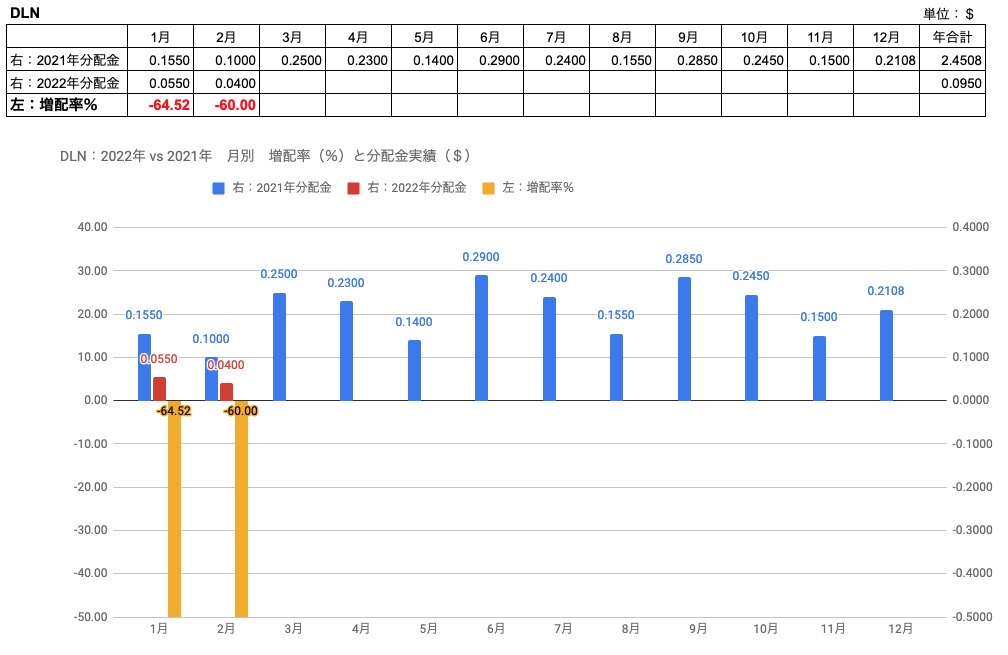

DLN:ウィズダムツリー米国大型株配当ファンドETF

DLNは2021年2月$0.1に対し、2022年2月は$0.04でした。

単月の増配率では前年同月比で約-60.0%でした。

DLNは2021年12月ごろに株式分割がされています。

2022年はこのような推移が継続するのでしょうか?

初めてのケースですので、まだまだ当面は興味深く注目していこうと思います。

2021年は年間で約−14.4%の減配でしたので、復活するのか注目の年です。

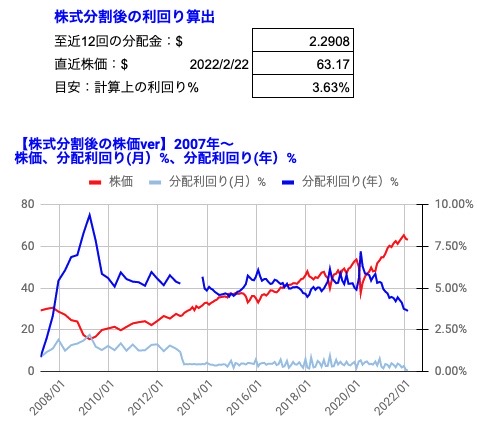

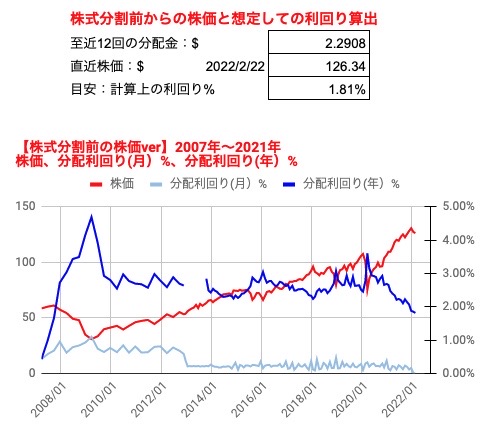

株価との比較は以下に3パターンを参考に掲載しておきます。

パターン①:株式分割後の株価に対し、過去の分配金実績をもとに推移比較したケース

現在、過去の実績データも株式分割されたあとの株価でしかトレースできません。

そのため、株価と過去の分配金実績をもとにグラフを作成すると上記のような推移になってしまいます。

(株価1/2になっていることで、配当利回りが×2倍になって表示されています。ご注意ください)

SBI証券などの分配利回りも上記のような計算から算出されているのではないか?と個人的には考えています。

個人的には、これだと正確な分配利回りが算出されていない気もしますが、どうでしょうか。

(1年程度かけて過去の分配利回り程度まで低下していくのではないかという、個人的に勝手な予想をしています、正しいかどうかは分かりませんが)

パターン②:株式分割前の株価に対し、過去の分配金実績をもとに推移比較したケース(もともとの株価推移と分配金実績)

このケースは参考に2022年以降の株価も『×2倍』で算出してみています。

(イメージは”株式分割前に購入した方の分配金利回り推移”を参考に掲載しているイメージです)

株式分割前に購入された方は、分配利回りとしてはこの推移がしっくり来るのではないかと考えましたので、参考に掲載させていただきました。

パターン③:株式分割”前後”の株価に対し、過去の分配金実績をもとに推移比較したケース(2021年までは以前の株価、2022年以降は株式分割後の株価に対して利回りを算出)

このケースは参考に2007年〜2021年を以前の株価(株式分割前)で、2022年以降を現在の株価(株式分割後)で算出してみたものです。

実情としてはこのような形なのではないか?と思います。

株価が1/2になり、利回りが単純に跳ね上がっているものと考えていますが、どうでしょうか。

いずれにしてもDLNは株式分割後の分配金推移(と分配利回り)が、今後どう推移していくのか?という点で興味深い状況です。

見立てが間違っていたら申し訳ありません・・・

ただ、2ヶ月連続の大幅減配を見ると、一概に見立てが間違っているとも言えない気もしてきましたが、どうでしょうか?

簡単ですが、このような形でまた来月も推移をウォッチしていきたいと思います。

来月はご紹介した大方のETFについて、四半期実績を集計するタイミングですので、これら毎月分配のETFも四半期集計をした結果も(参考に)ご紹介しようと考えています。

この記事がなにかの参考になれば幸いです。

それではまたっ!!