こんにちは、おーです!

わたしの投資用口座は大手ネット証券「SBI証券」「楽天証券」をメインで利用しています。

ざっくり「SBI証券⇒米国ETF購入」「楽天証券⇒つみたてNISAなど(投資信託)購入」という分類で使い分けをしています。

SBI証券で扱っている「米国貸株サービス(カストック【Kastock】)」の存在はしっていましたが、最近改めて興味がわいてきました。

今後利用の可能性もあることからざっくり整理しておきます。

米国貸株サービス(カストック【Kastock】)について

貸株サービス自体は古くから存在し、複数の証券会社で取り扱いがあるようです。

貸株サービスを複数社で横並びに比較したときSBI証券は唯一「米国株式、ETF」に対して貸株サービスを取り扱っているのが他社と大きく異なる点だと思います。

(外部リンク)米国貸株サービス(カストック【Kastock】)について(SBI証券)

サービス概要と特徴

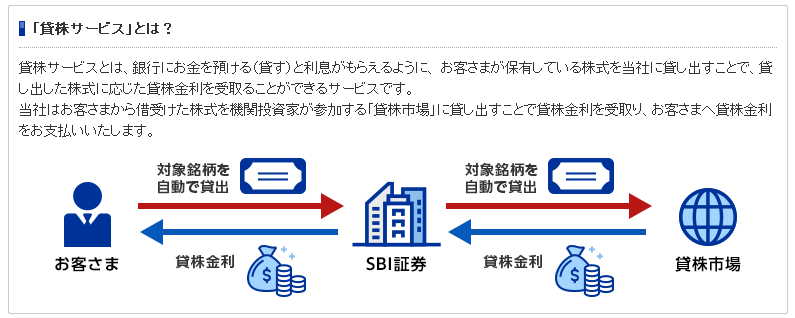

わたしたち投資家がSBI証券で保有している「米国株式、ETF」を”SBI証券に貸し出し”することで、SBI証券が設定した各銘柄に応じた金利にもとづいて『貸出中に利息を受け取ることができる』サービスです。

イメージはSBI証券の以下図がわかりやすいので引用させていただきます。

引用元:米国貸株サービス(カストック【Kastock】)「貸株サービスとは?」(SBI証券)

本サービスの特徴は以下のとおりです。

特徴①「米国株式、ETF」貸株サービス唯一の取り扱い(注)

特徴②貸株中でも配当金がゲットできる

特徴③対象銘柄2,000銘柄以上、申し込むだけで自動貸出

特徴④いつでも売却が可能

注:NISA預りは貸出対象銘柄に関わらず貸株対象外

各特徴の概要を以下にまとめています。

特徴① 「米国株式、ETF」貸株サービス唯一の取り扱い

さきほども述べましたが、SBI証券は唯一「米国株式、ETF」の貸株サービスを取り扱っています。

貸株金利は毎月受け取ることができます。

また、一部の特に需要がある銘柄では、高いプレミアム金利が設定されていることもあります。

サービスの申込み自体は簡単にできる。

ⅰ.インターネットで「米国貸株サービス」に申し込み

ⅱ.25日に登録され、自動で貸し出しが開始される(休日なら翌営業日)

注1:SBI証券またはわたしたちが「非対象」とした銘柄は貸し出しされない

注2:貸し出す銘柄は一部貸し出しは不可、全数量の貸し出しとなる

注3:NISA預りは貸出対象銘柄に関わらず貸株対象外となる

特徴② 貸株中でも配当金がゲットできる

一部の注意点は下の別項目にまとめていますが、ここが一番のメリットでもあり、注意点でもありそうです。

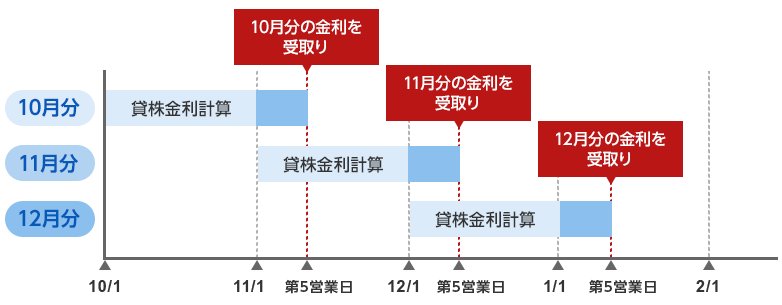

金利計算、受け取りのイメージは以下の図がわかりやすいので引用させていただきます。

引用元:米国貸株サービス(カストック【Kastock】)「金利について」(SBI証券)

貸株金利をえながら、同時に配当金も受け取ることができる。

金利は日々計算され、貸株金利(米ドル)の合計金額を翌月第5営業日に、外国株式口座へ入金される。

配当金は、配当金支払日の数営業日後を目処に受け取りできる。

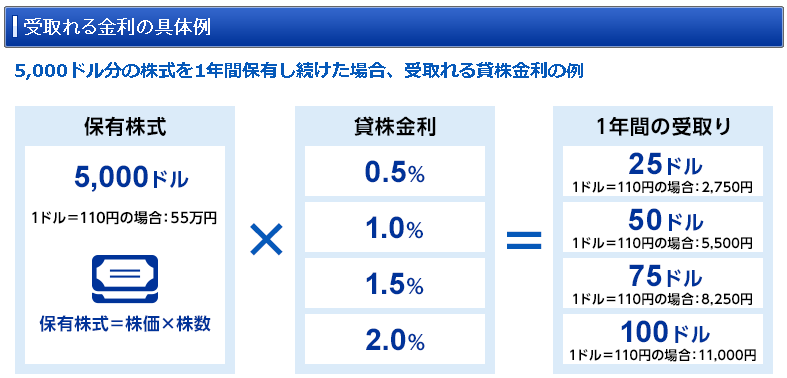

金利に応じて受け取れる金額のイメージは以下図を参考にしてください。

引用元:米国貸株サービス(カストック【Kastock】)「受取れる金利の具体例」(SBI証券)

本サービスの利用に際しては申し込みが必要となります。

ここに記載する注意点のほか、次項に記載している注意点にも留意して検討したほうがよさそうです。

・サービスの利用には申し込みが必要。

・サービス申し込み・解除の適用日は毎月25日(休日の場合は翌営業日)。

・貸株金利は原則として金利変更日の3日前までに案内がある。

・金利は各銘柄に応じてSBI証券が設定する。

・SBI証券の判断で貸株対象銘柄から除外される銘柄もある。

・一度サービスを解約すると、改めての加入が難しくなる場合がある。

特徴②(補足) 利用に際しての注意事項

利用するかたの属性(収入などの状況)や考え方によって向き不向きなどもありそうです。

【貸し出し中の懸念点】

・貸株サービスで貸出中は「所有権がSBI証券」に変わってしまう。

・仮にSBI証券が破綻するような事態になれば所有権がこちらにないため、資産として保全されない(補償の対象外となってしまう)。

【課税、損益通算に対する懸念点】

・貸株によリ受取る金利分の金額は「雑所得」となる。

・配当金が支払いできない場合は、米国での外国税を差し引いた「配当金相当額」として支払われる可能性がある。

・「配当金相当額」として支払われた場合は、雑所得または事業所得となり、総合課税の対象となる(外国税額控除の対象外)

・株式等の譲渡損と「損益通算」ができない。

【その他参考】

有名どころの銘柄(例えばVTIなど)多くの銘柄は金利が高くないため、上記のような懸念も考えると手間の割にメリットが少ないと感じる人も多そう。

⇒VTI貸株金利 0.01%(2020年11月8日現在)

特徴③ 対象銘柄2,000銘柄以上、申し込むだけで自動貸出

サービス自体への申し込みは簡単しうですし、申し込みで自動的に貸し出し処理がされるようです。

貸し出ししたくない銘柄は除外できるなどの運用もできるとのことです。

選択した銘柄の「株数を指定して一部だけ」の貸し出しは不可。

⇒申し込んだ銘柄「すべての株数を貸し出し」となる

申し込んだ銘柄は「すべて」貸し出しする必要がある点は注意あ必要です。

まだ申し込みをしていなのでわからないのですが、除外する銘柄は「申込後に解除するのか」「事前に解除しておいて申込みができるのか」によって、申込後にしなければいけない対応が変わる点も注意が必要です。

特徴④ いつでも売却が可能

貸し出し中に急に売却を思い立っても、手続きは不要ですぐに売却することができるようですので、売却のタイミングを逃さずにすみます。

(参考)適用される貸株金利の調べ方

いま米国株式・ETFに適用される貸株金利はいくら?を調べたいと思ったときは、SBI証券の「外貨建商品取引サイト」にログインして調べることも可能です。

SBI証券にログイン

⇒外貨建商品取引サイトにログイン

⇒⇒口座管理の口座情報を選択

⇒⇒⇒貸株を選択

⇒⇒⇒⇒貸株金利から銘柄指定して検索

もしくは「貸株金利は原則として金利変更日の3日前までに案内がある」と明記されていますので、証券口座内「当社からのお知らせ」でも通知があると思われます。

感想 2020年11月現在、もう少し様子見します

そもそも検討を開始した理由は、たまたま久しぶりに本サービスの適用金利を確認したところ、わたしの保有銘柄(一部のETF)が0.5%の金利設定になっていたからでした。

0.5%の金利を確認したのが、2020年10月25日(日)でした。

ですがそんなに甘くないですね。

本記事作成中(2020年11月8日)に改めて当該銘柄の適用金利を確認したところ0.01%に低下していました。

これだけ短期間でも金利がコロコロと変わるんだ、と思ったら1日単位で変わるようですね。

といったこともあり、もう少し様子をみようと考え直しました。

ただ、せっかく保有しているのなら、保有しているだけではもったいない(チリツモはバカにできない)という思いがあるのも正直なところです。

今後、サービス申し込みをする可能性もゼロではありませんし、備忘録として今回記事にまとめておいてよかったと思います。

この記事がなにかの参考になれば幸いです

それではまたっ!!