証券会社の新規口座を開設する際、課税口座(特定口座もしくは一般口座)を選択し、口座開設します。

各口座の細かな特徴など、いろいろなブログや動画で詳細にご紹介されています。

詳しく知りたい方は、そちらをご覧になられることをオススメしますが、わたしは今回記事で紹介する内容程度を把握できていれば、知識としてある程度OKかなと思っています。

(現にわたしが把握しているのはこの程度、これで困ることは今の所ありません)

また、2024年からの新NISA移行に対し、現行と今後の非課税口座の違いなども含め、制度の移行期で混乱する部分があると思います。

課税口座と非課税口座の違いまでをひとくくりで紹介するより、少し分解して順を追って紹介したほうが理解が進むのではないかと考えます。

今後、このような簡単な整理を少し続けてみようと思います。

とりあえず今日は課税口座(特定口座と一般口座)に限定し、ざっくりとしたイメージを、わたしなりに少しまとめておきます。

申し訳ありませんが、税金の専門家ではありません。

税に関する不明点は、専門のかたにお聞きいただくものとしてご理解ください。

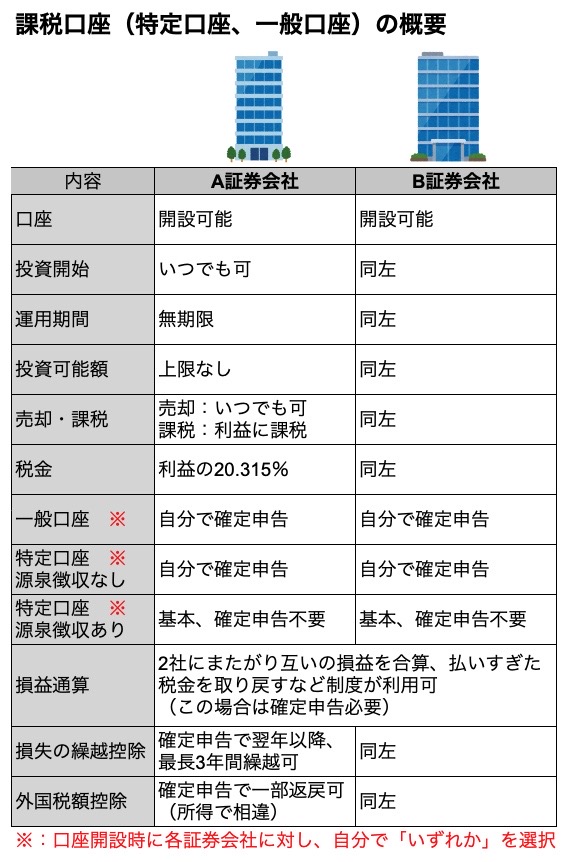

課税口座(特定口座、一般口座)の概要

ざっくりとした概要は以下のとおりです。

口座の開設

特定口座や一般口座は、基本、違う証券会社の口座を複数もつことは可能です。

例えばわたしも「SBI証券」「マネックス証券」「楽天証券」「auカブコム証券」「サクソバンク証券」など、複数保有しています。

大手ネット証券であれば、口座開設手数料も無料ですので、複数保有することの弊害はないと言っていいかと。

(パスワード管理などは、たしかに手間かもしれませんが)

また、特に電話で何かを勧誘されることもありませんので、全然気にすることはありません。

強いて言えば、ネットで自分で手続きを進めるなど、自分の意志で行動する必要はあります。

投資開始、運用期間、投資可能額、売却時期

自分の思い立ったときに「いつからでも」、「いつまででも」、「いくらでも」運用することが可能です。

また、売却も「いつでも」可能です。

同口座内ですぐ別の投資先に売却した資金を回す、といった臨機応変な運用の自由度は高いです。

この点は別でご紹介する(制度上、どうしても一部制約がでてしまう)非課税口座とは大きく違います。

課税(税金の支払い)

これらの口座は、運用で発生した「利益」に対し、20.315%の税金が徴収されます。

(2023年時点:所得税15%、住民税5%、復興特別所得税0.315%)

- 利益が100万円ならその中から税金が201,350円徴収される など

この点も非課税口座(利益に対する税金が徴収されない)とは大きく違います。

選択する口座の違いと確定申告

通常、多くの証券会社で開設できる口座は以下3種類から選択することになると思います。

特定口座もしくは一般口座は、各証券会社の開設時にいずれかを選択する必要があります。

- 一般口座:自分で確定申告

- 特定口座(源泉徴収なし):自分で確定申告

- 特定口座(源泉徴収あり):基本、確定申告は不要

「一般口座」や「特定口座(源泉徴収なし)」は自分で確定申告を行う必要があります。

「特定口座(源泉徴収あり)」は証券会社で利益に対して支払う税金なども含め徴収してくれるなどのことから、基本的に確定申告は不要となります。

確定申告に不慣れな方、とにかく手間はかけたくない方など、大多数のかたは「特定口座(源泉徴収あり)」が無難ではないかと考えます。

わたしも特定口座で開設時は、全て「特定口座(源泉徴収あり)」としています。

注:「特定口座(源泉徴収なし)」は20万円までの利益なら確定申告不要などということもあるようですが、この辺はその他諸々も加味して判断する税金上のお話なので、ここでは触れません

損益通算

たとえばA証券会社で2023年に100万円の利益をだす、優れた投資をしていました。

でも同年、B社で別の投資先に対し、損失を50万円泣く泣く確定させました。

この場合、A社では税金約20万円を支払っています。

ですが、B社では損を出しているので、確定申告をすればB社の損失50万円と合算、利益を圧縮できます。

これによりA+B社合計の利益は50万円となり、計算上の聴取税金はおおよそ10万円に減ります。

となることで、差額10万円が確定申告で還付されます。

このような証券会社をまたいだ損益通算をすることも可能です。

(非課税口座はこのような損益通算などの制度はありません)

損失の繰越控除

ここはSMBC日興証券の説明をご紹介させていただきます。

損失の繰越控除とは、本年分の損失を控除しきれないときに、翌年以降にその損失を繰り越して翌年以降の利益から控除することができる制度です。

上場株式等の譲渡により発生した損失は、「上場株式等の譲渡損失の繰越控除」として、損失を出した年の翌年以後、最長3年間繰越して、翌年以後の上場株式等の譲渡益から控除することができます。また、「上場株式等の配当所得」との損益通算も可能です。なお、2016年からは、公社債等の譲渡・償還により発生した損失も翌年以後最長3年間繰り越すことができるようになりました。

ただし、繰越控除の適用を受けるためには、確定申告をする必要があります。上場株式等の譲渡損失が生じた年分はもちろん、その後に取引がない年があっても、その損失を繰り越す期間は連続して確定申告をしなければなりません。

なお、NISA(少額投資非課税制度)やジュニアNISAの口座内で生じた譲渡損失は、この損失の繰越控除の対象にはなりません。引用元:SMBC日興証券 初めてでもわかりやすい用語集「損失の繰越控除(そんしつのくりこしこうじょ)」

- マイナスで終了した年の損を翌年の利益と合算し、翌年分の利益を圧縮できる。

- 翌年の利益に対して発生する税金徴収を少なくすることができる(前年の損を相殺方向に処理できる)

このような制度も利用できます。

ただし、この制度を利用するときは適用する上記の説明にもあるように複数年、毎年の確定申告をする必要がありますが、これはこれで便利な制度です。

このような制度も非課税口座では適用されません。

(非課税口座は、あくまでも利益に対して課税されないという点がポイント)

外国税額控除

米国株などの配当金・分配金は米国で10%課税後、日本国内でも20.315%が課税されてから投資家の手元に届きます。

この2重課税(米国10%+国内20.315%)に対し、米国課税10%の一部を自身の所得に応じて、確定申告をすることで還付してもらうことが可能です。

この制度も非課税口座では利用できません。

(非課税口座はそもそも国内課税部分の徴収がないので、2重課税になっていない)

以上、わたしが理解している課税口座のポイントはざっくりこの程度です。

でも、特に困っていることはありません。

以前も書きましたが、新NISAが始まる2024年以降、課税口座で運用するというケースは結構減ることも考えられそうです。

ですが、今一度、整理のためにまとめておきました。

非課税口座を交えて比較・解説すると、どうしてもややこしくなります。

このように少し分解しつつ、もうしばらく紹介してみようと思います。

また近日、非課税口座についても記事にしてみます。

関連記事です。

【2023/1/22追記】2023年までの非課税口座(つみたてNISA、一般NISA)について、簡単な整理をアップしました。